За останні 2,5 роки кількість банківських відділень скоротилася на 8468 одиниць до 10822. Близько 5,5 тис «забрали» російська окупація і банківська чистка. Та решту відділень закрили стабільно працюючі банки. VoxUkraine з’ясував, що «вбило» більше відділень – зростаюча бідність населення чи нові технології.

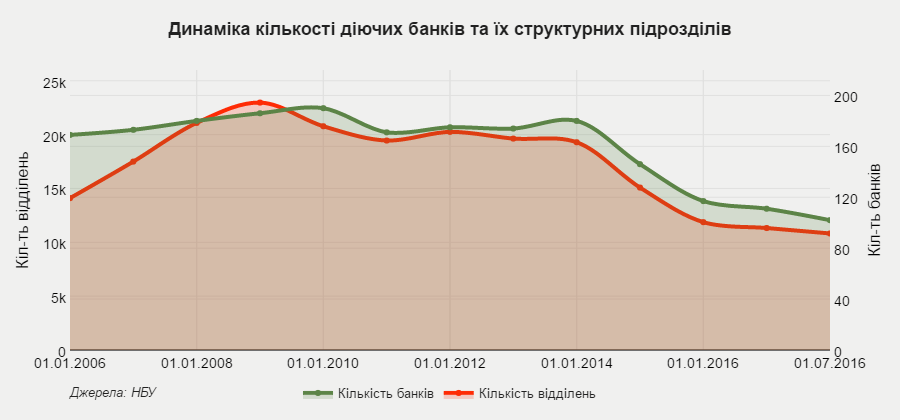

1 січня 2009 року в Україні працювали 22 974 банківських відділень – цю цифру банкірам варто запам’ятати як недосяжний рекорд золотих часів. З того часу кількість відділень на вулицях українських міст скоротилася на 47%. Особливо активно банки почали позбуватися своїх відділень після 2013-го року. Якщо 2,5 роки тому в Україні було понад 19 тисяч і 180 банків, то сьогодні працюють близько 10 тисяч структурних підрозділів і 102 банки. Ще у 8-ми фінустановах введена тимчасова адміністрація, 69 знаходяться у стані ліквідації [1]. Двократне «схуднення» української банківської мережі викликане не лише масштабною чисткою банківської системи (4671 відділення), що проводиться центральним банком, і втратою частини мережі в Криму та на Донбасі (понад 1000 відділень). Значну роль відіграв розвиток фінансових технологій і зміна стратегії розвитку багатьох банків, через що багато фінустанов активно скорочують кількість відділень.

VoxUkraine використав публічну інформацію НБУ у форматі відкритих даних і проаналізував, як змінювалася динаміка кількості структурних підрозділів банків України.

Банки скидають баласт

Більшу частину нульових великі українські банки активно інвестували в розширення своїх мереж. Ситуація почала змінюватися після 2008 року. Радикальніше за інших скоротив свою мережу державний гігант – Ощадбанк. Якщо 1 січня 2008 року в нього було понад 6000 відділень по всій Україні, то на 1 липня 2016 року мережа Ощадбанку скоротилася на 36% і налічує 3902 відділення. Серед лідерів за кількістю відділень Ощадбанку: Львівська (323), Київська (298), Дніпропетровська (293), Одеська (255) та Харківська (223) області. Пікове скорочення відбулося у 2014 році (банк очолив нинішній голова правління Андрій Пишний), коли були ліквідовані відразу 982 відділення.

Рисунок 1.

Джерело: НБУ

Та якщо скорочення застарілої та неефективної мережі Ощадбанку, успадкованої від радянського Сбербанку, було очікуваним, то зменшення кількості відділень у приватних банків говорить про зміну «укладу» в цій галузі.

Найбільший банк України Приватбанк почав скорочувати мережу лише у 2013-му (наприкінці року в нього було 3406 відділень). До сьогоднішнього дня Приватбанк позбувся понад 1000 структурних підрозділів. Із них близько третини (337 від.) знаходилися на території анексованого Криму. Окрім того, Приватбанк активніше за інших працює на ринку інтернет-банкінгу. Система Приват24 була запущена у 2002 році. На 4 червня 2015 року загальна кількість клієнтів Privat24 становила 3,9 млн.

[iframe src=”https://voxukraine.org//dataviz/banks/table_ua.html” width=”100%” height=”520″]

З чим пов’язане падіння кількості банківських відділень

За період з 2006-го по I квартал 2016-го кількість банківських відділень на 100000 дорослого населення встигло злетіти і впасти. Так, на 1 січня 2006 на 100 тис. дорослого населення припадало 37 відділень. Тільки-но 3 роки потому (1 січня 2009) показник піднявся до 61. За останніми даними НБУ і Укрстату, на 1 липня 2016 цей показник упав до 34 [2] відділень. Найочевиднішими причинами таких змін можуть бути проникнення інтернету і загальна економічна активність.

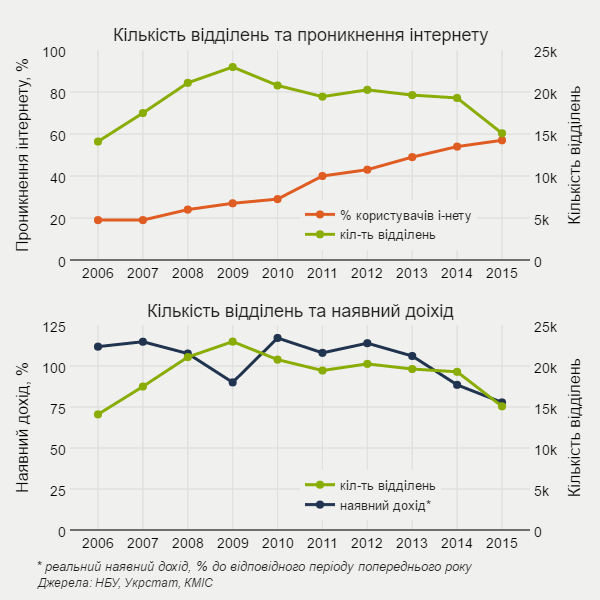

Паралельно з падінням кількості банківських відділень зростав показник проникнення інтернету в українському суспільстві (рис. 2, верхній графік). Це призвело до того, що українці почали частіше розраховуватися онлайн: з 2013 по 2015 кількість операцій онлайн зросла з 120 до 514 млн шт., а сума операцій зросла з 48 до 203 млрд. грн.

Інша можлива причина – економічна активність. Одним з індикаторів, що відображає економічну активність, є реальний наявний дохід. Логічно припустити, що щоменше грошей у населення і бізнесу, то менш вигідно підтримувати велику мережу банківських відділень. У цілому це підтверджує динаміка реальних наявних доходів населення (рис. 2, нижній графік). Винятком можна вважати період 2007-2009 рр.., коли реальні доходи населення скорочувалися, а кількість банківських відділень за інерцією зростала. Це пов’язане з тим, що українські банки не змогли оперативно оптимізувати свою фізичну мережу у зв’язку з фінансовою кризою.

Рисунок 2. З чим пов’язане падіння кількості банківських відділень

Джерела: НБУ, Укрстат, КМІС

Незважаючи на те, що кореляція між кількістю відділень і проникненням інтернету негативна (-36%), ми не можемо дійти однозначного висновку, що саме розвиток інтернету стимулює банки скорочувати кількість своїх відділень. Регресійний аналіз не показав значимої математичної залежності між проникненням інтернету, реальним наявним доходом і кількістю банківських відділень. Це пояснюється тим, що на кількість відділень можуть впливати і інші чинники: кількість міського населення, кількість підприємств у регіоні та їхній розмір тощо.

Не варто очікувати, що найближчим часом банківські відділення зникнуть зовсім. Як зазначив Єгор Григоренко, партнер міжнародної консалтингової компанії Bain: «Питання лише в тому, як швидко банкам необхідно скорочувати фізичну мережу відділень, як витіснити з них усі рутинні операції, максимально пристосувавши відділення, що залишилися для продажу послуг і продуктів, як адаптувати зовнішній вигляд і внутрішню функціональність відділень до їхньої нової ролі».

Регіональний дисбаланс

Основною перешкодою на шляху розвитку інтернет-банкінгу лишається низький рівень проникнення інтернету в Україні. Згідно з дослідженням КМІС, на початку 2016 року 62% дорослого населення користується інтернетом. Песимістичніші оцінки публікує інтернет-ресурс internetlivestats.com, де рівень проникнення інтернету в Україні у 2016 р. зупинився на позначці 44%. Для порівняння, рівень проникнення інтернету в Польщі 72%, у Росії 71%, у Словаччині 83%. Наявність інтернету в населеному пункті – це можливість для банку не витрачати ресурси на утримання традиційних відділень, а замінити їх якісним інтернет-банкінгом і терміналами самообслуговування.

В Україні існує дисбаланс між регіонами. У деяких областях ситуація гірша, ніж в інших:

- Кіровоградська обл.: проникнення інтернету 31.3%, кількість людей на 1 відділення 3801;

- Чернівецька обл.: проникнення інтернету 42.2%, кількість людей на 1 відділення 3791;

- Хмельницька обл.: проникнення інтернету 44.9%, кількість людей на 1 відділення 4759;

- Житомирська обл.: проникнення інтернету 45%, кількість людей на 1 відділення 5071;

Непроста ситуація склалася в Луганській і Донецькій областях. На підконтрольних Україні територіях на одне відділення припадає 14.8 і 9.7 тис. осіб відповідно. Можливим компенсатором такого навантаження є відносно високий рівень проникнення інтернету – 60% і 62% відповідно.

Безперечним лідером як за проникненням інтернету, так і за кількістю відділень лишається м. Київ. За столицею слідують Дніпропетровська область, штаб-регіон Приватбанку – головного вітчизняного новатора у сфері інтернет-банкінгу, і Львівська область – українська IT-столиця.

Ми живемо в часи перманентної фінансової революції: рік у рік нові технології суттєво перекроюють ландшафт банківської індустрії. За прикладами далеко ходити не треба – Aliexpress, що стає головним онлайн-рітейлером на пострадянському просторі, ефективніше за багато фінустанов надає базові банківські послуги; телеком-оператор Київстар отримав ліцензію від НБУ на здійснення фінансової діяльності і пропонує користувачеві використовувати свій мобільний рахунок як міні-банк; величезна кількість компаній з FinTech-сектора і нові технології, такі як блокчейн, атакують банки в усіх напрямках. Все вказує на те, що банківські відділення втрачають свою роль. І Україна – у тренді.

Примітки:

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний