Останнім часом в дискусіях про податкову реформу все частіше піднімається питання про доцільність стягування податку на прибуток. За результатами економічного аналізу приходимо до висновку, що податок на прибуток доцільно замінити податком на розподілений прибуток, що стимулюватиме інвестиції та економічне зростання.

Міф – податок на прибуток є бюджетотвірним

Ключовий аргумент прибічників збереження податку на прибуток, зокрема, Мінфіну, – це те, що податок є бюджетотвірним. Давайте спробуємо розібратися, чи це так. Згідно із статистикою Мінфіну, за підсумками 2014р. частка надходжень від цього податку в консолідованому бюджеті склала менше 9%. За останні 4 роки вона впала на 5%, і є підстави вважати, що в найближчій перспективі збережеться тенденція до її падіння. Українська економіка перебуває у стані стагнації (падіння ВВП в 1-ому кварталі – 17,2% р/р), і говорити про відновлення поки ще зарано. За таких обставин фінансові показники корпоративного сектору будуть падати, компанії будуть вимушені оптимізувати витрати для того, щоб вижити в умовах кризи.

Далі – тільки гірше

Згідно з даними Держкомстату, за підсумками 2014 р. 33,7% підприємств зафіксували збиток до оподаткування, в 1-му кварталі 2015 р. ця цифра зросла до 46,6%, загальний фінрезультат до оподаткування склав – 385,9 млрд. грн. Це офіційна статистика, яка враховує усіх зареєстрованих юридичних осіб. Даних про те, скільки з цих підприємств реально працюючі, немає, відповідно немає і статистики по кількості штучно збиткових підприємств. За словами представників Мінфіну, сьогодні податок на прибуток платить близько 5-10% усіх підприємств.

Реальність така, що бізнес вважає за краще оптимізувати витрати, щоб не платити податок. У нинішніх умовах існує мало перешкод для переведення коштів компаній у готівку і виведення прибутків за кордон. Усі бажаючі користуються цією можливістю. Податок на прибуток сплачують в основному в 3-х випадках:

- щоб отримати від держави відшкодування ПДВ;

- при розподілі прибутку у вигляді авансових платежів;

- при небажанні зв’язуватися з перевірками, якщо заплатити податок, буде дешевше.

В результаті:

- укорінюється думка «податки платять тільки дурні»;

- українська економіка недоотримає інвестиції (поки в країні йде війна, зовнішні інвестиції не прийдуть, тому в нинішніх умовах дуже важливо акумулювати внутрішній ресурс. Прибуток підприємств сьогодні практично є єдиним джерелом фінансування інвестиційних програм);

- Бюджет недоотримає податкові надходження.

Що робити в такій ситуації?

Коли економіка перебуває у кризовому становищі, стимулююча функція податкового режиму повинна переважати над фіскальною.

Ми пропонуємо, в якості інструменту стимулювання, замінити податок на прибуток податком на розподілений прибуток. Податок на розподілений прибуток не має відношення до дивідендів і є податком виключно для підприємства. Як варіант, можна надати бізнесу право вибору – платити податок на прибуток або податок на розподілений прибуток.

Заміна податку на прибуток компаній податком на її розподіл може привести до швидкої модернізації підприємств і вибухоподібного зростання економіки.

Очікувані результати:

- зростання обігових коштів підприємств;

- запуск економіки;

- ліквідація схем по оптимізації (немає сенсу «оптимізувати» те, чого не існує);

- детінізація усього об’єму тіньового прибутку – орієнтовно 200 млрд. грн. «В тіні», за оптимістичними оцінками, знаходиться 34% номінального ВВП, частка прибутків компаній у ВВП, за даними Держкомстату, складає 25-30%. Після відміни податку на прибуток схеми по оптимізації втратять сенс, таким чином, чекаємо детінізації усього об’єму тіньового прибутку.

- скорочення об’ємів і, відповідно, ринку переведення у готівку, подорожчання послуг з переведення у готівку, зниження обсягів тіньової економіки. Трансформація податку на прибуток в податок на розподілений прибуток приведе до значного скорочення ринку оптимізації податків. Паралельно, найімовірніше, Нацбанк проводитиме політику по переведенню усіх розрахунків в електронну форму і скороченню використання готівкових коштів. Усе це в сукупності приведе до зростання вартості послуг з переведення безготівкових коштів в готівку.

Ефект від податку на розподілений прибуток залежатиме від структури розподілу прибутку

Безумовно, підприємство може залишити увесь прибуток нерозподіленим і покласти його, наприклад, на банківський депозит або направити на витрати, які не пов’язані з інвестиціями. Проте малоймовірно, що так робитимуть усі підприємства. В середньому по економіці розподіл коштів приведе до відносно пропорційного використання прибутку.

Ми оцінили ефект для економіки та бюджету в перспективі 5 років за умови наступної структури використання прибутку в 1-й рік реформи: 15% до розподілу, 30% на інвестиції, 15% на депозит, 40% нерозподіленого прибутку виводиться на особисте споживання.

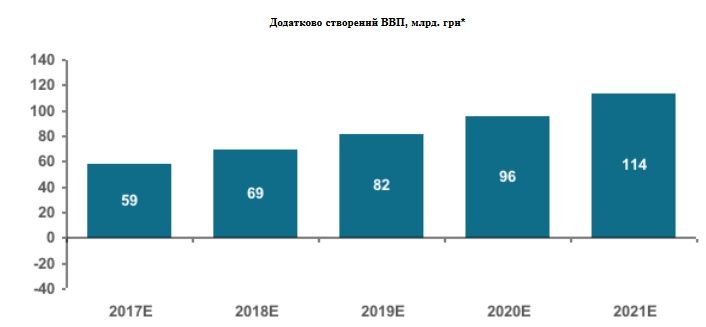

Вважаємо, що інвестиції і частина коштів з депозитів, яка повернеться в економіку у вигляді кредитів, будуть спрямовані на модернізацію виробництва. В результаті відбуватиметься нарощування виробництва, зростання реалізації продукції, створення додаткової доданої вартості, нових робочих місць. Вже через рік кошти повернуться до Бюджету у вигляді додаткового ПДВ, податків з ФОП, ПДФО. (див. Додаток 1)

* Ефект від одного року інвестування. Джерело: для прогнозів використовувалися дані Держкомстату

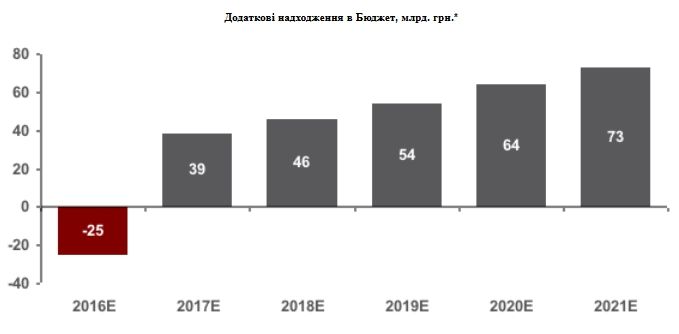

Відміна податку на прибуток приведе до недоотримання бюджетом 25 млрд. грн в 1-й рік реформи, проте в перспективі 5 років дозволить додатково генерувати 276 млрд. грн у вигляді податків з додаткового ВВП.

* Ефект від одного року інвестування. Джерело: для прогнозів використовувалися дані Держкомстату

Естонська модель vs Гонконзька модель

Відхід від сплати податку на прибуток – це світова практика. Сьогодні Україна може використати дві моделі, так звану естонську і гонконзьку. Їх відмінність полягає у підході до віднесення витрат. У Естонії є поняття умовно-розподіленого прибутку (витрати, які не пов’язані з господарською діяльністю компанії), який жорстко контролюється і враховується при розрахунку бази оподаткування для стягування податку на розподілений прибуток. У Гонконзі ж обмежень на витрати немає. До витрат можуть відноситись витрати в інтересах акціонерів компанії.

Гонконзька модель, звісно ж, ліберальніша, оскільки припускає відсутність будь-яких податкових перевірок. Це, в свою чергу, усуває зловживання з боку контролюючих органів, істотно економить витрати бізнесу, скорочує витрати Бюджету на утримання ДФС.

Основний ризик за умови реалізації Гонконзької моделі – це те, що компанії зможуть списувати на витрати особисті витрати акціонерів (відпочинок, нерухомість, предмети розкоші і так далі), і в результаті податок на розподілений прибуток платити ніхто не буде. Але в цьому немає нічого страшного.

Гірше чим зараз, точно не буде

Сьогодні можливості по оптимізації і виведенню прибутку є в усіх. Але ми маємо реальний шанс максимально спростити податкову та облікову систему, повернути довіру між державою і платниками податків.

А відсутність довіри до держави – це одна з причин відпливу капіталу.

Створивши максимально прості та прозорі умови для бізнесу, ми привернемо увагу й зовнішніх інвесторів. Якщо ця ідея сподобається нам, то їм вона також стане до вподоби.

Додаток 1

Опис моделі

Складена фінансова модель показує економічний ефект від заміни податку на прибуток податком на розподілений прибуток.

Головна мета – оцінити:

- надходження до Бюджету від податку на розподілений прибуток;

- об’єм додаткових інвестицій в економіку і об’єм додатково створеного ВВП за рахунок додаткових інвестицій;

- надходження до Бюджету від додаткового ПДВ;

- надходження до Бюджету від додаткових податків з ФОП.

Допущення в розрахунках:

- Ставка податку на прибуток (до реформи) – 18%

- Ставка податку на розподілений прибуток – 15%

- Ставка податків з ФОП (ЄСВ роботодавця, ЄСВ працівника, військовий збір, ПДФО) – 56,6%

- Ставка ПДФО – 15%

- Ставка дисконтування – 18%

- Рентабельність оподатковуваного прибутку – 15%

- Частка доданої вартості у випуску – 45%

- Частка оплати найманої праці в доданій вартості – 50%

- Частка ПДВ в ВВП – 9%

У моделі допускаємо, що весь отриманий прибуток компаній розподілятиметься таким чином:

- 15% до розподілу;

- 30% на інвестиції;

- 15% на депозит;

- 40% нерозподіленого прибутку залишається в компанії, проте витрачається на особисте споживання власників.

Оцінка всього оподатковуваного прибутку здійснювалась, виходячи з прогнозу ВВП на 2016р. (-2% р/р зміна реального ВВП) і частка прибутку в номінальному ВВП.

- Надходження до Бюджету від податку на розподілений прибуток оцінювалися, виходячи з частки прибутку, який спрямовано на розподіл (допущення – 15%) і ставки податку на розподілений прибуток (допущення – 15%).

- Об’єм додаткового ВВП був розрахований, виходячи з об’єму потенційних інвестицій та оціночного прибутку на інвестиції.

Потенційні інвестиції в економіку:

- 30% від всього прибутку компаній;

- частина коштів, які компанії розмістили на депозитах, повернуться в економіку у вигляді кредитів і будуть спрямовані на інвестиції..

Допускаємо, що дисконтований термін окупності інвестицій складе 5 років. Отже, в перспективі 5 років генеруватиметься додатковий прибуток на інвестиції, доходи компаній зростуть. В процесі створення доходів буде створена додаткова валова вартість, частка у випуску якої оцінюється на рівні 45% (розрахунки на підставі даних Держкомстату в ретроспективі). Відповідно, це і буде додатковий ВВП.

- Об’єм додаткових надходжень до бюджету від ПДВ розрахований, виходячи з додатково створеного ВВП і частки ПДВ у ВВП (9%).

- Вважаємо, що модернізація і розширення виробництва вимагатимуть створення нових робочих місць, збільшення ФОП. Це, в свою чергу, стимулюватиме зростання надходжень до бюджету від ЄСВ і ПДФО (виходячи із ставки 56,6% від ФОП).

Решта 40% нерозподіленого прибутку залишиться в країні, оскільки виведення прибутку за кордон втратить сенс. Допускаємо, що третина з них все ж буде виведена, наприклад, для купівлі елітної нерухомості за кордоном, відпочинку. Інша ж частина залишиться в Україні. Це стимулюватиме споживання і купівлю нерухомості всередині країни. До бюджету додатково генеруватимуться ПДВ і ПДФО.

Тиждень Податкової Реформи

Податкова Реформа — Підсумок Дискусії (Павло Кухта, член Редколегії iМоРе)

Павло Себастьянович: Середній і Малий Бізнес Витіснений з Легального Поля Високими Ставками Податків (Павло Себастьянович, Громадянська платформа «Нова Країна»)

Олег Гетьман: Упущений Один Досить Важливий Момент у Реформуванні ПДВ (Олег Гетьман, економіст, експерт групи Податкова реформа, Реанімаційного пакету реформ)

Володимир Дубровський: 1-2% Додаткових Доходів в Результаті Тиску на Спрощене Оподаткування — це Нереалістичні Цифри (Володимир Дубровський, експерт реанімаційному пакету реформ)

Сергій Кривошеєв: Малий Бізнес не Отримує Податкових Субсидій чи Преференцій (Сергій Кривошеєв, співкоординатор групи «Економіка і підприємництво» Громадянської платформи «Нова Країна»)

Тетяна Прокопчук: Бізнес Вважає, що Необхідно Спростити Процес Адміністрування податків (Тетяна Прокопчук, Віце-президент з питань стратегічного розвитку Американської торговельної палати в Україні)

Роберт Конрад: Податкова Реформа — це не Просто Зміна Законодавства (Роберт Конрад, Дюкський університет)

Анна Дерев’янко: В Нинішній Ситуації «Косметичні» Зміни не Допоможуть (Анна Дерев’янко, виконавчий директор Європейської Бізнес Асоціації)

Михайло Соколов: З Наявним Рівнем Фіскального Навантаження не Варто і Мріяти про економічне Зростання (Михайло Соколов, заступник Голови Всеукраїнської аграрної ради)

Україні Потрібна Радикальна, але Розсудлива Податкова Реформа (Андерс Ослунд, старший науковий співробітник Атлантичної ради США у Вашингтоні і автор книги «Україна: Що пішло не так і як це виправити»)

Олексій Геращенко: Міністерство Фінансів Готує Свої Пропозиції Практично в Закритому Режимі (Олексій Геращенко, економіст, підприємець, викладач фінансів kmbs)

Роман Жарко: Основна Проблема Української Податкової Системи — Практика Використання Фіскального Механізму Досягнення Запланованого Обсягу Податкових Надходжень (Роман Жарко, к.е.н., Менеджер з оподаткування Baker Tilly)

Податкова Реформа в Україні або Як Досягнути Неможливого (Володимир Дубровський, експерт Реанімаційного пакету реформ)

Податкова Реформа Крізь Призму Макроекономічної Стабільності: Погляд НБУ (Дмитро Сологуб, заступник голови Національного банку, Сергій Ніколайчук, директор департаменту монетарної політики та економічного аналізу НБУ)

Податкова Реформа Визначить Майбутнє України (Павло Себастьянович, координатор групи «Податки» ГП «Нова Країна»)

Макроекономічні Наслідки Податкової Реформи (Юрій Городніченко, Каліфорнійський університет в Берклі, співзасновник та член Редколегії VoxUkraine)

Податкова Реформа Грузії: Урок для України (Олена Білан, головний економіст Dragon Capital, член редакційної колегії VoxUkraine)

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний