На початку року в Україні спалахнув скандал із закупівлями в ДУ “Інститут серця МОЗ України” препарату “Цефопектам”. Установу та її керівника Бориса Тодурова звинувачували в завищенні закупівельних цін. Центр удосконалення закупівель Київської Школи Економіки проаналізував усі тендери із закупівлі Цефопектам (Cefoperazone, combinations), Цефазолін (Cefazolin), Пропофол (Propofol) за останній рік. Що відбувається на ринку ліків і в чому саме проблема?

Одна з найвідоміших економічних реформ в Україні після Революції гідності – це впровадження електронної системи держзакупівль ProZorro на законодавчому рівні. Закон вимагає використання електронних тендерів для всіх держзакупівль, що перевищують суму 200 000 грн для товарів та послуг і 1,5 млн грн для робіт[1] . Порівняно з іншими механізмами закупівль, тендер має дві важливі переваги: можливість участі широкого кола постачальників та прозоре ціноутворення. Таким чином тендери мають підвищити конкуренцію на ринку держзакупівель та привести до підвищення якості та зменшення цін на товари та послуги які купує держава та державні підприємства[2].

Дослідження результатів впровадження системи ProZorro сфокусувались на порівнянні кінцевої цінової пропозиції переможця аукціону за очікуваною вартістю лотів у тендерах державних закупівель. За цим показником система ProZorro дозволила зекономити державі суттєві гроші (17.05 млрд грн). З точки зору економічної теорії, цей показник ефективний, але має деякі небажані риси. По-перше, використання завищеної очікуваної вартості[3] призведе до підвищення показника економії, навіть якщо фактична контрактна вартість буде незмінною. По-друге, якщо початкова і кінцева ціна не дуже відрізняються, за цим показником економія буде мінімальна, навіть якщо кінцева ціна буде значно меншою від ринкової ціни.

Як можна інакше оцінювати економію від впровадження системи ProZorro? Ми бачимо два підхода. Перший – це порівняння кінцевої ціни на тендерах з ринковою ціною. Проблема з цим підходом полягає в тому, що інколи складно визначити ринкову ціну та межі ринку. Другий – це непряма оцінка економії через зміни в структурі конкуренції. Що мається на увазі? Наприклад, припустимо на ринку є 5 постачальників конкретного товару. Якщо всі 5 постачальників беруть участь в усіх тендерах, можна говорити про ймовірність конкурентного ринку. Ідея в тому, що ці 5 постачальників будуть конкурувати між собою, таким чином знижуючи ціни. Якщо ж у кожному тендері бере участь лише один або два з цих постачальників, то є підозра неконкурентних відносин, картельної змови, корупції тощо. Якщо немає конкуренції, то і ціни будуть завищені.

Дійсно, економічна теорія та дослідження свідчать (Jeremy Bulow and Paul Klemperer, Auctions vs Negotiations, American Economic Review, 1996), що найбільш важливий показник конкурентності ринку – це кількість учасників. З цієї точки зору, задача системи ProZorro полягає в підвищенні кількості постачальників, що беруть участь у тендерах. Ідеальний результат для системи ProZorro – це коли ринок, на якому раніше у кожної держустанови був свій “улюблений” постачальник перетворюється на конкурентний ринок, де всі постачальники беруть участь та інколи виграють у тендерах усіх закупівельників.

Ліки для українців: важкий ринок

На жаль, як ми продемонструємо нижче на ринку закупівлі ліків цього поки що не спостерігається. Потрібен додатковий аналіз, щоб зрозуміти, які конкретні фактори заважають запуску конкуретного ринку закупівлі ліків.

Ми проаналізували всі тендери із закупівлі трьох лікарських засобів – Цефопектам, Цефазолін, Пропофол – за останні 12 місяців. Ми вибрали ці засоби через нещодавній скандал із закупівлями в ДУ “Інститут серця МОЗ України”. Ми взяли препарат “Цефопектам”, який привернув увагу та ще два схожі препарати, що закуповувались ДУ “Інститут серця МОЗ України”.

Факт 1. Кластерна структура постачання. У закупівельників є один “улюблений” постачальник. За одним-двома винятками, медичні заклади та деякі інші розпорядники бюджетних коштів купують ліки ТІЛЬКИ у цього “улюбленого” постачальника. Таким чином, можна сказати, що ринок є неконкурентним. Імовірно, ринок є монополізованим кількома дистриб’юторами, кожен із яких має свою територію (декілька закупівельників) на якій він виступає монополістом.

Факт 2. Ціни на лікарські засоби дуже розсіяні. Найвища ціна закупівль певного товану може на 50% перевищувати найнижчу ціну або ціну виробника.

Факт 3. Виробник дуже рідко бере участь у тендерах.

В цілому, ці факти дозволяють нам зробити висновок, що ринок цих трьох лікарських засобів не є конкурентним і на ньому є ознаки змови та присутні бар’єри для конкуренції. Важливо зрозуміти в чому полягають ці бар’єри та прибрати їх.

Як ми рахували

Для аналізу ми обрали три лікарські засоби (ЛЗ): Цефопектам (Cefoperazone, combinations), Цефазолін (Cefazolin), Пропофол (Propofol). Перші два засоби – антибіотики, третій – один з найпоширеніших засобів для загальної анестезії. Одне торгівельне найменування лікарського засобу може мати різну ціну в залежності від форми випуску та виробника (Таб.1). Ми проаналізували укладені договори всіх закупівель цих препаратів через систему ProZorro, порівнявши ціни досягнуті в ході тендерів.

Нижче наведено аналіз закупівель за кожним лікарським засобом.

Cefoperazone, combinations

Цефопектам, порошок для розчину для ін’єкцій. 1г/1г у флаконі №1 у пачці (ПАТ “Науково-виробничний центр” Борщагівський хіміко-фармацевтичний завод”)

- Кількість постачальників: 4 посередника та 1 виробник

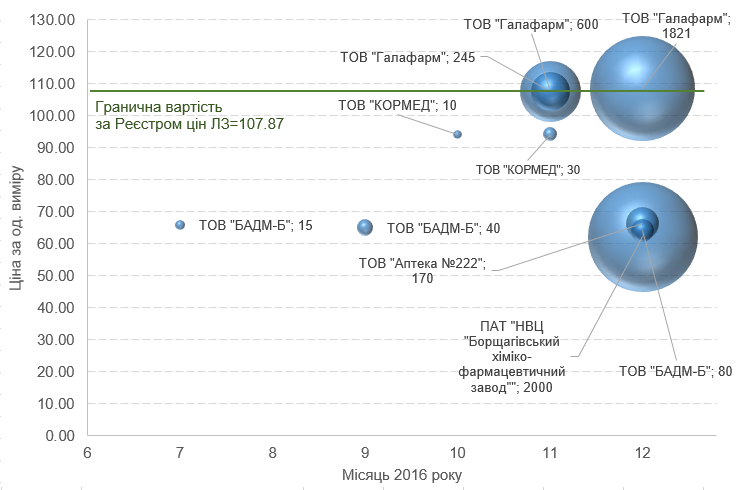

- Лідером ринку за сумою угод є ТОВ “Галафарм” (66% ринку), що постачає лікарський засіб за найвищою ціною. Закупівля 1821 одиниці препарату для Інституту серця МОЗ (одна із найбільших закупівель за досліджуваний період) відбулася за ціною, що на кілька копійок вища за граничний рівень оптово-відпускних цін[6].

- Майже кожен постачальник має свій, достатньо вузький коридор цін (ТОВ “Галафарм” в діапазоні 100-110 грн, ТОВ “Кормед” в діапазоні 90-100 грн та інші постачальники у діапазоні 60-70 грн), що не залежить від обсягу збутої продукції.

- Діапазон цін, за якими здійснювались закупівлі: 62.18-108.5 грн за фл.

- Найнижча ціна, 62.18 грн за флакон, була запропонована єдиним виробником (ПАТ “Науково-виробничний центр “Борщагівський хіміко-фармацевтичний завод”), який оперує в Україні.

- Якби всі закупівлі відбулися за ціною виробника, економія за досліджений період склала б 125 тис. грн. або 28% від загальної вартості укладених договорів.

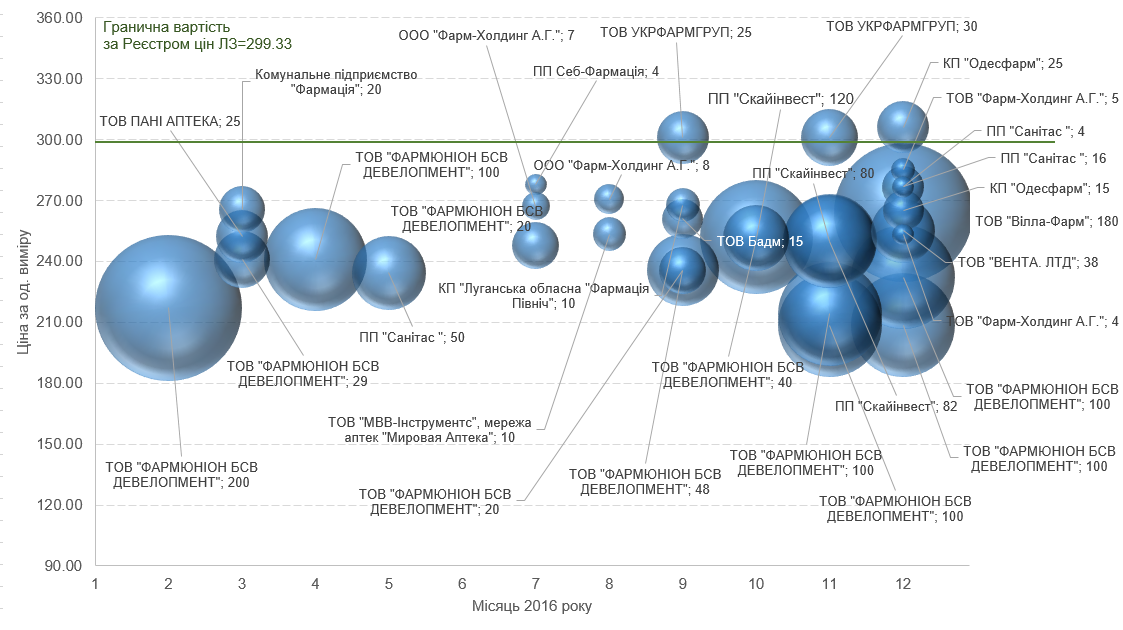

Рис. 2. Обсяг закупівель та ціна за одиницю Цефопектам за 2016 рік та очікувана залежність ціни за одиницю від обсягу закупівлі (ліва шкала). Підпис кульки відповідає постачальнику та обсягу його поставки.

Джерело: власні розрахунки з використанням даних ProZorro

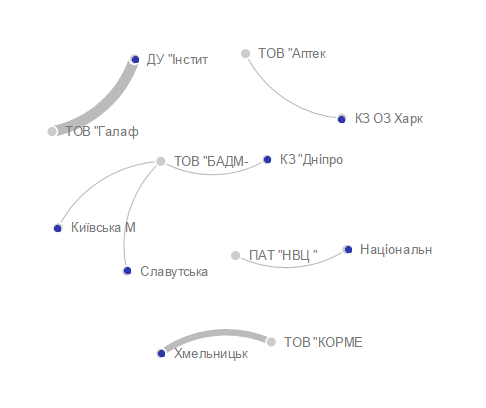

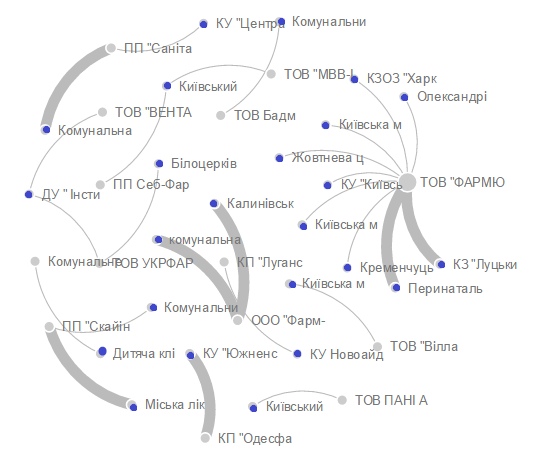

Рис. 3. Мережевий аналіз зв’язків між закупівельниками та постачальниками (чим товстіше ребро, що поєднує закупівельника та постачальника, тим більше закупівель було проведено) свідчить про досить нерозгалужену мережу поставок Цефопектама (чи про корупційну складову закупівель).

Джерело: власні розрахунки з використанням даних ProZorro

Cefazolin

Цефазолін, порошок для розчину для ін’єкцій по 1,0 г у флаконах №10 (ПАТ “Київмедпрепарат”), Цефазолін, порошок для розчину для ін’єкцій по 1,0 г у флаконах (5 флаконів в пачці) (ПрАТ ФФ “Дарниця”), Цефазолін, порошок для розчину для ін’єкцій по 1,0 г у флаконах №5 (ПАТ “НВЦ “Борщагівський хіміко-технологічний завод”

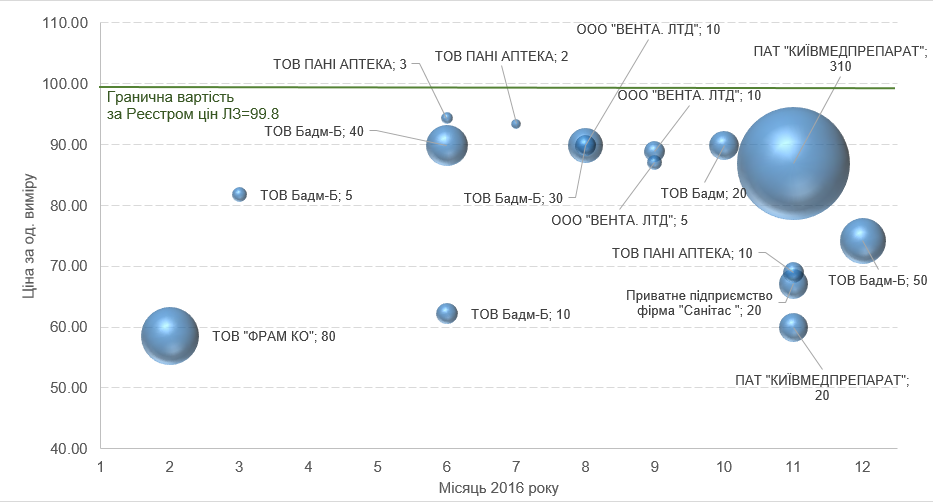

- Кількість постачальників: 6 посередників та 1 виробник.

- ПАТ “КИЇВМЕДПРЕПАРАТ” та ТОВ “Бадм-Б” забезпечуть 66% усіх поставок лікарського засобу.

- Діапазон цін, за якими здійснювались закупівлі: 58.54-94.31 грн за уп.

- Ціна виробника (ПАТ “КИЇВМЕДПРЕПАРАТ”) найчастіше є вищою за ціну посередників, причому більші обсяги лікарського засобу реалізуються за вищими цінами.

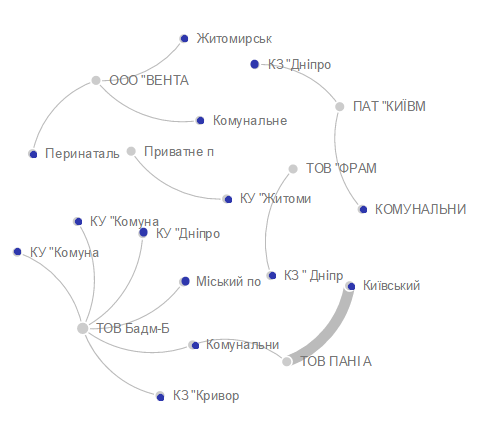

Рис. 4. Обсяг закупівель та ціна за одиницю Цефазоліну (1,0г у флаконах №10) за 2016 рік та мережа закупівельників-постачальників (зліва).

Джерело: власні розрахунки з використанням даних ProZorro

- Виробник препарату Цефазолін, порошок для розчину для ін’єкцій по 1,0 г у флаконах №10 ЛЗ ПАТ «Київмедпрепарат», за чиєю заявкою у реєстрі оптово-відпускних цін вказано ціну 85,3 грн (99,8 грн з 17% нарахуванням), постачав товар за 59,95 грн та 86,88 грн, в той час як лідер цього ринку ТОВ БАД-М – по 60,74-89,84 грн за одиницю[4].

- Цефазолін, порошок для розчину для ін’єкцій по 1,0 г у флаконах (5 флаконів у пачці) (ПрАТ ФФ “Дарниця”, 66 грн в реєстрі ОВЦ), придбали лише два рази у ТОВ Галафарм[5]. Цефазолін, порошок для розчину для ін’єкцій по 1,0 г у флаконах №5 (ПАТ “НВЦ “Борщагівський хіміко-технологічний завод”, 59,9 грн у реєстрі ОВЦ), який є найдешевшим, придбали лише в трьох випадках.

Propofol

Пропофол-Ново, 10 мг/мл по 20 мл №5 (ТОВ фірма “Новофарм-Біосинтез”), Дипрофол (Пропофол), 1% емульсія 20 мл в ампулах №5 (ПАТ “Фармак”), Пропофол-Ново, 10 мг/мл по 50 мл (ТОВ фірма “Новофарм-Біосинтез”)

- Кількість постачальників: 14 посередників (жодного виробника, хоча препарат виробляється в Україні)

- ТОВ “Людмила-Фарм” та ТОВ “ФАРМЮНІОН БСВ ДЕВЕЛОПМЕНТ” займають більше 50% ринку за вартісним виміром.

- Діапазон цін, за якими здійснювались закупівлі: 208.64-306.0 грн за уп.

- Закупівельники ЛЗ Пропофол у 41 випадку з 49 точно вказали постачальника у назві закупівлі (Дипрофол, або Пропафол-Ново), що явно обмежує конкуренцію.

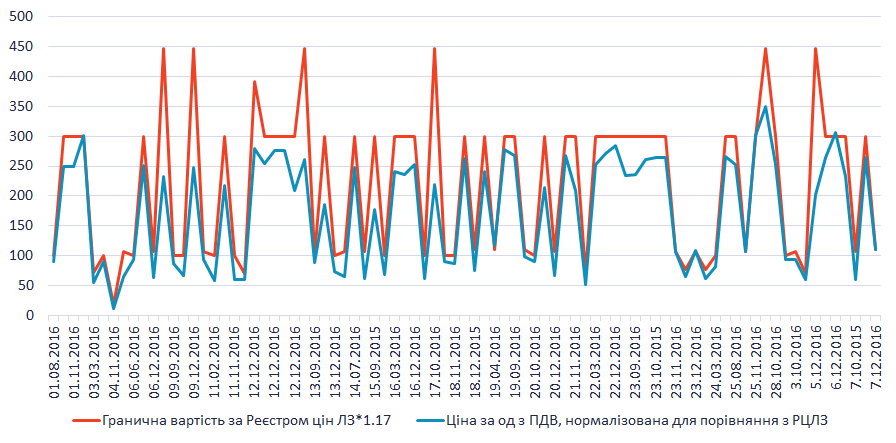

- Два постачальники (ТОВ “Укрфармгруп” та КП “Одесфарм”) реалізовували відповідний лікарський засіб за цінами, вищими від граничного рівня Реєстру цін на ЛЗ.

Рис.5. Розподіл закупівель Пропофолу та мережа закупівельників-постачальників відповідного препарату

Джерело: власні розрахунки з використанням даних ProZorro

Додаткові висновки

Закупівлі Цефопектам (Cefoperazone, combinations), Цефазолін (Cefazolin), Пропофол (Propofol) у 2016 свідчать про наступні логічні протиріччя з економічними принципами:

- У кількох випадках закупівлі відбулись за ціною дещо вищою за граничну, що базується на даних реєстру. Але загалом, випадки закупівлі за ціною, вищою за встановлену законом, є швидше винятками.

- Для ЛЗ, які ми розглядали, державне регулювання не відіграє роль обмеження ціни, а навпаки заохочує закуповувати за вищими цінами (оскільки виконує роль дозвільного механізму). Ціна, зазначена в реєстрі оптово-відпускних цін, переважно є вищою за роздрібну ціну в аптеках, і відповідно – вищою за ціну постачальника, який був заявником до реєстру оптово-відпускних цін[1]. Різниця в цінах дуже значна: засіб, який Державний експертний центр МОЗ рекомендує купувати за 107,9 грн (з урахуванням 17% доданих до ціни в реєстрі), може коштувати 62 чи 108,5 грн.

Можна припустити, що достатньо високі ціни реєстру мають на меті стимулювати вхід на ринок нових гравців, проте цього не відбувається. У середньому, ціна за одиницю становила 80% від граничної ціни (ціна реєстру оптово-відпускних цін з додаванням 10% та 7% ПДВ), мінімум – 45%, максимум – 106%. Хоча в Україні зареєстровані ЛЗ (Пропофол) також інших країн (Австрія та Індія), а індійські препарати не поступаються за ціною українським, компанії, які пропонують ці препарати, жодного разу не брали участі в тендерах.

Рис. 6. Порівняння ціни 4 препаратів за одиницю (зазначену в контракті) із цінами Реєстру оптово-відпускних цін на дату, 2016

- Ціна виробника не завжди нижча за ціну дистриб’ютора товару цього ж виробника. Не зважаючи на те, що всі чотири препарати мають виробників в Україні, лише в 4 випадках з 90 перемогу в тендері здобув виробник. У той же час, досить часто дистриб’ютор пропонував ціни нижчі, ніж виробник, на аналогічних тендерах.

- Немає очікуваного зниження ціни при вищих об’ємах закупівель – навпаки, спостерігається підвищення ціни;

- Обсяг закупівель препаратів нижче, аніж ми очікували. Імовірно, значну частину закупівель проводили поза системою.

- Аукціон забезпечує, в середньому, нижчу ціну, ніж процедура звітування про договір. Проте ефективність застосування тендерних процедур не очевидна. Наприклад, якби всі закупівлі “Cefoperazone, combinations” відбулися у єдиного виробника, що оперує на ринку за його ціною, то економія за досліджений період склала б 125 000 грн або 28% від загальної вартості укладених договорів.

- Частка найбільших постачальників у річних закупівлях чотирьох ЛЗ

| Лікарський Засіб/ Постачальник | Сума з ПДВ, грн | Частка ринку |

| Cefazolin | 86,026.09 | |

| ПАТ “КИЇВМЕДПРЕПАРАТ” | 28,133.08 | 33% |

| ТОВ “БАДМ-Б” | 28,858.33 | 34% |

| ТОВ Галафарм | 15,490.70 | 18% |

| Cefoperazone, combinations | 439,627.30 | |

| ПАТ “НВЦ “Борщагівський хіміко-фармацевтичний завод”” | 124,364.80 | 28% |

| ТОВ Галафарм | 288,513.20 | 66% |

| Propofol | 881,452.46 | |

| ТОВ “Вілла-Фарм” | 97,471.01 | 11% |

| ТОВ “Людмила-Фарм” | 262,153.00 | 30% |

| ТОВ “ФАРМЮНІОН БСВ ДЕВЕЛОПМЕНТ” | 199,161.07 | 23% |

| Загалом | 2,805,243.03 |

Якість практики закупівель:

- Відповідно до основних принципів закупівель, що визначені Законом України “Про публічні закупівлі” (ст.3) тендерна документація не повинна містити умов, що можуть дискримінувати учасників або обмежувати конкуренцію. Але у 83 випадках з 84 [7] тендерна документація або оголошення на порталі prozorro.gov.ua містили конкретні вимоги до препарату, які точно визначають виробника засобу або безпосередньо за назвою (Пропофол-Ново, Дипрофол, Цефазолін-БХФЗ, Цефазолін-КМП,Цефазолін-Дарниця, Цифопектам), або за формою випуску (концентрація речовини, кількість флаконів у пачці, тощо), що є порушенням принципів, визначених законом.

Примітки:

[1] Стаття 2 Закону про публічні закупівлі визначає інший поріг для закупівельників, які здійснюють діяльність в окремих сферах господарювання – 1 млн грн для товарів та робіт і 5 млн грн для послуг. Ця ж стаття дозволяє використовувати аукціон і для закупівель з меншою вартістю. Державні підприємства та підприєства, в яких держава виступає акціонером, на які не розповсюджується закон, також можуть використовувати систему (як от “Укргазвидобування”).

[2] Формально, до категорії закупівельників, на яких розповсюджується дія Закону про публічні закупівлі відносяться також деякі недержавні підприємства, але в яких держава виступає акціонером, та комунальні підприємства.

[3] Наприклад, для того щоб зробити тендер більш привабливим для учасників, або врахувати ризики, які закладає у цінову пропозицію учасник. Використання завищеної очікуваної вартості може також бути наслідком поганого аналізу ринку, неможливості досить точно оцінити предмет закупівлі через характеристики цього предметі. Також можливі зловживання з метою отримати “відкат”.

[4] В усіх випадках використовувалась процедура Оголошення про проведення допорогової закупівлі.

[5] Процедура Звіт про укладений договір

[6] Тобто цей постачальник і надавав МОЗ інформацію про ціни, що враховувались при розрахунках задекларованих змін оптово-відпускних цін

[7] У 13 випадках договір не містив інформацію про ціну одиниці, або взагалі не мав документів (ці тендери не було включено до аналізу).

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний