У цій статті проаналізовано монетарну політику НБУ з метою знайти відповіді на питання, чи могла його політика бути більш агресивною, щоб стримати інфляцію? Чи правильними комунікаціями супроводжувалися рішення про ключову ставку? Та наскільки дії НБУ були зрозумілими учасникам ринку.

Основний текст підготовлено до початку війни України з московською ордою

Якщо війна буде тривалою (імовірність чого досить висока), успіх у ній залежатиме не лише від ЗСУ, але й від міцності економіки і виваженості макроекономічної політики. Теперішня відносна стійкість вітчизняного фінансового сектору грунтується на змінах у банківському регулюванні, якісному оновленні нагляду, підвищенню вимог до банківського капіталу та оцінки ризиків, запровадженим з 2014 року. Завдяки запровадженню інфляційного таргетування, гнучкого обмінного курсу та поступового відновлення валютних резервів фінансова система України наразі втримує макроекономічний удар військового шоку.

Втім, успішні рішення на перспективу складаються зі щоденної роботи макроекономічних регуляторів. Головною метою економічної політики повоєнного відродження України має бути забезпечення макроекономічної стабільності. Головний чинник здатності реагувати на геополітичні шоки – це простір політики, тобто інструменти, які має у своєму розпорядженні НБУ, та його здатність ці інструменти застосовувати. 2021 рік виявився непростим для України, як і для всього світу. У багатьох країнах цей рік показав, що звуження простору політики може стати елементом більш загальної стратегічної слабкості.

У 2021 році індекс споживчих цін в Україні удвічі перевищив інфляційну ціль 5%. Проте ринок сприйняв це спокійніше, ніж відносно менше відхилення інфляції від таргету в 2017 році (13,7% проти 8%). Пояснення цьому – по-перше, зростання інфляції в усьому світі, а по-друге – те, що війна відсунула макроекономічні показники на другий план.

Двократне перевищення інфляції над ціллю в Україні розчиняється не тільки в потоці воєнних і геополітичних новин, але і в світлі макроекономічних даних розвинутих країн. Споживчі ціни у США виявились найвищими за останні 40 років. В зоні євро – найвищими від моменту запровадження спільної європейської валюти. У Великій Британії – нагадали про дотетчерівські «жахіття». Навіть у Японії інфляція перевищила 1% після понад 10 років майже нульових чи від’ємних показників (окрім 2014 року). Тож розвинені країни постали перед проблемою, яку вже довгий час вирішують країни з ринками, що формуються, – як допомогти економіці відновитися після “ковідного” спаду та водночас не випустити інфляцію з-під контролю? Вочевидь, заспокійлива риторика провідних центробанків про тимчасовість інфляційного шоку виявилася передчасною.

У світлі цього, чи справді монетарні події 2021 року в Україні виглядають як «провали» інфляційного таргетування, чи як загальний тренд? Це помилки політики чи причиною є поєднання структурних особливостей олігархічно-офшорної економіки з готовністю проявляти центробанківську гнучкість, яку можна по-різному тлумачити?

Підвищення ключової ставки було недостатнім?

Реакція процентною ставкою на зміну прогнозу інфляції є ключовим елементом інфляційного таргетування. Власне, саме характер зв’язку між змінами ставки і змінами прогнозу дуже часто визначає, наскільки жорстким інфляційним таргетером є центробанк. Однак, у реальності все набагато складніше. Інфляційні шоки мають різну природу і різну тривалість, а тому під час визначення ставки центробанк бере до уваги значно більше факторів, ніж прогноз інфляції.

Справжня робота центробанків полягає в тому, щоб правильно передбачити тривалість інфляційного шоку та визначити його причину. Також центробанки співвідносять рух ставки з набором неспостережуваних змінних, траєкторія яких обумовлена даними, невідомими точно на момент ухвалення рішення. Тому можливі ситуації, коли недостатньо коректна оцінка того чи іншого параметра визначає здатність ключової ставки вивести економіку на траєкторію бажаного балансу між інфляцією та економічним зростанням (часто з поправкою на фінансову стабільність).

Рисунок 1. Облікова ставка НБУ та прогнози інфляції

Джерело: дані НБУ.

Рис. 1. демонструє, що НБУ прогнозував зростання інфляції та можливий її вихід за межі цілі ще у жовтні 2020 року. Однак фактична інфляція (червона лінія) була вищою, ніж кожен наступний інфляційний прогноз, навіть тоді, коли прискорення інфляції сповільнилось. Пост-фактум траєкторія ставки більше нагадує усереднену динаміку попередніх прогнозів, ніж усталений варіант монетарної політики, зорієнтованої на майбутнє (forward-looking). Отже, незважаючи на те, що НБУ одним із перших розпочав цикл підвищення ставки, величина підвищення та обрана траєкторія руху ставки свідчать, що збереження інфляції в цільовому діапазоні (5±1%) не було в пріоритеті.

Втім, ця проблема відображає складнішу ситуацію. По-перше, економіка ще не відновилась після спаду 2020 року. Водночас світові ціни на сировину почали зростати, а оскільки Україна є експортером сировини, це підвищувало приплив валюти до нашої країни, а відповідно і курс гривні. У свою чергу міцніша гривня стримувала б зростання інфляції, таким чином знижуючи необхідність значного підвищення ставки. Проте чи доречним було повторення меседжів про тимчасовість інфляційного шоку та чи не завищеними були очікування дезінфляційного ефекту зміцнення гривні? Розглянемо ці питання нижче.

Зростання цін буде довшим, ніж очікувалось

Суттєве зростання сировинних цін та радикальна напруга в глобальних ланцюгах постачань (global supply chains bottle-necks) стали ключовими драйверами нечуваного цінового тиску в світі. Рис. 2. вказує на майже паралельне розгортання обох процесів, які підсилювали один одного. Однак, найважливіше те, чи була виправдана риторика про тимчасовість інфляційного тиску? Логістичний шок 2020-2021 років очевидно закладає структурні зміни в глобальній економіці, що матиме значення для інфляційних процесів у світі й надалі.

Рисунок 2. Ціни на сировину та “вузькі місця” в глобальних ланцюгах постачань

ECPI - індекс сировинних цін, GSCPI - Global Supply Chain Pressure Index

Джерело: дані МВФ та Federal Reserve Bank of New York.

Як видно з рис. 2, напруга довкола глобальних ланцюгів постачань (підвищення індексу GSCPI – Global Supply Chain Pressure Index) після спаду наприкінці 2020 року знову виросла та в другій половині 2021 року перевищила “карантинний” рівень весни-2020. Невизначеність щодо нових штамів вірусу більше впливала саме на ланцюги постачань (тобто пропозицію), а не на попит, розігрітий макроекономічними інструментами. А політика нульової толерантності до поширення вірусу в окремих азійських країнах-експортерах далі зменшувала пропозицію. Аналогічно сировинні ціни: “розігріті” значним зростанням попиту - як через економічне відновлення, так і через монетарні стимули, - вони не просто відіграли спад 2020 року, а повернулись на рівень піків 2008 та 2012 років. Чи були підстави вважати ці фактори такими, що діятимуть впродовж нетривалого періоду часу? Швидше за все, ні. Однак, поєднання шоків попиту і пропозиції створює дилему для центробанків - боротися з інфляцією та пригнічувати виробництво чи підтримати економіку та “заплющити очі” на зростання цін. Проте ця дилема виглядає по-різному для центробанків, які ще нещодавно вирішували проблему занадто низької інфляції, та тих, які досі борються за заякорення інфляційних очікувань на рівні інфляційної цілі.

Комунікації про «тимчасовість» інфляції

Чи просочилась колективна центробанківська риторика про тимчасовість інфляційного тиску в комунікації НБУ і чи це мало значення?

Як відзначено на рис. 3, «тимчасовість» прискорення інфляції справді була елементом монетарних комунікацій. Цим фактором НБУ пояснював, чому підвищення ставки не відбувається в межах, необхідних для наближення інфляції до цілі якщо не наприкінці 2021 року, то хоча б у першій половині 2022 року. Якщо в січні це виглядало природним (поєднання меседжу про тимчасовість і не підвищення ставки), то в подальшому наголос на тимчасовості відбувався одночасно з підвищенням ставки. А це виглядає як спосіб пояснити те, що ринки вважали недостатнім підвищенням. У жовтні риторика змінилась, і відсутність меседжів про тимчасовість стала природною. Не лише в Україні, але й у світі стало очевидно, що скороминущість інфляційного тиску – це лише видавання бажаного за дійсне. Співставлення даних рис. 2 та 3 дає підстави вважати, що зростання глобальних цін було очевидним, навіть якщо величину цього зростання було важко передбачити.

Отже, НБУ справді зіштовхнувся з нетривіальним глобальним оточенням. Ціновий тиск у світі виявився рекордним. Однак, здатність обмежувати зовнішній вплив на економіку країни залишається тоді, коли є правильна оцінка його тривалості і сили, а застосування монетарних інструментів має достатній простір політики. Стереотипне сприйняття глобального цінового тиску як тимчасового можна вважати слабким місцем припущень про передумови реалізації монетарної політики. Менш виразний акцент на відхиленні інфляції від цілі можливий за умов довіри до центробанку та заякорення інфляційних очікувань. Але якщо є сумніви в незалежності регулятора, завдання зі стабілізації економіки радикально ускладняться. В умовах значних військових ризиків це вкрай небезпечно.

Політика НБУ залишилась передбачуваною

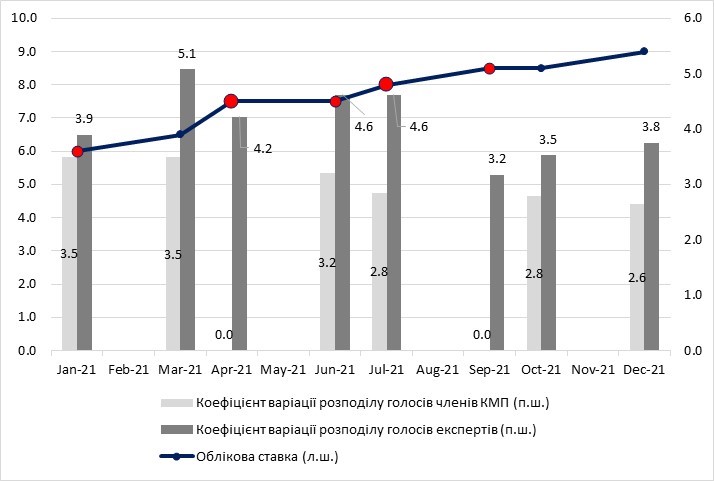

Чи погіршилась передбачуваність монетарної політики НБУ в світлі конфлікту між стійкістю глобального цінового тиску та глобальною центробанківською риторикою про його тимчасовість? Розглянемо прогнози експертів щодо рішення НБУ про ставку та голосування членів Комітету з монетарної політики (КМП) про це рішення (рис. 3). Рис. 3 не дає однозначної відповіді на це питання, проте дозволяє побачити низку моментів.

Рисунок 3. Облікова ставка та розподіл голосів щодо рішення про ставку членів КМП та експертів (2021)

Джерело: обраховано на основі даних НБУ

Примітка: коефіцієнт варіації розподілу голосів експертів розраховано на основі очікувань експертів про те, якою буде наступне рішення НБУ про ставку. Коефіцієнт варіації розподілу голосів членів Комітету з монетарної політики розраховано на основі даних про голосування за рішення комітету про ставку, які публікуються після засідання КМП. Червоними точками позначені періоди, коли НБУ комунікував про тимчасовість інфляції.

Варіація експертних прогнозів протягом 2021 року знизилася, так само, як і розкид голосів членів КМП. Отже, учасники ринку добре усвідомлюють, чим керується НБУ під час ухвалення рішень, і не роблять систематичних помилок.

Проте ступінь одностайності щодо рішення про ставку суттєво коливалась. Одностайні рішення (коефіцієнт варіації = 0) про підвищення ставки слідували за двома попередніми засіданнями зі значним розкидом голосів. Це може свідчити про те, що у випадку одностайних рішень можливостей зволікати з підвищенням ставки чи піднімати її на меншу величину вже не було. Враховуючи те, що інфляція протягом 2021 року випереджала прогноз, це може свідчити про занадто пізнє підвищення ставки, яке не дозволяло наблизити інфляцію до цілі. Отже, залишаючи монетарну політику м'якою, а реальну облікову ставку від'ємною, НБУ (1) комунікував про тимчасовість інфляції та (2) розраховував на ефект зміцнення гривні через зростання цін на сировину та експортні надходження від нового врожаю. Проте зміцнення гривні виявилося меншим за очікуване.

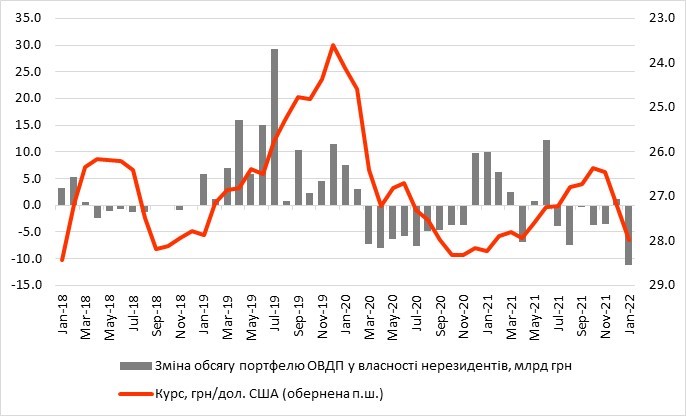

Валютний ринок та ефект переносу: «страх перед плаванням», що так і не настав

У 2019 році інфляція вперше потрапила в цільовий діапазон і становила 4,1%. Не в останню чергу це сталося через зміцнення гривні, завдяки якому імпортні товари, насамперед, енергоносії, стали відносно дешевшими. Проте у 2021 році цього не сталося. Перш за все через те, що не було глобального припливу капіталу на ринки, що формуються. Навпаки, очікуючи на підвищення ставки ключовими центробанками, ринкові гравці почали вкладатися в цінні папери розвинених країн. Отже, валюта, яка приходила в Україну завдяки експорту, виходила з нашої країни під час виводу дивідендів та продажу ОВДП нерезидентами (рис. 4-5). Тому значного ефекту переносу (тобто впливу валютного курсу на інфляцію) не спостерігалося.

Рисунок 4. Валютні інтервенції НБУ, виведення капіталів та світові ціни на вітчизняний експорт

Джерело: дані НБУ. ЕСРІ - індекс зміни світових цін на товари українського експорту, 12.2004 = 1

Рисунок 5. Активність нерезидентів на ринку ОВДП та курс гривні

Джерело: дані НБУ.

Вплив валютного курсу на ціни залежатиме (1) від впливу зміни ставки на рух капіталу та (2) впливу світової кон'юнктури на обсяги валютної виручки. Правильно оцінений ефект переносу дозволяє визначати “кроки” руху процентної ставки. Це важливо, адже її ефект помітний не одразу. Для багатьох країн з ринками, що формуються, саме ефекти переносу як похідні від рівня ставки є більш вагомими каналами трансмісійного механізму. Для розвинутих країн більш звичними є традиційний процентний канал та канал оцінки вартості активів. Однак, для країн з відносною незалежністю центробанків залишається питання, що є більш ризиковим - підвищувати ставку чи зміцнювати курс.

Оминаючи спекуляції довкола впливу досвіду 2019 року на рішення у 2021 році, можна констатувати: незважаючи на те, що логічно було би припустити значно сильніший тиск на валютний ринок саме в минулому році, особливих підстав для суттєвого зміцнення курсу не було. І справа зовсім не в недостатній присутності нерезидентів. А в тому, що потенційно значні валютні надходження у відповідь на сировинний бум були компенсовані не менш значними валютними виплатами дивідендів. Саме такі масштабні виплати і вплинули на те, що значного зміцнення гривні не відбулося. А це означає, що покладатися на ефекти переносу, які формуються кон’юнктурою чи ще якоюсь волатильною компонентою потоків капіталу, було занадто сміливо. Адже події весни 2021 року засвідчили чутливість припливу капіталів до геополітичних загроз. А події грудня 2021 року це ще раз підтвердили.

Скоріше за все, «дезінфляційні» очікування ефектів переносу визначали неквапливий рух ставки вгору, особливо в контексті надання певного монетарного простору для відновлення економіки. Але якщо такі очікування не виправдовуються, то… збереження простору для відновлення економіки можна продовжити, відтерміновуючи досягнення інфляційної цілі. При цьому, таке відтермінування виглядає природним саме в контексті глобального інфляційного тиску.

Висновки

Повоєнне відновлення економіки України має спиратись на надійний макроекономічний фундамент. Це вимагає прискіпливого погляду на довоєнну монетарну політику хоча б із міркувань того, як запобігати інфляційному оподаткуванню найвразливіших верств у майбутньому. 2021 рік чітко продемонстрував, що НБУ є гнучким інфляційним таргетером. Неоднозначні припущення про тимчасовість глобального цінового тиску чи надмірні сподівання на сповільнення інфляції завдяки впливу обмінного курсу чи «нового врожаю» вплинули на макроекономічні процеси.

Водночас НБУ прагнув дотримання балансу між досяжністю інфляційних цілей та збереженням простору для відновлення економіки. Про таке прагнення свідчить оптимальне поєднання рішень про ставку з рішеннями про інтервенції на валютному ринку. При поверненні до режиму інфляційного таргетування варто пам'ятати, що коли складно оцінити вплив курсу гривні на інфляцію, роль облікової ставки зростає. А сумніви економічних агентів у достатній незалежності НБУ ускладнюватимуть монетарну політику в майбутньому.

Минулий рік вчергове показав, що стоїчне ставлення до прискорення інфляції можуть собі дозволити далеко не всі центробанки. Інфляція нижче цілі впродовж тривалого періоду та заякореність очікувань – тільки окремі аспекти цього. Фундаментальна довіра до регуляторів та передбачуваності їхній дій є визначальним фактором, що дає можливість центробанкам зміщувати акценти з інфляції на відновлення економіки. Чи в Україні зростання цін настільки незначуще для підтримання макроекономічної стабільності? Навряд чи. Попри певний запас міцності щодо передбачуваності монетарних дій НБУ, оптимальний вибір між відхиленням від інфляційної цілі і збереженням стимулів для відновлення економіки став занадто залежний від впливу обмінного курсу на ціни (ефект переносу). Несподівані фактори впливу на валютний ринок ще раз підкреслили, що монетарні рішення мають ухвалюватися із “запасом міцності” впливу на стабілізацію цін.

Розворот у риториці провідних центробанків ще раз доводить, що інфляційні ризики у 2021 році не були коректно оцінені. «Непередбачуваний шок» у вигляді війни тільки посилив вразливість позиції провідних центробанків, із якої вони відновлюють стримування інфляції. Перед НБУ ж тепер стоїть питання, як повернутися до інфляційного таргетування. Втім, таке повернення, швидше за все, відбуватиметься в зовсім іншому глобальному макроекономічному середовищі. А 2021 рік для монетарної історії залишиться роком, в якому багато чого можна було зробити краще.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний