У грудні 2022 року річна інфляція в Туреччині знизилася найшвидшими темпами з 1995 року (на 20.1 в. п. – до 64.3%), і продовжувала сповільнюватися в січні поточного року. Це додало аргументів прихильникам політики низьких процентних ставок при високій інфляції. Адже можна зробити простий висновок, що врешті-решт монетарна політика центрального банку (ЦБ) Туреччини, що базується на спірному припущенні про дезінфляційний вплив низьких ставок, дала свої результати.

Проте, якщо подивитися на ситуацію глибше, то стає зрозуміло, що такий висновок не відповідає дійсності. Так, фундаментальний інфляційний тиск залишався доволі високим, а одним із основних чинників його поступового зниження стало насамперед стримування девальвації турецької ліри. Зважаючи на безпрецедентно низькі реальні ставки, досягти цього результату вдалося завдяки стратегії «ліраїзації», що передбачає застосування жорстких адміністративних заходів для банків і бізнесу та специфічних фінансових інструментів.

Однак варто враховувати, що формат ручного управління, попри певну короткострокову результативність, створює значні ризики як для фінансової системи, так і для стійкого економічного зростання. Крім того, вплив ключової ставки як основного інструменту монетарної політики на інфляцію, фінансовий ринок та економіку країни загалом зводиться нанівець.

Інфляція: не варто плутати причини з наслідками

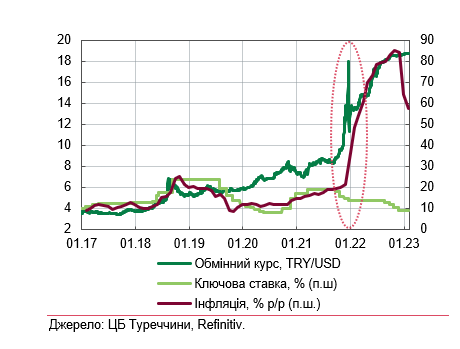

Інфляція у 2022 році оновлювала рекорди в більшості країн, сягаючи найвищих за кілька десятиліть значень. Проте Туреччина опинилася серед лідерів за цим показником. Уперше з 1999 року інфляція там в окремі місяці перевищувала 85% р/р, а наприкінці 2022 року була вищою за ціль центробанку більш ніж у 12 разів (64.3% проти 5%).

Які причини такої високої інфляції?

Спільними для всіх країн зовнішніми проінфляційними чинниками минулого року були розриви в ланцюгах постачання та зростання світових цін на сировинні товари. Однак вагомим внутрішнім фактором інфляції в Туреччині була стрімка девальвація турецької ліри в 2021 році – першій половині 2022 року, спровокована процентною політикою турецького центробанку.

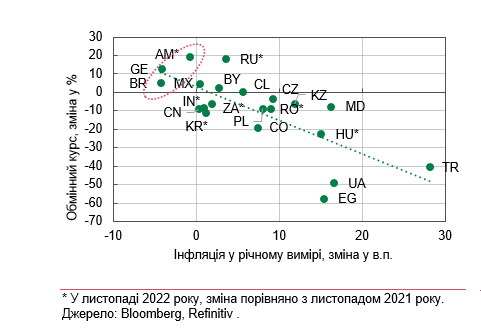

Курсовий канал є важливою частиною монетарної трансмісії, насамперед у країнах з ринками, що розвиваються (ЕМ; Brandao-Marques та ін., 2020). Так, у результаті зміцнення національних валют в окремих країнах завдяки сприятливим умовам торгівлі та жорсткій монетарній політиці (Бразилія) або помітному припливу російських туристів і капіталу (Грузія, Вірменія) їм вдалося сповільнити річну інфляцю в листопаді-грудні 2022 до рівнів нижчих, ніж у відповідному періоді 2021 року.

Натомість у країнах зі значною девальвацією, зокрема й в Туреччині, де ліра втратила майже 40% своєї вартості, зростання ІСЦ суттєво прискорилося. За останній квартал 2021 року ліра втратила майже 50% своєї вартості через перехід центробанку до циклу зниження ключової ставки. Такий крок суперечив оголошеному раніше наміру підтримувати ставку на вищому за інфляцію рівні до початку її стійкого зниження. Це вкотре підірвало довіру до регулятора. Внаслідок перенесення девальвації на ціни у грудні 2021 року загалом споживчий кошик тільки за місяць здорожчав на майже 14%, а товари тривалого вжитку, у тому числі автомобілі, обладнання і меблі, – на понад 30% у місячному вимірі. Вторинні ж ефекти зростання цін на енергоносії та продовольство в першій половині 2022 року призвели до пришвидшення інфляції у секторі послуг, зокрема в готельно-ресторанному і транспортному сегментах.

Втрата довіри до політики ЦБ призвела й до погіршення інфляційних очікувань. Наприклад, інфляційні очікування на наступні 12 місяців щороку зростали майже вдвічі: з 11% у грудні 2020 року до 22% наприкінці 2021 року та до 38% у останній місяць 2022 року. Додатковим фактором підживлення інфляції в умовах поступового знецінення ліри було зростання заробітних плат. За оцінками ЦБ Туреччини, підвищення мінімальної зарплати на 1% може додавати до споживчої інфляції приблизно 0.06-0.08 в. п. уже за два квартали, а у 2022 році «мінімалку» підвищували двічі – в січні на 50% і в липні на 29%.

І насамкінець, з серпня 2022 року ЦБ Туреччини поновив цикл пом’якшення монетарної політики, призупинений у 2021 році.

Графік 1. Інфляція, ключова ставка та обмінний курс ліри в Туреччині

Джерело: ЦБ Туреччини, Refinitiv.

Графік 2. Внески компонент у річну (зліва) та місячну (справа) зміну ІСЦ Туреччини, в. п.

Для розрахунку використано статичні ваги 2022 року. Джерело: Turkstat, розрахунки НБУ.

У результаті фундаментальний інфляційний тиск розширювався: базова інфляція, що не включає необроблені продукти харчування, алкоголь, тютюн, енергоносії та золото, становила на кінець року 57.7%. Попри поступове її сповільнення через вичерпання ефектів перенесення девальвації та вищих витрат на енергію, вона залишатиметься значною з огляду на фіскальні заходи стимулювання економіки та чергове підвищення мінімальної зарплати на 55% для майже 43% працівників, яке збільшить виробничі витрати. Так, уже в січні 2023 року помітно зріс внесок у базову інфляцію сектору послуг, внаслідок чого вона залишилася майже незмінною на рівні 57.1%. Негативний вплив може мати і повернення ставок ПДВ на продовольство, електроенергію для населення та гігієнічні товари до їхнього початкового рівня у 18% з поточних 8% (запроваджених із квітня 2020 року для пом’якшення впливу пандемії на окремі сектори економіки).

Однак у річному вимірі як базова, так і загальна інфляція у грудні минулого року скоротилися, причому остання – з 84.4% до 64.3%. Відносна курсова стабільність наприкінці 2022 року порівняно зі стрімкою девальвацією ліри у 2021 році створила сприятливий ефект бази порівняння, насамперед для категорії продовольчих товарів (за винятком сирих фруктів і овочів) та товарів тривалого вжитку. Якщо не буде стрибків у цінах волатильних компонентів та за відносної стабільності турецької валюти, цей ефект проявлятиметься також у наступні кілька місяців. Зокрема, в січні поточного року, навіть попри стрімке зростання цін у секторі послуг, загальна інфляція сповільнилася до 57.7% р/р.

Стратегія «ліраізації»: курка чи яйце?

Ще у 2018 та 2020 роках для відновлення довіри до монетарної політики і, відповідно, для приборкання валютних криз ЦБ Туреччини йшов на підвищення ключової ставки на понад 400 б. п. Однак у 2022 році він обрав інший шлях – «стратегію ліраїзації».

Її мета є достатньо зрозумілою – поступове збільшення ваги турецької ліри у фінансовій системі, активах і пасивах усіх економічних агентів, а от методи досягнення – спірними. На відміну від «традиційної» дедоларизації (Kokenyne та ін., 2010), яка ставить на перший план макроекономічну стабілізацію і зміцнення довіри до національної валюти, ‘ліраізація’ є результатом вимушеного скорочення вжитку іноземної валюти.

Відповідно до трилеми Манделла-Флемінга, обмеження вільного руху капіталу дає змогу проводити незалежну монетарну політику та водночас зберігати фіксований курс. Утім, в умовах високої інфляції і багаторічного девальваційного тренду вони можуть не лише не послабити, а навпаки – посилити економічну мотивацію до використання іноземної валюти, зокрема «в тіні», а також створювати додаткові видатки для державного сектору.

Графік 3. Зміна річної інфляції та обмінного курсу у грудні 2022 року відносно відповідного місяця попереднього року

* У листопаді 2022 року, зміна порівняно з листопадом 2021 року. Джерело: Bloomberg, Refinitiv.

Графік 4. Доларизація депозитів у Туреччині, % загальної суми депозитів

Джерело: Bloomberg, BDDK.

Які ж заходи запровадив для зниження вжитку доларів центробанк Туреччини? По-перше, для збільшення пропозиції валюти з січня 2022 року експортерів зобов’язали продавати 25% валютної виручки, а з квітня цей відсоток підвищився до 40%. Крім того, банки мали продавати центробанку всю валюту від транзакцій з купівлі нерезидентами нерухомості у Туреччині або інвестицій в основний капітал.

У червні-2022 банківський регулятор обмежив надання банками кредитування для компаній, що мають на валютних рахунках понад 15 млн лір (~800 000 дол. США), якщо ця сума перевищує 10% їхніх активів або річного обороту. Водночас для нерезидентів було запропоновано новий вид рахунків YUVAM, відповідно до якого особи-нерезиденти та їхні компанії мають змогу вкладати заощадження в Туреччину в лірі з гарантією додаткового доходу, а центробанк виступає гарантом захисту від волатильності обмінного курсу.

Крім того, щоб стимулювати банки пропонувати депозитні та кредитні продукти в лірі й зменшити ймовірність видачі кредиту на купівлю валюти, було запроваджено низку регуляторних заходів. Зокрема, ЦБ скоригував вимоги до застави для операцій з регулювання ліквідності, вимоги до резервування (у тому числі вже в січні) та комісії. Окремі з них ЦБ поставив у залежність від виконання цілей з «ліраїзації», що включають збільшення як частки депозитів на балансі банку в національній валюті, так і цільового кредитування, наприклад для МСБ, сільськогосподарських і експортних підприємств. Було підвищено й частку облігацій у національній валюті, яку мають тримати на балансі банки, насамперед ті, в яких депозити в лірі становлять менше половини усіх депозитів.

З іншого боку, у грудні 2021 року ЦБ розробив новий депозит (KKH) у національній валюті із захистом від коливань валютного курсу. У разі конвертації валютних заощаджень на KKH власники отримуватимуть стандартний відсотковий дохід, але, якщо такий дохід буде меншим за девальвацію в цей період, різницю покриватиме Міністерство фінансів. Хоча це сприяло зниженню безпосередньої частки валютних депозитів у системі з майже 65% до 46% за 2022 рік, загальна частка депозитів із прив’язкою до валюти через появу KKH переважно зростала протягом року і скоротилася лише в останньому кварталі 2022 року на тлі повільнішого знецінення ліри. Натомість виплати бюджету для компенсації курсових відхилень, за повідомленнями ЗМІ, сягнули 5 млрд дол. США. Хоча наразі це лише близько 2% видатків бюджету (та 0.6% ВВП), у випадку стрімкої девальвації це умовне зобов’язання може вирости в кілька разів.

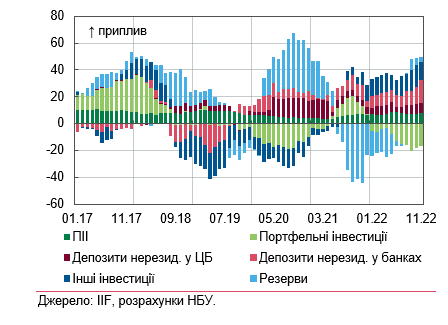

Загалом депозити нерезидентів, які поступово замінили приплив портфельного капіталу, відігравали важливу роль у фінансуванні дефіциту поточного рахунку Туреччини. За даними IIF, у 2013 році, коли Туреччина ще мала інвестиційний рейтинг, портфельні інвестиції нерезидентів у облігації в національній валюті становили в еквіваленті 82 млрд дол. США, а в акції – 72 млрд. Проте після численних валютних криз та втрати високого рейтингу їхні позиції суттєво скоротилися, і в серпні 2022 року становили лише 1.4 млрд та 17 млрд дол. США відповідно. Тоді як чисті депозити нерезидентів у комерційних банках та ЦБ Туреччини виросли з початку 2018 року на понад 31 млрд дол. США кожен.

Це хоча й дало змогу компенсувати відплив портфельних інвестицій, проте не лише не зменшило ризики раптової втечі капіталу, а й знизило її передбачуваність, адже вкладники могли керуватися не економічною, а, приміром, політичною доцільністю. Так, за інформацією Bloomberg, росія планувала перерахувати в Туреччину близько 20 млрд дол. США для їхнього використання протягом двох років з метою закупівель під час будівництва атомної електростанції. Саме з цим фактом окремі аналітики пов’язували зростання резервів та депозитів у іноземній валюті в перший тиждень серпня 2022 року. Також Туреччина намагалася знизити свої потреби у фінансуванні, відтермінувавши частину платежів росії за спожитий газ до 2024 року.

Тож не дивно, що в умовах слабкого припливу ринкового капіталу нерезидентів і численних адміністративних заходів, спрямованих на зменшення тиску на валюту, реакція ринку на продовження циклу зниження ставок з боку ЦБ була млявою.

Міжнародні резерви як дзеркало можливостей

Подальше зниження ключової ставки за двознакових рівнів інфляції підживлювало відплив капіталу з країни та девальваційний тиск на ліру. Як наслідок, ЦБ виснажив власні валютні резерви та набув великі борги.

За підсумками 2022 року валові резерви виросли на 17.5 млрд дол. США до 128.8 млрд дол. США або доволі безпечних 4.5 місяців імпорту, попри їхнє відносно активне використання у першій половині минулого року. Водночас понад 35% резервів – це золото, а ще 53% – валюта, яку ЦБ позичив у турецьких банків за операціями з деривативами. Тож на відміну від валових власні валютні резерви ЦБ Туреччини виросли лише на 1 млрд дол. США і наприкінці року становили 15 млрд дол. США, що лише трохи перевищує пів місяця імпорту. З початку 2023 року їхня динаміка суттєво погіршилася, і станом на 27 січня вони становили лише 8 млрд дол. США.

Зважаючи на значний тиск на валютний ринок, для збільшення золотовалютних резервів ЦБ Туреччини активно укладав договори про операції валютний своп із центробанками інших країн, зокрема (цифри наведено в еквіваленті на місяць підписання):

- Китаю – в червні 2021 року було продовжено попередню угоду та збільшено її обсяг до понад 5.3 млрд дол. США;

- Південної Кореї – в серпні 2021 року укладено угоду на три роки з можливістю пролонгації на суму близько 2 млрд дол. США;

- ОАЕ – в січні 2022 року підписано угоду на приблизно 4.9 млрд дол. США

- Ще одна угода з ЦБ Катару на 15 млрд дол США продовжувала діяти з 2020 року.

За оцінками банкірів, сумарно близько 23-24 млрд дол. США були зараховані до золотовалютних резервів станом на кінець листопада 2022 року. До того ж, Туреччина, ймовірно, залучила додаткові 5 млрд дол. США у формі депозиту від Саудівської Аравії та 10 млрд дол. США (з яких 3 млрд могли надійти ще у 2022 році) від Катару.

Графік 5. Фінансовий рахунок платіжного балансу Туреччини за категоріями, 12-місячна ковзна сума, млрд дол. США

Джерело: IIF, розрахунки НБУ.

Графік 6. Золотовалютні резерви ЦБ Туреччини, млрд дол. США

* Різниця між валютними резервами і короткостроковими валютними зобов’язаннями. Джерело: EVDS (ЦБ Туреччини), розрахунки НБУ.

Варто чи ні?

Хоча в Туреччині спостерігається певний дезінфляційний ефект навіть за нетрадиційної монетарної політики, однак він був отриманий завдяки високій базі порівняння попереднього року, жорстким адміністративним заходам та поступовому поліпшенню глобальної цінової кон’юнктури. Зокрема, зниження цін на енергоносії та вирівнювання логістики сприяло зменшенню імпортованої інфляції.

Водночас генеруються значні ризики для макрофінансової стабільності. Зокрема тиск на державні фінанси та золотовалютні резерви внаслідок використання специфічного монетарного інструментарію та підтримки низької волатильності обмінного курсу ліри за допомогою жорстких адміністративних заходів залишається суттєвим. Це призводить до валютних дисбалансів у фінансовому секторі. Крім того, значна частина міжнародних резервів має високий рівень ризику втрати через їх нестійку структуру.

І найголовніше – вплив ключової ставки як основного інструменту монетарної політики на інфляцію, фінансовий ринок та економіку країни загалом зводиться нанівець. Адже превалювання адміністративного інструментарію над ринковим порушує механізм досягнення цінової стабільності, що є необхідною передумовою для дешевих кредитних ресурсів та інвестицій в основний капітал – основні двигуни зростання. Якщо ця передумова відсутня, високі ризики знецінення національної валюти (інфляційні та курсові), неодмінно будуть закладені у процентні ставки за кредитами, а інвестори не вкладатимуть кошти у довгострокові проекти.

Отже, як говорить народне прислів’я – «не все те золото, що блищить».

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний