Серед пріоритетних дій Уряду на 2023 рік в частині продовження децентралізації та регіонального розвитку Кабмін передбачає надання додаткових повноважень органам місцевого самоврядування – адміністрування місцевих податків і зборів (зараз це робить податкова служба). Очікується, що вже у вересні цього року Кабмін подасть законопроект(и) з відповідними змінами до чинного законодавства. Бажаним результатом є «посилення управлінських функцій органів місцевого самоврядування; покращення адміністрування місцевих податків та зборів; посилення фінансової спроможності та розвиток територіальних громад шляхом надання додаткових повноважень органам місцевого самоврядування в частині адміністрування місцевих податків і зборів». Але наскільки реально це запровадити на практиці? Які переваги та недоліки такої зміни? Чи виправданими є ризики й узагалі – навіщо і кому це потрібно?

Чому це важливо?

Зацікавлених сторін у передачі адміністрування місцевих податків та зборів на рівень громад доволі багато: Державна податкова служба (ДПС), органи місцевого самоврядування (ОМС), Міністерство фінансів, Мінвідновлення та експертні організації, що супроводжують процес. Однак основним бенефіціаром потенційних змін будуть саме місцеві ради, які отримають більше повноважень, більше впливу, а отже, ймовірно, і вищі надходження до своїх бюджетів. Питання передачі адміністрування місцевих податків та зборів важливе для них, бо зараз виконавчі органи громад практично не впливають на результат. На сьогоднішній день усі відповідні повноваження залишаються повністю за податковими органами. Єдиним доступним (і законним) для ОМС інструментом бодай мінімального впливу на обсяг отриманих місцевих податків є створення спільних міжвідомчих робочих груп із податковою. Однак налагодити комунікацію між місцевими органами влади та ДПС вдається далеко не завжди, незважаючи на спроби нормативно врегулювати її.

Місцеві податки та збори — це податки та збори, які встановлюються органами місцевого самоврядування відповідно до законодавства. Вони є обов’язковими до сплати в межах адміністративно-територіальних одиниць та зараховуються до їхніх бюджетів. Вичерпний перелік місцевих податків і зборів визначений Податковим кодексом України і не може бути змінений чи доповнений місцевими радами. Однак, вони можуть встановлювати ставки місцевих податків у законодавчо визначених межах.

До місцевих податків належать:

- податок на майно (плата за землю, податок на нерухоме майно, відмінне від земельної ділянки, транспортний податок)

- єдиний податок.

До місцевих зборів належать:

- збір за місця для паркування транспортних засобів;

- туристичний збір.

Усі інші податки, навіть ті, які частково надходять до місцевих бюджетів (наприклад, ПДФО, акцизний збір) – це загальнодержавні податки. Тобто місцеві податки – це ті, які Податковий кодекс визначив як місцеві, а не ті, які надходять до місцевих бюджетів, і не ті, на ставки яких можуть впливати органи місцевого самоврядування (наприклад, на ставки місцевого транспортного податку вони впливати не можуть)

З моменту повномасштабного вторгнення Парламент ухвалив низку пільг та звільнень в місцевих податках, зокрема можливість не сплачувати єдиний податок ФОПам 1 та 2 груп, можливість переходу на пільгову ставку 2% ФОПам 3 групи (очікується, що ці пільги будуть скасовані з 1 серпня), звільнення від плати за нерухомість та землю в місцях, що безпосередньо постраждали від війни, та ін).

Про які суми йдеться?

Ціна питання доволі суттєва. У 2023 році плановий обсяг місцевих податків – 84 млрд грн (таблиця 1), що становить 21,6% доходів місцевих бюджетів без урахування трансфертів із державного бюджету. Хоча це менше, ніж у попередні роки, але такий фінансовий ресурс для місцевих бюджетів є значним, особливо враховуючи, що це у воєнний рік, коли, як мінімум, на пів року від частини місцевих податків є звільнення, а на територіях, що найбільше постраждали від війни, додається ще й відсутність ділової активності та пільги з податків на нерухомість та землю.

Таблиця 1. Обсяги та рівень виконання місцевих податків та зборів, млн грн

| 2021 | 2022 | 2023 | |||||

| План | Факт | % виконання | План | Факт | % виконання | План | |

| Податок на нерухоме майно, відмінне від земельної ділянки | 7 187,59 | 7 820,75 | 108,8% | 7 788,37 | 7 118,90 | 91,4% | 7 221,17 |

| Плата за землю (земельний податок та орендна плата) | 34 789,44 | 35 263,32 | 101,4% | 34 493,83 | 29 568,43 | 85,7% | 29 923,38 |

| Транспортний податок | 184,96 | 158,36 | 85,6% | 118,27 | 103,45 | 87,5% | 80,88 |

| Збір за місця для паркування | 115,90 | 127,03 | 109,6% | 140,06 | 101,78 | 72,7% | 140,90 |

| Туристичний збір | 165,79 | 243,97 | 147,2% | 205,95 | 186,43 | 90,5% | 187,60 |

| Єдиний податок | 44 431,32 | 46 282,39 | 104,2% | 48 977,05 | 47 226,06 | 96,4% | 46 372,02 |

| Разом | 86 875,0 | 89 895,82 | 104,2% | 91 723,53 | 84 305,05 | 96,4% | 83 925,95 |

Джерело: OpenBudget, розрахунки Центру

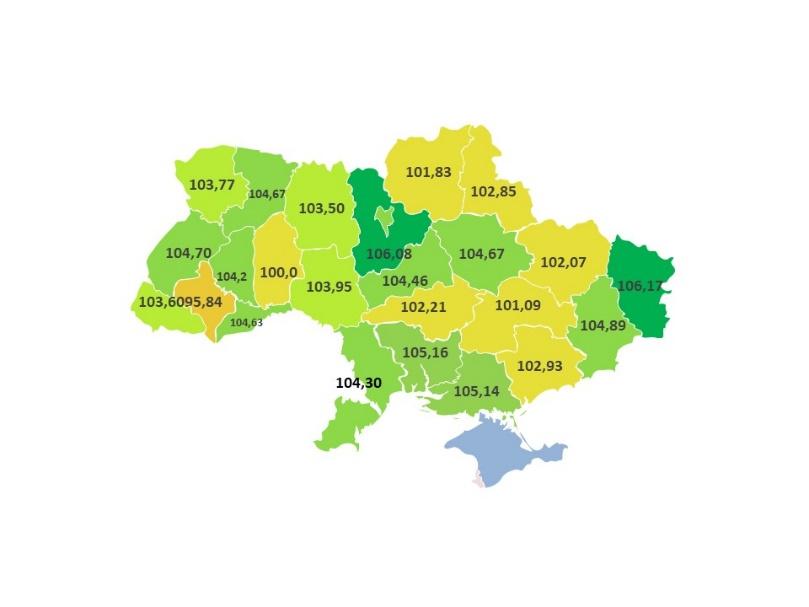

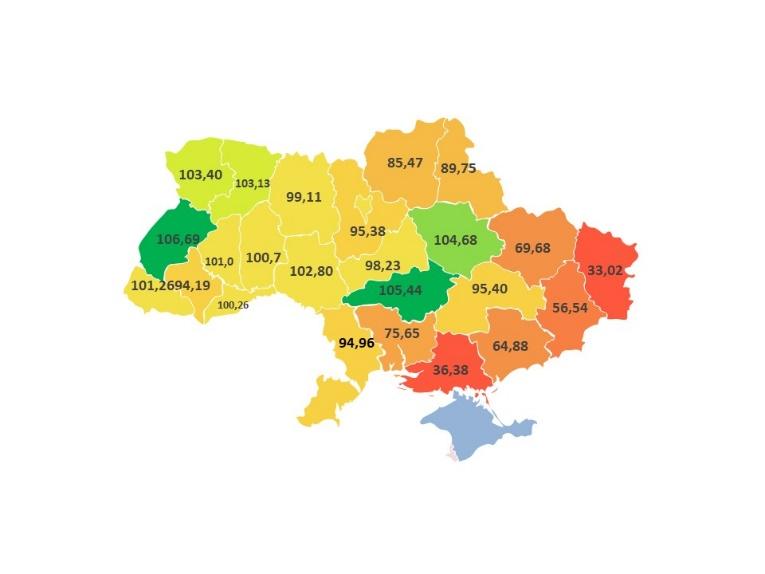

Традиційною особливістю місцевих бюджетів є те, що всі вони різні, тож узагальнена ситуація не завжди релевантна для окремо взятих територій. Очевидно, що найбільші втрати надходжень місцевих податків та зборів за останній рік були в найбільш постраждалих від війни областях (рис. 1).

Рисунок 1. Рівень виконання планів місцевих податків та зборів у 2021 і 2022 роках, %

2021

2022

Джерело: OpenBudget, розрахунки Центру

Частка громад, у яких не було виконано план з місцевих податків, становила 16,8% у 2021 році і аж 47,6% у 2022-му (таблиця 2).

Таблиця 2. Рівень виконання планів місцевих податків та зборів у розрізі кількості громад

| Рівень виконання плану | Кількість громад | |

| 2021 | 2022 | |

| 100%+ | 1197 | 753 |

| 90%-100% | 202 | 273 |

| 80%-90% | 27 | 134 |

| 70%-80% | 10 | 66 |

| <70% | 2 | 212 |

Джерело: OpenBudget, розрахунки Центру

Що входить в поняття «адміністрування»?

Адміністрування місцевих податків та зборів – це дуже трудомісткий процес. Він складається з багатьох елементів, серед яких:

- облік платників податків та окремо об’єктів оподаткування (в т. ч. наповнення та ведення відповідних баз даних);

- підготовка та вручення податкових повідомлень та рішень платникам (вимоги з обов’язку сплати податку);

- приймання та аналіз звітності зі сплати податків;

- податкові перевірки (камеральні та документальні);

- облік платежів у взаємодії з Державною казначейською службою;

- робота з повернення надмірно чи помилково сплачених сум податків;

- робота з податковим боргом;

- контроль за обсягом та своєчасністю сплати податків;

- опрацювання скарг платників та надання необхідних роз’яснень.

Очевидно, що можна і потрібно розглядати передачу адміністрування від ДПС до ОМС не лише у варіанті повного переходу всіх цих повноважень, але й певної їх частини, якщо це дозволить досягти синергетичного ефекту співпраці цих інституцій.

Як у сусідів?

У Румунії модель адміністрування податку на майно передбачає розподіл відповідальності між урядом і муніципалітетами: перший через законодавство визначає підходи до оцінки нерухомості (житлової і нежитлової), а органи місцевого самоврядування несуть відповідальність за впровадження та адміністрування податку на землю та нерухомість у межах своїх повноважень, зокрема нарахування податків, збір даних, виставлення рахунків, збір і примусове виконання. Зрозуміло, що великим муніципалітетам легше впоратися з цими обов’язками. Для управління власними доходами муніципалітети повинні були розробити або придбати власні системи адміністрування. Це призвело до фрагментації інформаційних систем з обмеженою сумісністю з національними адміністративними системами. Тому зараз можливість ділитися цими даними обмежена через різноманітні та фрагментовані інформаційні платформи.

За оцінками NACPI (National Agency for Cadastre and Land Registration), сьогодні в Румунії зареєстровано в кадастрі 45% із приблизно 40 мільйонів земельних ділянок і будівель. Імовірний час для повного або систематичного кадастрового покриття займе близько 10 років. Проте для адміністрування податку на майно це не є значною проблемою, тому що оподаткування відбувається за принципом самодекларування.

Однією з передових практик вважається оподаткування нерухомості і земельних ділянок виходячи з їхньої ринкової ціни. При цьому обов’язки із проведення такої оцінки можуть бути покладені на національний уряд (наприклад, в Албанії, Латвії, Литві, Молдові), на урядове агентство, місцеву владу (як у Польщі, Чехії, Словенії та ін.) чи на приватний сектор. Також можна застосовувати самооцінку чи поєднання цих методів.

Що дасть зміна суб’єкта адміністрування?

Переваг від передачі адміністрування місцевих податків та зборів до ОМС доволі багато. Їх можна об’єднати в такі чотири основні групи:

- Фіскальні. Передача повноважень до ОМС, імовірно, збільшить фінансовий ресурс місцевих бюджетів, оскільки вони в цьому максимально зацікавлені, а отже, більш відповідально ставитимуться до роботи зі стягнення податків.

- Політичні. Важливо посилювати підзвітність ОМС. В обраних представників у місцевій владі є політична відповідальність, є передвиборчі програми та обіцянки, тому мають бути й інструменти впливу на обсяг фінансового ресурсу під ці потреби. Реформа децентралізації, серед іншого, це і мала на меті, тому логічно продовжувати позитивні зміни, в тому числі надання громадам нових повноважень.

- Економічні. Передача адміністрування в «руки» ОМС дозволить більш якісно проводити регуляторну політику і аналізувати регуляторний вплив, що є обов’язковим під час ухвалення відповідних актів у мирний час. У місцевого фіноргану буде масив інформації, щоб аналізувати розвиток бізнесу та за необхідності надавати йому підтримку. Така робота буде ефективнішою, якщо один орган буде і встановлювати податки, і потім контролювати їх надходження.

- Геополітичні. Активний рух до членства в ЄС потребує гармонізації законодавства, а також впровадження найкращих європейських практик, зокрема в частині регіональної бюджетно-фінансової політики. Підзвітність та самостійність місцевого самоврядування – важлива складова функціонування європейських демократій.

Які ж недоліки та ризики?

Однак існують і певні недоліки передачі адміністрування податків до ОМС. Основними з них, на наш погляд, є:

- Збільшення бюджетних видатків ОМС. У випадку передачі нових повноважень місцеві фінансові органи потребуватимуть розширення штату – необхідно буде залучати нових працівників на цю роботу. Місцеві ради не люблять, коли показник витрат на управління високий (це дуже непопулярно серед виборців), а збільшення повноважень призведе до їх зростання. Також будуть витрати на обслуговування нових ІТ-систем та додаткових процедур (наприклад, вручення повідомлень-рішень, робота з боржниками і т.д.) у випадку повної передачі адміністрування.

- Додаткове адміністративне навантаження на бізнес. На сьогоднішній день бізнес і так часто й багато стикається з органами влади. Якщо з питань податків із ним спілкувалася лише податкова, то у випадку змін з’явиться ще ОМС, тобто бізнес буде зобов’язаний працювати з іще одним органом. Це може суперечити загальному курсу на лібералізацію, спрощення умов для ведення бізнесу та реалізацію стратегії радикальних кроків-«поштовхів» до стрімкого зростання ВВП через розвиток підприємств. Щоб мінімізувати цей недолік, важливо розробити чіткі та прозорі процедури взаємодії платників податків з ОМС в частині місцевих податків та зборів.

- Ускладнення взаємодії з іншими органами влади. Отримання повноважень адмініструвати місцеві податки та збори місцевими радами означатиме необхідність побудови нових механізмів взаємодії між ОМС та Казначейством, правоохоронними органами, БЕБ і т.д.

Важливо пам’ятати і про ризики змін:

- Неможливість задовольнити потребу в потрібних кадрах. Для прийняття нових повноважень у громадах мають бути фахівці, які зможуть їх реалізувати. Хоча готовність взяти на себе функції адміністрування місцевих податків висловили понад 47% громад (іще 44% не впевнені) є ризик, що в частині невеликих громад знайти достатню кількість потрібних спеціалістів буде дуже непросто. Із цим пов’язаний наступний ризик.

- Втрата доходів під час перехідного періоду. У період, коли ДПС уже віддала повноваження, а ОМС іще не налагодили процедури адміністрування, не знайшли під ці завдання працівників і не організували ІТ-рішення та всі інші потрібні під це ресурси, бюджетні доходи можуть упасти. Варто заздалегідь продумати, чим їх можна буде компенсувати та/або як організувати перехідний період таким чином, щоб не втратити надходження.

- Спроможність існуючих у громадах ІТ-систем недостатня для реалізації нових повноважень. Це означає, що буде потреба у значних додаткових видатках на організацію процесу, коштів на які у частини громад буде недостатньо. Також важливо уникнути помилок Румунії за допомогою уніфікованого підходу до впровадження програмного забезпечення та обов’язкової прив’язки до IAC «LOGICA» (останню потрібно буде вдосконалити, додавши до неї необхідні ОМС інструменти).

- Витік конфіденційних даних. Під час війни це особливо актуально, але й після перемоги розширення доступу до всієї податкової інформації збільшуватиме ризик несанкціонованого доступу до неї (а тут окрім комерційно цінної інформації будуть бази даних про нерухоме майно з адресами та земельними ділянками). Звісно, такий ризик завжди був і в податковій, тому потрібно відразу формувати відповідні політики конфіденційності. З іншого боку, реформа може спонукати громади нарешті навести лад з реєстрами нерухомості та земельних ділянок для цілей оподаткування.

Висновки та що далі?

Передача адміністрування до органів місцевого самоврядування – суттєва зміна для місцевих органів влади. Перед ухваленням остаточного рішення про впровадження варто провести низку прикладних досліджень (що вже зараз роблять міжнародні організації). Дуже важливо оцінити готовність територіальних громад прийняти такі повноваження. У згаданих вище опитуваннях виглядає, що бажання на місцях є, однак тут варто враховувати, що відповідали в цих опитуваннях, скоріш за все, не фінансисти, а голови чи керівництво громад. А вони, з одного боку, не завжди замислювались, наскільки це буде дорого та складно у випадку повної передачі усіх складових адміністрування, а з іншого – бажання перетягнути все під свій контроль часто превалює. Також треба не забувати про ключові ризики, зокрема конфіденційність.

Частково розглянуті ризики та недоліки можуть бути мінімізовані у випадку неповної передачі адміністрування місцевих податків та зборів, а лише долучення до цього процесу органів місцевого самоврядування. Головна проблема низького рівня надходжень місцевих податків, на наш погляд, у неефективній роботі податкової. Реорганізація податкових органів наразі не дала очікуваних результатів.

Тому, на наш погляд, органи ДПС мають залишити за собою головні складові повноважень адмініструвати місцеві податки та збори, почати нарешті повноцінно працювати з ними, а на ОМС варто передати певну частину цих функцій – наприклад, передачу повідомлення-рішення (зараз це подекуди вже робиться на практиці, хоч і не до кінця законно) і, можливо, розробку додаткових засобів впливу на боржників. Головним предметом подальших досліджень має бути не можливість чи неможливість передачі повноважень адміністрування, а експертна оцінка того, яка саме частина адміністрування має бути передана до ОМС. За результатами таких прикладних досліджень можна ухвалити рішення, що відповідають ключовим принципам бюджетної системи – її збалансованості, повноти, ефективності та результативності.

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний