Чому центральні банки розвинутих країн незалежні від політиків, що повинно бути їх головною метою, навіщо вони залучають до роботи все більше професорів-економістів? За останні 100 років місія та інструменти центральних банків кілька разів зазнавали кардинальних змін. Які виклики, проблеми та цілі стоять зараз перед центробанками світу та Національним банком України та як центробанки змінюються у відповідь на стрімкі зміни навколишнього світу? На ці питання шукатимуть відповіді на конференції “Трансформація діяльності центральних банків”, яка відбудеться у Києві 19-20 травня.

Століття тому люди в середньому жили 40-50 років, автомобілі були дивиною, а золоті та срібні монети – звичним засобом обміну. Тридцять років тому листи були лише паперовими, і навряд чи хтось міг уявити, що школярі матимуть мобільні телефони. Водночас, у багатьох місцях планети й досі ведеться натуральне господарство. Ці приклади ілюструють як дивовижну швидкість технологічного прогресу в ХХ-ХХІ століттях, так і його нерівномірний розподіл. Аналогічні процеси відбуваються й у фінансовому секторі – в той час як для декого настає ера безготівкової економіки (cashless economy), багато людей (зокрема, понад 10 млн у США) не мають банківських рахунків.

Яким чином суспільні та державні інститути реагують на технологічний та економічний прогрес? Історія центральних банків — яскравий приклад пристосування та еволюції одного з головних державних інститутів.

На першому етапі головною функцією центральних банків була організація грошового обігу. Згодом, із розвитком фінансової системи, центральні банки поступово ставали центрами регуляторної та клірингової діяльності, та “кредиторами останньої інстанції” (тобто надавали кредити банківській системі в кризових умовах). Тим не менш, незважаючи на розширення своїх функцій, центральні банки не відігравали значної ролі в економічній політиці навіть на початку ХХ сторіччя: у світі панували золотий стандарт та класична економічна теорія, постулати якої наголошували, що держава не повинна втручатися в економічні процеси.

Як центробанки стали впливовими

Але все змінилося після Великої Депресії 1930-х років, коли з’явилася кейнсіанська економічна теорія, згідно з якою держава повинна грати значну проактивну роль в економічній політиці. Наприклад, у відповідь на рецесію центральний банк повинен збільшувати пропозицію грошей і таким чином стимулювати сукупний попит, підвищувати виробництво та знижувати безробіття. Хоча у цій моделі центральний банк як емісійний центр є інструментом економічної політики, він відіграє пасивну роль, оскільки рішення щодо емісії приймає уряд. Фактично, центральний банк виконував роль департаменту міністерства фінансів.

Ця модель економічної політики дозволила світу вийти з Великої Депресії та стимулювала швидке зростання економіки у післявоєнний період. Однак, у 1970-і роки розвинені країни зіткнулися зі стагфляцією (одночасне зростання інфляції та низькі темпи економічного росту), коли стандартні методи стимулювання сукупного попиту задля зниження рівня безробіття перестали працювати та призводили лише до подальшого зростання інфляції.

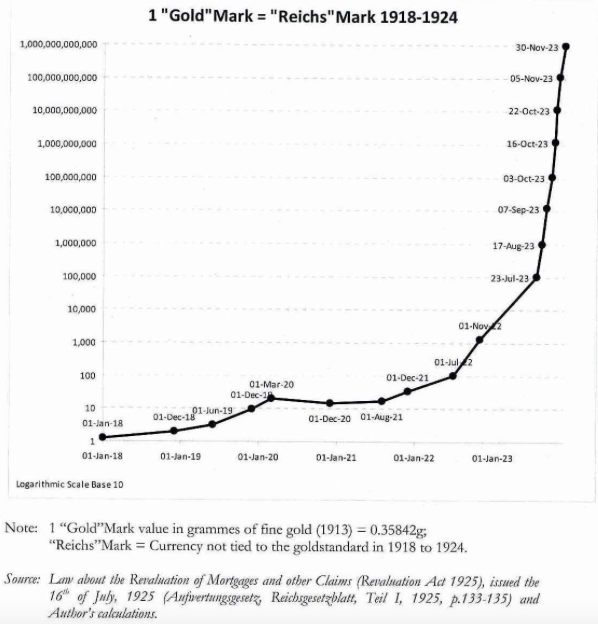

У відповідь економісти розробили нову модель економічної політики, яка базувалася на концепції раціональних очікувань та нейтральності грошей (друкування грошей не впливає на випуск у довгостроковій перспективі). Згідно з цією теорією, якщо економічні агенти мислять раціонально, то вони розуміють, що коли уряд збільшує пропозицію грошей для стимулювання економіки, за кілька років це призведе до підвищення цін. Відповідно, фірми підвищуватимуть свої ціни (а працівники вимагатимуть підвищення зарплат) заздалегідь. Як наслідок, уряд має збільшувати пропозицію грошей швидше, ніж цього очікують фірми та працівники, що призводить до прискорення інфляції. Класичний приклад – гіперінфляція в Німеччині після Першої Світової Війни (рис. 1). Українська гіперіфляція 1990-х, на жаль, також стала класичним прикладом.

Рис. 1. Обмінний курс німецької марки до золота

Як центробанки стали незалежними

За концепцією раціональних очікувань, для приборкання інфляції центральний банк стає потужним незалежним гравцем, який відповідає за досягнення однієї цілі (як правило, це цінова стабільність), але може мати й подвійний мандат (як ФРС США) – цінова стабільність та низький рівень безробіття. Це була справжня революція, яка вимагала від центральних банків дуже значних структурних та інституційних перетворень.

По-перше, якщо уряд зазвичай концентрується на виконанні короткострокових цілей (для того, щоб виграти наступні вибори), то центральний банк орієнтується на досягнення довгострокових орієнтирів, навіть якщо його дії мають негативний вплив на добробут населення чи прибутковість бізнесу у короткостроковій перспективі.

По-друге, центральному банку доводиться приймати рішення в умовах невизначеності, оскільки монетарна політика впливає на економічні показники зі значним запізненням (дії центрального банку спершу впливають на фінансову систему, яка вже передає ці імпульси реальному сектору). Для цього потрібні ефективна система прийняття рішень з монетарної політики та потужний механізм ії аналітичної підтримки. Як наслідок, за останні 20-30 років центральні банки поступово перетворились на установи, які за своїм інтелектуальним рівнем не поступаються найкращим університетам та аналітичним центрам своїх країн.

По-третє, з огляду на необхідність стабілізації очікувань економічних агентів, важливу роль починає грати комунікація центрального банку та прозорість його дій. Щоб стабілізувати очікування та завоювати довіру економічних агентів, центральний банк повинен бути прозорим та послідовним – регулярно інформувати ринок щодо цілей своєї діяльності та інструментів досягнення цих цілей, а також надавати чіткі роз’яснення у випадку відхилення від цілі.

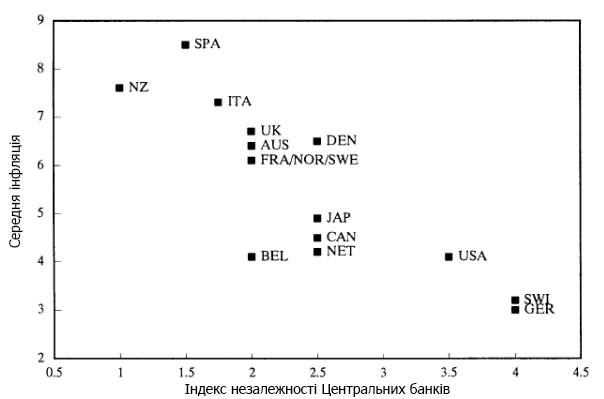

Кульмінацією таких структурних перетворень центральних банків став режим інфляційного таргетування, який включає довгострокову мету (стабільна низька інфляція), політичну незалежність (центральні банкіри призначаються на багато років та мають свободу у виборі інструментів та цілей), значну прозорість та комунікацію (регулярні звіти, прес-релізи, інтерв`ю, тощо). Численні дослідження підтверджують, що зростання незалежності центрального банку позитивно впливає на показники інфляції (рис. 2). Досвід інфляційного таргетування був настільки успішним, що до нього перейшли ФРС, Європейський Центральний Банк (ЄЦБ), Банк Англії та десятки інших центробанків.

Рис. 2. Незалежність центрального банку та інфляція у довгостроковому періоді

Джерело: Alesina and Summers, “Central Bank Independence and Macroeconomic Performance: Some Comparative Evidence,” Journal of Money, Credit and Banking, May 1993.

Куди прямують центробанки

Втім, все у світі змінюється, і навіть найдосконаліші процедури та механізми не можуть працювати вічно. Радикальні та швидкі зміни у глобальній економіці останніми роками створюють нові виклики для центральних банків.

По-перше, фінансова глобалізація, приєднання до світової економіки нових країн та регіонів та фінансові інновації зумовили значне пришвидшення перепливів капіталу. Обсяги потоків капіталу настільки великі та швидкі, а наслідки їх раптових зупинок настільки руйнівні, що сьогодні економісти та центральні банки переосмислюють доцільність вільного руху капіталу між країнами.

По-друге, розвиток нових фінансових інструментів зумовлює зростання ролі макропруденційного регулювання та поширення нагляду за фінансовими інститутами за межі традиційної банківської системи та стандартних небанківських фінансових установ. Криза 2008-2009рр., як і попередні “бульбашки” (криза доткомів кінця 1990-х, криза депозитно-кредитних асоціацій у 1980-х та ін.) значною мірою були зумовлені фінансовими інноваціями, які створювали ілюзію диверсифікації чи зниження ризику, але насправді лише приховували його. Сьогодні завдяки новим технологіям темпи розвитку позабанківських ринків капіталу значно пришвидшилися (це так званий “тіньовий банкінг” – хедж фонди, wealth management, а також фінтех – блокчейни, онлайн-платіжні системи, пряме кредитування (p2p) тощо).

По-третє, Велика Рецесія 2008-2009рр. показала, що традиційний набір інструментів центробанків може бути недостатнім для подолання кризи. Справді, протягом останніх 10 років центральні банки винайшли та використали нову зброю: кількісне пом`якшення, обмеження максимальних обмінних курсів, від`ємні відсоткові ставки. Вочевидь, ще зарано говорити про успіхи чи провали нового арсеналу центральних банків, але зрозуміло інше.

Коли світ настільки мінливий, коли впроваджуються нові інструменти, коли немає попереднього досвіду, на який можна спиратися, центральні банки мають все більше використовувати економічну теорію, щоб змоделювати наслідки тих чи інших заходів. Не випадково, наприклад, 12 із 15 центральних банкірів ФРС пов’язані з академічною наукою (мають ступінь доктора наук, викладали в університетах тощо). З 1989 року, всі голови ФРС мали ступінь доктора наук з економіки: Алан Грінспен, Бен Бернанке, Дженет Йєллен. Так само ступінь доктора наук з економіки мають голови Банку Англії, ЄЦБ, Банку Канади і т.д. Більшість центробанків розвинених країн мають потужні науково-дослідницькі відділи, де працюють сотні економістів рівня доктора філософії.

З іншого боку, останнім часом часто лунають і голоси критиків, які вважають що центральні банки стали надмірно академічними та вірять тільки своїм моделям, ігноруючи реальне життя. Тому очевидно, що симбіоз науки та практики повинен допомогти знайти рішення нових проблем. Для цього центральні банки багатьох країн світу організовувають регулярні науково-практичні конференції. Такий формат виявився вдалим, оскільки досвід практиків комбінується з академічними розробками передових ідей та течій в економічній теорії. Важливо, що до цих конферецій долучаються спеціалісти з різних країн, щоб представити широкий спектр знань та думок і створити міжнародні контакти з партнерами для подолання глобальних викликів.

Щоб долучитися до цих дискусій, а також обговорити проблеми та виклики які стоять перед Національним банком України та іншими центральними банками, Національний банк України разом із Національним банком Польщі проводить першу науково-дослідницьку конференцію “Трансформація діяльності центральних банків”, яка відбудеться у Києві 19-20 травня.