У грудні НБУ підняв норми обов’язкового резервування для банків, щоб підвищити рівень зв’язування надлишкової ліквідності. Піврічна затримка рішень, спрямованих на покращення монетарної трансмісії, відображає складний процес координації та зближення позицій Національного Банку та Мінфіну. Надлишкова ліквідність іще тривалий час зберігатиме розбіжності в поглядах регуляторів на операційний рівень політики незважаючи на консолідацію позицій щодо макроекономічних пріоритетів.

Підвищення ставки до 25%, хоча з дати того рішення минуло чимало часу, продовжує викликати жваві дискусії. Чи виправданим було таке рішення, якщо припущення про слабку монетарну трансмісію (проходження імпульсу від зміни центробанківської ставки до змін поведінки економічних агентів через відповідну реакцію показників грошового ринку – див. врізку) були відомі ще задовго до такого рішення?

Рішення щодо ставки спрямовані на макроекономічні виклики, а проблеми з трансмісією можна адресувати за допомогою змін в операційному дизайні (сукупності операційних цілей центробанку, його операцій та принципів, довкола яких структуруються такі операції). Тобто щоб рішення про ставку мало реальний ефект, його в разі потреби потрібно доповнити рішеннями щодо операційного дизайну монетарної політики. Тому слабкість трансмісії не може бути критерієм оцінки правильності рішень про ставку.

Щоб зрозуміти, чому еластичність роботи монетарної трансмісії не може вважатися критерієм рішень про ставку, слід зважати на те, за яких обставин монетарна трансмісія в принципі дає збій чи розтягується в часі.

Коли гальмує монетарна трансмісія?

До уповільнення трансмісії призводить поява надмірної ліквідності, яка може бути спричинена різними факторами – припливом валюти, політикою кількісного пом’якшення чи фіскальним домінуванням. Розглянемо ці випадки детальніше.

По-перше, надмірна ліквідність може бути викликана значним і тривалим нагромадженням валютних резервів. Наприклад, якщо до країни надходить значний обсяг прямих іноземних інвестицій (ПІІ) й при цьому центральний банк обмежує підвищення курсу національної валюти, він мусить викуповувати іноземну валюту одночасно збільшуючи пропозицію національної (така ситуація спостерігалася в 1990х в азійських країнах, а згодом у низці країн ЦСЄ, Латинської Америки та в Ізраїлі). Проблема надмірного створення грошей при цьому вирішується за допомогою операцій зі стерилізації резервів (продаж активів з балансу центробанку або емісія власних боргових зобов’язань). Однак при цьому спостерігається погіршення монетарної трансмісії. А збереження контролю за нижньою межею ставок стає тим «дорожчим», чим більше країна опирається рівноважному зміцненню обмінного курсу.

По-друге, монетарна політика кількісного пом’якшення створює «гіперліквідність» у фінансовому секторі, в результаті чого монетарна трансмісія погіршується. Після зростання інфляції у 2021 році більшість центробанків у розвинутих країнах зіткнулися з дилемою: підвищувати ставки чи проводити зворотну від кількісного пом’якшення політику – кількісне стиснення (тобто продаж активів). Загальмована монетарна трансмісія у ринкові ставки може вимагати такого обсягу продажу активів з центробанківських балансів, за яким послідує різке розширення спредів (різниці між ставкою центробанку та іншими ставками), яке часто свідчить про фінансовий стрес. Тобто надмірна ліквідність і в розвинутих країнах становить проблему, про що вже сигналізують ФРС, ЄЦБ та інші центробанки.

По-третє, має значення фіскальна позиція уряду. В найбільш радикальному випадку емісія для фінансування бюджетного дефіциту (наслідком якої є надмірна ліквідність) значно впливає на роботу трансмісії. За відсутності обмежень на банківські, валютні, транскордонні операції надмірна ліквідність дуже швидко випаровується у втечу від національної валюти. При значній та передбачуваній емісії надмірна ліквідність навіть не встигне сформуватися внаслідок обвалу на валютному ринку. Проте з обмеженнями, які ускладнюють вихід із національної грошової одиниці, ситуація дещо змінюється. Якщо у центрального банку є хоча б якась можливість стерилізувати створені фінансуванням дефіциту бюджету гроші, процес роздування ліквідності розтягується. Зрозуміло, що це позначається на роботі механізму монетарної трансмісії: ставки перестають слідувати за рішеннями центробанку. Як наслідок, розрив між ринковими ставками та девальваційними очікуваннями посилюється настільки, що валютна криза стає питанням часу, якщо превалює стійка недовіра до джерел поповнення валютних резервів.

В усіх наведених випадках монетарна трансмісія напряму не залежить від рівня ставок. Більш того, робота трансмісійного механізму зазнає викривлень не миттєво – надмірна ліквідність створює накопичувальний ефект, який проявляється нелінійно.

У 2022 році НБУ викупив облігацій уряду на 400 млрд грн. Як це відбилося на монетарній трансмісії на поточний момент?

Монетарна трансмісія в Україні: від нормалізації до деградації

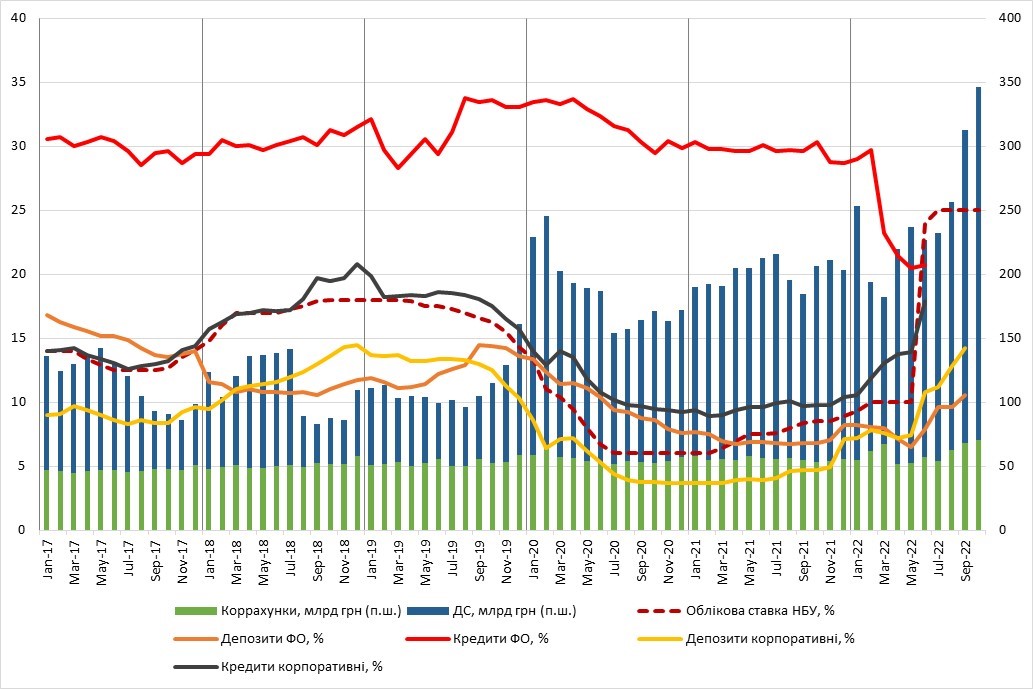

У перспективі декількох років поточний рівень зв’язку між депозитними / кредитними ставками та обліковою ставкою (рис. 1) не виглядає радикально новим. Наприклад, кредитні ставки для корпоративних позичальників демонстрували і продовжують демонструвати тісний зв’язок з обліковою ставкою. Натомість кредитні ставки для фізичних осіб набагато більше підлаштовуються під попит на споживчі кредити.

Ситуація з депозитними ставками дещо інша. Початок 2021 року є своєрідною точкою біфуркації, після якої траєкторія депозитних і облікової ставок почала розходитись. При цьому спостерігається формування значної надлишкової ліквідності в банківській системі. На кінець 2021 року депозитні ставки дещо підросли до рівня облікової. Але надалі вони розпочали зниження. І до підвищення облікової ставки ринкові депозитні ставки знижувалися всупереч погіршенню інфляційно-девальваційних очікувань. Основна причина такої поведінки депозитних ставок – емісія, спрямована на підтримку бюджету.

Найбільша небезпека емісії – те, що при фіксації курсу і швидкому вичерпанні валютних резервів втрата мотивації тримати активи в гривнях загрожувала масштабною макрофінансовою дестабілізацією. Саме тому попри підвищення ставки НБУ визнавав проблему монетарної трансмісії, про що свідчать Підсумки дискусії на засіданнях Комітету з монетарної політики. Додаткові зміни операційної політики вважалися вкрай необхідними задля покращення монетарної трансмісії.

Рисунок 1. Окремі ставки та ліквідність банківської системи

Побудовано на основі даних НБУ

Відсутність таких змін є питанням ширшої проблеми координації монетарної та фіскальної політики. Значні обсяги надлишкової ліквідності ускладнюють проблему координації, оскільки ті чи інші рішення залишатимуть сторони по свій бік бачення ключових пріоритетів.

Монетарна трансмісія: жертва стратегічних взаємодій?

Надмірна ліквідність, погіршуючи трансмісію, розширює лаги в монетарній політиці. Але вона виникає не сама по собі, а як результат того, що монетарна політика мала більш широкий пріоритет. Уповільнення трансмісії є платою за нього.

Втім, це не знімає питання про те, чи були дії НБУ найкращими з можливих. Комітет з монетарної політики визнавав проблему з монетарною трансмісією на червневому, липневому, вересневому засіданнях, на жовтневому констатував, що рішення з операційного дизайну будуть ухвалюватися в рамках погодженої з МВФ моніторингової програми, і лише на грудневому засіданні ухвалив рішення про підвищення норм обов’язкових резервів. Вочевидь, для такої затримки були причини. Теоретично рішення щодо підвищення ставки мало би бути підкріплене змінами в операційному дизайні ще у червні-липні. Однак, зміни відбулися майже через пів року. Єдине, що може вказувати на таку млявість із внесенням змін до операційного дизайну, – це розрахунок на координацію дій з Мінфіном. Очікувалося, що Мінфін має розпочати підвищення ставок, а НБУ не буде вдаватися до заходів, які би суттєво впливали на ліквідність і спонукали би до виходу ставок на траєкторію, до якої Мінфін абсолютно не був би готовий. Також НБУ не міг напряму сигналізувати ринку, що причиною довгого шляху до змін в операційному дизайні були питання, в рамках яких можна було би підтримувати діалог із Мінфіном, а не переводити стосунки у відверту інституційну конфронтацію. Така конфронтація була би вкрай безплідною і недоречною під час війни.

Рішення про незначне підвищення обов’язкових резервів свідчить про те, що НБУ все-таки розраховує, що Мінфін підвищить ставки за внутрішнім боргом, що пришвидшить монетарну трансмісію та допоможе НБУ краще контролювати інфляцію.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний