Завоювання довіри до інфляційних цілей з абстрактного визначення перетворилось на складову монетарної стратегії, а прозорість стала ключовим функціональним елементом, що ув’язує комунікації центробанку з очікуваннями економічних агентів. Для того, щоб монетарні рішення завоювали довіру як такі, що ухвалюються відповідно до пріоритету оголошеної цілі, а трансмісійний механізм запрацював без збоїв, учасники ринку повинні правильно сприймати сигнали Національного банку. Це робить монетарну політику передбачуваною, а отже сприяє заякоренню інфляційних очікувань.

Втім, інфляційні очікування, власне, як і досяжність інфляційних цілей, не є найкращими критеріями передбачуваності монетарної політики. Здатність передбачити рівень ставки, про яку центробанк ухвалює кожне наступне рішення, в монетарній теорії розглядається як основний критерій оцінки того, наскільки вірогідність «сюрпризів» є низькою. Оцінка передбачуваності рішень НБУ про ставку представлена в цій статті вказує на те, що монетарна влада в Україні рухається в правильному напрямку. Тим не менш, низка проблем залишаються.

Критерії передбачуваності. Чому рішення про ставки?

Повсякчасне досягнення інфляційної цілі є бажаним, але далеко не завжди можливим. З цією проблемою стикаються практично всі таргетери інфляції. Заякорення інфляційних очікувань виглядає одним із найкращих варіантів оцінки того, наскільки ефективно здійснюється таргетування інфляції. На додачу воно суттєво підвищує гнучкість монетарної політики. Реакція на шоки пропозиції може не бути надто жорсткою, внаслідок чого короткострокові відхилення від інфляційних цілей не провокують погіршення інфляційних очікувань та не сприяють прискоренню інфляції в майбутньому.

Однак, і досягнення інфляційних цілей, і ступінь заякорення інфляційних очікувань в монетарній теорії не розглядаються як надійні критерії передбачуваності політики центробанків з низки причин. По-перше, монетарна політика не має прямого впливу на шоки пропозиції (приклад такого шоку – зупинка ланцюжків поставок через карантин на початку коронакризи). По-друге, інколи відхилення від інфляційних цілей може бути оптимальним рішенням, якщо це супроводжується розумінням тимчасовості цінового шоку, а ринки вірять, що в середньостроковому періоді центробанк повернеться до досягнення інфляційної цілі. По-третє, інфляційні очікування є раціональними лише теоретично. На практиці люди часто оцінюють інфляцію на підставі минулих даних або спираючись на власний споживчий кошик, який може сильно відрізнятися від “репрезентативного” кошика, на основі якого оцінює інфляцію Держстат.

Отже, оцінити передбачуваність монетарних рішень виключно на основі досяжності інфляційної цілі складно. Набагато точніше передбачуваність можна оцінити відштовхуючись від розуміння того, які рішення прийматиме центробанк. Оскільки процентна ставка є ключовим монетарним інструментом за режиму таргетування інфляції, а частота її змін низька, то здатність економічних агентів будувати очікування відштовхуючись від того, яке рішення про ставку ухвалить центробанк, виглядає кращим передвісником того, який напрямок матиме монетарна політика.

Для того, щоб економічні агенти могли коректно передбачати рішення про ставку, вони мають володіти уявленнями про функцію реакції центробанку, про преференції в реакціях, про його базову макромодель тощо. Тобто вони повинні володіти розумінням того, якими критеріями послуговується центробанк, коли ухвалює рішення про ставку. Зрозуміло, що для цього потрібно володіти значним обсягом макроекономічних знань, що за умови ефективних ринків стає конкурентною перевагою. Однак, володіючи такими знаннями, економічні агенти можуть визначити приблизну макромодель, функцію реакції та коефіцієнти, що засвідчують преференції політики. Ось тут вступає в дію прозорість монетарної політики та монетарні комунікації. Політика прозорості розкриває інформацію про критерії, на основі яких центробанк ухвалює рішення про ставку, а монетарні комунікації доводять цю інформацію до економічних агентів. Посилення уваги до майбутнього напрямку монетарної політики позначилось на появі такої складової центробанківських комунікацій як forward guidance, коли монетарні органи надсилають сигнали про вірогідний напрямок політики в майбутньому.

Розвиток поглядів на транспарентність політики та зростаюче значення заякорення очікувань позначилось на формуванні позицій, згідно з якими передбачуваність монетарної політики найбільш ефективно можна оцінювати на основі того, наскільки економічні агенти здатні передбачати кожне наступне рішення про ставку. Такий підхід водночас уможливив оцінку ефективності політики транспарентності і політики комунікацій, оскільки останні забезпечують вплив на інформаційну асиметрію між центробанком та учасниками ринку.

Спочатку передбачуваність рішень про ставку оцінювали на основі поведінки ринкових індикаторів: реакція кривої дохідності, ставки овернайт тощо. Однак, здатність ринкових ставок коректно вміщувати очікування щодо рішень про ставку центробанку часто викривлюється сильними ринковими трендами, наприклад, станом міжбанківської ліквідності. Тому пряме опитування учасників ринку щодо майбутнього рішення про ставку розглядається як найпростіший спосіб оцінити передбачуваність політики. Такий підхід дозволяє зрозуміти, наскільки правильно учасники опитувань сприймають сигнали центробанку, а також чи володіють вони достатнім набором знань, щоб зрозуміти алгоритм дій монетарної влади за даного рівня її прозорості.

НБУ: передбачуваний і транспарентний?

З поглибленням досвіду інфляційного таргетування перед НБУ також постало питання про те, наскільки передбачуваними для економічних агентів є рішення про ставку і наскільки ефективно вони асимілюють інформацію, що надходить до них по комунікаційних каналах. З 2017 року опитування учасників ринку щодо їхніх очікувань про ставку стали регулярними. Дещо пізніше аналіз варіації даних про ринкові очікування рішення про ставку став стандартною процедурою оцінки послідовності монетарної політики на предмет відповідності ринковим очікуванням. Тим не менше, наскільки рішення про ставку є передбачуваними, залишається відкритим питанням.

Для того, щоб відповісти на нього, ми скористалися даними опитувань про очікувану облікову ставку, які регулярно проводить аналітик компанії ICU Михайло Демків. Опитування почалися восени 2017 року з економічних журналістів. Поступово до них приєдналися експерти та учасники ринку. До 2020 року кількість учасників опитування виросла з 20 до понад 100, частка журналістів в останніх опитуваннях становить 10-15%.

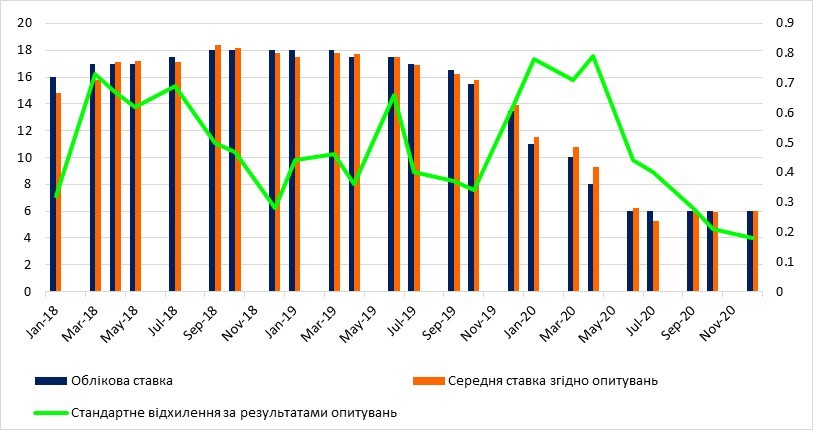

Так, рис. 1. демонструє, що спостерігається висока кореляція між ставкою, яку ухвалювало Правління, та середньою ставкою згідно з опитуваннями. Іншими словами, навряд чи очікування про ставку формуються з високим вмістом систематичної помилки. Учасники ринку загалом розуміють логіку дій НБУ. Однак, дані про варіацію очікуваної ставки (стандартне відхилення) показують дещо іншу картину. Невизначеність щодо майбутнього рішення про ставку (тобто розкид значень очікуваної ставки), зростала тоді, коли НБУ перейшов до жорсткої політики, і тоді, коли НБУ розпочав цикл її пом’якшення. Це означає, що економічні агенти не були готові до жорсткості монетарної політики на початку 2018 року, але так само не очікували, наскільки швидко НБУ зможе пом’якшувати політику з квітня 2020 року, беручи до уваги, що змінилися очікування стосовно його преференцій. Однак, уже на кінець 2020 року ситуація стабілізувалась. Стандартне відхилення знизилось до найнижчого значення.

Рисунок 1. Облікова ставка, середня очікувана ставка згідно з опитуваннями та стандартне відхилення (права шкала) очікуваної ставки згідно з опитуваннями

Джерело: розрахунки автора на основі даних НБУ та матеріалів опитувань наданих автору Михайлом Демківим, ICU.

Водночас виникає питання — якщо учасники ринку достатньо коректно передбачають рішення про ставку, але можуть допускати помилки в оцінці вірогідного майбутнього курсу монетарної політики, то яким є ступінь інформаційної асиметрії між ними і НБУ за даного рівня прозорості та якості комунікацій?

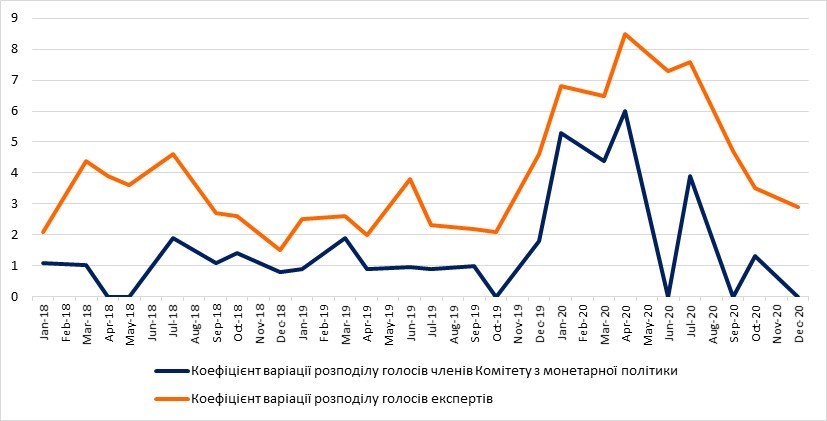

Для кращого розуміння «механіки» здатності передбачати рішення про ставку автор розрахував коефіцієнти варіації розкиду голосів експертів з приводу кожного наступного рішення про ставку та голосів членів Комітету з монетарної політики, які ставали відомі експертам після того, як рішення було ухвалено. Порівняння цих коефіцієнтів (рис. 2) дозволяє зрозуміти, чи однаково сприймають учасники ринку та аналітики центробанку невизначеність щодо умов, за яких те чи інше рішення про ставку найкраще відповідатиме поточним пріоритетам монетарної політики.

Висока кореляція між зміною відповідних коефіцієнтів у часі буде відображати, що експерти ринку та НБУ схожим чином розуміють дилеми монетарної політики. Низька кореляція покаже, що між НБУ та учасниками ринку існує явна інформаційна асиметрія, і останні не розуміють того, з якими дилемами стикається регулятор ухвалюючи рішення.

Рисунок 2. Розкид голосів експертів та членів Комітету з монетарної політики

Джерело: розрахунки автора на основі даних НБУ та матеріалів опитувань наданих автору Михайлом Демківим, ICU.

З рис. 2., очевидно, що в цілому спостерігається щільна кореляція. Тобто НБУ та експерти достатньо симетрично сприймають невизначеність макроекономічного оточення. Отже, останні відносно добре розуміють дилеми ухвалення рішень з процентної ставки. Тому простір «монетарного сюрпризу» має бути вузьким. Також це означає, що учасники ринку розуміють особливості кожного окремого моменту ухвалення рішення про ставку, а тому, якщо і спостерігаються явні відхилення в піках функцій, то вони швидше викликаються зовнішніми, наприклад, політико-економічними факторами.

Для НБУ це має принципове значення, оскільки вказує на те, що за даного рівня транспарентності та якості комунікацій не існує явно виражених можливостей зі створення «монетарного сюрпризу». Його створення передбачатиме зміни у відповідних політиках. Це не залишиться непоміченим для учасників ринку — з відповідними наслідками для довіри до монетарної стратегії. Для учасників ринку це означає, що можливості отримати конкурентні переваги завдяки інформаційній асиметрії між ними і центробанком вкрай обмежені. Отже, робота трансмісійного механізму покращуватиметься.

Отримані результати вказують на появу феномена заякорення очікувань про ставку, ступінь якого є вищою, ніж заякорення очікувань по інфляції. Це може привнести небажану самовпевненість в оцінку інфляційних ризиків. Так, якщо встановлення ставок фінансовими інститутами перебуває під сильним впливом очікувань щодо передбачуваних рішень про ставку НБУ, то здатність НБУ побачити оцінку інфляційних ризиків у поведінці ринкових ставок знижується коли між ключовою ставкою та інфляційним трендом посилюється розбіжність.

Якщо монетарна трансмісія стає сильно залежною від передбачуваності рішень про ставку, то більш правильний прогноз інфляції від учасників ринку і відповідне включення до ставок інфляційної премії може створити конкурентну перевагу впродовж певного періоду часу. А це, у свою чергу, підриватиме довіру до центробанківського прогнозу інфляції. Що, втім, не означає одночасну втрату передбачуваності встановлення ставки.

Однак, при затяжному розходженні між передбачуваністю рішень про ставку та досяжністю інфляційних цілей монетарна трансмісія погіршуватиметься у зв’язку з появою конкуренції в царині правильного ринкового макропрогнозу. Щоб не допустити цього, НБУ варто звернути увагу, що при високій передбачуваності рішень оцінка інфляційних ризиків через поведінку ринкових ставок не повинна розглядатись як аргумент на користь визначення моменту зміни циклу політики.

Висновки

Незважаючи на відносно нетривалий період інфляційного таргетування, НБУ продемонстрував, що його рішення про ключову ставку є передбачуваними. Така передбачуваність випливає зі щільної кореляції між фактичною та очікуваною експертами ключовою ставкою. За даного рівня прозорості та якості комунікацій не існує істотної інформаційної асиметрії між експертами НБУ та учасниками ринку щодо оцінки невизначеності макроекономічного середовища монетарної політики та дилем, які стоять перед регулятором.

Водночас підвищення варіативності голосів експертів щодо очікуваної ставки в окремі періоди вказує на зміну преференцій політики, що не завжди точно враховуються учасниками ринку. Симетричне розуміння дилем політики звужує простір «монетарного сюрпризу» та підвищує інформаційну ефективність ринків. Однак, за високої передбачуваності рішень оцінка інфляційних ризиків на основі ринкових ставок повинна прийматися з обережністю.

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний