Відповідно до результатів опитування, 86% українців вважають, що при приватизації найважливіше залучити стратегічного інвестора з досвідом і планом розвитку підприємства, а не отримати максимальну ціну за нього. Як це зробити пропонуємо розібратися у цій колонці.

Коли в Україні дискутують про приватизацію, то у центрі уваги майже завжди знаходиться ціна продажу. Але це тільки один бік процесу, який далеко не завжди головний. Приватизація – сприяє новим капіталовкладенням. По-перше, держава перестає дотувати приватизовані підприємства, що знижує обсяг пов’язаних з цим державних витрат, знижуючи їхній тиск на інвестиції (т. зв. crowding out ефект). По-друге, дослідження Boubakri et al. (2009) показує, що звільнення економіки від державного сектору сприяє економічній лібералізації, що є одним з ключових факторів сприяння прямим іноземним інвестиціям. В свою чергу, збільшення прямих іноземних інвестицій, як одного з витратних компонентів ВВП, сприяє економічному зростанню. По-третє, Asker et al. (2012) показують, що компанії в приватній власності мають значно вищий рівень капітальних інвестицій, аніж компанії у державній власності.

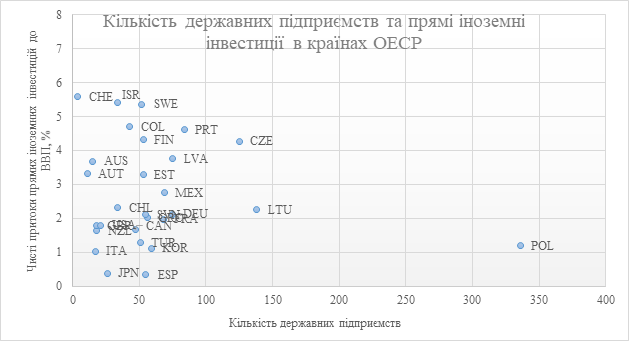

Джерела: ОЕСР, Світовий банк

Певний розмір інвестицій Українська економіка отримає у будь-якому випадку. Проте, міжнародний досвід показує, що реструктуризація приватизованих підприємств із залученням додаткових інвестицій після приватизації відбувається не завжди. Держава може отримати набагато більше, якщо стимулюватиме нових власників вкладати гроші в реструктуризацію після купівлі. І для цього зовсім не обов’язково прописувати інвестиційні зобов’язання в договорі (з «Укртелеком» це вже не спрацювало). Виходячи з аналізу міжнародного досвіду в останній аналітичній записці Центру Економічної Стратегії, сприяти реструктуризації та залученню додаткових інвестицій можна за рахунок:

- Залучення іноземного інвестора: Частіше за все, інвестори, що виходять на іноземний ринок, вже мають досвід підприємницької діяльності в інших країнах та розуміють, як розвивати придбані підприємства. Mygrind та ОЕСР (1999) показують, що іноземні інвестори мають ширший доступ до фінансових ресурсів, технологічної та менеджерської експертизи та міжнародних розподільних мереж, що робить інвестиції у реструктуризацію підприємства більш імовірними;

- Заборони працівникам та менеджерам підприємства брати участь чи втручатись в процес приватизації: За свідченням Megginson та Netter (2001), якщо підприємство купує раніше пов’язана з ним особа, вона не буде мотивованою вкладати інвестиції задля реструктуризації. Але якщо прийде не пов’язаний власник та змінить управлінський персонал, це сприятиме притоку нових інвестицій;

- Мінімізувати частку у власності держави: Ferreira (2011) показує, що якщо приватизація не зачіпає всього підприємства або його контрольного пакету акцій, процеси реструктуризації лише затягуються;

- Збільшення конкурентного тиску: Ferreira (2011) показує, що коли приватизована компанія стикається з конкуренцією на національному та міжнародному ринках, у менеджерів виникає потреба в додаткових капіталовкладеннях, щоб за допомогою внутрішньої реструктуризації підвищити операційну ефективність та прибутковість;

- Збільшення прозорості угоди: Li та Rozelle (2004) показують, що чим менше потенційні власники отримують інформації про підприємство – тим меншою буде ціна продажу.

Достатньо не популярним залишається надання пріоритетного доступу іноземним інвесторам. Досі поширюються розповсюджені стереотипи, що «Іноземний власник буде скуповувати підприємства для усунення конкуренції» або «Стратегічні сектори втратять економічну незалежність». Але якщо єдиним мотивом іноземного інвестора є бажання позбутись конкурента, він не буде зацікавлений інвестувати у його подальший розвиток. Міжнародний досвід стверджує, що насправді, іноземний власник лише збільшує інвестиції у реструктуризацію підприємства.

Емпіричні дослідження в 11 країнах (включаючи Україну) показали, що коли власником приватизованого підприємства стає іноземний власник, він вкладає значно більші суми інвестицій, аніж новий вітчизняний власник. Цілком очевидно, що досвідчений іноземний інвестор не захоче працювати на збитковому підприємстві, і задля збільшення прибутку він захоче його переобладнати. Наприклад, чесна та відкрита для іноземців приватизація «Криворіжсталі» не тільки подвоїла заплановану бюджетну виручку але й залучила на $377 млн. більше інвестицій, аніж було прописано у договорі.

Погляди українців та міжнародний досвід співпадають: залучити стратегічного інвестора, який вкладе нові інвестиції, є більшим пріоритетом, аніж отримати найбільшу ціну за приватизоване підприємство. І якщо держава хоче, щоб нова процедура приватизації відповідала цим вимогам, вона має зробити її максимально відкритою та прозорою. Така процедура не тільки допоможе максимізувати економічний ефект від приватизації, але й привабить іноземних інвесторів, які з великою імовірністю будуть готові вкласти додаткові інвестиції в приватизовані підприємства.

Посилання

Asker, J. W., Farre-Mensa, J., & Ljungqvist, A. (2012). Comparing the Investment Behavior of Public and Private Firms. SSRN Electronic Journal. doi:10.2139/ssrn.1603484

Boubakri, Narjess, et al. “The Dynamics of Foreign Direct Investment and Privatization: An Empirical Analysis.” Management international, vol. 13, no. 2, 2009, p. 81.

Djankov, Simeon. “Ownership Structure and Enterprise Restructuring in Six Newly Independent States.” Comparative Economic Studies, vol. 41, no. 1, 1999, pp. 75-95.

Ferreira, José v. “Determinants Of Performance Of Privatized Firms: The Role Of The Economy, Competition, Restructurings Financial Markets, Corporate Ownership And Governance.” Risk Governance and Control: Financial Markets & Institutions, vol. 1, no. 4, 2011.

Li, Hongbin, and Scott Rozelle. “Insider privatization with a tail: the screening contract and performance of privatized firms in rural China.” Journal of Development Economics, vol. 75, no. 1, 2004, pp. 1-26.

Lízal, Lubomír, and Jan Švejnar. Privatization Revisited: the Effects of Foreign and Domestic Owners on Corporate Performance. Praha, 2002.

Megginson, William L., and Jeffry M. Netter. “From State to Market: A Survey of Empirical Studies on Privatization.” Journal of Economic Literature, vol. 39, no. 2, 2001, pp. 321-389.

Mygind, N., & OECD. (1999). Privatisation, governance and restructuring of enterprises in the Baltics: Summary: Seminar on Corporate Governance in the Baltics, Vilnius, Lithuania, 21-22 October, 1999. Vilnius