Гривна демонстрирует рекордные темпы роста (ревальвации). Многих украинцев интересует, что это означает для страны и станет ли это новой реальностью. Весьма неожиданно Совет НБУ считает, что руководство Нацбанка сделало ошибку, удерживая процентную ставку слишком высокой слишком долго, что позволило гривне укрепиться и нанесло ущерб украинским экспортерам. Руководители НБУ не признают вины и подчеркивают преимущества более прочной гривни, такие как более низкие цены импортных товаров (в том числе природного газа), более низкую инфляцию, более низкие процентные ставки и меньшее бремя государственного долга.

Кто прав и что случится с гривной?

Прежде чем ответить на эти вопросы, давайте проясним несколько вещей.

Во-первых, нужно понимать, что обменный курс — это цена (валюты), которая определяется спросом и предложением. Равновесная цена — это та, при которой спрос равен предложению. В определении баланса и, следовательно, цены нужно полагаться на рынок. Правительство не должно определять «правильную» цену.

Во-вторых, когда цена изменяется, кто-то выигрывает, а кто проигрывает. Например, если цена на молоко снижается, фермеры проигрывают, но потребители выигрывают. По такой же логике можно утверждать, что более крепкая гривна помогает некоторым экономическим агентам (импортерам) и вредит другим (экспортерам). Из-за этих эффектов перераспределения невозможно избежать дискуссий по поводу «желательного» изменения курса. Эти дискуссии могут быть очень запутанными, учитывая сложность глобальных цепочек добавленной стоимости, когда фирмы являются одновременно экспортерами и импортерами (например, в Украине некоторые компании импортируют ткани, а экспортируют одежду).

В-третьих, изменения обменного курса — это часть влияния центрального банка на экономику. Когда НБУ повышает процентные ставки, он привлекает иностранный капитал, поскольку инвесторы могут больше заработать в Украине. Когда капитал приходит в Украину, гривна укрепляется (благодаря более высокому спросу на нее), что снижает конкурентоспособность украинского экспорта. Это замедляет экономическую активность и снижает инфляционное давление в Украине. Итак, механизм довольно прост: НБУ повышает процентные ставки, гривна укрепляется, инфляция снижается. Поэтому, если у НБУ есть задача удерживать низкую инфляцию, более крепкая гривна является естественным следствием такой политики. Требование одновременно низкой инфляции и слабой гривны является взаимоисключающее противоречивым. Эти две вещи не могут происходить одновременно, если в стране есть свободное движение капитала, плавающий обменный курс и независимая монетарная политика, то есть режим, утвержденный Советом НБУ (таргетирование инфляции).

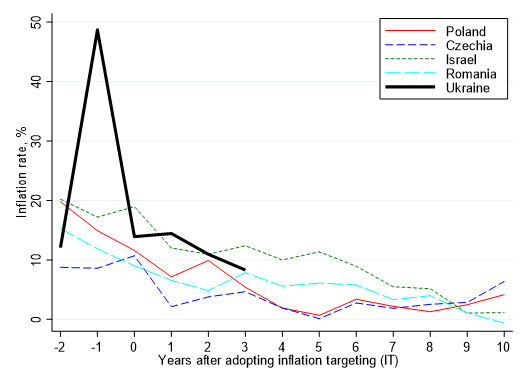

Выяснив эти базовые вещи, давайте посмотрим на экономику Украины в исторической перспективе. Каким был опыт других стран, которые ввели инфляционное таргетирование и прошли период дезинфляции (снижения инфляции)? Рисунок 1 показывает динамику инфляции для Украины (которая ввела инфляционное таргетирование в 2016), Израиля (1992), Румынии (2005), Польши (1998) и Чехии (1997), которые начали с довольно высоких темпов инфляции и ввели инфляционное таргетирование (ИТ) , чтобы преодолеть хронически высокую инфляцию. Ноль на горизонтальной оси на этом рисунке соответствует году введения ИТ. В Украине были самые плохие стартовые условия с инфляцией (более 50% в год), но за три года инфляционного таргетирования инфляция в Украине показала динамику очень похожую на инфляционные тренды в других странах. График 1 показывает, что снижение инфляции с двузначных чисел до менее чем 5% требует времени. Если история нас чему-то учит, НБУ очень скоро достигнет своей цели 5% инфляции. Действительно, в ноябре 2019 инфляция была 5,1%, и по прогнозам она упадет ниже 5% до конца года.

Рисунок 1. Динамика инфляции

Источник: база даних МВФ «Міжнародна фінансова статистика»

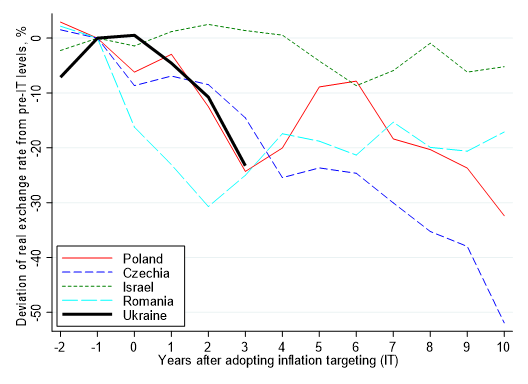

Что происходило с обменным курсом во время дезинфляции? Реальный обменный курс (который равен номинальному обменному курсу, скорректированному на инфляцию, см. врезку) — это ключевой показатель «прочности» валюты. Рост реального курса означает, что валюта укрепляется быстрее, чем растут цены. Валюты Польши, Румынии и Чехии значительно укрепились против корзины валют их торговых партнеров. Более того, обменный курс укрепился навсегда: даже через 10 лет после введения инфляционного таргетирования валюты этих стран более крепкие. За счет более медленной дезинфляции в Израиле укрепление шекеля было умеренным. Динамика реального обменного курса в Украине очень похожа на то, что происходило в Польше, Румынии и Чехии — после трех лет инфляционного таргетирования реальный обменный курс вырос на 20-25%. Следовательно, происходящее в Украине — это не что-то чрезвычайное. Подобные вещи происходили в других странах в свое время. Путь Украины довольно типичен (рис. 2).

Реальный обменный курс

Wikipedia: Реальный обменный курс (РЭОК) — это покупательная способность валюты относительно других валют при текущих обменных курсах и ценах. Это отношение количества единиц валюты определенной страны, необходимых для покупки рыночной корзины товаров в другой стране после покупки соответствующей иностранной валюты на рынке к количеству единиц валюты этой страны, необходимого для покупки этой корзины товаров в этой стране. РЭОК отражает конкурентоспособность страны относительного остального мира.

Рисунок 2. Динамика реального обменного курса (национальная валюта против корзины валют с учетом торговых потоков определенной страны)

Источник: база даних МВФ «Міжнародна фінансова статистика»

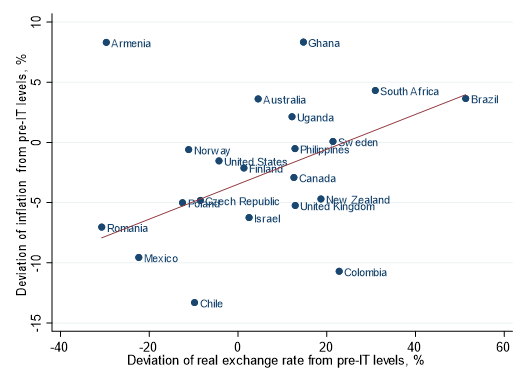

Более того, как видно из рис. 3, более сильная дезинфляция связана с более сильной ревальвацией национальной валюты во многих странах, которые ввели инфляционное таргетирование. Например, в Румынии, Мексике и Чили произошло значительное снижение инфляции за два года после введения инфляционного таргетирования, и в них реальный обменный курс значительно вырос. В противоположность им, в Бразилии и Южной Африке инфляция не снизилась за два года после введения ИТ (собственно, в этих странах инфляция выросла), и их валюты обесценились (РЭОК этих валют снизился).

Рисунок 3. Изменения реального обменного курса и инфляции за два года после введения инфляционного таргетирования

Источник: база даних МВФ «Міжнародна фінансова статистика»

Почему реальный обменный курс вырос в странах, которые успешно снизили инфляцию? Очевидно, высокая процентная ставка, установленная центральными банками повлияла на ревальвацию. Другим фактором является реакция частного сектора: низкая и стабильная инфляция поддерживает стабильную макроэкономическую среду, что нравится инвесторам. Страны с инфляционным таргетированием привлекают больше прямых иностранных инвестиций. Поскольку приток иностранного капитала повышает спрос на национальную валюту, частный сектор усиливает эффект политики правительства и увеличивает ревальвацию.

В итоге более крепкая гривна является следствием усилий НБУ по снижению инфляции, которые увенчались успехом. Она также является признаком уверенности на финансовых рынках. Прогнозирование обменного курса — это невозможное и неблагодарное дело, но с точки зрения исторической перспективы крепкая гривна может быть новой реальностью!

Предостережение

Автор не является сотрудником, не консультирует, не владеет акциями и не получает финансирования ни от одной компании или организации, которая имела бы пользу от этой статьи, а также никак с ними не связан.