В апреле 2021 года инфляция в США превысила 4%, и мир затаил дыхание. Если Федеральный резерв начнет повышать процентные ставки для борьбы с инфляцией, все страны — и большие, и малые — столкнутся с повышением стоимости займов. Для многих правительств, фирм и домохозяйств, утонувших в долгах, такое повышение может оказаться разрушительным. Для таких стран, как Украина, в значительной степени зависящих от мировых рынков, это может иметь весьма серьезные последствия. Так выйдет ли инфляция в США из-под контроля? И будет ли повышать Федеральная резервная система процентные ставки?

Думаю, что такой сценарий не представляется возможным по нескольким причинам.

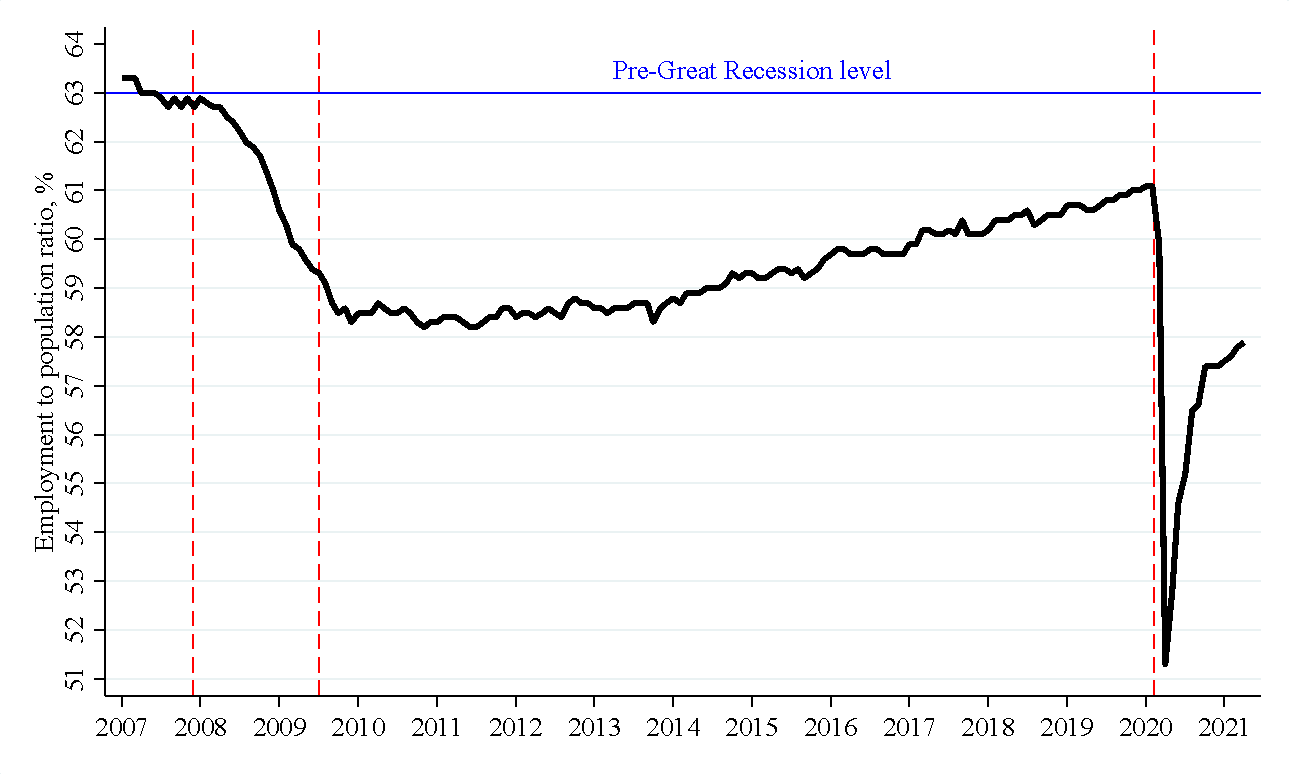

Во-первых, рынок труда в США еще достаточно слаб. Накануне ковидного кризиса в мире рынок труда США находился в стадии медленного восстановления после Великой рецессии. Даже в конце 2019 года доля занятого населения, которая является обычным показателем дефицита рабочей силы, была ниже уровня до Великой рецессии. Пандемия уничтожила миллионы рабочих мест, и последнее значение коэффициента ниже по его минимальному значению с начала Великой рецессии (см. Рисунок 1). Иными словами, нынешнее состояние рынка труда хуже, чем во времена Великой рецессии, одной из самых глубоких рецессий в истории США. В нижней точке Великой рецессии разрыв между фактическим и потенциальным объемом производства составил более 6 процентных пунктов. То есть фактический объем производства экономики США был примерно на 1 триллион долларов ниже ее потенциала.

Рисунок 1. Доля занятого населения

Примечания: база данных FRED

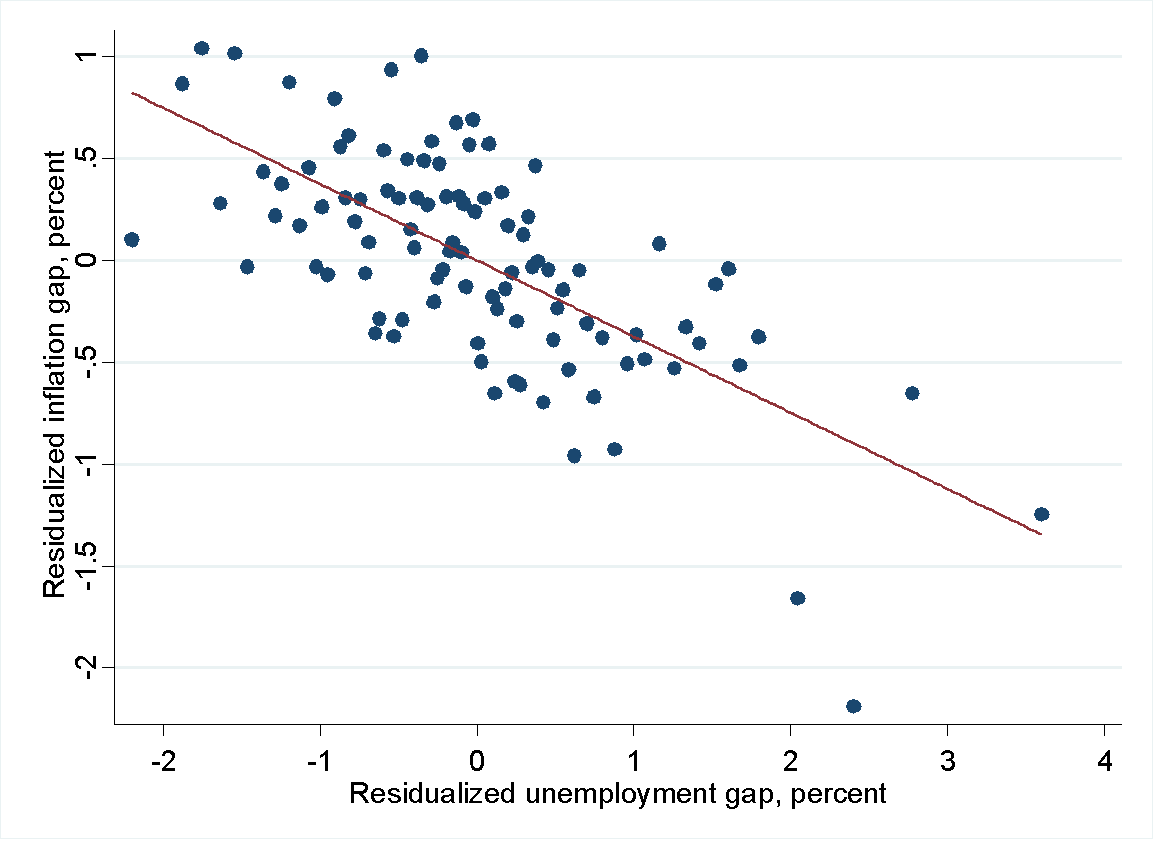

Почему это важно? Макроэкономисты утверждают, что чем больше разрыв между потенциальным и фактическим производством (то есть неполное использование ресурсов), тем ниже должна быть инфляция. Эта зависимость называется кривой Филлипса. Несмотря на споры относительно того, жива или мертва кривая Филлипса, при использовании правильной спецификации, эта кривая жива и здорова. Рисунок 2 с помощью данных многих стран показывает взаимосвязь между инфляционным разрывом (инфляция минус инфляционные ожидания) и разрывом безработицы (разница между фактическим и «естественным» уровнем безработицы, то есть таким, который бы наблюдался в случае, если бы экономика функционировала нормально). Рисунок является свидетельством четкой отрицательной взаимосвязи: чем выше безработица, тем ниже инфляция.

Рисунок 2. Кривая Филлипса.

Примечания: на Рисунке приведена диаграмма рассеяния разрыва безработицы (фактическое минус «естественное») и инфляционного разрыва (фактическая инфляция минус инфляционные ожидания). Каждая точка представляет около 30 наблюдений страна/квартал. Источник: Coibion, Gorodnichenko and Ulate (2019).

Если в экономике США настолько высокий уровень незанятости, то вряд ли мы можем иметь системное инфляционное давление. Иными словами, уровень инфляции временами может подскакивать, но такие всплески вряд ли будут устойчивыми.

Во-вторых, 70-е годы характеризовались незаякоренными инфляционными ожиданиями. Это означает, что когда работники и фирмы ожидают высокую инфляцию, они устанавливают цены и требуют зарплаты в свете этих ожиданий. Как следствие, заработная плата и цены растут, и это порождает инфляцию. Ожидания сбылись. Люди ожидали инфляцию, и она произошла. Но это означает, что они продолжат ожидать роста инфляции, а следовательно, инфляция будет. Остановить этот замкнутый круг самосбывающихся ожиданий очень трудно, и чтобы это сделать, понадобилась устроенная Федеральным резервом эпическая рецессия, а потом еще много лет жесткой монетарной политики, чтобы закрепить («заякорить») инфляционные ожидания.

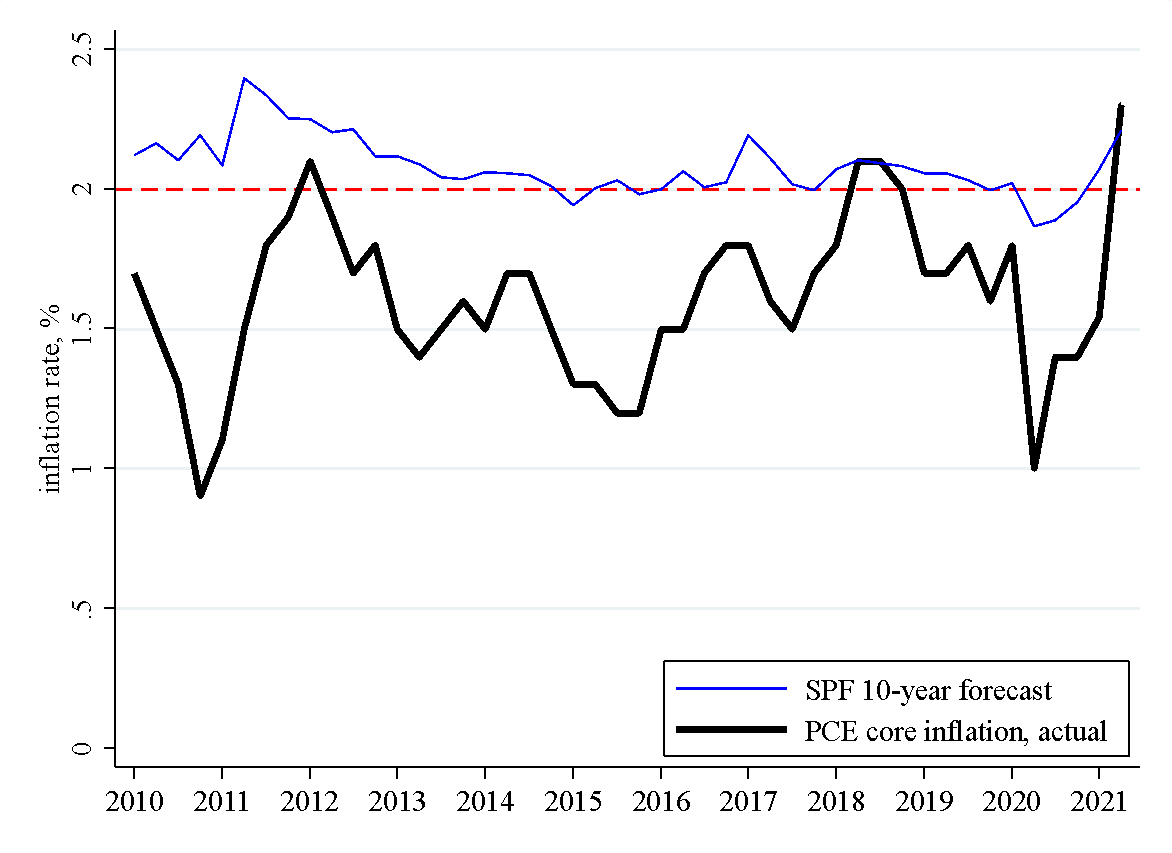

Экономика США даже близко не стоит рядом с незакрепленными инфляционными ожиданиями. На Рисунке 3 видно, что профессиональные прогнозисты (SPF, синяя линия) считают, что инфляция в среднем будет на уровне около 2% в год (целевой уровень инфляции Федеральной резервной системы) в течение следующих 10 лет. Прогнозисты делают такой прогноз, поскольку считают, что ФРС остановит рост инфляции в стране на ранней стадии в случае, если инфляция будет становиться опасной. И это имеет смысл. За последние 10 лет инфляция едва превышала 2%, и для того, чтобы найти серьезную инфляцию в США, нужно вернуться в прошлое на много лет назад.

Рисунок 3. Фактический уровень инфляции и инфляционные ожидания.

Примечания: фактическая инфляция взята из базы данных FRED. Профессиональные прогнозы взяты из опроса профессиональных прогнозистов (SPF), проведенного Федеральным резервным банком Филадельфии.

В-третьих, кого-то может беспокоить то, что экономика США получила слишком большое стимулирование в рамках монетарной и фискальной политики, и домохозяйства могут думать, что правительство будет печатать деньги, чтобы оплатить весь этот «банкет». Однако здесь оправдывают себя годы низкой и стабильной инфляции. Подавляющее большинство американских семей не обращает внимания на то, что делает центральный банк. А зачем? Инфляция долгое время была низкой и стабильной, и какая разница, составляет она 2,1% или 1,9%? В результате большинству людей не известен инфляционный таргет ФРС — менее 20% могут правильно назвать его (см. Рисунок 4). Так же большинство людей в США не знают о фискальном дефиците и государственном долге и не связывают текущий государственный долг или дефицит с инфляцией. Ожидания руководителей компаний, похоже, имеют сходные характеристики.

Рисунок 4. Восприятие домохозяйствами целевого уровня инфляции ФРС.

Источник: Coibion, Gorodnichenko and Weber (2019).

В-четвертых, в Федеральной резервной системе в 1970-х верили, что инфляция связана с расходами, и центральный банк мало что может сделать для контроля над инфляцией. Сегодня мало кто (если хоть кто-то) в ФРС разделяет это мнение. Зато существует твердая уверенность, что ФРС может и должна контролировать инфляцию для обеспечения ценовой стабильности. К тому же, ФРС очень осторожно высказывается, пытаясь избежать сообщения о том, что она искусственно повышает инфляцию с целью поддержки экономики. Зато в сообщениях ФРС отмечает, что она заботится о полной занятости. Это подводит нас к следующему пункту.

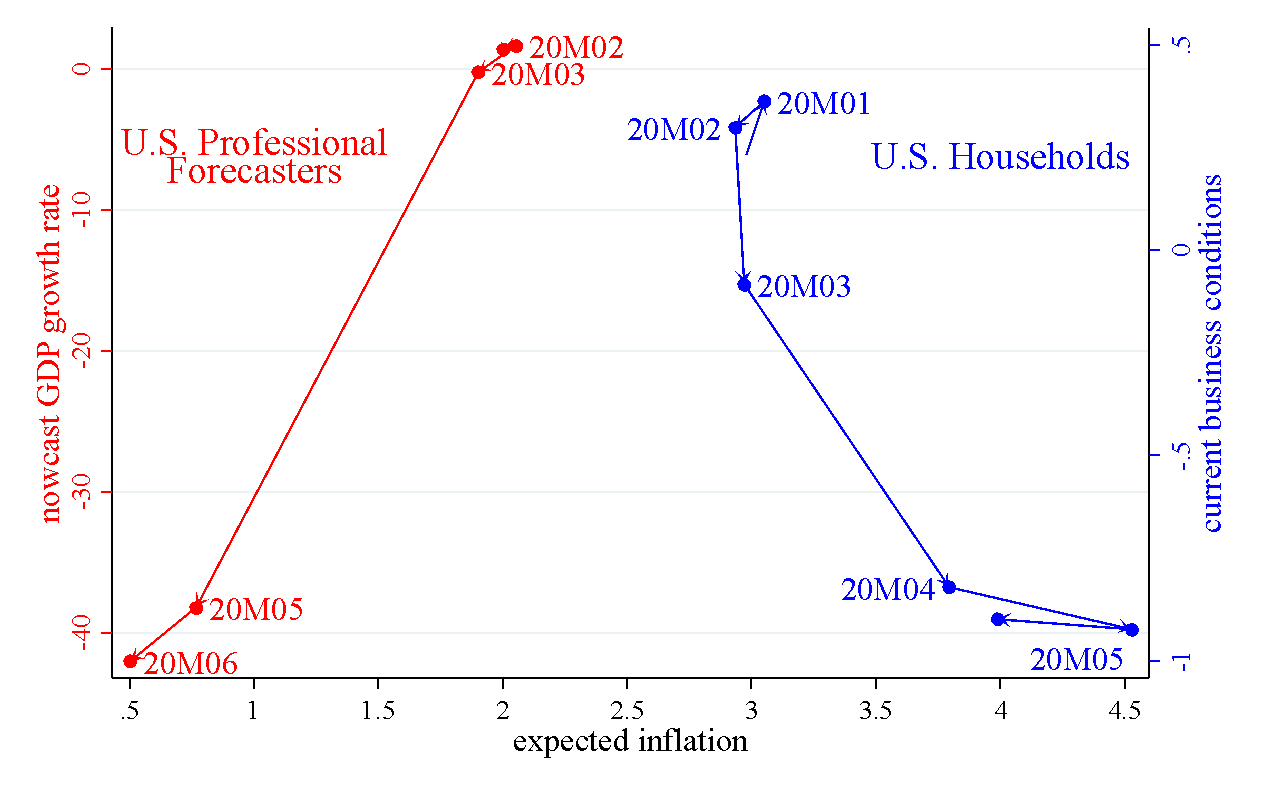

В-пятых, в отличие от профессиональных прогнозистов и макроэкономистов, домохозяйства считают инфляцию чем-то плохим. В частности, домохозяйства трактуют инфляцию как плохое состояние экономики, состояние, когда уровень безработицы высок. Ковидный кризис наглядно иллюстрирует этот момент. По мере того как разворачивалась пандемия, профессиональные прогнозисты снижали оценки ВВП и свои инфляционные ожидания, что соответствует базовой макроэкономической теории (вспомним кривую Филлипса). В отличие от них, домохозяйства повышали свои инфляционные ожидания по мере того, как экономика падала. Это означает, что домохозяйства имеют стагфляционный взгляд на инфляцию, то есть высокая инфляция и высокая безработица идут вместе. Почему это важно? Это важно, поскольку по мере улучшения экономики домохозяйства могут пересматривать свои инфляционные ожидания в низшую сторону, снижая тем самым инфляционное давление.

Рисунок 5. Динамика инфляционных ожиданий и восприятия текущих экономических условий.

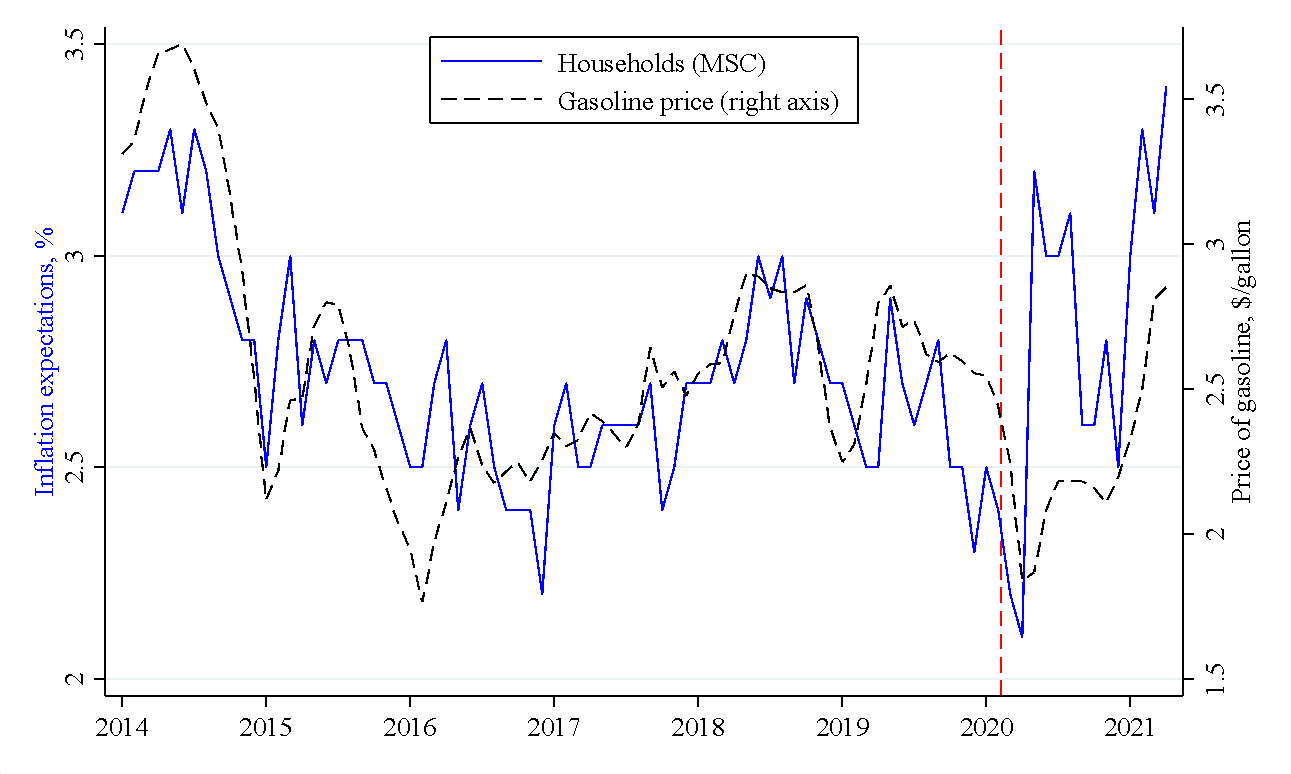

Означают ли эти причины, что экономике США ничего не угрожает, а на горизонте не видно инфляции? Прогнозирование — неблагодарное дело, поскольку многое может произойти в таких сложных системах, как современная экономика. К примеру, узкие места в экономике, которые сегодня способствуют повышению цен (например, отсутствие микрочипов, большие задержки в области грузовых перевозок, люди, которые предпочитают не возвращаться в ряды рабочей силы из-за обеспокоенности ковидом и т.д.) могут быть более устойчивы, чем думают многие экономисты. Фирмы могут быть вынуждены перекладывать увеличение расходов на потребителей. Бум цен на сырьевые товары является еще одним источником беспокойства. Действительно, цена бензина сильно коррелирует с инфляционными ожиданиями домохозяйств (см. последние данные на Рисунке 6). Если цены на сырье продолжат оставаться высокими, это может «напугать» потребителей и повысить их инфляционные ожидания.

Рисунок 6. Цена бензина и инфляционные ожидания в США

Примечание: Этот рисунок является обновлением временных рядов, приведенных в Coibion and Gorodnichenko (2015). Инфляционные ожидания домохозяйств взяты из опроса потребителей в Мичигане (MSC). Инфляционные ожидания касаются горизонта на год вперед.

Итак, восстановление после ковидного кризиса во многом уникально, и у нас слишком мало данных для прогнозирования того, как будет вести себя экономика в краткосрочной перспективе. Однако, несмотря на эту неопределенность, кажется маловероятным то, что одна точка данных с высокой инфляцией может вывести экономику США на траекторию, ведущую к 1970-м годам. Восстановление все еще слишком слабое. Рациональные «игроки», например финансовые рынки и профессиональные прогнозисты, «заякорили» инфляционные ожидания. Менее осведомленные игроки, например домохозяйства и в определенной степени менеджеры, не уделяют много внимания инфляции. Улучшение экономических условий может снизить инфляционные ожидания этих игроков. ФРС научилась на своих ошибках 1970-х. Этих сил должно хватить, чтобы держать инфляцию под контролем даже в случае неблагоприятных условий. Поэтому вряд ли мы скоро окажемся в 1970-х.

Предостережение

Авторы не работают, не консультируют, не владеют акциями и не получают финансирования от компании или организации, которая бы имела пользу от этой статьи, а также никоим образом с ними не связаны