Эти деньги могли бы быть потрачены на социальные нужды страны или инвестиции — а вместо этого остаются в карманах владельцев предприятий наиболее развитых отраслей. В июне правительство отчиталось о выполнении плана поступлений в госбюджет. Однако это результат не только роста налоговых поступлений, но и снижения планов (о чем мы недавно писали).

Эта публикация подготовлена в рамках работы Центра анализа публичных финансов и публичного управления КШЭ, который функционирует при финансовой поддержки Швеции.

Кроме кризиса в экономике, есть как минимум еще одна причина недополучения налоговых поступлений. Это — налоговые льготы. Для украинского бизнеса это один из любимейших видов государственной поддержки. Однако с точки зрения общества предоставление налоговых льгот означает, что часть налогоплательщиков платят меньше, чем остальные. А значит — либо за них доплачивают другие, либо же у Минфина меньше средств на свои расходы. Следовательно, растет неравенство между налогоплательщиками и уменьшается налоговая база (или объем налогов, которые в принципе может собрать Минфин).

Как показало исследование (готовится к публикации) Центра анализа публичных финансов и публичного управления, только в 2019 году государственный бюджет недополучил эквивалент 1,3 млрд долл. (3,4% доходов) из-за предоставления льгот. За 5 лет (2015-2019) общие потери государственного бюджета от льгот составляют 6,4 млрд долл.

Итак, поддерживая отдельные бизнесы, правительство фактически теряет объем средств, сопоставимый с займами международных организаций. Для сравнения: в рамках последних двух соглашений с МВФ Украина за 2018-2020 годы получила от Фонда 3,48 млрд долл., включая 2,1 млрд, поступившие в июне 2020 года.

При этом, если в 2015-2017 годах объем налоговых льгот, а следовательно, и потерь бюджета от них, снижался, то с 2018 года он начал расти. И подход, продемонстрированный парламентом во время карантина, — раздавать льготы отдельным отраслям — дает основания ожидать дальнейшего увеличения потерь бюджета от налоговых льгот по результатам 2020 года.

История вопроса

Почти весь период существования независимой Украины налоговые льготы считались одной из неотъемлемых частей государственной финансовой поддержки бизнеса. Например, по данным Государственной налоговой службы, в 2010 году из-за предоставления льгот государственный бюджет суммарно недополучил 37 млрд грн или 15,4% (!) всех доходов, в 2011 году — 59,2 млрд грн или 18,8% доходов. Суммарно за годы президентства Януковича (2010-2013) государственный бюджет недосчитался 180,5 млрд грн доходов — эти деньги остались в карманах отдельных налогоплательщиков.

С точки зрения публичных финансов налоговые льготы — это «выпадающие» доходы бюджета. То есть доходы, которые государство могло бы получить — и за которые могло бы профинансировать, например, дополнительные медицинские, образовательные, социальные услуги гражданам или развитие инфраструктуры. Налоговые льготы — это поддержка прежде всего крупного бизнеса. Ведь чем больше предприятие, которое может рассчитывать на льготу, тем больше фактический объем средств, которые предприятие оставляет себе.

Именно поэтому после Революции Достоинства и смены режима правительство и Минфин взяли курс на сворачивание многочисленных налоговых льгот. В конце 2015 года была ликвидирована последняя большая отраслевая льгота — специальный налоговый режим для аграрного сектора. Это позволило значительно расширить налоговую базу — что в том числе позволило правительству и парламенту снизить ЕСВ с 43 до 22%.

Если по результатам 2015 года общий объем потерь государственного бюджета от льгот составлял 51,6 млрд грн или 9,7% доходов бюджета, в 2017 году этот объем уменьшился более чем вдвое — до 19,9 млрд грн (2,5% доходов) (Рис. 1,2).

Рисунок 1. Потери бюджетов от налоговых льгот, млрд грн

Источник: Государственная налоговая служба, расчеты Центра анализа публичных финансов и публичного управления KSE

Рисунок 2. Структура потерь сводного бюджета от предоставления налоговых льгот, % от общей стоимости льгот для сводного бюджета

Источник: Государственная налоговая служба, расчеты Центра анализа публичных финансов и публичного управления KSE

Изменение тренда

Впрочем, недолго правительство и парламент смогли не предоставлять налоговые льготы. Уже с 2018 года тренд развернулся. Последние два года количество предоставленных льгот и объем потерь от них государственного и местных бюджетов снова начали расти.

Согласно данным ГНС, потери государственного бюджета от предоставления налоговых льгот увеличились с 19,9 млрд грн (2,5% доходов) в 2017 году до 33,5 млрд грн (3,4% доходов) в 2019. Потери местных бюджетов выросли за соответствующий период с 6,2 млрд грн до 9,2 млрд грн. Структуру и динамику потерь местных бюджетов от предоставления налоговых льгот мы проанализируем в следующих публикациях.

Наибольший объем средств, который остается у бизнеса из-за предоставления налоговых льгот, приходится на налог на добавленную стоимость. В 2019 году льготы по этому налогу весили для бюджета страны 30,9 млрд грн или почти 2% всех доходов сводного (государственный + местный) бюджета.

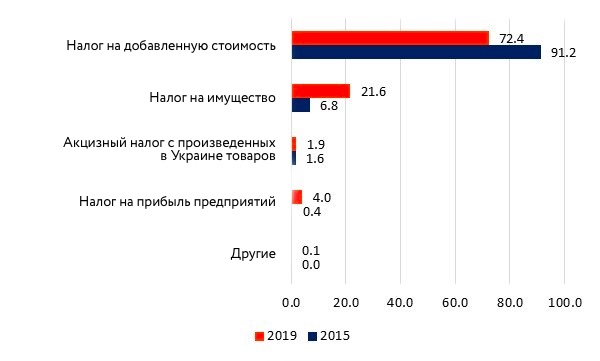

Доля НДС в общих потерях бюджета от льгот уменьшается, однако в абсолютном значении объем этих потерь с 2018 года растет. Так, в 2015 году на НДС приходилось 91,2% потерь сводного бюджета от льгот, в 2019 году — только 72,4%. Однако в абсолютном значении объем предоставленных льгот по НДС за 2019 выше, чем в предыдущие три года.

Вторая по «весу» льгота — по налогу на имущество. Этот налог уплачивается в местные бюджеты, соответственно — и потери от предоставления льгот несут именно они. За 5 лет объем этой льготы вырос в три раза — с 3,8 млрд грн до 9,2 млрд грн.

Третья по весу — льгота по налогу на прибыль (объем недопоступлений в государственный бюджет в 2019 — 1,7 млрд грн). За 5 лет объем средств, остающийся на руках у налогоплательщиков вследствие действия этой льготы вырос в 3,5 раза. Ключевой драйвер роста — введение в 2017 г. льгот для самолетостроительной промышленности и финансовой деятельности.

Бенефициары льгот

Самое главное в вопросе предоставления налоговых льгот — это то, кто именно и по каким принципам их получает. Ведь фактически речь идет о скрытом субсидировании отдельных субъектов хозяйствования за счет государственного бюджета.

У украинской власти нет политики предоставления налоговых льгот. Ни в правительстве, ни в парламенте нет четкого (или по крайней мере изложенного на бумаге) понимания, какие отрасли, с какой целью и на какой период могут иметь право на получение налоговых льгот.

В Стратегии реформирования системы управления государственными финансами на 2017-2020 годы указано, что в предыдущие годы был отменен ряд налоговых льгот. Но никакие планы по этому вопросу на будущее задекларированы не были. В новом проекте Стратегии Минфина до 2023 года — «Самодостаточность» — тематика налоговых льгот подана лишь вскользь. Так, в разделе «Налоговые стимулы для развития экономики» планируется введение еще одной льготы — освобождение от налогообложения части прибыли предприятий, которая тратится на инвестирование. А в 2021 году планируется еще и льгота для стимулирования обновления основных фондов — отсрочка уплаты НДС на ввоз производственного оборудования, которое не производится в Украине. Однако нет никаких расчетов, почему именно такие виды льгот должны быть введены и какие проблемы инвесторов Минфин планирует решить за счет таких льгот.

К тому же, в Украине полностью отсутствует система мониторинга влияния льгот на отдельные отрасли и экономику в целом, что не дает возможности оценить эффект введенных мер поддержки.

Следовательно, предоставление льгот является хаотичным и несистемным. Это приводит к нескольким последствиям.

(1) Льготы становятся инструментом политического торга, «валютой» в переговорах между правительством и парламентом о депутатской поддержке важных для правительства законопроектов (например, о государственном бюджете).

В частности, согласно данным ГНС (согласно Справочникам налоговых льгот, являющимся потерями доходов бюджета), за последние 5 лет 75% всех льгот были приняты именно в конце года (ноябрь/декабрь). Это напрямую противоречит требованиям Налогового кодекса, согласно которым изменения в налоговое законодательство должны приниматься парламентом не позднее, чем за 6 месяцев до их вступления в силу (то есть не позднее 1 июля предыдущего года для льгот, которые должны начать действовать с 1 января).

(2) Больше всего льгот получают не те отрасли, которые нуждаются в импульсе «на старте», а те, которые уже хорошо развиты (а значит — имеют мощное лобби в парламенте).

За пять лет (2015-2019) 52% всех средств, полученные бизнесом за счет налоговых льгот, приходится только на три отрасли: (1) сельское, лесное и рыбное хозяйство (2) перерабатывающую промышленность (3) торговлю и ремонт автотранспортных средств. За пять лет они благодаря налоговым льготам не заплатили в бюджет 98,3 млрд грн (рис. 3).

Рисунок 3. Объем льгот по отраслям-крупнейшим получателям, млрд грн

Источник: Государственная налоговая служба, расчеты Центра анализа публичных финансов и публичного управления KSE

В 2015 году на эти три отрасли приходилось 84% всего дохода, который оставался у субъектов хозяйствования вследствие льгот. 72% объема средств, которые вследствие льгот оставались у налогоплательщиков (то есть 40 млрд грн из 55,4 млрд грн), приходилось на сельское хозяйство. Еще 7% (3,8 млрд грн) — на перерабатывающую промышленность, 5% — на оптовую и розничную торговлю (рис. 5).

Эти три отрасли имеют самую высокую долю в ВВП — 44,4% в 2015 году, 38,4% — в 2019 (рис. 4).

Рисунок 4. Доля крупнейших отраслей в ВВП, %

Источник: Государственная служба статистики, расчеты Центра анализа публичных финансов и публичного управления KSE

В 2019 году «вес» льгот для этих отраслей уменьшился вдвое и составил 37% общей суммы льгот. В частности, в конце 2015 года по настоянию правительства был отменен продолжительный специальный режим для аграрной отрасли по налогообложению НДС. Благодаря этому после короткого переходного периода в 2016 году объем налоговых льгот для агросектора снизился до 0,2 млрд грн. Но вместе с тем, для частичной (и более «прицельной») компенсации «потерь» агросектора предоставили значительные субсидии (1,5 млрд долл в 2017 году). Несмотря на отмену льгот, объем валового производства в отрасли с 2015 по 2019 год увеличился на 50%.

Две другие отрасли по-прежнему остаются среди крупнейших бенефициаров налоговых льгот. Например, объем льгот для перерабатывающей промышленности вырос почти в 1,5 раза (с 3,8 млрд грн в 2015 году до 5,3 млрд грн в 2019 году), а льгот для торговли и ремонта автотранспортных средств — в три раза (с 2,5 млрд грн до 7,7 млрд грн).

Рисунок 5. Структура льгот по отраслям (% общего объема льгот)

Источник: Государственная налоговая служба, расчеты Центра анализа публичных финансов и публичного управления KSE

Определенные положительные сдвиги в структуре льгот все же есть. За последние годы налоговые льготы стали чаще вводить для отраслей, которые несут важную социальную функцию. Так, в 2019 году 11 млрд грн или 26% всех льгот получили субъекты хозяйствования, занимающиеся образованием и медициной. В 2015 году на них приходилось лишь 6% (3,7 млрд грн) государственной поддержки в виде налоговых льгот.

(3) Значительное количество льгот вводятся парламентом бессрочно. Налоговая льгота увеличивает конкурентоспособность отрасли не за счет ее преимуществ, а фактически за счет демпинга. И если льготы вводятся временно, на определенный период времени, отрасль может использовать это время для усиления собственной конкурентоспособности. Но если отрасль получает льготы продолжительный период, они демотивируют предприятия отрасли вкладывать деньги в свое развитие. Более того, при таких условиях льготы создают для бизнеса эффект «теплой ванны», а следовательно — уменьшают его конкурентоспособность.

И даже если срок предоставления льготы в законе определен, при наличии лобби в парламенте отмена таких льгот может (регулярно) отсрочиваться.

Классический пример — льгота по НДС на ввоз в Украину угля и/или продуктов его обогащения (товарные позиции 2701, 2702, 2703 00 00 00, 2704 00 согласно УКТ ВЭД). Эта льгота была введена до 1 июля 2017 года. Но сначала ее продлили до 1 января 2019 года, а затем — еще раз, уже до 1 января 2022 года. Таким образом, только за 5 лет (2015-2019 годы) в результате действия этой льготы государственный бюджет не досчитался 10,5 млрд грн налога на добавленную стоимость.

Что с этим делать?

Ключевыми бенефициарами налоговых льгот по-прежнему остаются крупнейшие отрасли экономики. Объем потерь бюджета от льгот достиг минимума в 2017 году, а после того начал расти.

Сейчас у правительства и парламента нет четко артикулированной политики по налоговым льготам. Такая политика должна была бы предусматривать цель и обоснование предоставления льгот, а также ожидаемые результаты (целевые показатели). Сейчас анализ результатов предоставления льгот правительство не проводит. Соответственно, у нас нет оценок эффективности использования государственных средств.

Любые инициативы поддержки бизнеса должны быть тщательно просчитаны, а ожидаемый результат от этих инициатив — превышать ожидаемые расходы (или потери поступлений). Особенно в период кризиса, когда финансовый ресурс государства очень ограничен.

Лучше всего поддерживать отрасли или предприятия не с помощью льгот, а за счет прямых субсидий из государственного бюджета. Во-первых, такая поддержка гораздо прозрачнее льгот. Во-вторых, она позволяет оказывать помощь прежде всего малому и среднему бизнесу, а не большому, как это происходит в случае со льготами. Наконец, предоставление субсидий не влияет на взаимодействие экономических субъектов (а, например, в случае с предоставлением льгот по НДС это становится проблемой для контрагентов предприятий-льготников). Также важно, что субсидии количественно выражены, то есть можно легко сказать, какие потери несет бюджет, в отличие от льгот.

Если же правительство все-таки видит необходимость в предоставлении льгот, мы рекомендуем:

- Прописать политику предоставления налоговых льгот и предложить соответствующие рекомендации местным органам власти. Политика должна отвечать на вопрос, с какой целью предоставляются льготы, а также — каким предприятиям или отраслям, при каких условиях и на какой срок. Она должна включать методику оценки эффективности предоставленных льгот. Инициаторы налоговых льгот должны придерживаться этой политики и предоставлять подробные расчеты ожидаемого объема потерь и выгод от предоставления льгот;

- Обнародовать данные о том, какие компании и в каком объеме получают выгоду от налоговых льгот;

- Регулярно осуществлять и обнародовать исследования влияния налоговых льгот на развитие отраслей или предприятий, получающих льготы.

Только при таких условиях можно будет утверждать, что льготы служат развитию экономики, а не являются следствием наличия мощного лоббистского ресурса в крупнейших отраслях.

Предостережение

Авторы не работают, не консультируют, не владеют акциями и не получают финансирования от компании или организации, которая бы имела пользу от этой статьи, а также никоим образом с ними не связаны