Украина сейчас очень близка к отмене моратория на продажу земель сельскохозяйственного назначения, действующего на протяжении последних 16 лет. Однако до сих пор вопросы, сколько земли выйдет на рынок сразу после его открытия, какое ее количество готовы купить, не обрушит ли цену дисбаланс между предложением и спросом, – обсуждаются преимущественно без применения экономических расчетов. Тем временем есть производные от этих вопросов, ответы на которые должны найти свое отражение в законодательстве, – что повлияет на соотношение между ожидаемыми спросом и предложением на цены на землю; кто должен иметь право покупать землю: только физические лица или также юридические, и что позволит владельцам уже на ранних этапах открытия рынка продать землю по справедливой цене. Поскольку этот вопрос не был должным образом проанализирован ранее, мы сосредоточим наше внимание именно на нем.

Объем земельных рынков в европейских странах колеблется от 1% до 3% от общего объема земель, находящихся в частной собственности[1]. Рыночные цены позволяют сбалансировать спрос на землю и ее предложение. Также на цены влияют производительность сельского хозяйства, мировые цены на продукты питания, субсидии/налоги и процентные ставки. Ежегодно часть владельцев решают продать свою землю по разным причинам (например, преклонный возраст, выход из сельскохозяйственного бизнеса, потребность в деньгах), а другие лица – приобрести ее в собственность, чтобы начать новый бизнес, расширить уже существующий или инвестировать капитал в земельные активы. Нет оснований ожидать, что украинский рынок земли должен существенно отличаться от рынков других стран после того, как состоится начальная трансформация и стабилизация, а также после адаптации к особенностям демографической структуры населения и относительно высокого среднего возраста собственников земли[2].

Однако есть опасение, что после отмены моратория в Украине сочетание накопившегося предложения и ограниченного спроса может означать, что рынку земли понадобится некоторое время для достижения равновесия. С одной стороны, предложение земли накапливалось на протяжении 16 лет моратория, и большое количество владельцев не способны или не заинтересованы обрабатывать свою землю. С другой стороны, большинство сельскохозяйственных товаропроизводителей имеют ограниченный доступ к кредитным средствам, что может ограничить спрос на начальном этапе, если для приобретения земли им нужен доступ к ипотечному кредитованию, а банки не могут предложить необходимые инструменты финансирования.

Несмотря на сложность прогнозирования спроса и предложения на землю в такой ситуации, мы рассмотрим различные сценарии, чтобы лучше понять последствия тех или иных мер и предложим, как избежать дисбаланса между спросом и предложением, а также обеспечить реализацию преимуществ земельной реформы для широкого круга заинтересованных сторон.

Во избежание резкого падения цен и доминирования спекулятивного спроса над производственным на начальных этапах открытия рынка земли важно предусмотреть следующие три положения в Законе «Об обороте земель сельскохозяйственного назначения».

Во-первых, закон должен разрешать, с учетом временных ограничений максимального объема земли, приобретение сельхозземель украинскими сельскохозяйственными товаропроизводителями, которые являются юридическими лицами.

Во-вторых, у существующих производителей будет необходимость использовать землю в качестве залога для доступа к кредитным средствам, что в свою очередь потребует защиты прав кредиторов, в частности, возможности банка приобретать право собственности на земельный участок, изъятый за задолженность, с обязательной последующей продажей такой участка на электронном аукционе в течение ограниченного периода времени.

Наконец, чтобы разрешить банкам увеличить коэффициент дисконтирования стоимости залога, нужно внести цены на аренду и продажу земли в Государственный реестр вещных прав на недвижимое имущество, предоставить к ним доступ банков, экспертов по оценке и регулятора, и таким образом обеспечить более реалистичную оценку земельных участков, используемых в качестве залога, чем те показатели стоимости, которые используются сейчас.

Ожидаемый спрос и предложение земель сельскохозяйственного назначения

Опрос, проведенный по заказу проекта USAID «Агроинвест» в 2015 году, свидетельствует, что около 8% владельцев земли хотели бы продать свою землю в течение первых двух лет после открытия рынка, а еще 3% готовы рассмотреть такую возможность в течение длительного периода времени. Учитывая средний размер отдельного земельного участка-пая (примерно 4 га) и общее количество землевладельцев в 6,9 млн, объем предложения на рынке земли, в случае реализации таких намерений, может составлять примерно от 2,2 до 3,0 млн га, – если не будут применяться какие-либо ограничения в отношении предложения земли (без учета временно оккупированных территорий Крыма и Донбасса этот объем ожидается в пределах от 1,9 до 2,6 млн га)[3]. Если добавить ежегодную продажу не менее 100 000 га сельхозземель государственной собственности[4], то общее предложение земли сельскохозяйственного назначения будет достигать 2,3-3,1 млн га (или 2,0-2,7 млн га соответственно).

У этого предложения земли будет три источника спроса, а именно: (а) лица, которые самостоятельно обрабатывают землю, (б) юридические лица, занимающиеся сельскохозяйственным производством; (в) физические или юридические лица, которые не занимаются сельскохозяйственным производством, но у которых, возможно, есть спекулятивные намерения. Каждая из этих категорий потенциальных покупателей земли подвергается воздействию различных факторов и поэтому нуждается в отдельном анализе.

Спрос на сельскохозяйственную землю среди физических лиц

Согласно вышеупомянутому опросу примерно 1,9% землевладельцев в сельской местности желают приобрести в среднем 11 га земли, что означает спрос на землю в объеме 1,4 млн га (примерно 1,25 млн га без учета временно оккупированных территорий). Около 80% респондентов хотят расширить уже существующий или начать новый агробизнес, а остальные 20% респондентов (которые являются владельцами 0,3 млн га) отметили, что хотели бы сдавать свои земли в аренду. Хотя степень реализации такого потенциального спроса в реальных операциях по покупке будет зависеть от доступа к финансовым ресурсам и ожидаемых доходов от обработки земли самими землевладельцами, мы можем оценить производственный спрос среди нынешних владельцев земли на уровне примерно 1,1 млн га (или 0,95 млн га без учета временно оккупированных территорий).

Спрос на землю среди сельхозпроизводителей-юридических лиц

Для анализа производственного спроса на землю среди сельхозпроизводителей мы использовали государственные статистические данные об основных показателях работы сельскохозяйственных и фермерских предприятий (Формы №50-сх и №2-ферм) за период 2013-2015 гг., что позволило высчитать средневзвешенную валовую прибыль за три года. Мы провели консервативную оценку нижней границы спроса на землю, исходя из предположения, что сельхозпроизводителям придется платить первый взнос за приобретение земельных участков из своего текущего дохода (то есть не используя накопленные сбережения). В этом случае эффективный спрос на землю зависит от продуктивности сельского хозяйства, ожидаемой стоимости сельскохозяйственных земель (рассчитывается как капитализированная цена аренды), условий внутреннего финансового рынка, требований к уплате первого взноса[5] и ограничений на объем земли, который могут приобрести юридические лица.

В случае отсутствия банковского финансирования или субсидий (в эквиваленте 100% первоначального взноса за землю), или совершенно неликвидного рынка сельскохозяйственных земель, а также исходя из предположения об ограничении размера собственности на землю площадью не более 200 га[6] и коэффициента капитализации в размере 5%[7], – спрос на сельскохозяйственную землю оценивается на уровне 0,14 млн га. Около 60% этого спроса состовляют средние и малые сельхозпроизводители, преимущественно в южных областях Украины. При более высоком уровне ликвидности или развитии финансового рынка (что отобразится в снижении первого взноса до 30%) ожидаемый спрос на сельскохозяйственные земли среди юридических лиц вырастет до 0,88 млн га (для получения более подробной информации и оценки альтернативных сценариев в отношении различных размеров процентной ставки и объема обязательного первого взноса см. Таблицу 1). Таким образом, первоначальное ограничение размера собственности на землю площадью 200 га для юридических лиц существенно сузило бы спрос на землю среди сельхозпроизводителей.

Таблица 1. Ожидаемый спрос на землю с/х назначения при условии ограничения размера владения землей площадью 200 млн га

| Ставка капитализации, % | ||||||

| Первый взнос, % от стоимости с/х земли | 1 | 3 | 5 | 7 | 10 | 13 |

| 10 | 0,40 | 1,65 | 2,29 | 2,57 | 2,78 | 2,89 |

| 20 | 0,13 | 0,75 | 1,41 | 1,87 | 2,29 | 2,52 |

| 30 | 0,08 | 0,40 | 0,88 | 1,31 | 1,79 | 2,12 |

| 50 | 0,04 | 0,17 | 0,40 | 0,68 | 1,10 | 1,46 |

| 70 | 0,03 | 0,11 | 0,23 | 0,40 | 0,70 | 1,00 |

| 100 | 0,02 | 0,07 | 0,14 | 0,22 | 0,40 | 0,61 |

Таблица 2 содержит результаты анализа чувствительности рынка к различным вариантам ограничения предельного объема владения землей, если такое требование будет установлено государством, и различные размеры первого взноса (что является показателем доступности кредитных ресурсов).

Приведенные данные свидетельствуют о том, что в отсутствие доступных кредитов (когда первый взнос равен 100%) рыночный спрос на с/х земли будет невысоким. Он будет колебаться от 0,37 млн га (при условии ограничения размера собственности на землю площадью 1000 га) до всего лишь 0,14 млн га (при условии ограничения площадью 200 га). Если же юридическим лицам будет запрещено войти на рынок земли, это будет означать практически нулевой спрос на землю среди юридических лиц. При введении других ограничений на рынке земли (например, предоставлении права на покупку земли только для семейных фермерских хозяйств) приведенные в таблице цифры станут верхней границей ожидаемого спроса среди юридических лиц.

С другой стороны, если финансирование будет более доступным, а ограничение на размер земли в собственности – менее жестким, то спрос также увеличится. Иными словами, для того, чтобы удовлетворить избыточное предложение сельскохозяйственных земель в размере 1,05-1,75 млн га с помощью производственного спроса сельхозпроизводителей (от 2,0 до 2,7 млн га предложения за вычетом 0,95 млн га производственного спроса со стороны частных лиц) – государственным органам, ответственным за формирование политики в сфере земельных отношений, придется либо обеспечить ликвидность рынка с/х земель (например, путем стимулирования развития банковских финансовых продуктов, предоставления субсидий на процентную ставку или путем рассроченных платежей за выкуп земли из государственной собственности), либо ослабить ограничения объемов собственности на землю, либо же реализовать оба подхода.

Например, если правительство ограничит объем земли в собственности юридических лиц площадью в 200 га, то ожидаемое предложение земли будет соответствовать спросу среди фермерских хозяйств только в условиях рынка с очень высоким уровнем ликвидности, где первый (собственный) взнос предусматривает уплату только 20% стоимости приобретаемой земли (ожидается, что такой спрос будет на уровне 1,4 млн га, см. Таблицу 2).

Однако такой высокий уровень ликвидности рынка земли вряд ли стоит ожидать в краткосрочной перспективе, поскольку частному банковскому сектору потребуется некоторое время для разработки новых финансовых инструментов. Согласно более реалистичному сценарию, предусматривающему собственный взнос на уровне примерно 50% стоимости земельного участка, достаточный уровень производственного спроса появится только тогда, когда предельный размер земли в собственности будет установлен в пределах 1000-1500 га. С учетом того, что обсуждается вероятность ограничения доступа юридических лиц к рынку земли (в частности, высказывалось предложение разрешить только фермерским хозяйствам семейного типа иметь право покупать землю), производственный спрос будет, ожидаемо, намного ниже.

Таблица 2. Ожидаемый спрос на с/х землю в зависимости от размера собственного взноса и предельного объема земли в собственности, млн га

| Предельный размер земли в собственности, га | Собственный взнос, % от стоимости земли с/х назначения | ||||||

| 0 | 10 | 20 | 30 | 50 | 70 | 100 | |

| 200 | 3,24 | 2,30 | 1,42 | 0,89 | 0,41 | 0,23 | 0,14 |

| 500 | 5,99 | 4,56 | 2,90 | 1,81 | 0,81 | 0,44 | 0,25 |

| 1000 | 9,14 | 7,21 | 4,67 | 2,89 | 1,26 | 0,68 | 0,37 |

| 1500 | 11,36 | 9,09 | 5,92 | 3,67 | 1,58 | 0,84 | 0,44 |

| 2000 | 12,96 | 10,45 | 6,84 | 4,23 | 1,81 | 0,95 | 0,50 |

Источник: Собственные расчеты на основе государственных статистических данных. Примечание: Учтена ставка капитализации в размере 5,07%

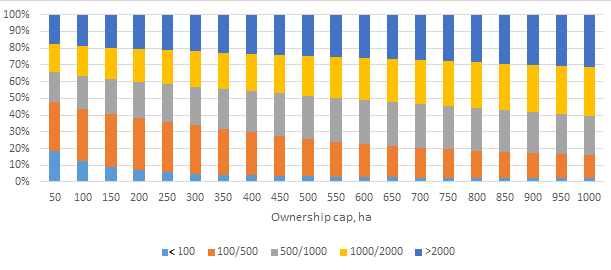

Рисунок 1. Распределение спроса на землю среди фермерских хозяйств при условии, что объем собственного взноса равен 50%, а ставка капитализации – 5,07%.

Рисунок 1 показывает, что ограничение предельного объема земли в собственности повлияет не только на объем рынка, но и на распределение спроса на землю среди хозяйств разного размера – то есть уменьшение предельного размера земли в собственности привело бы к уменьшению доли крупных сельхозпроизводителей на рынке.

Подводя итоги, видим, что производственный спрос на землю среди физических лиц объемом 1,1 млн га (0,95 млн га без учета временно оккупированных территорий) значительно меньше предложения с/х земель в Украине, ожидаемого на уровне 2,3-3,1 млн га (2,0-2,7 млн га без учета временно оккупированных территорий).

Если же установить ограничение предельного объема владения землей одним юридическим лицом на уровне 200-1000 га, что в данный момент обсуждается, и при текущих рыночных условиях, то ожидаемый спрос среди юридических лиц может добавить еще 0,13-0,37 млн га в течение первого года после открытия рынка – в период, когда финансовые инструменты или программы государственной поддержки еще будут отсутствовать. Это означает, что значительная часть рынка наполнится спекулятивными покупателями.

Спрос на землю без намерений заниматься сельхозпроизводством

Сложно оценить реальный объем спроса на землю без намерений заниматься сельским хозяйством. Альтернативой расчета, основанного на результатах опросов о желании покупать землю (о чем упоминалось выше), является учет объема денежных сбережений у физических лиц. При этом мы исходим из предположения, что сумма денежных наличных сбережений физических лиц вне банковского сектора равна сумме всех депозитов в банках[8].

По статистике НБУ, ежемесячный объем личных депозитов в банках был относительно стабильным на протяжении последних двух лет. Так, в конце 2016 года он составлял примерно 445 млрд грн, или 17 млрд долл. США. Благодаря ожидаемому росту цен на землю и размеров арендной платы минимум на 10% от текущих цен, земля превратится в привлекательный актив для инвестиций. Учитывая это, логично ожидать, что какая-то часть сбережений будет использована для осуществления спекулятивных операций на рынке земли. Например, благодаря привлечению 5-10% всех текущих сбережений может сформироваться спрос на землю общей площадью 1,7-3,4 млн га с ожидаемой ценой на уровне 1000 долл. США/га[9]. Следует ожидать, что в результате этого общий спрос на рынке земли превысит предложение, что с течением времени приведет к росту цен на землю.

Важно сделать два замечания в отношении спекулятивного спроса на землю.

Во-первых, если спекулятивные покупатели не заинтересованы в долгосрочном продуктивном использовании земли, такой спрос очень чувствителен к фактору цены, из-за чего рынок земли становится уязвим к образованию ценовых пузырей и кризисов, что в свою очередь создает дополнительный фактор неопределенности. Противовесом такому сценарию станут инвесторы, заинтересованные в консервативных долгосрочных инвестициях ради сохранения или накопления своего состояния.

Во-вторых, хотя спекулятивный спрос может помочь стабилизировать рынок земли в периоды высокого предложения, он будет очень чувствителен к регуляторным условиям. Намерения правительства облагать налогом спекулятивные операции с землей, в частности взимать налог в размере 50% от нормативной стоимости земельного участка в случае, если владелец будет продавать такой участок в первые 3 года после ее приобретения, очевидно, повлияют на структуру спроса. Упомянутое ограничение на перепродажу не будет иметь последствий для спекулятивных инвесторов с длительным горизонтом планирования, однако может повлиять на банковские операции и на девелоперские компании, которые планируют проекты, направленные на консолидацию земли.

Вывод

Сложно предсказать, будут ли совпадать предложение и спрос после того, как рынок земли находился вне закона более десяти лет, но данные, полученные благодаря опросам граждан и анализ показателей сельхозпроизводства дают представление о вероятном сценарии развития рынка.

Данные, собранные в 2015 году, свидетельствуют о том, что в начале функционирования рынка с/х земель, в случае, если к нему будут допущены только физические лица, самостоятельно обрабатывающие землю, может возникнуть разрыв между предложением и спросом – их прогнозируют в объемах 2,3-3,1 млн га и 1,1 млн га соответственно (или, без учета временно оккупированных территорий, 2,0-2,7 млн га и 0,95 млн га).

Этот разрыв можно сократить, позволив приобретать земельные участки и украинским юридическим лицам. Они могут повысить спрос на землю на 0,13-1,26 млн га (в зависимости от доступа к банковскому финансированию и предельных объемов земли в собственности). Кроме того, следует ожидать также непроизводственный спрос на землю на уровне более 1,7 млн га.

Следует учитывать, что по сравнению с прогнозом, основанным на данных 2015 года (использованных в этом анализе), в последующие годы вероятность достижения баланса между предложением и спросом на землю выглядит еще выше. Поскольку, по сравнению с 2015 годом, экономическая ситуация в Украине становится более стабильной, а понимание процессов на рынке земли – более ясным, снижается вероятность того, что сейчас землевладельцы начнут продавать свою землю столь же массово, как они собирались это делать в 2015 году; одновременно растет вероятность того, что сельхозпроизводители захотят покупать землю, – а вместе это увеличивает шансы на успех земельной реформы.

Ключевым вопросом, который следует рассмотреть, остается объем спекулятивного спроса на начальных этапах открытия рынка. Хотя такой спрос может сыграть положительную роль как фактор повышения ликвидности земельных ресурсов и сглаживания краткосрочных колебаний производственного спроса на землю со стороны с/х производителей, создаются дополнительные риски, которые могут препятствовать инвестициям в с/х производство и деформировать распределение доходов, полученных от роста цен на землю. Так, значительный уровень спекулятивного спроса в начале функционирования рынка обусловит перераспределение выгоды от открытия рынка земли, от сельской местности – в города, от бедных землевладельцев и фермеров – к более состоятельным гражданам, имеющим доступ к финансированию.

Долгосрочные преимущества от земельной реформы и устойчивое развитие сельских районов могут увеличиться, если принять меры для поощрения производственного спроса на землю среди малых и средних сельхозпроизводителей. Нужно тщательно планировать параметры, которые будут определять оборот земли, одновременно стимулируя разработку новых банковских продуктов для рынка земли, а также обеспечивать обучение и техническую помощь для малых и средних сельхозпроизводителей по привлечению банковского финансирования. Эти меры нужно дополненить введением частичного гарантирования кредитов на приобретение земли малыми и средними производителями, что в совокупности позволит уменьшить риски для банков при предоставлении кредитов этим категориям клиентов.

С другой стороны, введение чрезмерных ограничений на производственный спрос на землю для юридических лиц и на спекулятивный спрос со стороны физических лиц может привести к наименее привлекательному сценарию, когда спрос на землю будет оставаться ниже предложения, что способно вызвать падение цены в начальный период открытия рынка и сделать землю очень привлекательным видом залога для финансовых учреждений.

Однако сбалансированный подход (например, разрешение физическим лицам и сельхозпроизводителям покупать земли с одновременным развитием инструментов финансирования рынка земли и некоторыми ограничениями для спекулятивного спроса) способен обеспечить успешное открытие рынка земли со всеми ожидаемыми преимуществами. Правительство и народные депутаты призваны принять ответственные политические решения, которые будут способствовать развитию агропромышленного сектора и сельских районов в Украине путем либерализации рынка сельскохозяйственной земли, при этом обеспечив сельхозпроизводителям, особенно малым и средним, доступ к инструментам финансирования.

Примечания

[1] Как было указано в публикации “Цены на Землю и Объем Рынка: Чего Ждать в Украине”

[2] На основании результатов опроса владельцев земли, проведенного Киевским международным институтом социологии (КМИС) по заказу USAID Agroinvest Project в конце 2015 г.

[3] Результаты опроса свидетельствуют, что предложение земли со стороны юридических лиц ожидается довольно невысокое и, соответственно, не учитывалось в расчетах. Предложение земель для ведения подсобного сельского хозяйства (ПСХ) также не учитывалось, поскольку незначительно по объему и не подвержено ограничениям действия моратория.

[4] Сейчас правительство рассматривает возможность продажи на электронных аукционах приблизительно 8 земельных участков на район площадью в среднем 30 га для всех 440 районов вне границ временно оккупированных территорий в течение первого года после отмены моратория.

[5] Такое требование к первому взносу иллюстрирует требования НБУ к резервам финансовых учреждений. Сейчас предельными разрешенными нормами первого взноса являются 35% стоимости незастроенной земли, выставленной для купли/продажи, и 0% стоимости земли, находящейся под действием моратория.

[6] Сегодня это обсуждается как вероятный сценарий в отношении к владельцам-физическим лицам.

[7] Ставка капитализации рассчитывается на основе дохода от правительственных облигаций (в долл. США) за вычетом величины ежегодного роста в агропромышленном секторе. Сейчас ставка капитализации составляет 5,07%.

[8] Обоснование для такого предположения приводится здесь.

[9] См. страницу либо более подробный анализ здесь.

Главное фото: depositphotos.com / simplephoto

Предостережение

Авторы не работают, не консультируют, не владеют акциями и не получают финансирования от компании или организации, которая бы имела пользу от этой статьи, а также никоим образом с ними не связаны