Центральний банк впливає на економіку через систему різних каналів, які називаються трансмісійним механізмом монетарної політики. Так, змінюючи облікову ставку, НБУ прагне передусім сформувати бажану динаміку короткострокових міжбанківських ставок та очікування, а надалі – вплинути на ставки за кредитами, депозитами, облігаціями та іншими гривневими інструментами, щоб відповідним чином змінилися тенденції обмінного курсу, інфляції та інших макроекономічних показників.

Водночас за різних обставин ринкові ставки по-різному реагують на співставні імпульси від зміни облікової ставки. Тож розуміння сили та швидкості трансмісії, а також чинників, які їх визначають, вкрай важливе для формування оптимальної монетарної політики та посилення можливості НБУ належним чином впливати на економіку.

Які канали монетарної трансмісії сьогодні є найбільш ефективними?

Найпотужнішим в Україні є валютний канал, адже курсова динаміка традиційно має високий вплив на очікування, інфляцію та інші макропоказники у фокусі уваги НБУ. Навіть за режиму інфляційного таргетування, якого дотримувався НБУ до початку повномасштабної війни, згладжування надмірних коливань на валютному ринку допомагало покращувати курсові та інфляційні очікування, що сприяло виконанню цілей НБУ. А під час повномасштабної війни збереження курсової стійкості стало ключовим інструментом для зниження невизначеності та забезпечення макрофінансової стійкості.

НБУ зберігає контроль за курсовою динамікою не лише завдяки валютним інтервенціям, які здійснюються за рахунок міжнародних резервів, а й завдяки перетворенню гривні на привабливий інструмент для заощаджень. Саме для цих цілей НБУ задіяв інший канал трансмісії – процентний.

У червні 2022 року, у міру поступового зниження психологічного шоку та пом’якшення адміністративних обмежень, важливих для адаптації економіки до війни, НБУ суттєво підвищив облікову ставку та заявив про намір утримувати її на такому рівні впродовж тривалого часу. Така політика була потрібна для того, щоб підвищити реальну дохідність гривневих інструментів (депозитів та ОВДП) та відповідно збільшити попит на ці інструменти, а на валюту – зменшити. Підвищення облікової ставки стало важливим елементом збереження курсової стійкості та зниження інфляції. Особливого значення політика привабливої гривні набула після переходу до керованої курсової гнучкості з жовтня 2023 року.

Сила трансмісії: наскільки відчутним є вплив рішень НБУ?

Одним із показників дієвості процентного каналу, що визначає здатність центрального банку впливати на ставки банків, є сила трансмісії. Наприклад, міжбанківські ставки зазвичай повною мірою та миттєво реагують на зміни ключової ставки НБУ. А от сила та швидкість подальшої трансмісії у банківські ставки для населення та бізнесу є різною. Тож НБУ важливо оцінювати силу трансмісії, щоб формувати якісну процентну політику.

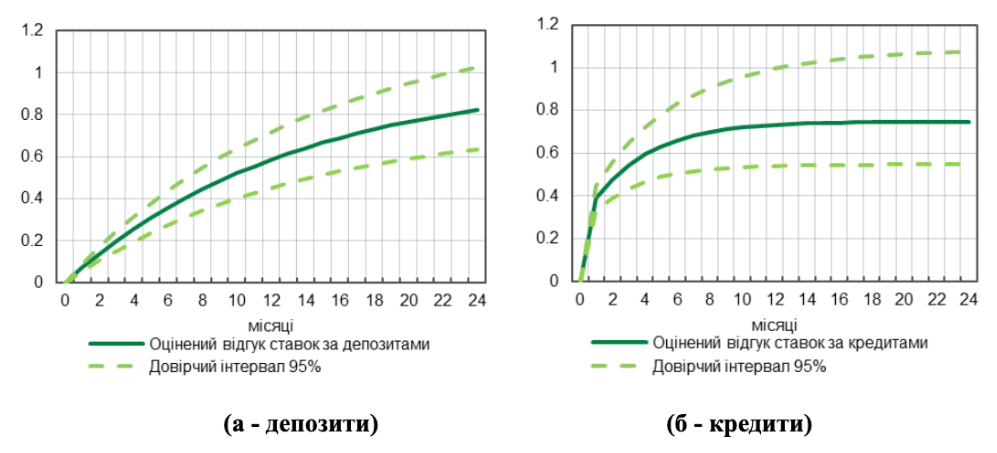

За нашими оцінками, процентна трансмісія в Україні менша за одиницю, тобто 1 в. п. зміни облікової ставки зумовлює менше 1 в. п. зміни ставок за банківськими депозитами та кредитами (тут і далі депозити – це строкові депозити домогосподарств у гривні, а кредити – позики, надані нефінансовим корпораціям у гривні). Такі результати нормальні в ринковій економіці. Важливо, що трансмісія працює попри війну, значну невизначеність та інші виклики.

Цікаво, що у довгостроковій перспективі ставки за депозитами реагують на коливання міжбанківської ставки в середньому сильніше, ніж кредитні ставки. Водночас банки значно швидше та охочіше змінюють кредитні ставки, ніж ставки за депозитами.

Рисунок 1. Реакція ставок за депозитами (а) та кредитами (б) на зміну міжбанківської ставки овернайт, в. п.

Примітка: Оцінки проведено за допомогою ARDL (Autoregressive Distributed Lag) моделей, де залежною змінною є середньозважені ставки за депозитами та кредитами, а незалежною змінною – міжбанківська ставка овернайт. Під час розрахунків використано щомісячні дані за період 2015-2023 років.

Чи однаковою є сила трансмісії під час зниження та підвищення облікової ставки?

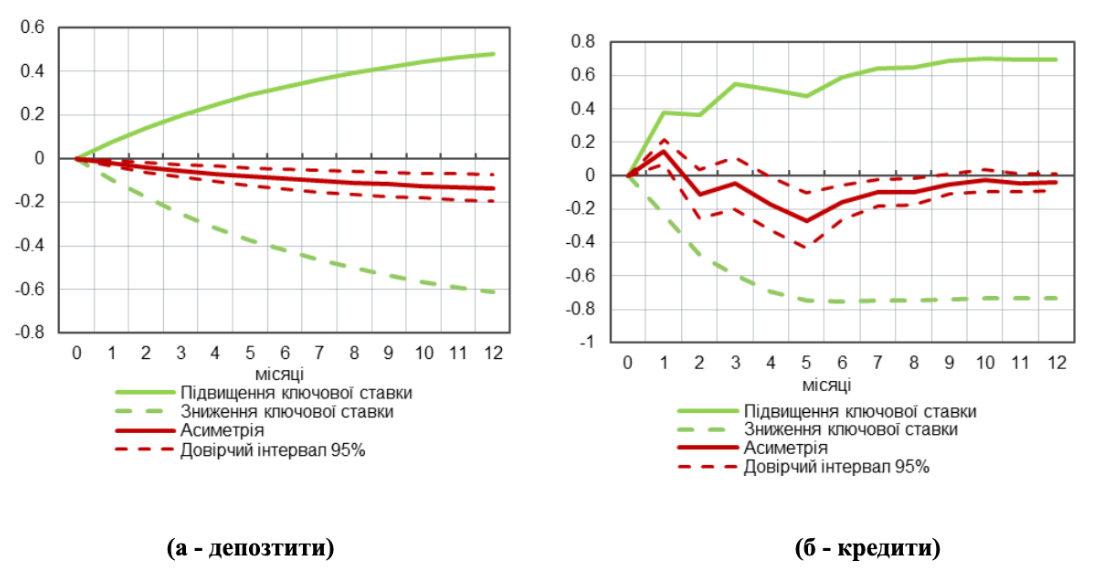

Реакція банківських ставок багато в чому залежить від того, посилюється чи пом’якшується процентна політика НБУ. В Україні банки охочіше знижують ставки за депозитами, ніж підвищують їх, реагуючи на відповідні зміни міжбанківської ставки (рис. 2). Це, зокрема, пояснюється прагненням банків мінімізувати свої процентні витрати.

Отже, підвищити інвестиційну привабливість гривні складніше, ніж її знизити. НБУ враховує ці ефекти, коли вирішує, наскільки підвищувати чи знижувати облікову ставку або ж не змінювати її.

Рисунок 2. Реакція ставок за депозитами (а) та кредитами (б) на зміну міжбанківської ставки овернайт, в. п.

Примітка. Оцінки проведено за допомогою NARDL (Nonlinear Autoregressive Distributed Lag) моделей, де залежною змінною є середньозважені ставки за депозитами та кредитами, а екзогенною змінною з асиметричним ефектом – міжбанківська ставка овернайт. Для розрахунків використано щомісячні дані за 2015-2023 роки.

Ставки за кредитами також активніше реагують на зниження облікової ставки, ніж на її підвищення. Така зміщена вниз асиметрична реакція кредитних ставок, на перший погляд, виглядає дещо контрінтуїтивно. Мотив максимізації прибутку мав би стимулювати банки швидше підвищувати кредитні ставки слідом за обліковою та повільніше знижувати у разі пом’якшення монетарної політики.

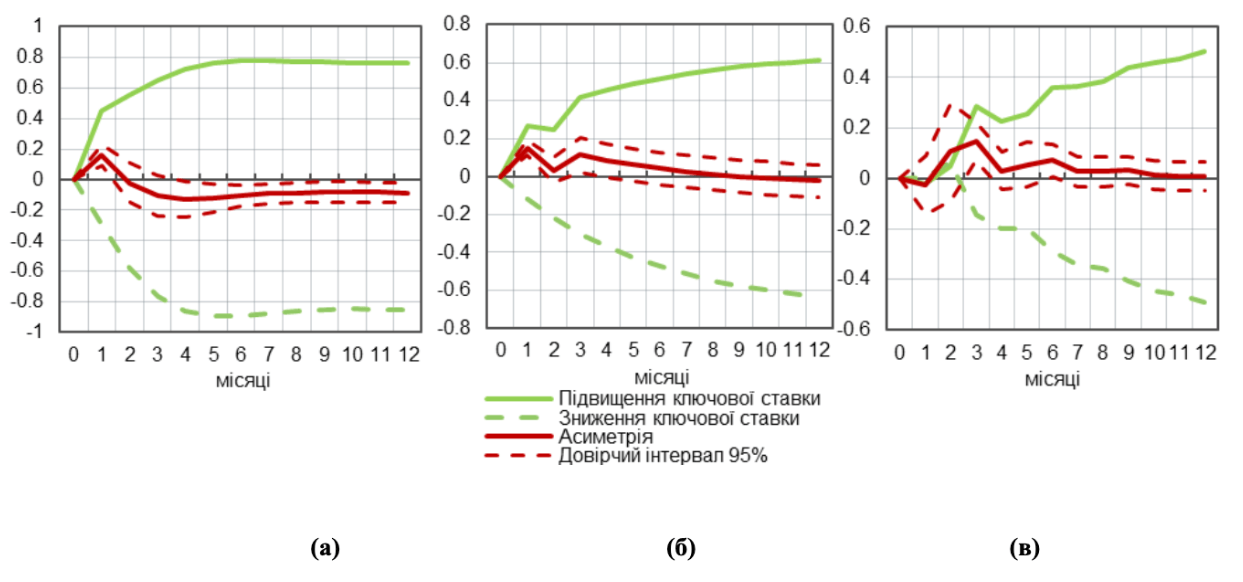

Наші оцінки показують, що все так і працює у випадку кредитів для середніх і малих підприємств – асиметрія реакції кредитних ставок для них зміщена вгору. Однак для великих підприємств банки охочіше знижують ставки за кредитами, ніж підвищують їх (рис. 3).

Це відбувається через конкуренцію між банками за якісних позичальників. Активно підвищуючи кредитні ставки, банки ризикують втратити клієнтів, тоді як активно знижуючи – приваблюють нових позичальників. Тож “ринкова влада” надійних позичальників, кількість яких обмежена, має вагомий вплив. Великі корпорації, крім переваг надійності, мають сильніші переговорні позиції з банками ще й тому, що їхні кредити легше адмініструвати (зокрема, вони можуть позичати більші суми на довші строки). Отже, оскільки обсяги кредитів, наданих великим підприємствам, вищі, ніж обсяги кредитів малим та середнім підприємствам, загальні ставки зростають повільніше, ніж знижуються.

Рисунок 3. Реакція ставок за кредитами суб’єктам великого (а), середнього (б) та малого (в) підприємництва на зміни міжбанківської ставки овернайт, в. п.

Примітка. Оцінки проведено за допомогою NARDL (Nonlinear Autoregressive Distributed Lag) моделей, де залежною змінною є середньозважені процентні ставки банків за новими кредитами нефінансовим корпораціям, за розміром суб’єкта господарювання. Екзогенною змінною з асиметричним ефектом є міжбанківська ставка овернайт. Для розрахунків використано помісячні дані за період жовтень 2017 – грудень 2023 року

Як сила трансмісії змінювалася у часі і що на неї впливає?

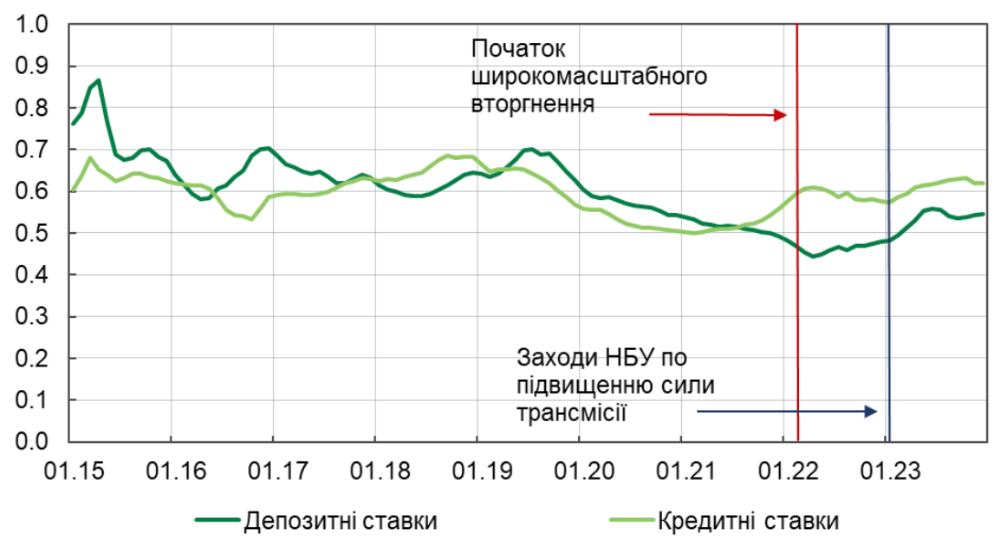

Трансмісія у кредитні та депозитні ставки стала слабшою за кілька років до повномасштабного вторгнення (рис. 4). Зокрема, дався взнаки високий профіцит ліквідності в банківській системі та значна концентрація ринку банківських кредитів та депозитів. Крім попиту й пропозиції кредитів та депозитів, на трансмісію впливають інфляція та невизначеність. Розглянемо, як ці фактори впливають на зміну банківських ставок.

Рисунок 4. Сила довгострокової трансмісії в кредитні та депозитні ставки банків, в. п.

Примітка. Результати байєсівської оцінки TVP (Time-Varying Parameters) ARDL, де кожен коефіцієнт може змінюватися в часі. Еволюція коефіцієнтів дає змогу розрахувати зміну сили трансмісії в часі. Оцінки здійснювалися на основі щомісячних даних за 2015-2023 роки.

Вплив профіциту ліквідності

У ситуації профіциту ліквідності потреба залучати додаткових вкладників послаблюється, тому банки не квапляться підвищувати ставки за депозитами після підвищення облікової ставки. І навпаки – доволі швидко знижують ставки за депозитами після зниження ключової ставки. В умовах профіциту ліквідності спостерігається й зниження трансмісії у кредитні ставки. Вплив цього фактору є опосередкованим, оскільки зазвичай накопичення ліквідності відбувається в періоди слабкого попиту на кредити та/або тоді, коли сприйняття банками кредитного ризику переважає потенційну прибутковість кредитування. За таких умов банки слабше реагують на зміни ключової ставки.

Вплив концентрації ринку банківських кредитів та депозитів

Значна монополізація банківської системи загалом послаблює трансмісію від зміни ключової ставки. Однак реакція на підвищення і зниження ставки є різною. Якщо банкам-маркетмейкерам з огляду на їхнє ринкове становище не потрібно пропонувати клієнтам більш вигідні умови, то у відповідь на підвищення облікової ставки вартість кредитів зростатиме доволі швидко, а вартість депозитів – повільніше. У разі зниження облікової ставки ситуація буде протилежною. У міру зростання ринкової влади банки менш схильні знижувати кредитні ставки у відповідь на зниження ключової ставки, ніж підвищувати ставки у відповідь на підвищення ключової.

Вплив інфляції

Вища інфляція зазвичай вимагає відчутнішого підвищення ставок за депозитами для збереження їхньої привабливості в реальному вимірі. Аналогічно реагує трансмісія у кредитні ставки: зростання інфляції змушує банки активніше підвищувати ставки для захисту від інфляції. Водночас нижча інфляція дає змогу банкам активніше знижувати ставки за депозитами без загрози відпливу вкладів, а за кредитами – через нижчу інфляційну премію.

Вплив невизначеності

Економічна невизначеність послаблює трансмісію в депозитні ставки. В умовах турбулентності банки менш схильні різко змінювати ставки за депозитами через ризик відпливу депозитів та суттєвого нарощення процентних витрат. Водночас за таких умов банки закладають вищі ризики у кредитні ставки, що посилює вплив від підвищення ключової ставки. Премія за ризик стримує зниження кредитних ставок у відповідь на пом’якшення процентної політики центробанку.

Попит і пропозиція кредитів та депозитів

Посилення схильності до заощадження (і як наслідок зростання пропозиції депозитів з боку домогосподарств) має відчутний вплив: оскільки банкам не потрібно активно підвищувати ставки для залучення ресурсів, сила трансмісії знижується. Своєю чергою підвищений попит на кредити з боку підприємств дає змогу банкам встановлювати вищі ставки, тому трансмісія зростає.

Отже, профіцит ліквідності та монополізація банківської системи послаблюють трансмісію. Невизначеність посилює трансмісію в кредитні ставки через зміну премії за ризик, водночас депозитні ставки стають менш чутливими до дій центрального банку. Зростання інфляції посилює трансмісію.

Які заходи вживав НБУ, щоб збільшити силу трансмісії у депозитні ставки?

З початком повномасштабної війни перед НБУ постала задача якомога швидше підвищити привабливість гривні, щоб знизити попит на валюту та захистити міжнародні резерви, які швидко вичерпувалися в умовах значних бюджетних потреб на забезпечення обороноздатності.

НБУ розумів, що банки в умовах значного профіциту ліквідності та концентрації ринку депозитів не поспішатимуть підвищувати ставки за депозитами. Водночас населення в умовах безпрецедентної невизначеності та стрімкого зростання інфляції, а у свою чергу, не поспішатиме класти гроші на гривневі депозити.

Щоб компенсувати негативний вплив зазначених чинників, потрібен був нетипово потужний монетарний імпульс. Тож НБУ на початку червня 2022 року підвищив облікову ставку одразу на 15 в. п. Такий крок спричинив значне підвищення міжбанківської ставки та розвернув багаторічний тренд послаблення трансмісії у ставки за строковими гривневими депозитами (рис. 4).

З початку 2023 року НБУ вжив низку додаткових заходів для посилення трансмісії у депозитні ставки та відповідно обсягу строкових гривневих депозитів. У січні-березні 2023 року НБУ суттєво підвищив нормативи обов’язкового резервування за коштами фізичних осіб на вимогу та на поточних рахунках у національній та іноземній валютах, а у травні запровадив зміни до механізму розрахунку обов’язкових резервів. Це збільшило для банків вартість фондування ресурсами на вимогу та короткостроковими депозитами. Ризикуючи втратити дохід, банки активізували конкуренцію за більш довгострокові вклади.

Крім того, з квітня 2023 року НБУ надав можливість банкам купувати тримісячні депозитні сертифікати з вищою дохідністю. Можливості банків розміщувати кошти у такому інструменті НБУ прив’язав до обсягів сформованих банками портфелів гривневих депозитів населення терміном від трьох місяців, а також до успішності нарощення таких портфелів.

Завдяки цим заходам та вербальним інтервенціям НБУ вдалося активізувати конкуренцію банків за строкові гривневі депозити населення терміном від трьох місяців. Це, як підтверджують статистичні оцінки (стор. 39), збільшило силу трансмісії за процентним каналом. Відповідно зростання ставок за строковими гривневими депозитами упродовж першої половини 2023 року відчутно прискорилося.

Після того, як НБУ почав знижувати облікову ставку в липні 2023 року, зазначені інструменти дали змогу стримати зниження ставок за довгостроковими гривневими депозитами населення. Це дозволяє підтримувати достатньо привабливі ставки за гривневими інструментами та зміцнює довіру до гривні. Водночас це стримує попит на іноземну валюту, знижує тиск на обмінний курс, ціни та міжнародні резерви, а також дає можливість НБУ поступово пом’якшувати валютні обмеження.

Сприятливі макрофінансові умови наразі дозволяють зміщувати пріоритети у бік активізації кредитування. Водночас потрібно зважати, що висока невизначеність послаблює трансмісію від зниження облікової ставки. Така специфіка впливу багато в чому обумовлює послідовний та обережний підхід НБУ до пом’якшення своєї політики в умовах повномасштабної війни. Адже різке зниження облікової ставки за високих рівнів невизначеності матиме слабкий вплив на кредитні ставки. Водночас воно може підважити довіру до політики центробанку та його націленості на забезпечення цінової стабільності, що матиме негативний довгостроковий вплив на економіку.

Автори:

- Артем Вдовиченко, головний економіст відділу моделювання Департаменту монетарної політики та економічного аналізу НБУ

- Михайло Ребрик, начальник управління монетарної політики Департаменту монетарної політики та економічного аналізу НБУ

- Юлія Кузьменко, старший економіст відділу аналізу грошово-кредитного ринку Департаменту монетарної політики та економічного аналізу НБУ

- Надія Шаповаленко, головний економіст відділу моделювання Департаменту монетарної політики та економічного аналізу НБУ

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний