Український уряд планує кардинально реформувати корпоративне оподаткування в Україні. Законопроект про введення податку на виведений капітал (ПВК), яким обкладається не фінансовий прибуток, а розподілений прибуток та капітал підприємств, був затверджений Кабінетом міністрів України і схвалений Президентом України. Відтак, введення нового податку видається цілком імовірним і є лише питанням часу.

Втім, аналіз імовірних наслідків введення ПВК, здійснений Німецькою консультативною групою у співпраці з консалтинговою компанією Otten Consulting та Інститутом економічних досліджень та політичних консультацій, а також міжнародний досвід щодо введення такого податку свідчать про неоднозначні висновки щодо плюсів і мінусів реформи. Занепокоєння викликає негативний короткостроковий вплив на стан бюджету після введення ПВК. Оскільки податок буде стягуватися лише з розподіленого прибутку, підприємства можуть відкласти сплату податків на наступні роки.

Це може спричинити короткостроковий дефіцит бюджету в сумі від 37 до 47 млрд грн, що відповідає 1,2-1,5% від ВВП України за роки впровадження ПВК. Зважаючи на нестабільну макроекономічну та фінансову ситуацію в Україні, впровадження ПВК має в кожному разі супроводжуватися комплексним планом компенсації цього негативного короткострокового впливу на стан бюджету. Окрім того, зміна системи оподаткування не зменшує потребу у проведенні значно актуальнішої реформи, яка полягає в докорінній перебудові податкової системи в Україні, підвищенні потенціалу Державної фіскальної служби (ДФС) та боротьбі з корупцією.

Примітка. Ця стаття спирається на публікації Німецької консультативної групи, підготовані спільно з консалтинговою компанією Otten Consulting та Інститутом економічних досліджень та політичних консультацій, в яких ідеться про перспективи впровадження податку на виведений капітал. Наприкінці статті подані посилання на публікації, в яких різні аспекти реформи розглядаються у докладнішому вигляді.

Політичні передумови реформи корпоративного оподаткування

Реформа корпоративного оподаткування в Україні була на порядку денному впродовж багатьох років. Було навіть здійснено кілька спроб її впровадження. Протягом останніх років на перший план вийшла реформа податкових органів, метою якої було перетворення Державної фіскальної служби із неповороткої, недієвої та непрозорої адміністративної структури на сучасну, ефективну та чесну державну службу, що задовольняла б податкові потреби держави та потреби підприємств у зниженні адміністративного тягаря та податкових ризиків.

Втім, до цього часу реформа ДФС просувалася повільними темпами. Це призвело до того, що група експертів та юристів запропонувала ґрунтовну реформу податку на прибуток підприємств (ППП), який планували замінити податком на виведення капіталу (ПВК). Ця ініціатива, яку найактивніше просувала Голова Комітету ВРУ з питань податкової та митної політики Ніна Южаніна, отримала значну політичну підтримку. У липні 2017 року юристи Олександр Шемяткін та Тетяна Шевцова подали до КМУ законопроект про введення ПВК, над текстом якого працювала робоча група у Мінфіні. Законопроект було затверджено у жовтні, і Кабмін направив його на розгляд Національної ради реформ.

Цілковито новий податок

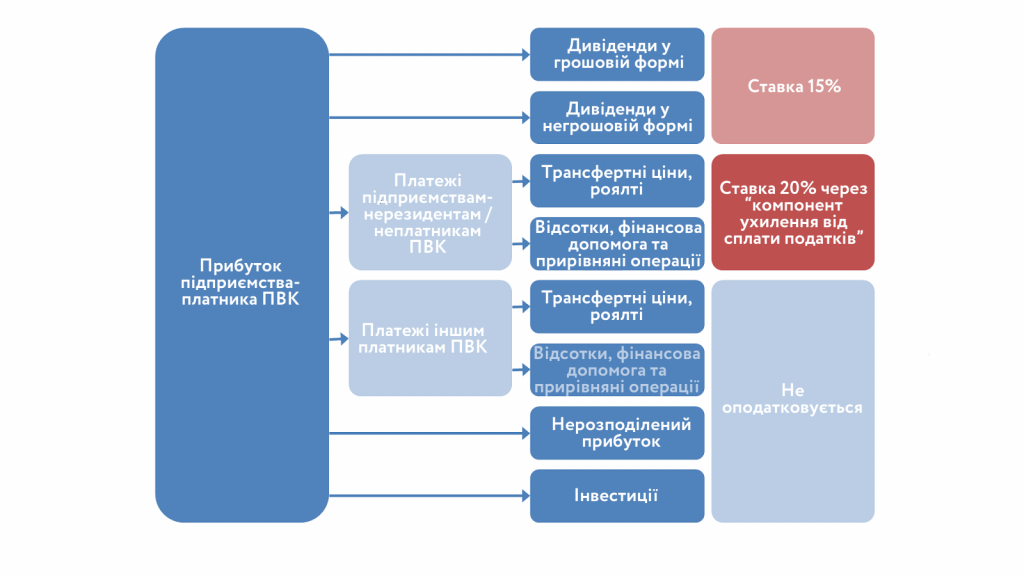

Введення ПВК докорінно змінить корпоративне оподаткування в Україні. З економічної точки зору, ПВК є податком на розподілений прибуток у вигляді дивідендів та прирівняних до них платежів, а не фінансових прибутків, як у випадку податку на прибуток підприємств. Вживання вислову “податок на виведений капітал” замість вислову “податок на дивіденди” означає, що з метою запобігання ухилянню від сплати податків будь-який рух капіталу від платників ПВК не-платникам ПВК буде обкладатися ПВК.

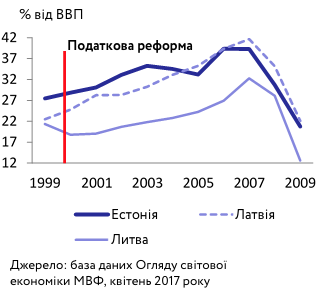

ПВК базується на міжнародному нестандартному виді корпоративного оподаткування, вперше запровадженого в Естонії в 2000 році. Свого часу аналогічний податок вводили в низці країн, зокрема, в Македонії й Молдові (де його було згодом скасовано). Наразі Естонія залишається єдиною країною, в якій цей податок працює вже багато років. Грузія ввела схожий до естонського податок у 2017 році.

Існують дві причини, які спонукають до докорінної реформи податкової системи:

- Збільшення інвестицій. Оскільки нерозподілені прибутки не оподатковуються, це має сприяти інвестиційній діяльності.

- Зменшення адміністративного навантаження. Замість фінансових прибутків податковою базою стають операційні доходи. Важається, що оподаткування операційних доходів сприяє полегшенню адміністративного навантаження підприємств та податкових органів.

Ключовою відмінністю між законопроектом ПВК та чинним ППП є те, що база оподаткування, тобто вартість базових активів об’єктів оподаткування, складатиметься не із скоригованих фінансових прибутків підприємств, а з окремих операцій, що підлягають оподаткуванню. Це радикальна відмінність, адже відтепер податкове регулювання буде спрямовано на окремі платежі, а не на перевірку всієї фінансової звітності платників податків.

Податкові ставки та база оподаткування

ПВК матиме дві основні податкові ставки: 15% для розподілу прямих прибутків та 20% для розподілу прихованих прибутків (“умовних дивідендів”). Це стимулюватиме платників податків використовувати для розподілу прибутку “нормальні” дивіденди. Попри те, що ці ставки ПВК начебто наближаються до поточної ставки ППП у розмірі 18%, у кінцевому підсумку ПВК передбачатиме зменшення податкових ставок на розподілений прибуток. Оскільки з дивідендів не буде стягуватися утримуваний податок (фактично, податок на доходи фізичних осіб) та військовий збір, ставка знизиться до 11% для прибутків, розподілених між фізичними особами через дивіденди (але за умовними дивідендами ставка зросте на 2%).

Податкова база ПВК

Джерело: Berlin Economics

Примітка. Це спрощена ілюстрація бази ПВК, для ґрунтовнішого опису див. публікацію Німецької консультативної групи, PB/12/2017 “Оцінка короткострокового впливу введення ПВК на стан бюджету” та TN/02/2017 “Оцінка короткострокового впливу введення ПВК на стан бюджету: методологія та подальші розрахунки”.

Підприємства, що підпадають під дію ПВК, повинні будуть звітувати лише про оподатковувані операції, а не подавати податкову декларацію на основі повної фінансової звітності. Звіти про виплату дивідендів / операції з виведення капіталу та прирівняні до них платежі мають надаватися щоквартально, якщо протягом цього кварталу такі операції відбулися.

Податкові органи повинні мати доступ до даних, зокрема, квартальних та річних фінансових звітів підприємств, а також повноваження проводити податкові перевірки на підставі звітів платників податків, фінансових та бухгалтерських звітів та іншої документації, пов’язаної з рішеннями про розподіл прибутку та розрахунок платежів і операцій, які прирівнюються до виведення капіталу. Більшість концепцій запобігання ухиляння від сплати податків, які використовуються в рамках ППП, такі як контроль трансфертного ціноутворення або моніторинг відсоткових платежів, залишаться актуальними і в рамках ПВК.

Чинна системи ППП не має значних вад

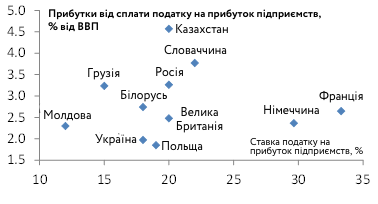

Система ППП, яка діє в Україні, є досить стандартною у міжнародному порівнянні, на відміну від усе ще екзотичного ПВК. Із податковою базою та податковою ставкою у межах нормальної міжнародної практики, ППП навряд чи згубно впливатиме на інвестиційну діяльність. Дослідження на рівні підприємств свідчать про те, що бізнес та інвестиції обмежує не податкова система, а інституційні проблеми, такі як корупція, брак довіри до судової системи та складнощі адміністрування податків. Деякі з цих проблем справді пов’язані з тим, що контроль сплати ППП є складним і багатовимірним завданням, однак досвід багатьох країн показує, що ці проблеми цілком можна вирішити завдяки інституційній, а не податковій реформі.

Порівняння середніх ставок ППП у різних країнах

Примітка. У Німеччині податок на прибуток підприємств складається із офіційної податкової ставки у розмірі 25% та муніципальної надбавки, розмір якої варіюється. Тут подані середні цифри.

Ставки ППП та розподіл вартості ВВП у різних країнах, 2015 рік

Джерело: KPMG, Департамент статистики державних фінансів МВФ

У 2016 році надходження від сплати ППП склали 7,7% від усіх надходжень до консолідованого бюджету, що відповідає 2,6% від ВВП. Втім, вони були порівняно низькими у міжнародному масштабі (у 2015 році надходження від сплати ППП склали 2,4% від ВВП у Німеччині, 2,8% від ВВП у Білорусі та 3,2% від ВВП у Грузії). Причина порівняно невисокої бюджетної ефективності ППП в Україні полягає у збитках, накопичених платниками податків за попередні роки, інструментах правового ухилення від сплати податків та слабкому потенціалі ДФС.

Обмежений вплив ПВК на інвестиційну діяльність, перспективи зменшення адміністративного навантаження

Наш аналіз показує, що при введенні ПВК слід очікувати обмеженого впливу на інвестиційну діяльність. Оскільки підприємства не вважають чинну податкову систему основною перешкодою інвестиційної діяльності, її реформа матиме обмежений вплив на інвестиції. Окрім того, різниця між ПВК та ППП стосовно податкового режиму інвестиційної діяльності є меншою, ніж здається. Зокрема, ПВК збільшить інвестиційний потенціал підприємств, які сумлінно сплачують податки, не накопичили значних податкових збитків і мають інвестиції, що фінансуються за рахунок капіталу, в категоріях, відмінних від обладнання (цю частку можна швидко вирахувати з ППП за допомогою правил прискореної амортизації).

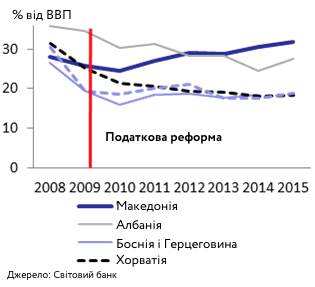

Міжнародний досвід підтверджує цей обмежений вплив. Серед трьох країн, які мали досвід проведення аналогічних реформ корпоративного оподаткування (Естонія, Македонія та Молдова), лише в Македонії після податкової реформи були зафіксовані значно вищі інвестиції, ніж у базисних країнах. Втім, точаться суперечки, що саме вплинуло на зростання інвестицій – податкова реформа чи низка інших факторів.

Інвестиції у % від ВВП після податкової реформи в Естонії

…у Македонії

Перехід від ППП до ПВК може спростити адміністрування податків, а відтак – привести до довготривалого покращення бізнес-клімату й інвестиційної діяльності. Очікується, що стягування податку на доходи від операційної діяльності буде простішим, оскільки зникнуть проблеми, які загрожують спроможності ДФС і можуть суттєво впливати на фінансові доходи підприємств (а отже, і на їхній тягар ППП), зокрема, оцінка справедливої вартості активів або резервів на виконання зобов’язань.

Залишаться актуальними інші аспекти, зокрема, правила трансфертного ціноутворення. Окрім того, обмеження податкових аудитів перевіркою окремих операцій, а не повної фінансової звітності підприємств, може значно знизити адміністративні витрати для підприємств та органів влади. Втім, усі ці потенційні вигоди вимагають ґрунтовної реформи ДФС, яка має відбутися до введення ПВК. Без суттєвих покращень спроможності та цілісності фіскальної служби перехід до нової системи оподаткування буде супроводжуватися значними викликами, і потенціал спрощення адміністративних процедур не буде використаний.

Ґрунтовне бюджетне планування для подолання негативного короткострокового впливу на стан бюджету

Наш аналіз показує, що від введення ПВК слід чекати негативного короткострокового впливу на стан бюджету. Податок дозволяє підприємствам відкласти податковий тягар, відкладаючи розподіл прибутку. Експерти стверджують, що така механіка сприятиме інвестиційній діяльності. Ми провели поглиблений аналіз потенційного впливу ПВК на стан бюджету в перші роки після введення податку.

Згідно з нашими результатами, залежно від розвитку подій бюджетний дефіцит (різниця між недоотриманими податками за період дії скасованого ППП та податковими надходженнями від сплати ПВК) складе 1,2-1,5% ВВП у перший рік після введення ПВК. Слід зазначити, що показники у гривнях були вирахувані для введення ПВК у 2018 році, як планувалося спершу. Втім, у 2017 році законопроект про введення ПВК не був затверджений, і наразі йдеться про перспективи впровадження податку в 2019 році.

Вплив ПВК на стан бюджету, млрд грн

| Оптимістичний сценарій | Песимістичний сценарій | |

| Недоотримані податки за період дії ППП | 74.7 | 74.7 |

| – Податкові надходження від сплати ПВК | 36.9 | 27.4 |

| = Бюджетний дефіцит | 37.8 | 47.3 |

| % від ВВП | 1.2% | 1.5% |

Джерело: власні розрахунки. Примітка. Розрахунки для введення ПВК у 2018 році.

Ми підрахували очікувані надходження від ПВК таким чином: спершу отримали дані про обсяги операцій, які складають нову податкову базу ПВК, екстраполювали їх на показники 2018 року, а потім застосували до цих обсягів податкові ставки ПВК. Для 8 із 18 типів операцій дані не були доступні; втім, очікується, що ці обсяги будуть невеликими і не призведуть до значного зменшення надходжень від сплати ПВК.

Потім ми розглянули два типи реакцій платників на введення нового податку:

- Реакція на (переважно) нижчі податкові ставки. Використовуючи емпіричні показники еластичності оподатковуваного доходу податкової бази підприємств до зміни податкових ставок, ми розрахували “оптимістичний сценарій”, оскільки результатом такої реакції є збільшення оподатковуваних операцій, а відтак – податкових надходжень.

- Реакція на нову податкову базу. Швидше за все, платники податків відреагують на нову податкову базу зменшенням розподілу прибутків задля отримання вигоди від нерозподілених або реінвестованих прибутків, які не обкладаються податком. Припускаючи, що дивіденди та умовні дивіденди зменшаться на 20%, а розподіл прибутку державних підприємств до державного бюджету на 10%, ми підрахували “песимістичний сценарій” для реалістичного діапазону доходів першого року дії ПВК.

Негативний короткостроковий вплив на стан бюджету не означає, що податкову реформу не слід проводити. Вони свідчать про необхідність ґрунтовного податкового й бюджетного планування. В умовах вразливої макроекономічної ситуації в Україні бюджетне планування має ґрунтуватися на реалістичних очікуваннях доходів, але водночас враховувати можливість песимістичного сценарію.

Песимістичніше дослідження, що відповідає міжнародному досвіду

У порівнянні з кількома іншими оцінками бюджетних надходжень ПВК за перший рік (розрахованих здебільшого на 2018 рік), наші результати знаходяться на нижній межі. Усі дослідження передбачають бюджетні збитки у перший рік після введення ПВК. Масштаб збитків залежить від низки факторів. Приміром, Український інститут майбутнього (УІМ) оцінює бюджетні збитки у 23 млрд грн – це менше половини нашого песимістичного сценарію у 47,3 млрд грн. Оцінка УІМ ґрунтується на припущенні значного зниження рівня доходів (детінізація 30% і більше прихованих прибутків внаслідок впровадження ПВК) та стрімкого зростання інвестицій. На нашу думку, обидва припущення надміру оптимістичні. Міжнародний досвід підтверджує наші очікування щодо виникнення значного бюджетного дефіциту після проведення такого типу податкової реформи.

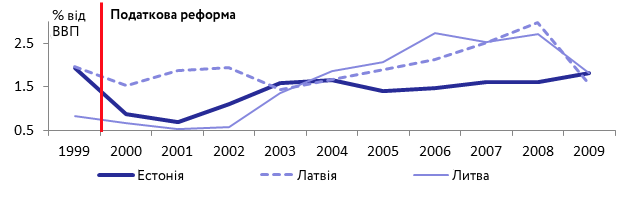

Надходження від сплати ППП в Естонії та базисних країнах, % від ВВП

Естонські результати свідчать про зниження податкових надходжень підприємств у вигляді частки ВВП після введення оподаткування дивідендів. Дані з Молдови та Македонії показують схожі результати, а попередні дані з Грузії, де аналогічний податок був введений на початку 2017 року, також вказує на те, що початкові надходження від сплати нового податку значно нижчі за попередні податкові надходження. Ще одна відмінність між нашими оцінками та оцінками УІМ полягає у припущенні щодо поведінки банків після введення ПВК. Згідно з чинним законопроектом, банки мали б право вибирати, платити ППП чи перейти на ПВК до 2020 року. Ми припустили, що банки продовжуватимуть платити ППП у перший рік після запровадження ПВК. Втім, якщо частина банків одразу ж перейде на ПВК, бюджетні збитки перевищать наші оцінки.

Уряд має наполегливо проводити реформу ДФС і ґрунтовно планувати бюджет

Запровадження ПВК заплановане на 2019 рік, тож є деякий, хоча й обмежений час для створення сприятливих умов для проведення податкової реформи, яка позитивно позначиться на економічному розвитку України. Найголовніше – подвоїти зусилля, спрямовані на реформування та вдосконалення роботи ДФС. Головною проблемою податкової системи України є недосконала система адміністрування податків. Саме тому вкрай важливими є заходи щодо покращення потенціалу та інституційної культури ДФС. Важливо також боротися з корупцією. Про це свідчать проблеми, з якими стикається ДФС у процесі контролю трансфертного ціноутворення. Введення ПВК не замінить необхідність глибинної реформи ДФС, без якої потенційна користь від введення ПВК буде мінімальною.

Уряду вкрай важливо бути обережним із податково-бюджетною політикою. Уряд мусить бути певним, що дефіцит доходів, який очікується у перші роки (за найгіршого сценарію) буде належним чином компенсуватися скороченням витрат або збільшенням податків. Без компенсаційних заходів загальний вплив введення ПВК буде негативним, оскільки чинитиме додаткову напругу на складну бюджетну ситуацію в країні.

Час до 2019 року слід використати для кращого прорахунку впливу ПВК на стан бюджету. Протягом року ДФС слід збирати дані про нову податкову базу ПВК (зокрема щодо тих її елементів, даних про які наразі немає) з метою точнішої оцінки доходів. Окрім того, чинні оцінки ще не вповні відображають часові відрізки надходжень ППП та ПВК у перший рік впровадження ПВК. Деякі доходи ППП збираються лише у першому кварталі року, наступного за податковим роком, в який вони стягуються. Отже, бюджетний вплив ПВК можна буде побачити протягом перших двох років. Для планування бюджету необхідні надійні прогнози податкових надходжень з урахуванням цих часових проміжків.

Список літератури

Ця стаття ґрунтується на низці матеріалів, підготовлених фахівцями Німецької консультативної групи у співпраці з консалтинговою компанією Otten Consulting та Інститутом економічних досліджень та політичних консультацій.

1. Стратегічне дослідження “Податок на прибуток підприємств та податок на виведений капітал: аналіз та рекомендації”

2. Стратегічні рекомендації “Податок на прибуток підприємств та податок на виведений капітал: аналіз та рекомендації – узагальнення результатів”

3. Стратегічні рекомендації “Оподаткування розподіленого прибутку: міжнародний досвід”

4. Стратегічні рекомендації “Оцінка короткострокового впливу введення ПВК на стан бюджету”

5. Технічна записка “Оцінка короткострокового впливу введення ПВК на стан бюджету: методологія та подальші розрахунки”

Про Німецьку консультативну групу

Німецька консультативна група з економічних реформ, яка розпочала свою роботу в Україні в 1994 році, консультує український уряд та інші державні органи, зокрема, Національний банк України, з широкого кола питань економічної політики та розвитку фінансової галузі. Ми представляємо та обговорюємо нашу аналітичну роботу під час регулярних зустрічей із високопосадовцями українського уряду. Група фінансується Федеральним міністерством економіки та енергетики Німеччини.

Головне фото: depositphotos.com / [email protected]

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний