Міністерство фінансів за підтримки урядів Німеччини та Великої Британії через GIZ розробило просвітницький проект про державні фінанси. Керівники Мінфіну прочитали серію лекцій для журналістів про деталі складання та виконання державного бюджету. VoxUkraine публікує найцікавіші моменти.

Державний секретар Міністерства фінансів Євген Капінус та начальник Управління прогнозування доходів бюджету Євген Гладун розповіли, як Мінфін розраховує доходи державного бюджету, до чого тут макропрогноз і яким виявився фіскальний ефект від підвищення мінімальної зарплати.

Переглянути запис лекції можна за посиланням.

Конспекти попередніх лекцій:

Державний секретар Міністерства фінансів Євген Капінус

Про середньострокове бюджетне планування

Наразі бюджетне планування здійснюється на один рік. Це означає, що ніхто не може сказати, буде в наступному році продовжуватися певна програма чи ні, є у неї фінансування чи немає. Тому, коли наша команда прийшла до Міністерства фінансів, першим завданням, яке нам поставив міністр фінансів Олександр Данилюк, було впровадження середньострокового бюджетного планування.

Ми здійснили першу спробу – розробили бюджетну резолюцію на три роки. Ця спроба, можливо, не зовсім вдала, бо резолюція не прийнята Верховною Радою, але ми зробили декілька речей. По-перше, визначили, які в держави пріоритети у фінансовій політиці на наступні три роки.

По-друге, дали нашим головним розпорядникам можливість побачити, які в них будуть видатки протягом трьох наступних років і на які доходи вони можуть розраховувати при розробці своїх бюджетів.

Це дало позитивний результат. Бюджет-2018 уже не формувався, як завжди, в останню ніч. Більшість розпорядників бюджетних коштів побачили свої показники ще влітку й мали час і можливість подискутувати щодо них, показати нам свої розрахунки.

У держбюджеті-2018 закладені пенсійна, медична реформи, реформа освіти, а також багато інших речей, які, як ми сподіваємося, стануть у перспективі стимулами економічного розвитку нашої держави.

Як формуються доходи бюджету

Перш ніж почати формувати видаткову частину, ми проводимо дискусію з МВФ. Фонд робить оцінку можливих податкових, митних та інших надходжень бюджету. Ми детально обговорюємо всі розрахунки.

Зараз ми маємо декілька видів джерел поповнення державного бюджету: офіційні трансферти, які ми отримуємо з інших країн, податкові та неподаткові надходження.

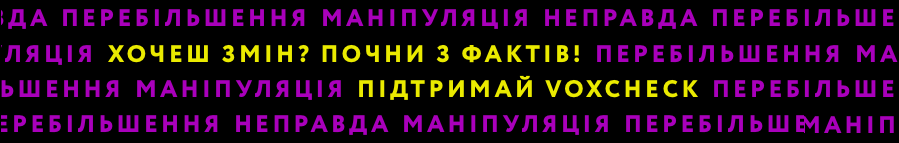

Основні податкові надходження – це збори від використання природних ресурсів, податок на доходи фізичних осіб (ПДФО), мито, податок на додану вартість, акцизний збір, податок на прибуток підприємств.

Поговорімо про деякі з них.

Податок на додану вартість. Я вважаю, що одне з досягнень Мінфіну – упорядкування адміністрування ПДВ.

У цьому податку була певна корупційна складова, яка полягала у схемах-скрутках. (Принцип роботи “скрутки”: імпортер ввозить в Україну товар, який потім продає за готівку без оформлення документів. Виходить, що фактично в нього товару вже немає, але офіційно товар вважається нереалізованим. Відповідно, не виникає зобов’язань щодо сплати ПДВ, податковий кредит залишається невикористаним. Потім цей податковий кредит через посередників та шляхом підміни товарної номенклатури використовується для мінімізації податкових зобов’язань з ПДВ. – VoxUkraine.)

У підсумку виходило так, що бюджет не отримував реальних надходжень для того, щоб відшкодувати бізнесу ПДВ.

Про виявлення ризикованих податкових накладних

Ми запровадили систему блокування податкових накладних, яка спричинила шалену дискусію серед представників бізнесу. Суть цієї системи полягає в тому, щоб в автоматичному режимі відстежувати, які проблеми є з відшкодуванням ПДВ, які правопорушення можуть здійснювати суб’єкти господарювання, коли подають звітність, які документи можуть бути підроблені.

Система повинна бути досить складною для того, щоб враховувати всі ці моменти.

Незважаючи на те що ми намагалися застосувати різні критерії для аналізу діяльності суб’єктів господарювання, ми побачили, що певна кількість підприємців не можуть зареєструвати податкові накладні. Це призводить до того, що вони не можуть ефективно вести свою діяльність. Вони повинні підготувати великий пакет документів, щоб отримати в кінцевому підсумку свої кошти.

Але що ми отримали з іншого боку? Ми побачили, що за наявних 2 млрд грн заблокованого ПДВ близько половини суб’єктів господарювання навіть не зверталися за відшкодуванням. Це свідчить про те, що значна кількість суб’єктів зловживали можливостями системи.

Я можу навести приклад. Окремі суб’єкти господарювання подавали по 5000 платіжних доручень на 1000 грн. Можна сказати, що вони просто намагалися “пробити” систему, тестували її на уразливі місця.

Система моніторингу критеріїв оцінки ризиків дозволила бюджету додатково отримати близько 1,5-2 млрд ПДВ на місяць. Якщо її не буде, бюджет втрачатиме ці кошти.

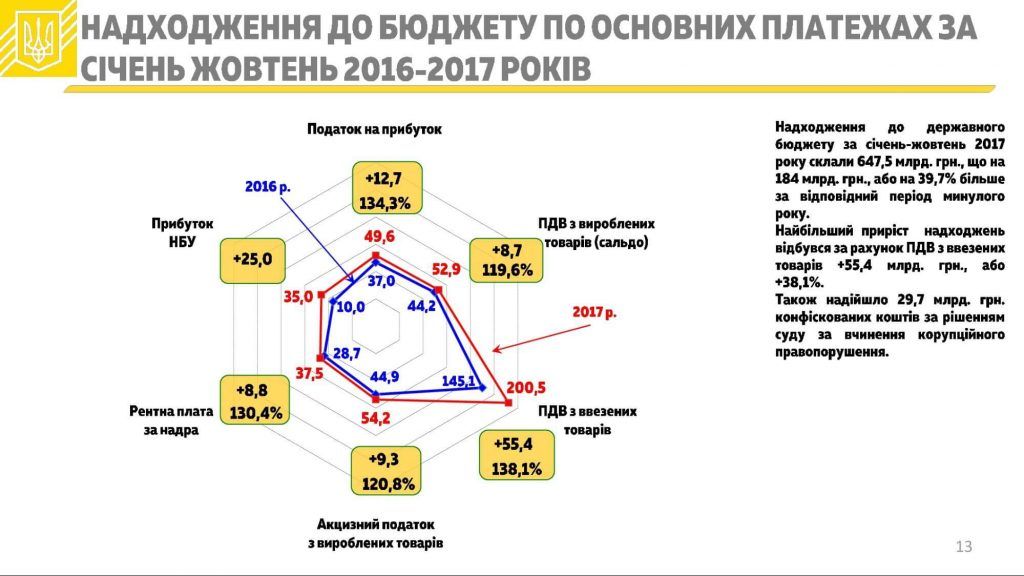

Податок на прибуток vs податок на виведений капітал

Податок на прибуток платиться з різниці між доходами й видатками підприємства – відповідний відсоток від цієї різниці сплачується до державного бюджету.

Податок на виведений капітал – це новий підхід, який застосовується сьогодні тільки в окремих країнах. Не так давно його запровадили Грузія, Естонія, Латвія.

Суть у тому, що коли бізнес отримує певний прибуток, він не платить з нього податок до того часу, поки не починає виводити ці кошти з бізнесу. Тобто якщо бізнес платить дивіденди або виводить їх іншими прирівнюваними операціями, як-от придбання майна для власного використання, тоді компанія сплачує податок на виведений капітал.

Коли МВФ подивився на законопроект, то сказав: “Враховуючи розміри вашої країни, це буде надзвичайно цікавий експеримент. Подивимося, чим це завершиться. Але все-таки сподіваємося, що позитивом”.

Наразі ми маємо різні оцінки втрат бюджету в перший рік введення податку на виведений капітал. За розрахунками Мінфіну, це близько 26 млрд грн. За розрахунками експертів, це близько 18 млрд. З іншого боку, це кошти, які залишаться в бізнесі й нададуть йому можливість мати якийсь оборотний капітал і стимул для розвитку.

Зараз тривають певні дискусії з іноземними компаніями. Вони відверто кажуть: “Шановні, через те що сьогодні в Україні мало хто платить дивіденди, це буде навантаженням на міжнародні компанії, які виплачують дивіденди досить стабільно. Це буде навантаженням і на державні підприємства, які також платять дивіденди. Усі інші опиняться в нерівних умовах”. Тут є і за, і проти.

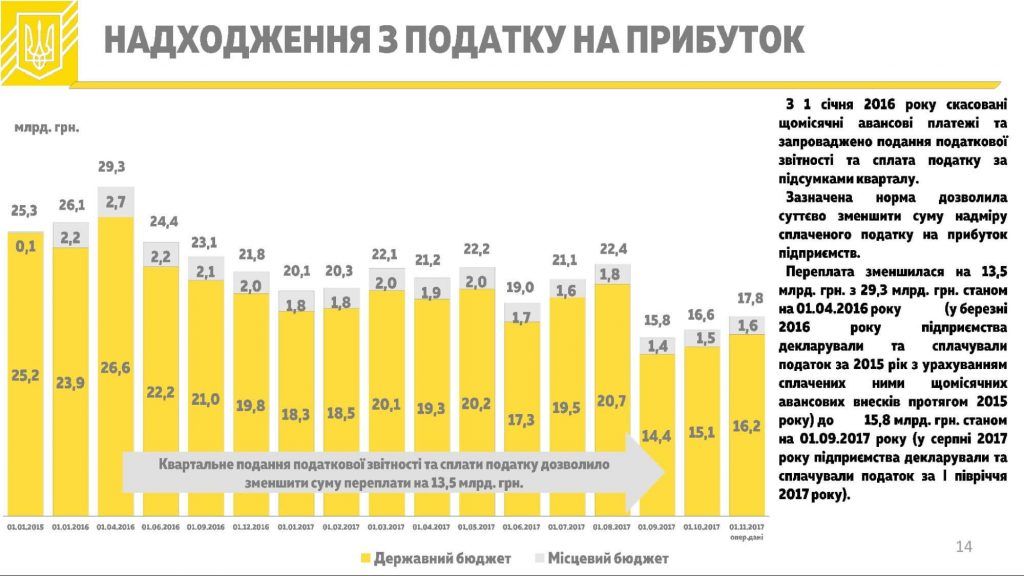

Як вплинуло підвищення мінімальної зарплати та зниження єдиного соціального внеску (ЄСВ) на доходи від ПДФО

ПДФО – основне джерело наповнення місцевих бюджетів.

У 2015 році ставка ЄСВ була знижена вдвічі. За нашими розрахунками, завдяки цьому бізнес зекономив близько 70 млрд. Ці кошти держава залишила бізнесу для його розвитку. Тепер бюджет вкладає 141 млрд у Пенсійний фонд, де-факто компенсуючи ці втрати. (Надходження від ЄСВ – основне джерело доходів бюджету Пенсійного фонду. Після зниження ставки ЄСВ надходження до ПФ зменшилися. – VoxUkraine.)

Ми cправді сподівалися, що бізнес почне активно платити податки.

У 2016 році було прийнято рішення про підвищення мінімальної заробітної плати вдвічі.

Який результат ми маємо?

Близько 3 млн людей у нас отримували зарплату на рівні мінімалки. З одного боку, це означає, що в певної кількості працівників справді були маленькі зарплати й вони не могли розраховувати на більше. З іншого, ми побачили, що близько 50% цих людей працювали в тіні й отримували неформальні доплати.

Наведу простий приклад. Ми подивилися, скільки директорів підприємств отримують мінімальну зарплату. Виявилося, що таких аж 44 000!

Після підвищення мінімальної зарплати додаткові надходження від ПДФО сягають 38% порівняно з попереднім періодом. Це той ефект, який дало зниження податкового навантаження на заробітну плату та підвищення мінімальної зарплати. Це ті кошти, які дають органам місцевого самоврядування можливість реалізовувати задачі, що стоять перед ними.

Крім цього, маємо ще один ефект – зростання на 37% надходжень від ЄСВ. Це той ресурс, який дав нам можливість провести осучаснення пенсій у жовтні 2017 року.

Дискусія навколо акцизів

Основні платники акцизного збору – імпортери, виробники нафтопродуктів, алкогольних і тютюнових виробів. З цими компаніями щороку відбувається жвава дискусія з приводу того, як вони повинні платити акциз. Виробники доводять, що протягом року ставка повинна бути фіксованою. А їхні опоненти з боку Міністерства охорони здоров’я відповідають, що “це не зовсім правильно: наші громадяни повинні позбавлятися шкідливих звичок, тому акцизи мають збільшуватися”.

Чим керуємося ми, коли ухвалюємо рішення щодо доцільності підвищення акцизів? У тютюновій галузі в нас є зобов’язання перед ЄС про підвищення акцизів до 90 євро за 1000 сигарет.

Позиції виробників алкогольних напоїв досить різні. У цьому році ми запропонували підвищити для них акциз на рівень інфляції й зіткнулися зі спротивом у Верховній Раді. Значна кількість народних депутатів сказали, що це неправильно, тому що на сьогодні є певна стагнація по виробництву.

Це зумовлено кількома факторами. Перший – деякі суб’єкти господарювання пішли в тінь. Другий – у певних сегментах виробництва алкогольних напоїв справді відбувається спад, оскільки смаки споживачів змінюються, й вони переходять від більш міцних алкогольних напоїв до менш міцних, від дорожчих до дешевих.

Начальник управління прогнозування доходів бюджету Євген Гладун

Навіщо державному бюджету макропрогноз

Відправним пунктом при прогнозуванні доходів завжди є макроекономічний прогноз.

Макропрогноз узгоджують МВФ і Міністерство економічного розвитку й торгівлі.

У макропоказниках обов’язково присутні припущення щодо обмінного курсу, цін на нафту, імпортований природний газ. Ціни на газ і нафту впливають на прогноз доходів відповідно до ренти з їх видобування. Враховуються також ставки податків, якщо вони збільшуються чи зменшуються.

Окрім того, при прогнозуванні надходжень важливими є строки сплати податків, тому що податок може запроваджуватися, наприклад, з 2018 року, але строк його сплати припадає на 2019-й. Планувати надходження від нього у 2018-му немає сенсу – їх просто не буде.

При плануванні обов’язково слід враховувати зміни до законодавства, які протягом року вплинуть на макропоказники. Це, наприклад, збільшення мінімальної зарплати, пенсійна реформа.

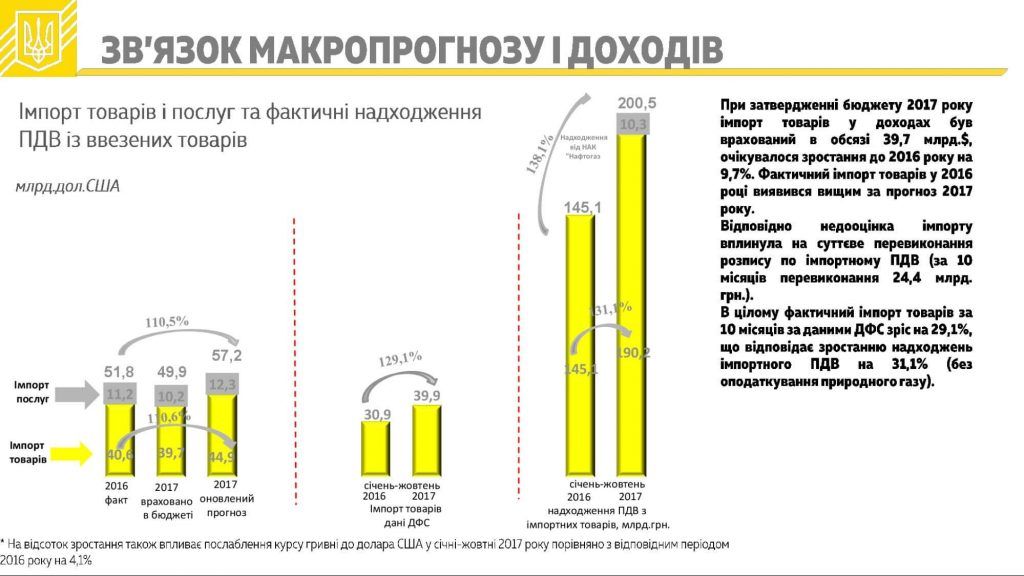

Наведу один приклад зв’язку макропрогнозу й доходів бюджету від імпортного ПДВ.

У 2017 році план доходів від імпортного ПДВ суттєво перевиконувався. Чому?

При затвердженні бюджету-2017 імпорт товарів був врахований в обсязі 39,7 млрд доларів. Порівняно з 2016 роком, очікувалося його зростання на 9,7%. Але за фактом імпорт у 2016 виявився вищим за прогноз 2017 року. За десять місяців минулого року імпорт зріс на 29,1%. Відповідно, недооцінка імпорту призвела до того, що план з імпортного ПДВ було суттєво перевиконано – за десять місяців минулого року перевищення становило 24,4 млрд грн.

Якщо порівняти зростання надходжень від імпортного ПДВ – 31,1% – і зростання імпорту – 29,1%, – то можна побачити, що ці показники корелюють. Надходження зросли навіть трохи більше, але тут не враховано зміну курсу близько 4%.

Якщо макропрогноз не відповідає дійсності, то його слід переглядати, а разом з ним і доходи бюджету. Якщо макропрогноз справджується, але доходи суттєво відрізняються від затверджених показників, то потрібно дивитися, у чому проблема з ними. Ці речі пов’язані, і їх не можна розривати.

Головне фото: depositphotos.com / AntonMatyukha

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний