Фінансова криза 2008 року принесла у загальний вжиток нову абревіатуру – QE (quantitative easing, кількісне пом’якшення). Цей нетрадиційний інструмент, здатний спричинити високу інфляцію, став основним у 2009 році, коли Федеральна резервна система, Європейський центральний банк та центробанки інших розвинених економік дуже активно використовували його для пом’якшення наслідків фінансової кризи.

Сьогодні, під час кризи COVID-19, деякі уряди країн, що розвиваються, починають використовувати QE для стимулювання своїх економік. В Україні теж звучать заклики використати цей інструмент для боротьби з нинішньою кризою.

Що таке кількісне пом’якшення?

Як правило, центральні банки надають більше грошей економіці (знижуючи процентні ставки) під час економічної кризи чи рецесії для збільшення випуску продукції, та зменшують грошову масу (підвищуючи процентні ставки) під час економічних бумів для контролю інфляції (див. врізку).

Однак, коли звичайний «арсенал» центральних банків у вигляді зміни процентної ставки виявляється недостатнім (тобто коли процентна ставка стає нульовою або негативною), вони можуть спробувати нетрадиційні способи збільшення грошової маси, наприклад, прямі покупки державних та/або корпоративних облігацій, або надання «необмеженої» ліквідності банкам, які, в свою чергу, позичають гроші бізнесам та домогосподарствам. Таке «пряме» надання грошей економіці називається кількісним пом’якшенням (QE). Зрозуміло, що QE означає друк грошей (хоча, звісно, ці гроші існують в електронному вигляді й фізично не друкуються).

Хто та коли використовував цю політику?

Першу масштабну спробу застосування QE здійснив на початку 2000-х Банк Японії. Ця політика мала на меті переломити десятирічний тренд низького зростання та дефляції, спричинений розривом бульбашки на ринку нерухомості наприкінці 1980-х. З ряду причин ця політика не допомогла відновити економічне зростання. Друга спроба QE в Японії була зроблена у 2010р. Обсяг ліквідності, наданої банкам, становив майже 60% ВВП. Після того інфляція була негативною лише два роки, хоча перевищила 1% лише раз.

Однак найвідомішими кейсами використання QE були масові придбання активів Федеральною резервною системою США та Європейським центральним банком у відповідь на фінансову кризу 2008 року. У період з 2008 по 2014р. баланс ФРС збільшився з 5% до приблизно чверті ВВП (відтоді він трохи знизився завдяки політиці «нормалізації»). ФРС купувала «токсичні» активи, а також довгострокові цінні папери, щоб забезпечити ліквідність учасникам ринку та зменшити невизначеність на ринку. Іншими словами, ФРС на додачу до ролі кредитора останньої надії, стала також покупцем останньої надії.

Баланс ЄЦБ так само збільшився більш ніж удвічі в період з 2008 по 2019 рік — з 2 трлн до 4,5 трлн євро, переважно за рахунок придбання цінних паперів номінованих у євро.

Тим не менш, ці масштабні вливання грошей в економіку США та Європи не призвели до стрибка інфляції (як мало б відбутися згідно з економічною теорією). Чому? Коротка відповідь – тому що ні домогосподарства, ні бізнеси не прагнули витрачати гроші, а банки видавали кредити дуже обережно. Тому інфляційний тиск був слабким. До того ж, долар США та євро – це світові резервні валюти.

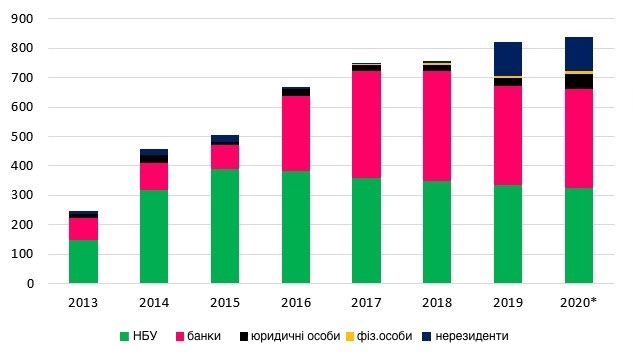

Україна також мала досвід QE, хоча і дуже прикрий. У 1992-1994 роках Національний банк України напряму кредитував уряд та підприємства. Це призвело до гіперінфляції в 1993 році (понад 10000%) та двозначної інфляції до 2000 року. Друга спроба QE мала місце у 2014-2015 роках, коли уряд випустив облігації для збіьшення капіталу державних банків та на той час дуже збиткового Нафтогазу. Ці облігації частково були куплені НБУ. За два роки портфель держоблігацій Нацбанку зріс у 2,6 раза (рис. 1). Це зростання еквівалентне 14% ВВП. У 2014 році інфляція становила 25%, у 2015 році — 43%, і вона знизилася до однозначних показників лише у 2018 році (інші фактори, насамперед зростання цін на природний газ, також сприяли високій інфляції в цей період). Обидва епізоди QE характеризувалися не лише високою інфляцією, а й значним знеціненням національної валюти та зростанням доларизації (яка навіть сьогодні залишається високою).

Рисунок 1. Державні облігації України за типом власника, млрд грн

Джерело: НБУ. Дані надані на кінець року, на 2020 рік — станом на 7 квітня

То чому Україна не може просто скопіювати досвід США та ЄС? Є дві основні причини. Перша — реальний сектор. У 1992 році виробництво в Україні різко впало, коли розвалилися ланцюжки поставок між республіками колишнього Радянського Союзу. У 2014 році Україна втратила 25% своїх виробничих потужностей. Таким чином, обидва періоди характеризувались шоками пропозиції (хоча на початку 1990-х рр. шок попиту також був величезним). Коли пропозиція падає, ціни повинні зрости, якщо попит не падає ще більше за пропозицію. Другий фактор — Україна не випускає світову резервну валюту. У часи економічних криз інвестори тікають із таких валют, як гривня, до «безпечних гаваней», таких як USD, EUR, швейцарський франк. Таким чином, США та ЄС можуть дешево брати позики у решти світу. А такі країни, як Україна, – не можуть. Тиск на національну валюту спричиняє її знецінення, що сприяє зростанню цін.

Зараз шок торкнувся і попиту, і пропозиції. Пропозиція падає, оскільки багато людей повинні залишатися вдома і не можуть працювати. Попит падає через те, що багато людей втратили не лише фізичну можливість витрачати гроші (магазини закриті), але також втратили дохід і почали витрачати менше. Велика рецесія натомість характеризувалася значним падінням попиту при незначній зміні пропозиції. Крім того, у 2008-2009 роках було незрозуміло, хто утримує токсичні активи, і стане неплатоспроможним завтра. Сьогодні цілком зрозуміло, які галузі та люди найбільше постраждають. Зрозуміло також, що, коли пандемію вдасться стримати, економіка досить швидко почне рости знову. Єдине невідоме – це коли пандемію вдасться взяти під контроль (оцінки варіюються від літа-2020 до середини 2021 року).

Зараз уряди всього світу вживають надзвичайних заходів для підтримки своїх економік. ФРС США знизила процентну ставку з 1,25 до 0,25, ставка ЄЦБ вже становила -0,5% у 2019 році. На додачу до монетарної політики країни створюють великі пакети фіскальної допомоги, що включають як непрямі заходи, такі як податкові пільги чи відстрочені платежі за кредитами, так і прямі платежі бізнесам та людям. США, а також країни ЄС, збираються оплачувати ці заходи за допомогою QE, тобто друкуючи гроші.

Цього разу деякі країни, що розвиваються, вирішили наслідувати їхній приклад. Наприклад, Банку Польщі дозволили купувати державні облігації у комерційних банків на додаток до інших монетарних заходів, таких як зниження резервних вимог та рефінансування нових позик, виданих комерційними банками бізнесу та домогосподарствам. Центральний банк Туреччини оголосив, що буде купувати державні облігації як на первинному, так і на вторинному ринках, а також приймати цінні папери, забезпечені активами та іпотекою, як заставу. Він також оголосив про більш високі ліміти для позик експортерам та компаніям, що надають послуги (наразі на це виділено еквівалент 9 мільярдів доларів). Наскільки успішною буде ця політика, ми ще побачимо. У Польщі інфляція тримається нижче 5% майже 20 років, тому можна очікувати помірного зростання цін. А от Туреччина вже пережила валютну кризу минулого разу, коли вирішила пограти з незалежністю центрального банку. Її може чекати ще одна криза, тільки тепер викликана застосуванням QE.

Чи може Україна наслідувати цей приклад? По-перше, в Україні процентна ставка становить 10%. Тож Національний банк ще має арсенал для боротьби з економічною кризою — він може знизити процентну ставку для стимулювання економіки.

По-друге, трохи більше 10% внутрішніх державних облігацій утримуються нерезидентами. Якщо Національний банк України (НБУ) почне закуповувати державні облігації на вторинному ринку (а він не може цього зробити на первинному ринку), нерезиденти вийдуть першими. Природно, вони хотітимуть обміняти свої гривні на іноземну валюту, що спричинить девальваційний тиск на гривню. Зниження курсу гривні в свою чергу може спричинити конвертацію людьми їхніх депозитів у долари. Це може призвести до масштабного обвалу гривні.

По-третє, запозичення грошей у НБУ — не найвигідніша угода для уряду. Уряд повинен буде заплатити НБУ ринкову ставку, яка перевищує 10%. Натомість МВФ надає позики за ставкою близько 2%.

Нарешті, якщо центральний банк відгукнеться на прохання уряду надрукувати гроші, він втратить довіру домогосподарств та бізнесу в Україні, й тоді більше не зможе контролювати інфляційні очікування. Проте якщо інфляційні очікування зростають, інфляція також зростає. Зважаючи на історію значної та мінливої інфляції в Україні, це може знову призвести до гіперінфляції.

Як ми вже пояснювали, політика має бути масштабною та спрямованою на найбідніші верстви населення, місцеві органи влади та інфраструктурні проекти. Окрім уже передбачених непрямих заходів (податкові пільги, кредитні канікули, спрощення отримання допомоги з безробіття), уряду потрібно купувати (бажано у вітчизняних виробників) ліки, засоби захисту та інші товари та послуги, необхідні для стримування вірусу. Але це слід робити на гроші, позичені у МВФ, Світового банку та інших міжнародних фінансових установ, а не у центрального банку.

Одним із найважливіших уроків економіки є те, що безкоштовних обідів не буває. І безкоштовних («просто надрукованих») грошей також не існує. Оскільки позірно дешевий і простий спосіб допомогти економіці насправді не лише погіршить поточну кризу, але й зашкодить економіці у довгостроковій перспективі.

Як центральні банки створюють гроші?

У класичній економічній теорії центральний банк може змінювати кількість грошей в обігу через операції на відкритому ринку, тобто торгівлю державними облігаціями з іншими учасниками ринку (у багатьох країнах, включаючи Україну, центральний банк не може купувати облігації уряду напряму). Коли центральний банк купує державні облігації, кількість грошей в обігу збільшується. Це знижує процентну ставку і тим самим стимулює економіку — за більш низьких процентних ставок компанії можуть позичати та інвестувати більше, а домогосподарства можуть більше позичати та споживати. Коли центральний банк продає державні облігації, він зменшує кількість грошей в обігу та підвищує процентну ставку. Це дає економічним агентам менше стимулів витрачати гроші і більше стимулів їх заощаджувати. У свою чергу, менші витрати зменшують зростання цін (інфляцію).

Однак на практиці більшість центральних банків напряму оголошують свою процентну ставку з огляду на цілі щодо інфляції та економічного зростання. Таке оголошення показує, що центральний банк готовий надати комерційним банкам гроші за визначеною ставкою (він часто приймає державні облігації як заставу). Такі позики комерційним банкам збільшують кількість грошей в економіці. Коли відсоткова ставка нижча, банки можуть більше позичати та надавати кредити своїм клієнтам.

Є й інші способи «влити» гроші в економіку:

- зниження резервних вимог, тобто частки депозитів, яку банки повинні зберігати як резерви. Цей коефіцієнт визначає, скільки грошей банки можуть видавати як позики. Ним також визначається мультиплікатор грошей, який теоретично дорівнює оберненому коефіцієнту резервування. Це означає, що якщо резервні вимоги становлять 10%, то 1 грн., надана НБУ комерційному банку, створює 10 гривень нових позик. На практиці мультиплікатори є нижчими, оскільки банки зберігають більше резервів для покриття ризикованих активів;

- надання рефінансування комерційним банкам, які видають кредити компаніям. Роблячи це, центральні банки, як правило, розширюють перелік активів, які приймають як заставу (наприклад, це можуть бути корпоративні облігації).

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний