Лише повна узгодженість дій Уряду та Національного банку дозволить досягти оптимізації під час руху до виконання основних цілей макроекономічної політики.

Війна загострила всі проблеми макроекономічної політики, які існували в Україні до цього, і не залишає права на помилки, які можуть стати фатальними для макроекономічної стабільності. Фінансова дестабілізація може суттєво погіршити економічну та військову ситуацію, а військова перемога неможлива без сильної економіки та надійних фінансів.

Почнемо з головних макроекономічних цілей, яких потрібно досягти. Оскільки досягнення всіх цілей одночасно є важким або взагалі неможливим, треба вибирати оптимальний компромісний сценарій між основними цілями політики. Зокрема найважливішими цілями політики на поточному етапі війни з агресором є:

- достатнє фінансування дефіциту бюджету для підтримки армії, оборони та фінансової підтримки населення;

- контроль інфляції, уникнення неконтрольованої девальвації та утримання фінансової стабільності в цілому;

- утримання міжнародних резервів на достатньому рівні для можливості фінансувати критичний імпорт та запобігати тиску на обмінний курс.

Всі ці цілі взаємопов’язані. Тому зосередження лише на одній із них, без урахування решти цілей, зробить їх досягнення неможливим і зрештою призведе до загального фіаско в макроекономічній політиці. Наприклад, фінансування дефіциту бюджету переважно за рахунок НБУ створює «інфляційний навіс», тисне на обмінний курс, а під час підтримки курсу за рахунок інтервенцій з боку НБУ виснажує міжнародні резерви. У разі високої інфляції, девальвації гривні та виснаження міжнародних резервів реальне внутрішнє фінансування бюджету буде швидко скорочуватися навіть при нарощуванні його номінальних розмірів за рахунок друку нових грошей. За умови фіксованого курсу це також швидко підриватиме цінову конкурентоспроможність економіки в цілому.

Розглянемо бюджет уряду, від успішного виконання якого залежить фінансування ЗСУ у боротьбі з ворогом, фінансування оборони в цілому, фінансова підтримка населення, освіти та медицини в умовах війни. Бюджет України та структуру його фінансування в складі макроекономічних рахунків можна визначити за допомогою трьох тотожностей:

Витрати – доходи = дефіцит (1)

Дефіцит= зовнішнє фінансування (кредити+гранти) + внутрішнє фінансування (2)

Внутрішнє фінансування = фінансування НБУ + фінансування банками + фінансування рештою агентів (3)

Розмір дефіциту визначається різницею між витратами та доходами бюджету (1). Фінансування дефіциту може бути внутрішнє та зовнішнє (2). Внутрішнє фінансування може бути від НБУ, банків, небанківських установ або фізичних осіб (3).

За інформацією Уряду, для покриття дефіциту бюджету щомісячно потрібно близько 5 млрд дол. або 175 млрд грн за новим офіційним курсом НБУ. Чим більша доля НБУ в фінансуванні, тим більша грошова емісія у гривні і, відповідно, тиск на ціни та обмінний курс. Фінансування уряду рештою макроекономічних агентів відбувається за рахунок грошей, які вже були в обігу. За останніми статистичними даними, споживча інфляція станом на кінець червня становила 21.5 відсотка в річному вимірі й буде ще суттєво зростати. За офіційною оцінкою НБУ, до кінця року вона може сягнути 30%, хоча, на нашу думку, така оцінка є вельми консервативною, й при такому розвитку подій інфляція може бути набагато вищою.

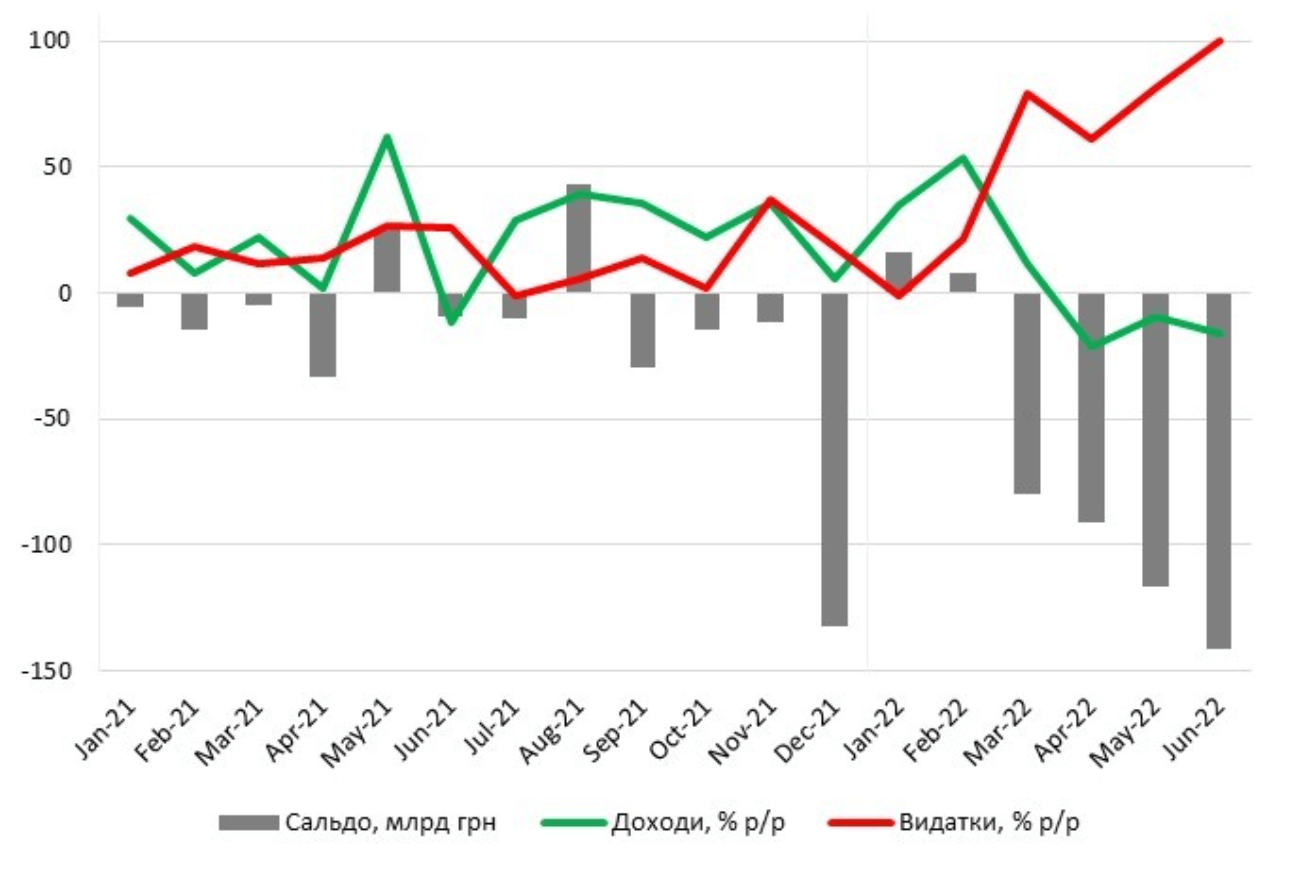

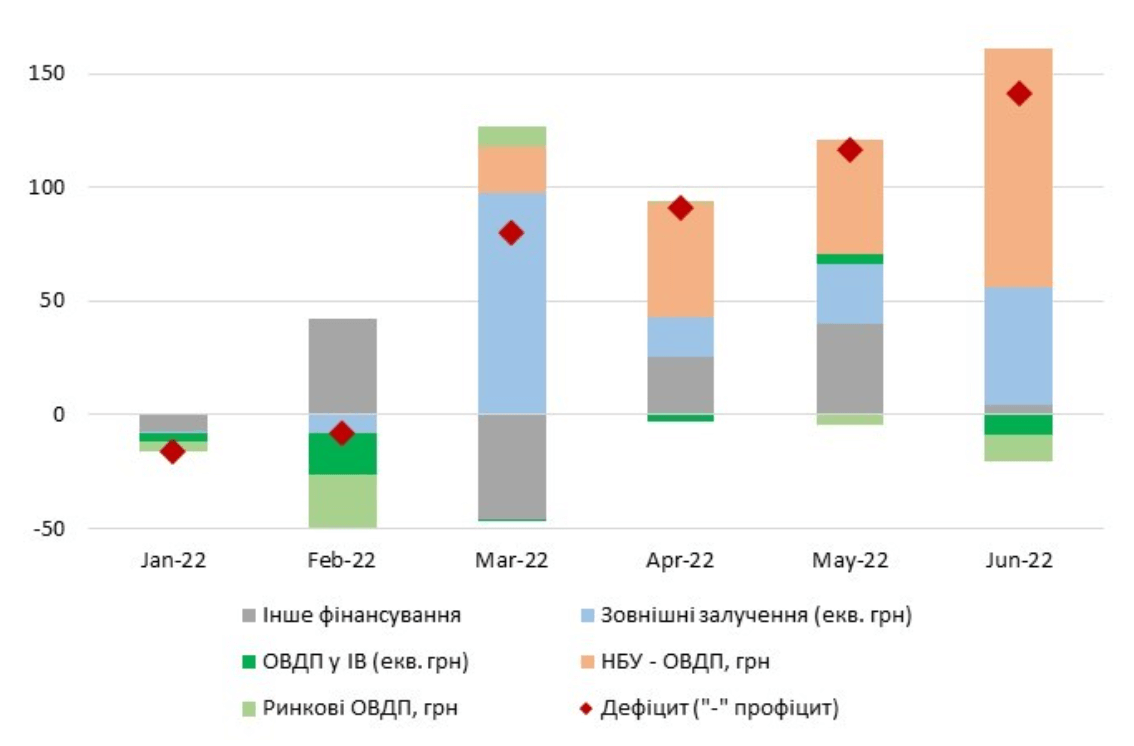

Для підтримки курсу на новому рівні НБУ має витрачати міжнародні резерви, які вже скоротилися з 30 млрд дол. до 24 лютого до 22 млрд дол. зараз. А нова емісія може суттєво прискорити інфляцію, у тому числі через погіршення очікувань. У першому півріччі 2022 року дефіцит державного бюджету сягнув 408 млрд грн (без грантів – 483 млрд грн). Фактично фінансування дефіциту переважно відбувається за рахунок двох джерел: зовнішніх запозичень та грантів, та внутрішнього, де левову частку становить купівля ОВДП в портфель Національного банку. За підсумками першого півріччя 2022 року видатки бюджету перевищували доходи за вирахуванням грантів майже в 1.9 раза (рис. 1), а дефіцит державного бюджету покривався переважно міжнародним та монетарним фінансуванням з боку НБУ (рис. 2). Останнє становить понад 50% від дефіциту за січень – червень 2022 року.

Рисунок 1. Основні показники державного бюджету

Джерело: ДКСУ, МФУ

Рисунок 2. Фінансування дефіциту державного бюджету, млрд грн

Джерело: розрахунки НБУ (Макроекономічний та монетарний огляд, липень 2022)

Такий стан речей створює високий ризик прискорення інфляції, подальшої девальвації курсу гривні та фінансової дестабілізації в цілому. Перед урядом та Національним банком, які разом мають працювати над вирішенням цієї оптимізаційної задачі, стоїть завдання: як оптимально розподілити існуючий фінансовий ресурс без суттєвого нарощування грошової маси. Адже прискорене друкування незабезпечених грошей – це шлях до гіперінфляції та фінансового хаосу.

Що мають зробити Уряд та Національний банк у цих умовах?

По-перше, для покращення неінфляційного фінансування дефіциту треба стимулювати нецентробанківські внутрішні ринкові залучення, у тому числі за допомогою підвищення ставок за гривневими ОВДП до рівнів, на яких попит на них з боку решти макроекономічних агентів суттєво збільшиться. Поточна дохідність «військових» ОВДП суттєво нижча за очікувані рівні інфляції та девальвації на горизонті погашення. Це унеможливлює формування попиту на них на основі ринкових рішень. Підвищення ставок, щонайменше для компенсації очікуваних темпів інфляції та девальвації, посилить привабливість гривневих активів та дозволить збільшити залучення фінансування дефіциту з боку решти макроекономічних агентів. Звісно, це призведе до додаткових витрат бюджету на обслуговування державного боргу в майбутньому. Але «із двох зол треба вибирати найменше». Тому що альтернатива – фінансова дестабілізація в умовах війни – є набагато небезпечнішою.

По-друге, запровадити індексовані ОВДП, придбання та погашення яких здійснюватиметься за гривню, водночас номінальна вартість яких та купон будуть прив’язані до обмінного курсу долара США. Запровадження такого інструменту створить альтернативну можливість для захисту заощаджень від валютного ризику та відповідно сприятиме зниженню попиту з боку економічних агентів на іноземну валюту як засіб хеджування від валютних ризиків.

По-третє, посилити зовнішньополітичні зусилля Уряду та НБУ для збільшення обсягів міжнародної допомоги та наполегливо ініціювати нову програму з МВФ. Для цього Уряд та НБУ мають підготувати лист про наміри, де викладуть умови (ownership) щодо виконання органами влади необхідних умов майбутньої програми. Також треба працювати над можливістю використання «заморожених» активів агресора для фінансування українського бюджету та української економіки в цілому. Україна вже отримала безпрецедентні обсяги офіційного міжнародного фінансування порівняно із довоєнними фінансовими програмами, проте вони неспівставні з обсягами витрат, які необхідні Україні для фінансування воєнних та інших потреб.

Уряд може також стримувати розмір зростаючого дефіциту бюджету за рахунок оптимізації державних доходів та видатків:

- мобілізувати доходи бюджету шляхом підвищення податків на споживання, імпорт, ренту. Це має забезпечити додаткові надходження в бюджет, а також обмежити витрачання ресурсів некритичного призначення, які не є необхідними для оборони та військових дій. Податок на імпорт підтримає цінову конкурентоспроможність виробництва в Україні, зокрема оподаткування пального зменшить попит та відповідно дефіцит пального на ринку, хоча певною мірою прискорить інфляцію;

- оптимізувати видатки Державного бюджету України, скоротивши при цьому некритичні та непріоритетні з них. Прогнозовані високі рівні інфляції цього та наступного років не мають розглядатися як привід для значної індексації доходів, бо в умовах падіння економіки це обов’язково запустить спіраль: надмірна індексація номінальних доходів – інфляція – девальвація – падіння реальних доходів.

НБУ також мав би оцінити плюси та мінуси переходу від прив’язки гривні до долара до прив’язки гривні до кошика “долар-євро” та зробити відповідну корекцію валютної прив’язки. За останні вісім місяців долар зміцнився відносно євро на 16 відсотків, а з початку повномасштабної війни на 12 відсотків. Тобто за період після фіксації курсу гривні на рівні 29.5 до долара і до останнього рішення щодо встановлення курсу на рівні 36.5 офіційний курс гривні до євро зміцнився разом із доларом на ті ж 12 відсотків. Враховуючи тенденції на міжнародних фінансових ринках та більш жорстку політику Федерального резерву порівняно із ЄЦБ, можна вважати, що долар і надалі буде рости відносно євро та інших валют. Тому прив’язка до кошика “долар-євро” могла б краще підтримувати цінову конкурентоспроможність економіки, а валютна політика була б більш гнучкою. При цьому такий підхід продовжував би забезпечувати номінальний якір, як це відбувається з фіксацією гривні до долара. Але такий перехід має супроводжуватися грамотною комунікацією у першу чергу із населенням.

Ефективніша координація бюджетної та монетарної політики у вище окреслених напрямах між Урядом та НБУ для оптимізації досягнення стратегічних цілей макроекономічної політики України сьогодні є критично важливою умовою уникнення накопичення макроекономічних дисбалансів. І тут Рада НБУ як наглядовий орган, який має законодавче право та обов’язок виробляти стратегію політики та продукувати відповідні рекомендації, не має бути пасивним спостерігачем. Вона могла би взяти на себе ініціативу та відіграти важливу роль координатора між двома ключовими економічними полюсами української влади — Національним банком і Кабінетом міністрів.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний