Обговорення конфіскації російських активів уже вийшло за рамки юридичних диспутів. З одного боку, є ознаки, що позиція щодо суверенного імунітету поступово відходить від його абсолюту. З іншого боку, млявість прогресу у справі конфіскації живиться економічними аргументами про глобальну макрофінансову стабільність та перспективи ключових валют як міжнародних. Часто теорія і практика функціонування міжнародних валют використовуються для обґрунтування обережної позиції. Але виведення на передній план виключно юридичних факторів набуття і підтримання статусу міжнародної валюти – це явне маніпулятивне перебільшення, яке не випливає ні з теорії, ні з практики глобальних макрофінансів.

Розрахунок агресора і вразливість міжнародної політики

Порушення московською ордою основоположних принципів міжнародного права, окрім власне нестримного бажання відновлення шовіністичної імперії, спирається на достатньо раціональні припущення про дисфункцію цього права. Тобто це не більше ніж чіткий розрахунок на те, що на протиправні дії не буде контрдії. Бо за припущенням контрдії обмежені периметром правових інститутів. Проте насправді цей периметр доволі гнучкий, якщо взагалі існує. Власне, такий периметр задається політичними домовленостями ключових гравців. Відповідно будь-які посилання на міжнародне право як обмежувач активних контрзаходів союзників України, незважаючи на юридичну риторику, зрештою зводяться до економічних аргументів.

У випадку конфіскації зовнішніх активів московитського рейхсбанку типова економічна аргументація спирається на те, що це підриватиме довіру до чинної системи міжнародних валют і спонукатиме до пошуку такої конфігурації траснкордонних операцій з товарами та активами, за якої обмежувальна здатність санкційних інструментів розвинутих країн буде суттєво послаблена.

Попри аргументованість та юридичну і економічну узгодженість такої позиції, у ній є низка слабких місць, які необхідно брати до уваги як вітчизняним переговорникам, так і закордонним партнерам.

Московія, маючи досвід перебування під санкціями з 2014 року, була готова до того, що якась форма обмежень буде застосована до неї і цього разу. Це означає, що вона була готова до арешту (втрати) зовнішніх активів. Сума таких активів близька до 300 млрд дол. США. Більша частина з них перебуває в юрисдикції європейських країн (здебільшого Бельгії, де розташовані головні офіси Euroclear). В геополітичних торгах московія може сприймати їх як втрачений актив, але також і як інструмент юридичного тиску на країни Заходу.

При цьому, ці активи не відігравали би для неї суттєвої ролі як інструмент забезпечення макрофінансової стабільності. За умов профіциту зовнішньої торгівлі, профіциту бюджету (який зберігався перший рік війни проти України) та наявності ресурсів у стабілізаційних фондах можливості підтримувати макрофінансову стабільність взагалі не були підірвані. Навіть при збільшенні бюджетного дефіциту та конфіскації суверенних активів макрофінансова стабільність триватиме доти, доки зберігатиметься приплив валюти. А тому конфіскація активів має бути одним із інструментів контрзаходів, а також джерелом компенсації втрат України та її міжнародних партнерів від агресивних дій московії. При цьому основний інструмент тиску мав би бути спрямований на енергетичний сектор. Іншими словами, розрахунок на те, що перманентні зволікання з конфіскацією суверенних активів є «пряником» у геополітичних торгах, є хибним.

Так само хибною є думка, що конфіскація суверенних активів підриватиме принципи функціонування глобальних макрофінансів. З моральної точки зору це взагалі не витримує критики. Розпочати війну, скоїти масові воєнні злочини, захопити атомну електростанцію, підірвати гідроелектростанцію, шантажувати світ ядерною зброєю – хіба це не підрив функціонування світоустрою?

Резервні валюти та глобальні валютні резерви: чи структурні зміни на порядку денному?

Теорія резервної валюти експлуатує ідею про визначальну роль захисту прав власності і довіру до політичних інститутів країни, валюта якої використовується в транскордонних операціях. Такі ідеї живлять скепсис щодо активних дій зі знерухомленими активами країни-агресора. Однак, проблема в тому, що принципи глобальних макрофінансів, які так захищають боягузливі політики, спираються не на якийсь чіткий акт міжнародного права (Віденська конвенція про імунітет суверенних активів від судових позовів не містить прямих застережень про валютні резерви), а на конкуренцію щодо захисту права власності між різними юрисдикціями. Тобто можливості з розміщення активів центробанків за кордоном окрім суто економічних обмежуються й інституційними факторами. Але якщо це так, то яка альтернатива? І хто робитиме вибір між альтернативами? Якщо багато країн із сумнівними геополітичними планами розуміли, що західні країни з удаваною (на їхню думку) схильністю до верховенства права — не найкраще місце «паркування» суверенних активів, то чому такі країни як Іран, Індія чи Китай не стали новими центрами емісії резервних активів? Відповідь проста. Захист прав власності має безумовне значення. Водночас теорія міжнародної валюти є більш комплексним корпусом знань.

По-перше, є два підходи до пояснення того, наскільки стійким у часі є статус міжнародної валюти. Підхід природної монополії та позитивних ефектів мережі пояснює, чому країни з глибоким внутрішнім ринком, відкриті торгівлі та потокам капіталів стають емітентами резервних валют. Застосування в міжнародних операціях однієї чи декількох валют генерує вигоди на боці попиту. Набутий статус міжнародної валюти залишається стійким у часі. Проте історичний підхід вказує на те, що статус міжнародної валюти може змінюватися. Країни-лідери інтернаціоналізації валюти можуть втрачати і набувати позиції завдяки структурним змінам. Якщо такі зміни впливають на появу економік та фінансових секторів конкуруючих масштабів, це позначається і на конкуренції між окремими національними валютами за виконання функцій міжнародної валюти. Перший підхід більшою мірою пояснює, чому теперішнім долару чи євро не дуже загрожують геополітичні шоки. Другий підхід вказує на те, що долар чи євро можуть бути в зоні ризику в разі появи сильного конкурента.

По-друге, резервна валюта є однією з функцій міжнародної валюти. Саме статус резервної валюти забезпечує стійкість позицій міжнародної валюти, і часто саме з резервним статусом асоціюється глобальна роль національних грошей. Набуття статусу резервної валюти відбувається за алгоритмом. Спочатку валюта починає домінувати у транскордонних розрахунках. Надалі її обирають для встановлення цін (invoicing currency). І лише потім центробанки обиратимуть її для формування валютних резервів, оскільки саме із доступом до такої валюти буде асоціюватися можливість підтримувати міжнародну ліквідність та забезпечувати макрофінансову стабільність.

По-третє, резервна валюта, яка обслуговує потребу центробанків у підтриманні міжнародної ліквідності, — це ще не кінець історії. Потрібні резервні активи, у яких би центробанки погодились зберігати свої зовнішні резерви. А статус резервних активів визначається масштабом фінансового ринку, його гнучкістю та ліквідністю, низькою вразливістю до інфляційних шоків. Іншими словами, резервні активи повинні користуватися довірою і з монетарної, і з фіскальної точки зору. Саме з цих міркувань управління валютними резервами спирається на економічну логіку. І тут слід відзначити, що глибина і ліквідність ринку резервних активів є визначальними факторами попиту на них. Політика диверсифікації резервів обумовлена обсягом нагромадження резервів і за нечисленними винятками не дуже залежить від геополітичних міркувань.

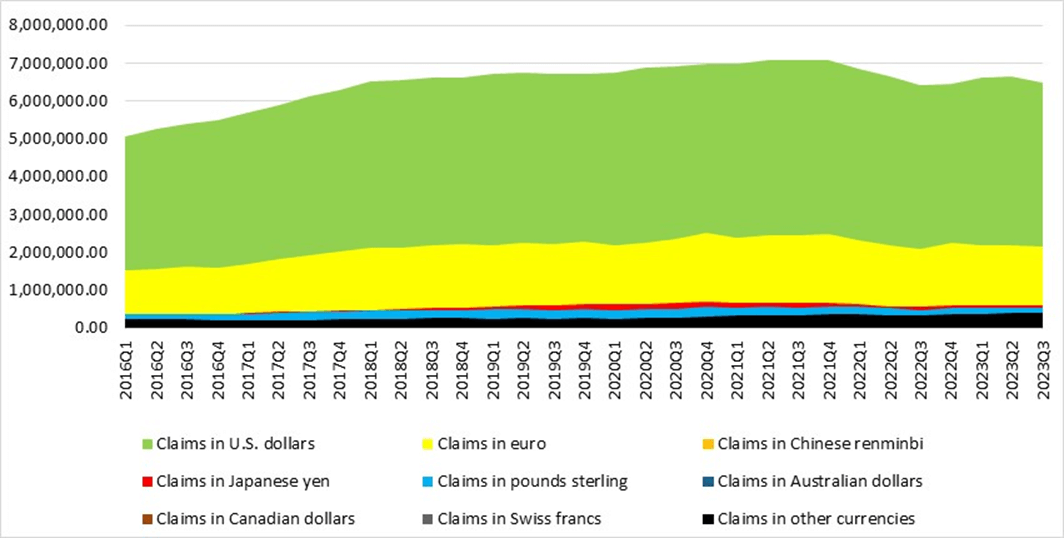

Беручи до уваги теоретичні підходи до міжнародної валюти, можна побачити, що валютна структура центробанківських зовнішніх активів залишається сталою (рис. 1 і 2). Існують сильні економічні фактори, які підтримують її поточний стан. Структурні зміни можливі у довгостроковому періоді, й вони матимуть технологічну природу, а не геополітичну.

Рисунок 1. Глобальні резерви з розрізі валют, млн дол.

Джерело: побудовано на основі даних IMF

Рисунок 2. Структура глобальних резервів за валютами, %

Джерело: побудовано на основі даних IMF

З рис. 1 видно, що за останні майже 10 років обсяг глобальних валютних резервів суттєво не збільшився. Обсяг резервів, що припадає на долар США та євро, дещо виріс. Валютна структура глобальних центробанківських зовнішніх активів (рис. 2.) характеризується деяким зниженням частки долара США і майже незмінною часткою євро. Але в абсолютних обсягах саме на ці дві валюти припадає найбільший обсяг емітованих і розміщених резервних активів. Решта валют, навіть якщо на деноміновані в них активи припадає певна сума, що «витікає» з доларових активів, виглядають вкрай нішевими. Недостатня місткість та ліквідність ринків фінансових інструментів у цих валютах не може забезпечити важливу для валютних резервів ознаку ліквідності. Саме від ліквідності валютних резервів буде залежати спроможність центробанку реагувати на шоки, які тиснуть на обмінний курс та фінансовий сектор. Навіть якщо для окремих центробанків зі значними резервами важлива їх диверсифікація, це не може бути загальним алгоритмом поведінки у світі через обмеження на боці пропозиції резервних активів.

Альтернативи довгостроковій стійкості системи резервних валют

Звичайно, низка країн з геополітичними амбіціями, що межують з агресією (щодо сусідів або світового порядку), прагнуть диверсифікувати свої зовнішні активи. Однак, збільшення частки резервних валют на користь малих розвинутих країн чи країн з ринками, що формуються, погіршуватиме якість валютних резервів. І це матиме глобальні наслідки. Це значний фактор стійкості глобальної системи резервних активів протягом тривалого часу.

Згадані країни, розуміючи обмежену спроможність вплинути на індивідуальний вибір багатьох центробанків, просувають альтернативний варіант. Вони прагнуть замістити на свої валюти транскордонні операції, щоб знизити залежність від усталеної системи резервних валют. Однак, нав’язливі ідеї щодо інтернаціоналізації валюти без достатньо ліквідного ринку активів у таких валютах впираються в обмеження нерівноваги платіжних балансів. Це — фундаментальна причина того, чому здійснення транскордонних товарних операцій у національних валютах без ліквідного ринку активів у таких валютах рано чи пізно завершується невдоволенням і згортанням таких практик. Країна з профіцитом торгівлі нагромаджує неліквідні залишки у валюті, які вона може використати тільки на придбання товарів у країні-емітенті такої валюти. Тоді як країна з торговельним дефіцитом змушена звертатися про доступ до фінансування у неліквідній валюті свого торговельного партнера.

Подібні конструкції спираються на політичні домовленості і не мають економічного підгрунтя. Більше того, будь-які подібні схеми в глобальних масштабах можуть зменшити обсяг валютних операцій з доларом чи євро, але вони не в змозі похитнути ядро глобальної системи резервних активів. Якщо політики з країн-міжнародних партнерів України побоюються того, що нові технологічні можливості у сфері транскордонних платежів зменшуватимуть попит на традиційні долар чи євро, то слід зазначити, що це відбуватиметься незалежно від того, відбудеться конфіскація московитських активів чи ні. Китай, Індія і низка інших країн активно інвестують у нові технології транскордонних операцій. Страх, що якісь дії з суверенними активами прискорять цей процес, є ірраціональним. Ринок диктує технологічні вдосконалення, і якщо вони будуть, то намагання скористатися ними домінуватимуть безвідносно до геополітики. Розвинуті ж країни водночас зіткнуться й зі зміною платіжного ландшафту світу, і згають час. Замість того, щоб мінімізувати один ризик, вони наражатимуться на обидва.

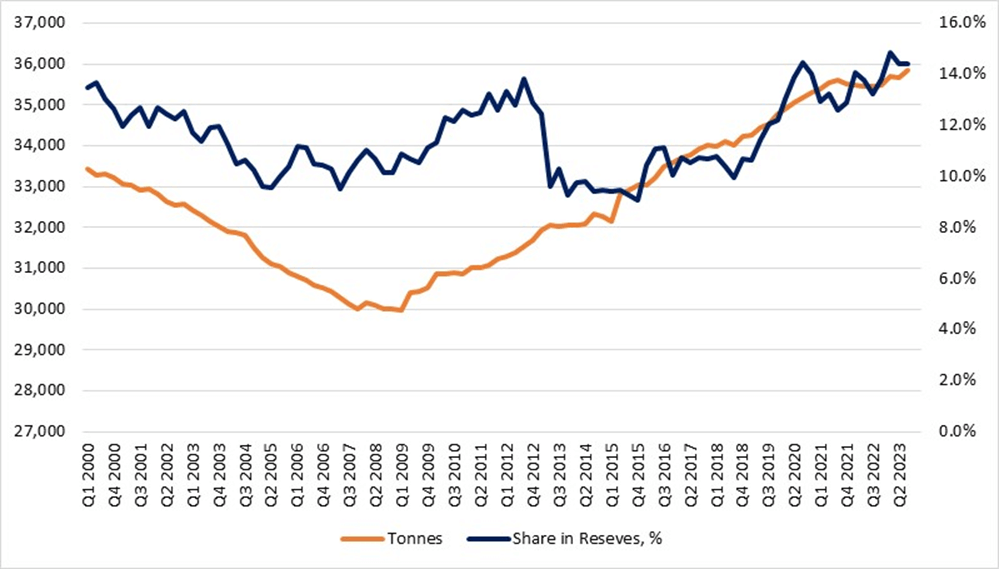

Подібна ситуація має місце і щодо золота. Розворот на користь золота відбувся відносно давно (рис. 3). Обсяги центробанківських резервів у золоті тривалий час суттєво зростають. Причому це відбувається не за рахунок розвинутих країн, у яких обсяги металевих резервів сталі ще з 1970-х. А ось частка золота в глобальних валютних резервах перевищила рівень 2000 року тільки нещодавно.

Чи є активна диверсифікація валютних резервів на користь золота свідченням геополітичної агресивності? В окремих випадках так, і лише за наявності значних валютних резервів. Іншими словами, якщо країна не видобуває значні обсяги золота, його частка у валютних резервах не може витіснити ліквідну частину резервних активів, необхідну для підтримання макрофінансової стабільності. Так само вона не може повністю замістити собою частку валютних резервів під інвестиційним управлінням. Інакше центробанк зазнаватиме значних збитків від переоцінки резервів і ставатиме вкрай чутливим до змін ціни золота. На фіскальні ризики володіння значними золотими резервами може піти лише центробанк тієї країні, в якій фіскальні втрати від володіння зовнішніми активами з невиправданою ризик-менеджментом структурою вже включені в перелік допустимих. Допустимих – в «ім’я світлої геополітичної амбіції». Далеко не всі країни можуть це собі дозволити.

Рисунок 3. Глобальні резерви в золоті

Джерело: побудовано на основі даних World Gold Council

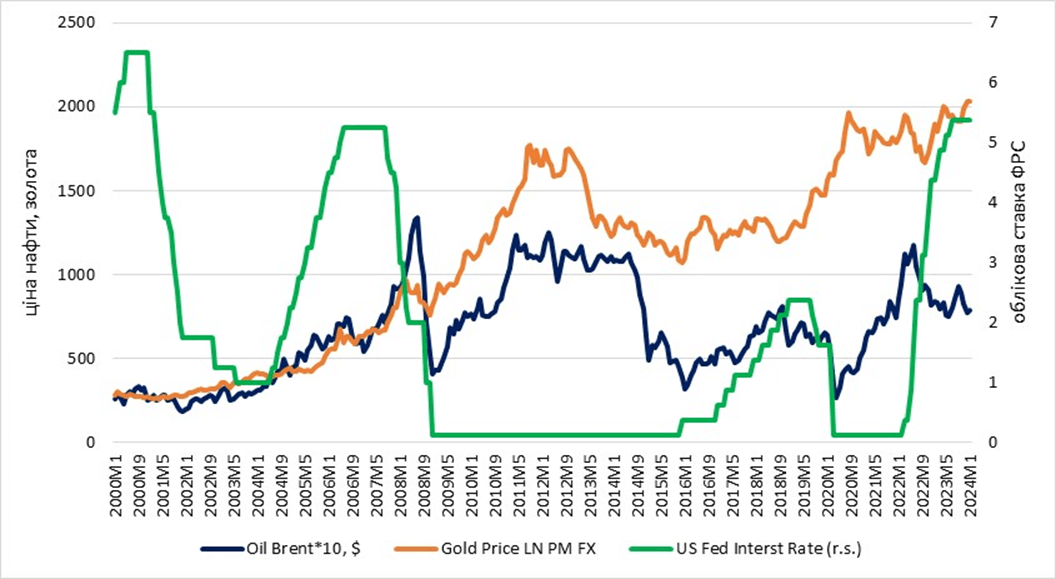

Відновлення інтересу до золота багато в чому зумовлювалось специфікою розгортання глобальних монетарних умов за останній час. З рис. 4 видно, що в окремі періоди ціни на золото зростали тільки тому, що цьому сприяли надм’які монетарні умови. Саме в ці періоди спостерігається досить висока кореляція між цінами благородного металу та нафти.

Рисунок 4. Ціни нафти, золота та ключова ставка у США

Джерело: побудовано на основі даних World Gold Council, IMF, BIS

В періоди м’яких глобальних монетарних умов інтерес до золота зростає тому, що традиційні резервні активи генерують нижчу дохідність, ніж вкладення в метал. Але ціни на золото також чутливі до сильних шоків. Наприклад, під час ковідної кризи ціни на золото і нафту розійшлися. Така ж картина спостерігається з кінця 2022 року. Втім, це не означає, що золото може стати довгостроковою альтернативою традиційним резервним активам. Ліквідність золота невисока, витрати на фізичне зберігання значні, а продаж значних партій та ще й в обхід долара чи євро є політично обумовленим. Тож вищі процентні ставки можуть стримувати вихід у нетрадиційні активи.

Висновки

Економічні перестороги щодо руйнації довіри до глобальної системи резервних валют перебільшені. Альтернативи їй вкрай вузькі, політично чутливі та економічно невигідні. Технологічні зміни у міжнародному платіжному ландшафті можуть спровокувати посилення розриву між роллю долара та євро як валют обслуговування транскордонних операцій і як валют зберігання зовнішніх активів. Такі технологічні зміни не залежать від геополітичної напруги. Їхніми перевагами скористаються за першої можливості. Натомість розвинуті країни, сприймаючи швидкість таких змін як пересторогу щодо рішучих дій, втрачають час і сигналізують про нездатність активно протистояти порушникам міжнародного права, обмежуючи себе розмитими рамками міжнародного права. Слабка позиція розвинутих країн не сприяє появі нового глобального порядку денного, в рамках якого відсутність імунітету на зовнішні активи була би звичним інструментом покарання за військову агресію.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний