Процес підготовки реформи корпоративного оподаткування в Україні характеризувався безпрецедентним рівнем відкритості та інклюзивності. Жодна інша реформа не займала так багато часу, не залучала стільки обговорень на високому рівні за участі найкращих експертів галузі, не підкріплювалася такою кількістю докладних розрахунків тощо. З оригінальною статею можна ознайомитися за посиланням.

Учасники цього процесу, особливо робоча група Мінфіну, дуже уважно розглянули всі можливі за і проти податку на виведений капітал (ПВК). Потім ДФС, Мінфін, МЕРТ та два аналітичні центри (Український інститут майбутнього (УІМ) та Інститут соціально-економічної трансформації (ІСЕТ)) представили свої розрахунки щодо фінансових наслідків ПВК, обговорили їх і врешті всі учасники, окрім ДФС (що має власну думку, вочевидь обумовлену конфліктом інтересів, про який йдеться нижче) представили консенсус-прогноз. Сподіваємося, законопроект, що був розроблений у результаті цієї роботи скоро буде поданий до Верховної Ради. Ретельний аналіз його плюсів і мінусів наводить на загалом позитивні висновки, хоча є певні застереження, доволі подібні до викладених у статті, проте достатньо відмінні, щоб схилити шальки терезів у бік позитиву.

Стаття «Як вплине впровадження податку на виведений капітал на стан бюджету» ґрунтується на двох дослідженнях, проведених Німецькою консультативною групою (НКГ) минулого літа. Жоден з її авторів не брав участі у вищезгаданому процесі. Не дивно, що ці дослідження містять важливі неточності, на які вже було вказано авторам. Причому всі ці помилки були не на користь ПВК, що само по собі виглядає дивним. Але попри отримані критичні зауваження стаття відтворює деякі з уже спростованих результатів цих досліджень, хоча порівняно з ними загалом є більш виваженою. Також вона містить новий хибний (знову ж таки, неодноразово спростований) аргумент про те, що чинний податок на прибуток підприємств (ППП) нібито працює належним чином, тож у реформі взагалі немає потреби

ППП є дуже проблемним, і це важливо, в тому числі тому, що стає на заваді успішній перебудові ДФС

По-перше, зазначається, що «… підприємства не вважають чинну податкову систему основною перешкодою інвестиційної діяльності», а також що «Головною проблемою податкової системи України є недосконала система адміністрування податків». Однак, обидва твердження навряд чи відповідають фактам.

Перше з них, імовірно, запозичене з нерепрезентативного опитування іноземних та потенційних інвесторів, проведеного ЄБА, ЦЕС та Dragon Capital. І навіть у ньому податкові проблеми стоять поряд з такими сумнозвісними перепонами для інвестицій, як судові проблеми, корупція та агресія Росії проти України, а також специфічними для іноземних інвесторів проблемами. Однак податкова система регулярно оцінюється як найбільша політична перешкода для ведення бізнесу в Україні практично в усіх репрезентативних дослідженнях підприємств, таких як «Щорічна оцінка ділового клімату», яке провів ІЕД – та сама організація, що була співавтором в обговорюваному дослідженні. Окрім того, проблема корупції великою мірою також пов’язана з податковими питаннями, оскільки ДФС виразно лідирує в корупційному тискові на фірми.

Податкова система регулярно оцінюється як найбільша політична перешкода для ведення бізнесу в Україні практично в усіх репрезентативних дослідженнях підприємств.

Серед складових податкової системи, адміністрування податків випереджало податкові ставки протягом майже всього періоду спостережень, і лише нещодавно вони майже зрівнялися. Це можна розглядати як підтвердження другого вищезгаданого твердження, проте фактично проблеми адміністрування податків (особливо корупція) не можна відділити від проблем податкового законодавства та самої структури податків. Зокрема, доведено, що податки на доходи, головним чином ППП, пов’язані з корупцією, і досвід України цілком це підтверджує. Я вже писав про ці зв’язки в загальних рисах, а раніше проаналізував проблеми ППП більш докладно.

Далі, твердження «Чинна система ППП не має значних вад», висловлене у статті далеке від істини, наскільки це взагалі можливо. Це типовий аргумент, розрахований на кабінетних поверхневих аналітиків, що переважно працюють з офіційними даними, доступними онлайн, такими як міжнародні порівняння текстів законодавства, ставок і деяких макроекономічних показників. Однак такий аналіз не дає можливості зрозуміти, як на практиці працює податкова система, бо це вимагає ретельної роботи на місцях. У випадку України інституційні проблеми дотримання податкового законодавства та адміністрування (які неможливо вирішити самою лише реформою податкової служби) є основним приводом для критики ППП та основним аргументом на користь його заміни на ПВК. Ігнорування цих проблем чи зведення їх до перестановок у ДФС, навіть у поєднанні з покаранням корупції – це фатальна помилка, яка зазвичай є результатом кабінетного аналізу, зокрема, на жаль, дослідження, про яке йде мова.

Ігнорування цих проблем чи зведення їх до перестановок у ДФС, навіть у поєднанні з покаранням корупції – це фатальна помилка, якої припускалися кабінетні аналітики, зокрема, на жаль, автори дослідження, про яке йде мова.

Якщо коротко, ППП є дискреційним за своєю суттю, що робить його дуже вразливим до корупції. Тому він спричиняє проблеми у всіх країнах, які так само, як Україна схильні до корупції, і це навряд чи можливо вирішити за допомогою будь-якої організаційної реформи податкової служби. Навпаки, при збереженні корупційних можливостей надзвичайно важко підтримувати прозорість податкової служби, особливо зважаючи на сильні усталені традиції (не кажучи вже про культурні чинники), які неможливо змінити за один день. Тож цей податок є і завжди лишатиметься суттєвим чинником ризику та інституційних викривлень. Зокрема, він є однією з основних причин встановлення планових завдань зі збору податків – ця погана практика стає необхідністю, інакше інспектори просто поділять потенційні податкові надходження з платником. Що це, як не суттєвий дефект?

На жаль, відсутні докладні дані про корупцію при адміністрування в розрізі конкретних податків. Але статистика судових позовів підтверджує, що попри певні покращення, які дійсно суттєво зменшили дискреційність, ППП залишається проблематичнішим (у відносному вираженні) навіть за ПДВ, що відомий своїм поганим адмініструванням, надто в 2017 році, коли бізнес волав про незграбне впровадження системи автоматичного блокування підозрілих податкових накладних. Тоді як ППП приніс приблизно 10,7% усіх податкових надходжень того року, судові справи стосовно цього податку склали 13,6% від загальної кількості подібних справ, а сума оскаржень становила 23,5% від усієї відповідної суми, або 64% усіх надходжень від ППП. Водночас, відповідні показники для ПДВ (нагадаємо, у той самий, особливо проблемний, рік) становили 41,6% і 34,5% – приблизно в 3 та 1,5 рази вище, що не так вже й багато, враховуючи, що надходження від ПДВ майже в п’ять разів перевищили надходження від ППП і становили 50% усіх податкових надходжень. Хіба це не ознака суттєвого дефекту?

Внаслідок цього, надходження з ППП обумовлюється скоріше політичними, аніж економічними чинниками. Більшість надходжень, як правило, походять від кількох (не всіх) великих акціонерних компаній з іноземним капіталом, які повинні проводити прозорий облік прибутку та прагнуть сплачувати податки в Україні. Нещодавно до них приєдналися деякі державні підприємства з новим керівництвом, що було призначене внаслідок реформ, передусім нафто-газовий гігант «Нафтогаз». Внесок останнього відіграв вирішальну роль у нещодавніх успіхах у зборі ППП. У цілому, у 2015 році (ще до реформи «Нафтогазу») 70% надходжень від ППП надійшло від менш ніж 0,6% платників податків.

Більшість надходжень, як правило, походять від кількох (не всіх) великих акціонерних компаній з іноземним капіталом, які повинні проводити прозорий облік прибутку та прагнуть сплачувати податки в Україні.

Проте решта потенційних платників податків, зокрема найбільші українські компанії та холдинги, звикли сплачувати мало ППП або не сплачувати його зовсім, і змушені сплачувати його лише тоді, коли їм не вдається «домовитися» з чиновниками ДФС (себто, дати хабаря). Вони активно використовують агресивне податкове планування, що передусім включає офшорні зони. Згідно з розрахунками, що ґрунтуються на звітах Global Financial Integrity та даних ДФС, Україна потерпає від прихованого відтоку капіталу, що складає близько 10% ВВП на рік. Це означає, що бюджет недоотримує майже половину від потенційних надходжень з ППП. Що це, як не суттєвий дефект?

У цьому контексті малий бізнес не створює великої проблеми, оскільки за офіційними даними становить лише близько 16% економіки країни і зазвичай приносить лише незначні прибутки, що пов’язано із жорсткою конкуренцією. Тому його навіть тимчасово звільнили від марудних і корумпованих перевірок, які тільки вимагали хабарі, приносячи мізерні фінансові результати. Це один із основних чинників, які дещо знизили гостроту проблеми здирництва при перевірках ППП протягом останніх років. Проте мораторій не є здоровим способом вирішення подібних проблем, і його необхідно зняти якомога швидше.

Отже, насправді існуюча система ППП працює дуже погано. Проте деякі вітчизняні податкові консультанти (високопоставлені зокрема), що особисто зацікавлені в забезпеченні «комунікації» між чиновниками ДФС та великими бізнесами або ж надають консультаційні послуги з питань податкового планування, наполягають на тому, що ППП працює належним чином. Однак легко помітити очевидний конфлікт інтересів у їхніх позиціях, обираючи їх в якості експертів для інтерв’ю під час дослідження на місцях.

Відповідно до вищезгаданої помилки, дослідження зосереджується переважно на винятково економічному аспекті: позитивному впливі на інвестиції в поєднанні з відповідним негативним фіскальним ефектом. Звісно, це важливо, але не настільки, наскільки важлива роль запропонованої реформи в запобіганні корупції.

Згідно з розрахунками, що ґрунтуються на звітах Global Financial Integrity та даних ДФС, Україна потерпає від прихованого відтоку капіталу, що складає близько 10% ВВП на рік. Це означає, що бюджет недоотримує майже половину від потенційних надходжень з ППП.

Основне завдання ПВК у цьому напрямку полягає в тому, щоб переважно усунути дискрецію та зробити перевірки необхідними лише для кількох відсотків платників податків. Це також уможливило б справжню реформу ДФС, яка, поміж іншим, повинна переорієнтувати її з численних (десятків тисяч) перевірок пересічних платників податків, які приносять хіба що хабарі, на ретельний контроль за особливо ризикованими операціями, виконуваними невеликою кількістю великих компаній. Така реформа навряд чи можлива і, ймовірно, не досягне бажаних результатів, якщо попередньо ретельно не знищити (наскільки це можливо) основні чинники вразливості до корупції, зокрема ті, що властиві ППП. Інакше навіть при повній перебудові ДФС, якої всі ми прагнемо, новий найнятий персонал скоріше спокуситься можливістю брати хабарі, як описано вище, аніж працюватиме й отримуватиме зарплату. А якщо і не одразу, то така спокуса прийде дуже швидко. Тому перебудова ДФС, безумовно, критично необхідна, але скасування ППП та кілька інших заходів (максимально можлива автоматизація адміністрування ПДВ, подальше скорочення або, ще краще, скасування податку на заробітну плату та модернізація податку на майно, включаючи ліквідацію його дискреційних елементів) – це необхідні попередні, або, в гіршому випадку, одночасні кроки, що доповнюють цю реформу.

Якщо йдеться лише про інвестиції, то можна подумати (як це робить Європейська Бізнес Асоціація (ЄБА)), що екзотичний ПВК не потрібен, достатньо просто дозволити рахувати інвестиції як витрати при обрахунку ППП. Проте саме так вчинила Молдова, і наслідки були невтішними – дослідження НКГ наводить цей факт як аргумент проти ПВК. Як уже зазначалося в обговореннях робочої групи Мінфіну (і було передано авторам дослідження), ні молдавський, ні македонський приклади не актуальні для запропонованої реформи корпоративного податку, що наразі розглядається в Україні. Першому з них, як зазначалося вище, бракувало основного компоненту української версії, тоді як у Македонії це був тимчасовий механізм, що, очевидно, спонукав платників податків утримувати свої прибутки протягом усього періоду його дії. Якщо він мав на меті нарощення інвестицій та фіскальне стимулювання, тоді можна вважати його успішним, але у випадку України ці аспекти мають другорядне значення.

Представлені в роботі економічні розрахунки містять суттєві неточності

По-друге, представлені авторами розрахунки вже були покритиковані, оскільки не враховують багатьох важливих наслідків, розглянутих у вищезгаданому консенсус-прогнозі. Найважливіше, що предметом оцінки, нібито є загальні фінансові наслідки. Дійсно, деякі, навіть доволі незначні, негативні наслідки враховано уважніше за консенсус-прогноз. Але при цьому чомусь упущено значні позитивні ефекти від надходження інших видів податків, здебільшого ПДВ, податку на робочу силу та ПДФО, що будуть виплачені, коли платники ПВК інвестують свій нерозподілений прибуток – це додасть 7 млрд. грн. до прогнозованих надходжень до бюджету, тоді як наслідки детінізації, покритиковані авторами статті, принесуть лише 5 млрд. грн.

Утім, розрахунки останньої (надані МЕРТ на основі моделювання) підкріплюються тим, що фактична сукупна ставка податку на дивіденди знижується з 23% (18% ППП + 5% ПДФО з дивідендів) до 15%, а тобто, на третину. І припущення про детінізацію 30% випливає з фактичних наслідків детінізації заробітної плати після досить подібного скорочення податку на заробітну плату. Більше того цей добровільний ефект має надалі доповнюватися набагато меншим загальним бюджетним та адміністративним тиском з одного боку та кращим адмініструванням контролю за основними напрямками податкового планування з іншого – зокрема, йдеться про трансфертне ціноутворення та тонку капіталізацію. Крім того, під час роботи над консенсус-прогнозом у базові цифри були внесені деякі важливі виправлення, зокрема щодо доходів, отриманих від державних підприємств (переважно «Нафтогазу»), що не були враховані в розрахунках НКГ.

Підсумовуючи, зазначимо, що остаточні показники безпосереднього бюджетного розриву, представлені чотиристороннім консенсус-прогнозом, у 1,5-2 рази нижчі за представлені в дослідженні НКГ. Втрати оцінюються в 23-25 млрд. грн. – ця сума знаходиться в межах звичайної похибки прогнозування і її можна з легкістю покрити принаймні з двох джерел: виплатами дивідендів «Нафтогазу» та покращенням в стягненні інших податків (передусім ПДВ). Авторам дослідження повідомили про вищезазначені коригування, проте вони їх не врахували.

Підсумовуючи, зазначимо, що остаточні показники безпосереднього бюджетного розриву, представлені чотиристороннім консенсус-прогнозом, у 1,5-2 рази нижчі за представлені в дослідженні НКГ.

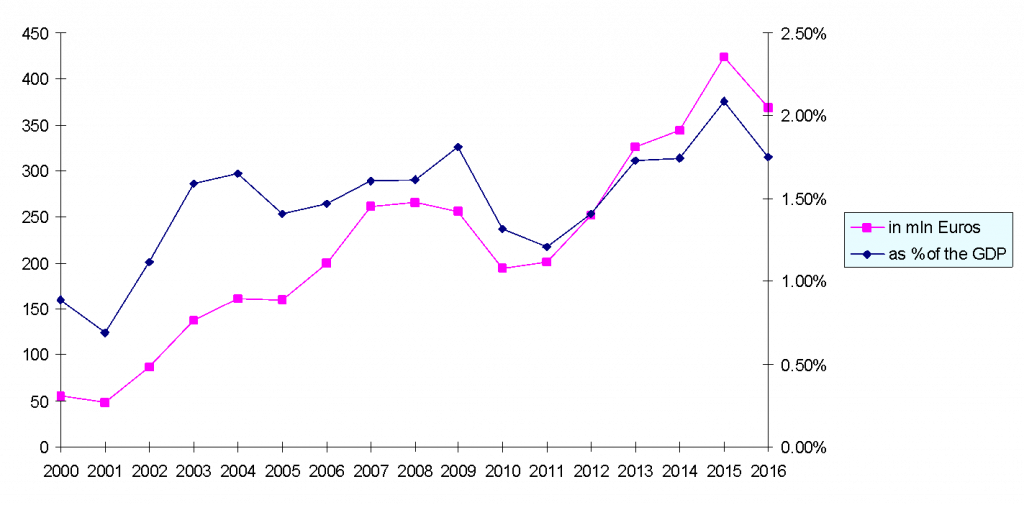

При розгляді довгострокового ефекту стаття наводить із дослідження графік надходжень до бюджету в Естонії, який чомусь обривається на 2009 році – році економічної кризи. Також він охоплює лише першу, не найуспішнішу, половину періоду дії податку на розподілений прибуток. Повний графік виглядає інакше, і дозволяє дійти досить відмінних висновків, особливо якщо розглянути також надходження в абсолютних цифрах.

Усе це не означає, що ПВК бездоганний та не принесе складнощів. Ми цілком усвідомлюємо проблеми та ризики, пов’язані з такою реформою. Оскільки автори законопроекту тісно співпрацюють із західними інвесторами, ми знаємо, що це екзотичне починання спричинить додаткові витрати через необхідність навчання бухгалтерів та податкових юристів. Однак, якщо все спрацює належним чином, їм доведеться просто вивчити новий закон, що вони цілком у змозі зробити, тоді як наразі вони повинні вчитися «домовлятися» із податковими органами, що неприйнятно для нормальної людини із західною освітою. Усі причетні сторони, передусім Мінфін, також цінують фіскальну стабільність і повністю визнають, що реформа повинна бути фінансово відповідальною. Але на відміну від 2014-15 років, прогнозовані доходи бюджету за останні два роки перевиконані, що дало б достатньо фіскального простору для цієї реформи якщо б її було запроваджено раніше.

Водночас економічне зростання залишається слабким, відстаючи від середніх показників ЄС та світу. Згідно з вищезгаданими опитуваннями підприємств, передусім його гальмує корупція, у якій виразно лідирує ДФС; а також брак доступу до фінансування. Проте варто зазначити, що, попри поширену ілюзію, корупцію системного типу, від якої потерпає Україна, неможливо подолати за допомогою покарання та організаційних заходів. Звісно, вони необхідні, але лишаться даремними, якщо не усунути чинники корупції, пов’язані передусім із дискрецією та особистим спілкуванням – тоді як перевірка з ППП є майже досконалим їхнім поєднанням.

Настав час стимулювати економічне зростання, але для цього не так багато інструментів: кейнсіанські методи, навіть якщо вважаються ефективними де-інде, погано працюють в Україні через низку причин; так само промислова політика (знову ж таки, навіть якщо вона десь ефективна). Проте певні фіскальні методи можуть бути дієвими. А саме – звільнення бізнесу від тиску корупції, заохочення прибуткових фірм до інвестування, щоб гроші залишалися в країні, – і ПВК великою мірою сприяє досягненню цих цілей. На наступному етапі реформи передбачається також скорочення видатків/податків та фіскальний маневр, запропонований ОЕСР – від прямих податків на прибуток до періодичних податків на майно – повинні додатково вивільнити ринкові сили, тим самим прискорюючи темпи зростання. Але це завдання на майбутні роки.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний