2020 рік почався для українських банків досить позитивно. Втім, початок пандемії позначився на роботі та прибутковості банківського сектору. Пандемія коронавірусу стала викликом для українських банків – вона змусила їх швидко реагувати на зміни в економіці і поведінці громадян.

Весняні карантинні обмеження у 2020-му негативно вплинули на роботу банків: знизилися загальна бізнес-активність, впав попит на нові кредити і банківські послуги, виросли неплатежі за раніше виданими кредитами.

Попри те, Центр економічної стратегії зазначає, що вперше в історії України економічна криза не супроводжується банківською. Реформування банківської системи дало свої результати – вона витримала кризу, й НБУ не довелося запроваджувати «драконівські» заходи на кшталт обмеження зняття депозитів – натомість у регулятора дещо змінили вимоги до банків.

На думку голови НБУ, рівень капіталу, ліквідності, прибутковості та технологічний розвиток українських банків дозволив їм гідно впоратися з викликами пандемії. І, як показує звітність НБУ за 2020 рік, українським банкам вдалося не лише протистояти викликам, а й отримати прибуток.

Похитнулися, але встояли

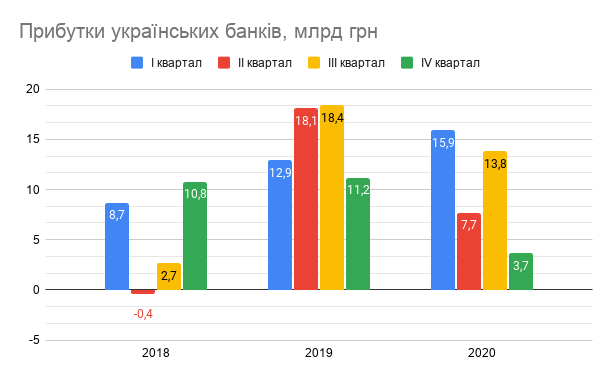

Незважаючи на кризу COVID-19, за 2020 рік банки отримали прибуток – 41,3 млрд грн. Це на 29% менше 2019 року, коли банківський сектор заробив 58,4 млрд грн. Понад 60% всього прибутку-2020 отримав ПриватБанк.

Дані Національного банку України

У І півріччі локдаун, а з ним і нижча бізнес-активність, менший попит на кредити й банківські послуги, більші неплатежі за раніше виданими кредитами негативно позначилися на процентних та комісійних доходах банків. Зростання чистого процентного доходу уповільнилося до найнижчого за чотири роки показника – 3.9% за перше півріччя порівняно з аналогічним періодом 2019-го.

Наступне помітне зниження було в IV кварталі – фінансовий результат сектору знизився майже на третину. В НБУ пояснюють, що основною причиною зниження у цьому періоді було формування резервів під активні операції.

Аби зменшити негативні наслідки від пандемії, Нацбанк суттєво пом’якшив регуляторні вимоги до банків. НБУ відтермінував вимогу дотримання буферів капіталу, тобто запасу, який банки накопичують під час економічного зростання для компенсації можливих втрат у разі спаду в економіці. Це дало можливість спрямувати створений запас капіталу на поглинання збитків та підтримку кредитування.

Загалом коронакриза помірно вплинула на доходи банків. Завдяки попереднім реформам банки змогли сформували певний запас міцності. А нинішні регуляції знизили тиск на банки і дали їм такі собі «кредитні канікули».

Кредитні портфелі

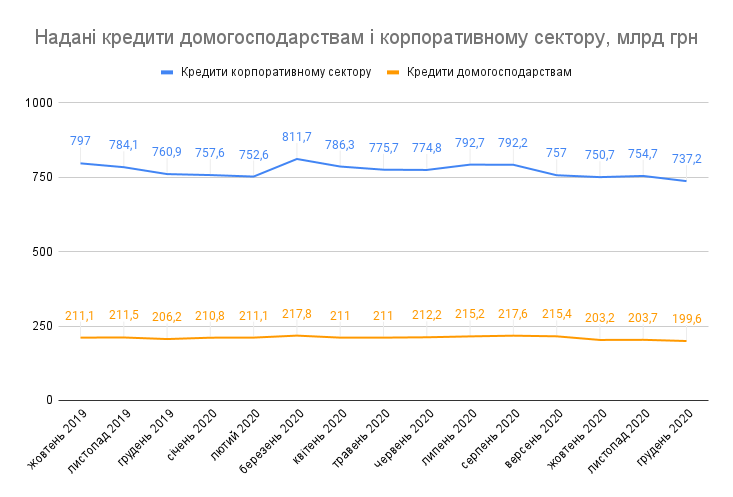

Карантин позначився на темпах кредитування як домогосподарств – тобто звичайних споживчих кредитів, так і корпоративного сектору. У березні, перед локдауном, кредити почали зростати, після оголошення жорстких карантинних норм – зупинок бізнесу і транспорту – падати. Так, наприклад, в карантинній невизначеності попит на споживчі кредити падав, бо їх просто не було на що витрачати (ст.1). У ІІІ кварталі обидва сегменти кредиутвання почали пожвавлюватися, втім у вересні їхній загальний обсяг знову пішов на спад – і така тенденція протрималася до кінця року.

Дані Національного банку України

Попри загальне падіння споживчих кредитів, іпотечні позики зростали. На кінець 2020 року загальний обсяг іпотечних кредитів досяг 521 млн грн, що на 36% більше порівняно з 2019 роком. В цілому у другому півріччі, порівняно з першим кризовим, загальна кількість іпотек більш як подвоїлися. Всього за 2020-ий їх було менше за кількістю, але більше за вартістю, ніж за 2019-ий.

Щодо бізнесу, то тенденції їх кредитування були схожі на кредитування домогосподарств. Втім їх намагалися пожвавити – наприклад, програмою субсидованих кредитів під 5%,7% та 9%. Її розробили для малого бізнесу (до 50 працівників) з річним доходом до 50 млн грн та середнього бізнесу (50-250 працівників) з доходом понад 50 млн грн.

Програму ухвалили ще наприкінці 2019 року, аби розвивати підприємництво та «затримати» в Україні трудових мігрантів. Але через пандемію програма стала антикризовою. Протягом 2020 року уряд декілька разів переглядав її умови, щоб розширити коло підприємств, які можуть отримувати кредит. Станом на 29 грудня за «5-7-9» видали понад 16,5 млрд грн кредитів. Більша частина цих коштів пішли на рефінансування попередніх кредитів (вони видаються на час дії карантину плюс 90 днів), решта – на антикризову підтримку підприємств і залишки на капітальні інвестиції. Загалом програма «5-7-9» у 2020-му сягнула лише 2% від всього обсягу корпоративних кредитів – але й розрахована вона були лише на малих та середніх підприємців. Всього ж поза програмою загальний обсяг кредитного портфеля корпоративному сектору становив 737,2 млрд грн, що менше в порівнянні з 2019 роком на 23,7 млрд грн.

А от щодо непрацюючих кредитів (NPL), то в 2020 році їх продовжували списувати з балансів, як і в 2019. Найбільше – державні банки у ІV кварталі 2020-го. У НБУ вказують , що завдяки цьому держбанки вперше за довгий час зменшили частку NPL у своїх портфелях нижче 60%. Загалом цьому на кінець 2020-го року частка NPL у банківській системі становила вже 41% – проти 48,4% у на кінець 2019-го.

Розрахунки (без)готівкою

Пандемія та карантинні обмеження посприяли тому, що українці почали активніше переходити на безготівкові платежі та частіше користуватися послугами електронної комерції.

Помітно збільшилися сума платежів через систему електронних платежів (СЕП) — майже на третину. Якщо позаторік через СЕП українці (домогосподарства та підприємства) зробили всього 384 млн початкових платежів на суму майже 33 трлн грн, то у 2020-му році було 385 млн таких операцій на суму майже 45 трлн грн.

Система електронних платежів Національного банку – це державна банківська платіжна система, що забезпечує міжбанківські перекази через рахунки, відкриті в НБУ. Вона забезпечує 96% таких переказів у національній валюті в межах України. Учасники СЕП станом на 1 січня 2021 року – всі 74 банки, що працюють в Україні, Державна казначейська служба та НБУ.

Але готівка не зникла з життя українців. Хоча кількість операцій зняття грошей з карток та касові обороти готівки знизилися, водночас упродовж 2020 року обсяг готівки в обігу збільшився на третину – на понад 133 млрд грн та сягнув 558,5 млрд грн.

Які на це могли бути причини? По-перше, зниження швидкості обертання грошей, тобто коли люди тримали більший обсяг готівки «про всяк випадок». По-друге, це може свідчити про зростання тіньового ринку, зокрема під час карантину. Доходи бізнесів падали, і частина почала відходити в тінь, зменшуючи таким чином податкові та інші платежі. Це не унікальна для України ситуація, аналогічні тенденції є в більшості країн світу. Та, на думку Нацбанку, попит на готівку поступово слабшатиме, коли зявлятиметься визначеність у ситуації з COVID-19.

Чого чекати в 2021 році?

Досі криза мала негативний, але помірний вплив на банківську діяльність. У 2021 році НБУ планує проводити регулярну оцінку стійкості банків, зокрема аналіз якості активів, аби з’ясувати, чи коректно банки відображають кредитні ризики.

Також у жовтні Нацбанк запланував нові регуляції для банків на 2021-2024 роки.

Так, наприклад, з 1 січня 2021 року НБУ став обов’язковим коефіцієнт NSFR. Він встановлює необхідний рівень фінансових потреб для банку протягом року – як під час нормальних, так і під час стресових умов. Основна мета нового показника – стимулювати банки більше залучати довгострокові депозити та зменшити залежність від короткострокового фінансування. Банкам дали час, щоб привести свої показники до нормативних значень і досягти 100%-го значення NSFR поступово: 80% – з квітня 2021 року, 90% – з жовтня, а 100% від банків чекатимуть з 1 квітня 2022 року. Це дозволить підвищити фінансову стабільність банків та убезпечить їх від можливих ризиків.

У другій половині 2021 року Нацбанк зобов’яже банки, які надають споживчі кредити, мати більшу кількість власного капіталу, підвищивши ваги ризику із 100% до 150%. Якщо зараз при 100% на кожні 10 грн кредиту банк має тримати 1 грн капіталу, то при підвищенні ваг ризику до 150% банки, які займаються споживчим кредитуванням, повинні будуть тримати вже 1,5 грн капіталу. Тобто банки повинні будуть більше таких кредитів фінансувати власним капіталом, а не депозитами вкладників. Це в свою чергу захистить сектор від накопичення системних ризиків, що також сприятиме збереженню фінансової стабільності.

Висновки

Коронакриза-2020 не викликала фінансової паніки в українців – вони не побігли масово знімати гроші зі своїх рахунків. В цьому є заслуга і попередньої реформи банківського сектору, і нових регуляцій НБУ того часу. Відтак все це змогло підтримати банківську систему в 2020 році. І сектор навіть зміг отримати прибуток – хоч і менший, ніж в допандемічний період. Та й прибуток в основному знизився через те, банки формували резерви під очікувані збитки.

А малі та середні підприємці за цей період змогли взяти недорогі кредити, які використали переважно на рефінанс попередніх позик. Хоча поки не відомо, які наслідки це матиме в 2021 – наприклад, чи вийдуть малі та середні бізнеси на докризовий рівень прибутковості, аби брати кредити на розвиток бізнесу, а не на рефінансування попередніх позик.

Попри суттєве поліпшення економічної ситуації у другому півріччій у НБУ зазначають, що кредити в 2021-му залишаться ключовим ризиком банків – є загрози, що окремі сектори та компанії через пандемію усе ще відчувають фінансові труднощі та будуть менш платоспроможними. А це зумовить потребу в додаткових резервах банків.

НБУ навіть проведе оцінку якості активів банківського сектору – аби упевнитися, що заявлена банками якість кредитного портфеля є такою насправді. А 30 банків з 74 додатково пройдуть стрес-тестування.