У квітні 2021 року інфляція в США сягнула понад 4%, і світ затамував подих. Якщо Федеральний резерв почне підвищувати процентні ставки задля боротьби з інфляцією, усі країни – і великі, й малі – зіткнуться з підвищенням вартості запозичень. Для багатьох урядів, фірм та домогосподарств, що потонули в боргах, таке підвищення може виявитись руйнівним. Для таких країн, як Україна, що великою мірою залежать від світових ринків, це може мати досить серйозні наслідки. Та чи вийде інфляція в США з-під контролю? І чи підвищуватиме Федеральна резервна система процентні ставки?

Гадаю, що такий сценарій не є ймовірним з кількох причин.

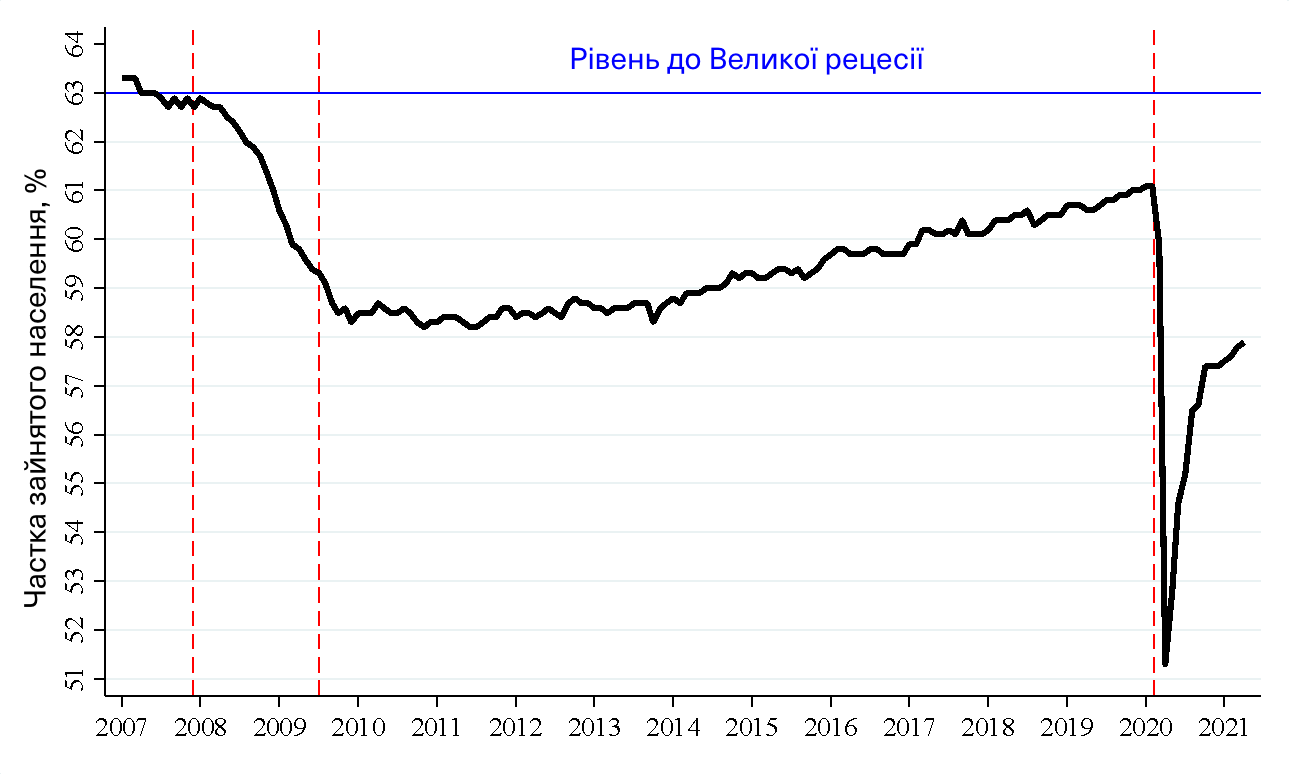

По-перше, ринок праці у США ще достатньо слабкий. Напередодні ковідної кризи у світі ринок праці США перебував у стадії повільного відновлення після Великої рецесії. Навіть наприкінці 2019 року частка зайнятого населення, що є звичним показником дефіциту робочої сили, була нижчою за рівень до Великої рецесії. Пандемія знищила мільйони робочих місць, і останнє значення коефіцієнта є нижчим за його найнижче значення з початку Великої рецесії (див. Рисунок 1). Інакше кажучи, нинішній стан ринку праці гірший, ніж у часи Великої рецесії, однієї з найгірших рецесій в історії США. У нижній точці Великої рецесії розрив між фактичним і потенційним обсягом виробництва становив понад 6 відсоткових пунктів. Тобто фактичний обсяг виробництва економіки США був приблизно на 1 трильйон доларів нижчим за її потенціал.

Рисунок 1. Частка зайнятого населення

Примітки: база даних FRED

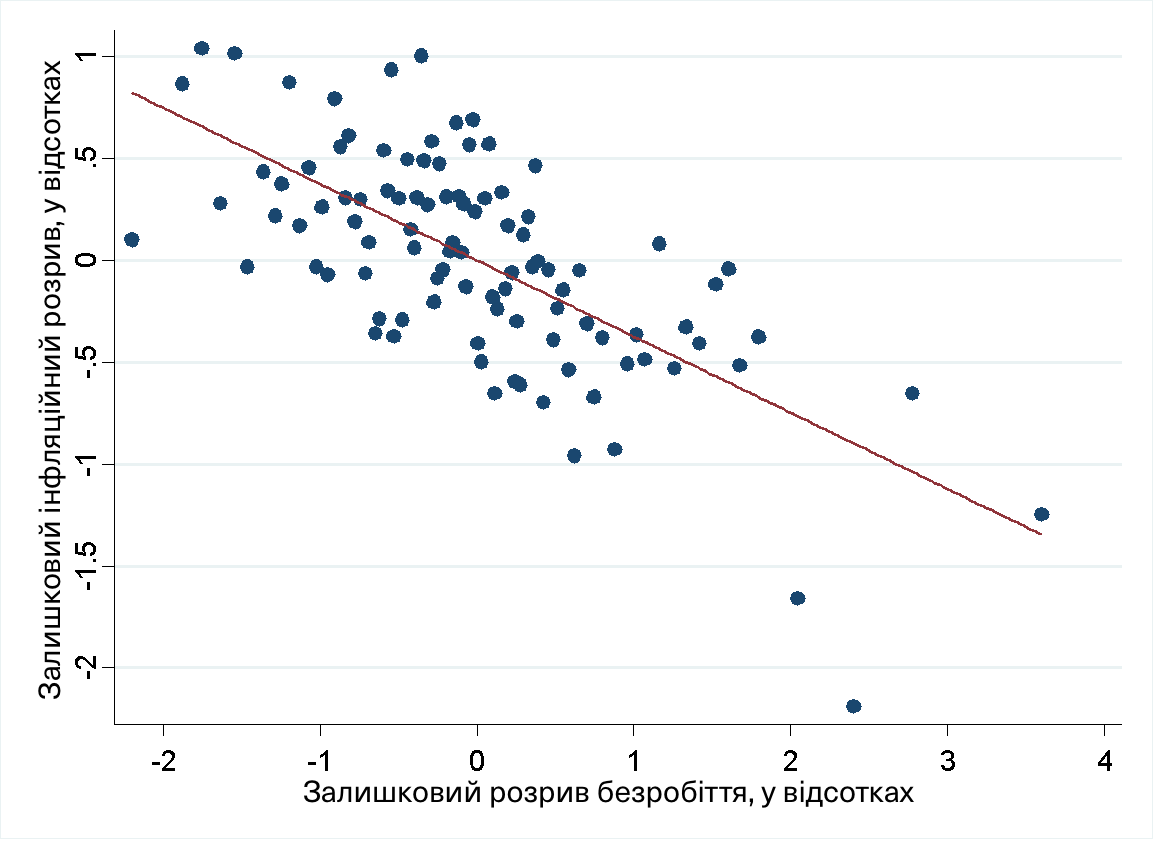

Чому це важливо? Макроекономісти стверджують, що чим більше розрив між потенційним та фактичним виробництвом (тобто неповне використання ресурсів), тим нижчою має бути інфляція. Ця залежність називається кривою Філіпса. Попри суперечки щодо того, чи крива Філіпса жива чи мертва, у разі використання правильної специфікації, ця крива жива і здорова. Рисунок 2 за допомогою даних багатьох країн показує взаємозв’язок між інфляційним розривом (інфляція мінус інфляційні очікування) і розривом безробіття (різниця між фактичним та «природним» рівнем безробіття, тобто таким, який би спостерігався у разі, якби економіка функціонувала нормально). Рисунок є свідченням чіткого негативного взаємозв’язку: чим вище безробіття, тим нижча інфляція.

Рисунок 2. Крива Філіпса.

Примітки: на Рисунку наведено діаграму розсіювання розриву безробіття (фактичне мінус «природне») та інфляційного розриву (фактична інфляція мінус інфляційні очікування). Кожна точка представляє близько 30 спостережень країна/квартал. Джерело: Coibion, Gorodnichenko and Ulate (2019).

Якщо в економіці США такий високий рівень незайнятості, то навряд чи ми можемо мати системний інфляційний тиск. Інакше кажучи, рівень інфляції часом може підскакувати, але такі сплески навряд чи будуть стійкими.

По-друге, 70-ті роки характеризувались незаякореними інфляційними очікуваннями. Це означає, що коли працівники та фірми очікують високу інфляцію, вони встановлюють ціни та вимагають зарплати в світлі цих очікувань. Як наслідок, заробітна плата та ціни зростають, і це породжує інфляцію. Очікування збулися. Люди очікували інфляцію, і вона сталася. Але це означає, що вони продовжать очікувати зростання інфляції, а отже, інфляція буде. Зупинити це замкнене коло очікувань, що самозбуваються, дуже важко, і щоб це зробити, знадобилася влаштована Федеральним резервом епічна рецесія, а потім ще багато років жорсткої монетарної політики, щоб закріпити («заякорити») інфляційні очікування.

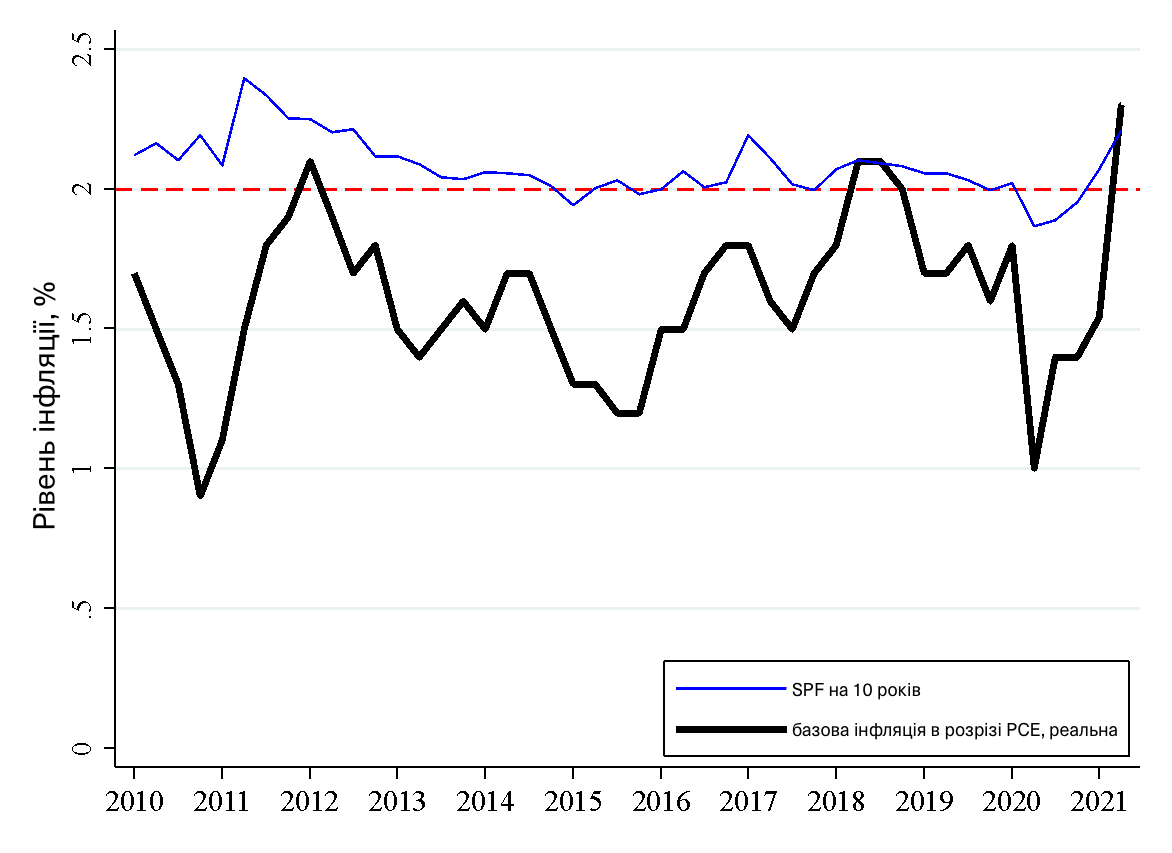

Економіка США навіть близько не стоїть до незакріплених інфляційних очікувань. На Рисунку 3 видно, що професійні прогнозисти (SPF, синя лінія) вважають, що інфляція в середньому буде на рівні близько 2% на рік (цільовий рівень інфляції Федеральної резервної системи) протягом наступних 10 років. Прогнозисти роблять такий прогноз, оскільки вважають, що ФРС зупинить зростання інфляції в країні на ранній стадії у разі, якщо інфляція ставатиме небезпечною. І це має сенс. За останні 10 років інфляція ледь перевищувала 2%, і для того, щоб знайти серйозну інфляцію в США, потрібно повернутися у минуле на багато років назад.

Рисунок 3. Фактичний рівень інфляції та інфляційні очікування.

Примітки: фактична інфляція взята з бази даних FRED. Професійні прогнози взяті з опитування професійних прогнозистів (SPF), проведеного Федеральним резервним банком Філадельфії.

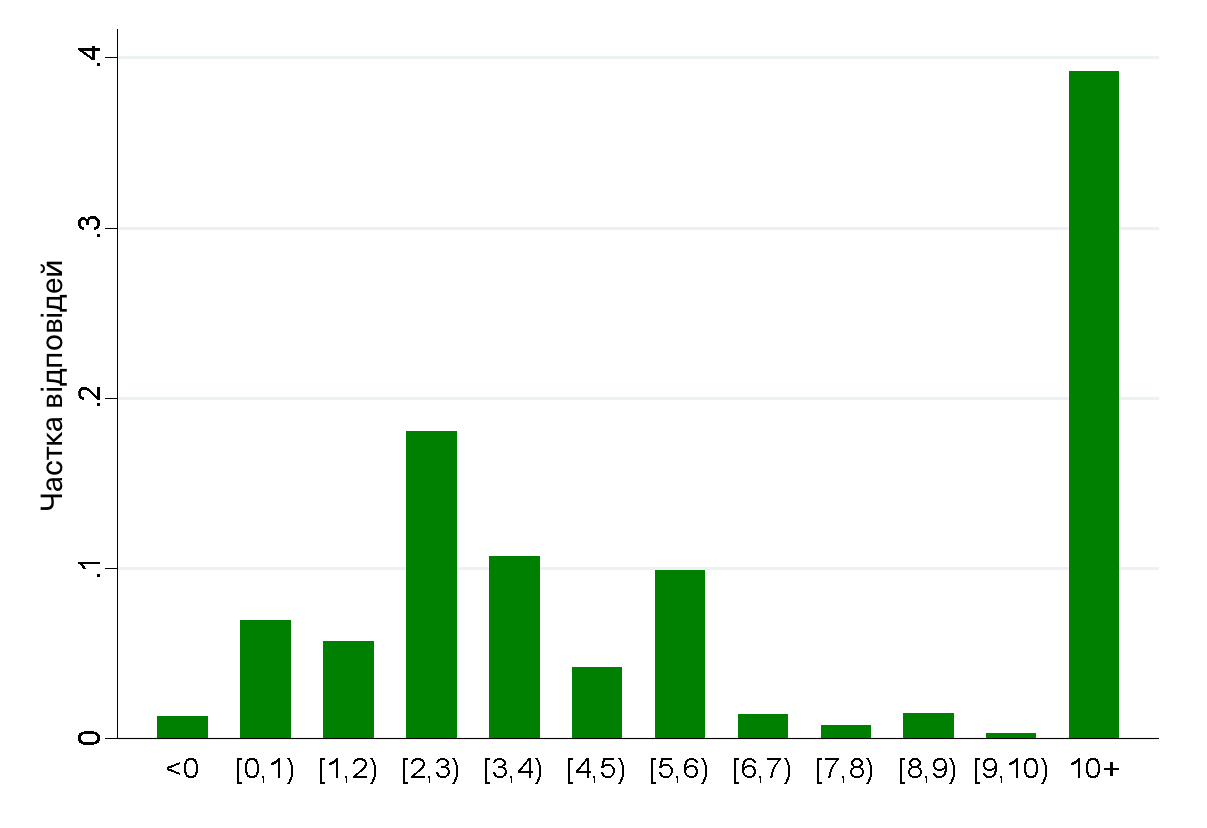

По-третє, когось може турбувати те, що економіка США отримала занадто велике стимулювання в рамках монетарної та фіскальної політики, і домогосподарства можуть думати, що уряд друкуватиме гроші, щоб оплатити весь цей «бенкет». Проте тут виправдовують себе роки низької та стабільної інфляції. Переважна більшість американських сімей не звертає уваги на те, що робить центральний банк. А навіщо? Інфляція довгий час була низькою та стабільною, і яка різниця, що вона становить 2,1% чи 1,9%? У результаті більшості людей не відомий інфляційний таргет ФРС – менш ніж 20% можуть правильно назвати його (див. Рисунок 4). Так само більшість людей у США не знають про фіскальний дефіцит та державний борг і не пов’язують поточний державний борг чи дефіцит з інфляцією. Очікування керівників компаній, схоже, мають подібні характеристики.

Рисунок 4. Сприйняття домогосподарствами цільового рівня інфляції ФРС.

Джерело: Coibion, Gorodnichenko and Weber (2019).

По-четверте, у Федеральній резервній системі в 1970-х вірили, що інфляція пов’язана з витратами, і що центральний банк мало що може зробити для контролю над інфляцією. Сьогодні мало хто (якщо взагалі хтось) в ФРС поділяє цю думку. Натомість існує тверда впевненість, що ФРС може і має контролювати інфляцію задля забезпечення цінової стабільності. До того ж, ФРС дуже обережно висловлюється, намагаючись уникнути повідомлення про те, що вона штучно підвищує інфляцію з метою підтримки економіки. Натомість у повідомленнях ФРС наголошує, що вона дбає про повну зайнятість. Це підводить нас до наступного пункту.

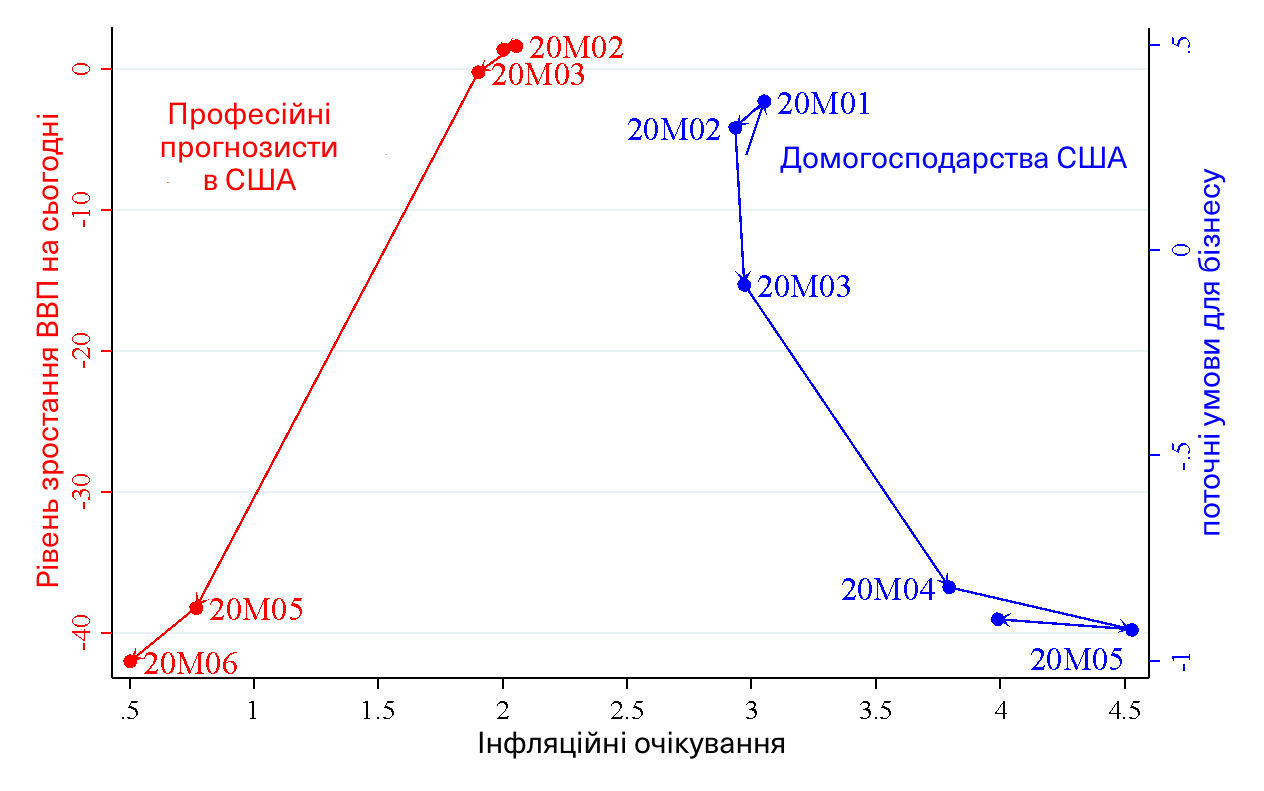

По-п’яте, на відміну від професійних прогнозистів та макроекономістів, домогосподарства вважають інфляцію чимось поганим. Зокрема, домогосподарства трактують інфляцію як поганий стан економіки, стан, коли рівень безробіття високий. Ковідна криза наочно ілюструє цей момент. У міру того як розгорталася пандемія, професійні прогнозисти знижували оцінки ВВП та свої інфляційні очікування, що відповідає базовій макроекономічній теорії (згадаймо криву Філіпса). На відміну від них, домогосподарства підвищували свої інфляційні очікування в міру того, як економіка падала. Це означає, що домогосподарства мають стагфляційний погляд на інфляцію, тобто висока інфляція та високе безробіття йдуть разом. Чому це важливо? Це важливо, оскільки у міру покращення економіки домогосподарства можуть переглядати свої інфляційні очікування в нижчий бік, знижуючи тим самим інфляційний тиск.

Рисунок 5. Динаміка інфляційних очікувань та сприйняття поточних економічних умов.

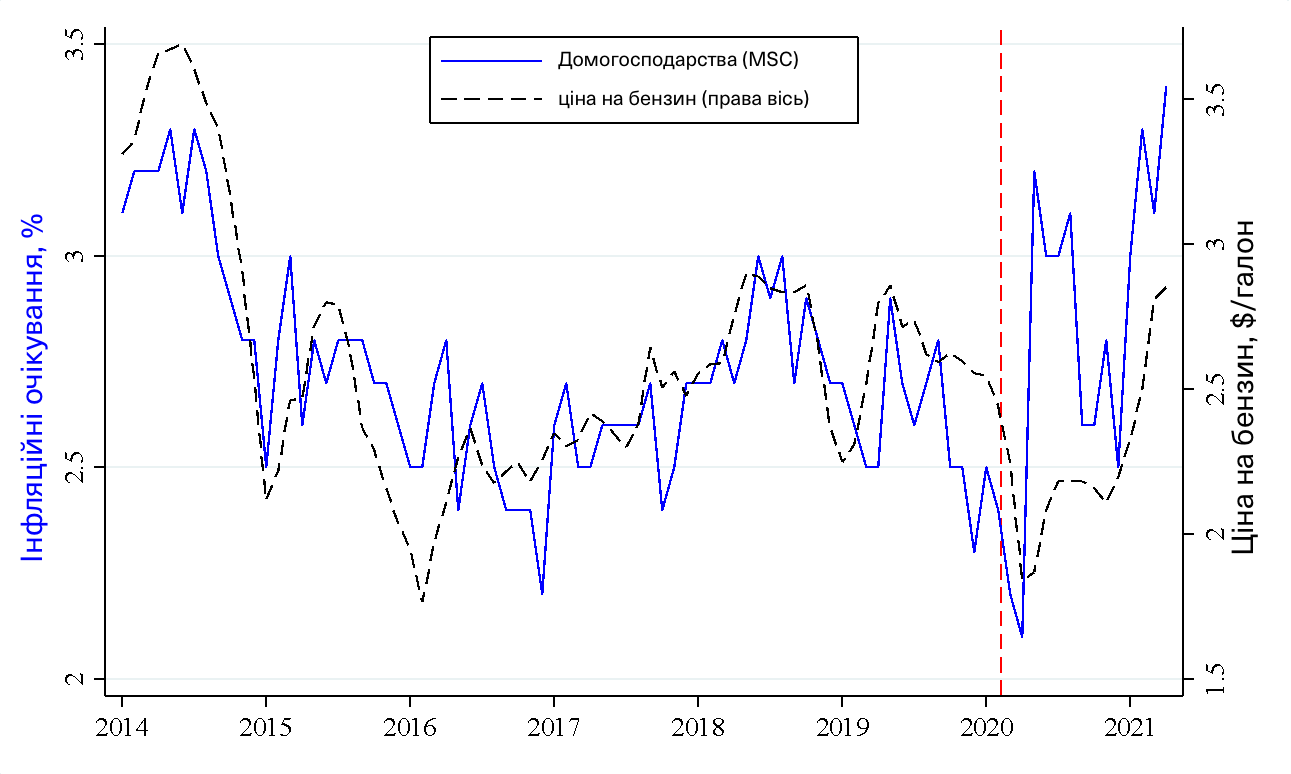

Чи означають ці причини, що економіці США нічого не загрожує, а на горизонті не видно інфляції? Прогнозування – невдячна справа, оскільки багато що може статися в таких складних системах, як сучасна економіка. До прикладу, вузькі місця в економіці, які сьогодні сприяють підвищенню цін (як-от відсутність мікрочіпів, великі затримки в галузі вантажних перевезень, люди, які воліють не повертатися до лав робочої сили через занепокоєння щодо ковіду тощо) можуть бути більш стійкими, ніж гадають багато економістів. Фірми можуть бути змушені перекладати збільшення витрат на споживачів. Бум цін на сировинні товари є ще одним джерелом занепокоєння. Справді, ціна бензину сильно корелює з інфляційними очікуваннями домогосподарств (див. останні дані на Рисунку 6). Якщо ціни на сировину продовжуватимуть залишатися високими, це може «налякати» споживачів та підвищити їхні інфляційні очікування.

Рисунок 6. Ціна бензину та інфляційні очікування в США

Примітки: Цей рисунок є оновленням часових рядів, наведених у Coibion and Gorodnichenko (2015). Інфляційні очікування домогосподарств взяті з опитування споживачів у Мічигані (MSC). Інфляційні очікування стосуються горизонту на рік уперед.

Отже, відновлення після ковідної кризи є багато в чому унікальним, і ми маємо замало даних для прогнозування того, як буде поводитися економіка в короткостроковій перспективі. Однак, незважаючи на цю невизначеність, здається малоймовірним те, що одна точка даних з високою інфляцією може вивести економіку США на траєкторію, яка веде до 1970-х років. Відновлення все ще занадто слабке. Раціональні «гравці», як-от фінансові ринки та професійні прогнозисти, «заякорили» інфляційні очікування. Менш інформовані гравці, як-от домогосподарства та певною мірою менеджери, не приділяють багато уваги інфляції. Поліпшення економічних умов може знизити інфляційні очікування цих гравців. ФРС навчилася на своїх помилках 1970-х. Цих сил має вистачити, щоб тримати інфляцію під контролем навіть у разі несприятливих умов. Тож навряд чи ми скоро опинимося в 1970-х.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний