Російське вторгнення призвело до жахливих людських втрат і страждань, катастрофічних наслідків для економіки України. Значна частина території України була окупована, багато ключових підприємств і бізнесів зруйновані або повністю знищені. Ближче до зими росія здійснила на Україну серію масштабних ракетних атак, знищуючи критичну інфраструктуру та вбиваючи мирне населення. Мільйони українців вимушені були переїхати у більш безпечні регіони України або виїхати за кордон. У цих умовах було важливо забезпечити фінансову стабільність, безперебійне функціонування банківської та платіжної систем, безперебійної роботи державних фінансів і фінансової системи загалом та проводити монетарну політику для досягнення основних цілей: утримання контролю за інфляцією, фінансування дефіциту бюджету в умовах війни, підтримки рівня міжнародних резервів та стабільності курсу. У цій статті ми розглядаємо, як Національний Банк упорався з цими завданнями протягом 2022 року.

Тимчасова зміна каркасу монетарної політики в умовах війни. З початку повномасштабних бойових дій Національний Банк оголосив, що залишається відданим режиму інфляційного таргетування у майбутньому. Водночас, за високої невизначеності та в надзвичайних умовах функціонування економіки та фінансової системи, НБУ вимушено запровадив адміністративні обмеження, зокрема на валютному ринку. В умовах, коли економіка руйнувалася, а невизначеність та фінансові ризики зростали, ринкові монетарні інструменти, зокрема облікова ставка, не могли відігравати відчутної ролі у функціонуванні грошово-кредитного та валютного ринків. Тому фіксація Нацбанком валютного курсу дозволила уникнути невизначеності для населення та бізнесу й утримувати девальваційні та інфляційні очікування під контролем. Курс став стабілізатором цін або «номінальним якорем» для всієї економіки і не давав надмірно розкручуватися інфляції, яка могла б додатково дестабілізувати макроекономічну ситуацію.

В умовах війни першочерговими цілями монетарної політики Національного Банку України були максимальне забезпечення потреб оборони України та надійного функціонування фінансових ринків, підтримання безперебійної роботи банківської та платіжної систем, контроль інфляційних процесів, стабільності курсу та забезпечення необхідного рівня міжнародних резервів.

Таблиця 1. Основні макроекономічні показники 2019-2022

| Рік | 2019 | 2020 | 2021 | 2022 |

| Реальний ВВП (% до попереднього року) | 3.2 | -3.8 | 3.4 | -33 (оцінка) |

| Інфляція (%, кінець року) | 4.1 | 5.0 | 10 | 26.6 |

| Курс (грн/$ середній за рік) | 25.8 | 27 | 27.3 | 31.8 |

| Дефіцит бюджету (% до ВВП) | -2.1 | -5.9 | -3.9 | -20 |

| Поточний рахунок (% до ВВП) | -2.7 | 3.3 | -1.6 | 2.7 |

| Міжнародні резерви (млрд $ на 31.12) | 25.3 | 29.1 | 30.9 | 28.5 |

Джерело: НБУ, МВФ

Процентна політика. З початку війни і до червня НБУ утримував облікову ставку на рівні 10%. Тому через зростання інфляції реальна ставка ставала все більш негативною, а невизначеність зростала, що провокувало відплив депозитів, тиснуло на обмінний курс і загалом підвищувало ризик фінансової дестабілізації. 2 червня НБУ різко підвищив облікову ставку до 25% з одночасним розширенням процентного коридору з +/-1% до +/-2%. Метою такого різкого підвищення ставки було намагання призупинити відплив депозитів із банківської системи та зменшити попит на іноземну валюту. З іншого боку, це призвело до подорожчання кредитів для суб’єктів господарювання, підвищило вартість обслуговування боргу, і зокрема, що важливо, для Уряду.

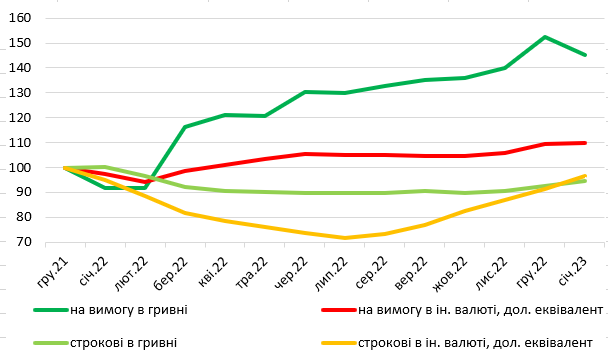

Тобто перед ухваленням рішення по ставці перед НБУ постала класична дилема центрального банку: як знайти компроміс між стримуванням інфляції з одного боку та підтримкою виробництва товарів та послуг, а також обмеженням навантаження на бюджет, з іншого. На той час ідеального рішення не існувало. Були можливі інші тактичні ходи, як-от менше підвищення ставки з одночасною девальвацією гривні або підвищення ставки у кілька етапів. Але стратегічне рішення щодо підвищення ставки було правильним і це показали подальші події, коли відплив депозитів, особливо строкових, призупинився (Рис.1), а після разової девальвації курс стабілізувався на новому рівні (Рис.2).

Рисунок 1. Динаміка депозитів домашніх господарств, грудень 2021 р.= 100

Джерело: НБУ, власні розрахунки

З точки зору регулятора під час ухвалення цього рішення ризик фінансової дестабілізації виглядав набагато більш загрозливим для економіки, ніж зменшення кредитування, яке і так було не надто активним навіть у період низьких ставок. У поточних умовах високі ставки можуть додатково гальмувати виробництво, але все-таки основною причиною зменшення випуску є військова агресія та руйнування підприємств та інфраструктури, а не вища вартість кредитів.

На підтримку рішення з підвищення ставки діяла і норма Закону про НБУ (ст. 6), яка визначає першочерговим завданням центрального банку підтримання цінової та фінансової стабільності.

Підтримка економічного зростання має здійснюватися лише за умови, коли це не перешкоджає першим двом завданням центробанку.

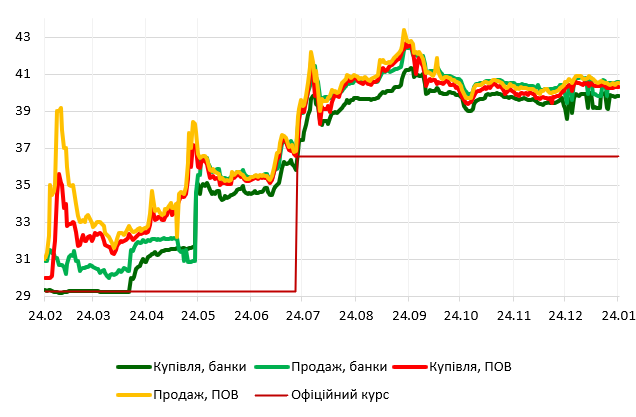

Курсова політика Національного банку. З початку військової агресії НБУ зафіксував обмінний курс гривні та запровадив комплекс заходів з обмеження відпливу капіталу. Пізніше у липні обмінний курс був зафіксований на новому рівні 36.6 грн. за долар. Такі заходи дозволили стабілізувати ринковий курс, призупинили відплив депозитів із банківської системи, зменшили попит на іноземну валюту (рис.2).

Рисунок 2. Обмінні курси гривні до долара США на готівковому ринку у період воєнного стану

Джерело: finance.ua, НБУ.

Фіксація обмінного курсу гривні відіграла основну роль у збереженні контрольованості інфляційних процесів. Попри коригування офіційного курсу гривні в липні 2022 року, його фіксація завдяки валютним інтервенціям та заходам контролю за рухом капіталу та валютними операціями суттєво обмежувала зростання собівартості товарів та послуг, зокрема через вартість імпортних складових. Вагомий вплив цього чинника проявлявся через стримування інфляційних і курсових очікувань громадян та бізнесу, а також зменшував ризик фінансової дестабілізації.

Валютне регулювання та міжнародні резерви. Одразу після вторгнення російських загарбників на територію України 24 лютого Національний банк запровадив обмеження на валютному ринку для захисту фінансової системи України, її надійного та стабільного функціонування. Крім того, Національний банк заборонив здійснення більшості транскордонних валютних платежів за винятком розрахунків та отримання готівки з використанням платіжних карток за кордоном (з обмеженнями).

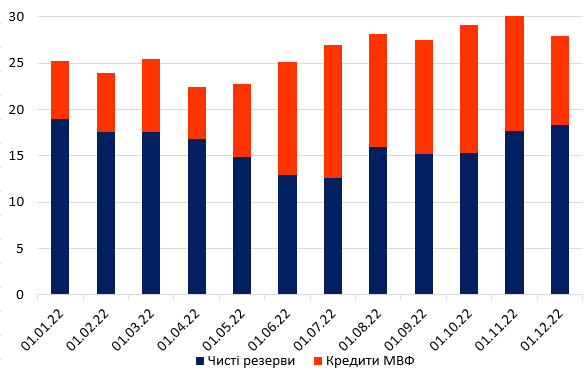

Рисунок 3. Міжнародні резерви НБУ в 2022 році, млрд дол. США

Джерело: НБУ

На 1 січня 2023 року міжнародні резерви України становили 28,5 млрд дол. США (а на початок березня 2023 року вже 29,9 млрд дол. – рис. 3) – переважно завдяки надходженням від міжнародних партнерів. Це 88% від композитного показника МВФ для необхідного рівня міжнародних резервів країн-членів МВФ. Протягом 2022 року цього було достатньо для виконання зобов’язань України та поточних операцій уряду й Національного Банку.

Взаємодія монетарної політики з бюджетом. З огляду на необхідність підтримки ЗСУ, оборонних та соціальних видатків бюджету під час військових дій, на час воєнного стану Верховна Рада призупинила норми закону, які забороняли НБУ прямо підтримувати держбюджет та підприємства (тобто купувати їхні цінні папери на первинному ринку). За новою редакцією цього закону доцільність та обсяги таких операцій визначаються окремими рішеннями Національного Банку на основі балансу між контролем інфляції та потребами бюджету України та з урахуванням можливостей наповнення бюджету з інших джерел, головним чином зовнішніх (при цьому НБУ зобов’язаний зберігати максимальну прозорість таких операцій). За 2022 рік НБУ купив облігацій уряду на 400 млрд грн, а із зовнішніх джерел було залучено фінансування на суму 564 млрд грн (в еквіваленті). Допомога міжнародних партнерів стала другим фактором (поруч із валютними обмеженнями), який допоміг стримати інфляцію. Але після перемоги та початку відновлення української економіки важливо повернутися до режиму інфляційного таргетування та звичайних умов функціонування фінансової системи України.

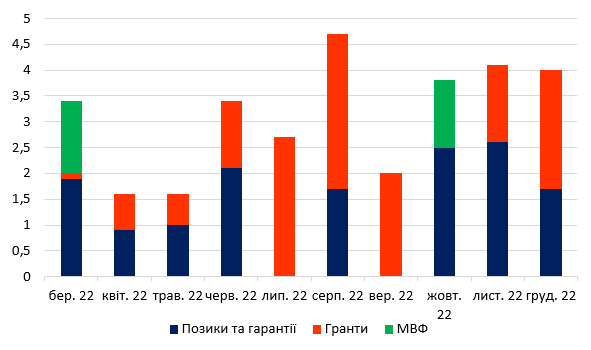

Фінансова підтримка МФО, країн-партнерів та монетарна політика. У 2022 році Україна отримала від міжнародних партнерів безпрецендентну фінансову підтримку – близько 32 млрд. дол. США (рис. 4). Найбільше допомоги надали Сполучені Штати (12 млрд дол.), Європейський Союз (9,6 млрд дол.), Канада (1.9 млрд дол.), МВФ (2,7 млрд дол.). Крім того Україна отримала 3.1 млрд дол. завдяки розміщенню валютних ОВДП. Ці надходження валюти дозволили профінансувати дефіцит бюджету, а також компенсувати значну частину валютних інтервенцій НБУ (25 млрд дол.) для збалансування валютного ринку та відповідно підтримки фіксованого курсу гривні. При цьому на обслуговування та погашення державного боргу уряд витратив 605 млрд грн, із яких 14% – на зовнішній борг (у липні уряд домовився з кредиторами про відтермінування виплат).

Рисунок 4. Міжнародна фінансова допомога з початку повномасштабної війни, млрд дол. США

Джерело: НБУ

Міжнародні організації та країни-партнери пообіцяли й надалі виділяти значні обсяги фінансування на зміцнення обороноздатності, підтримку економіки України та вирішення гуманітарних питань. Зокрема найбільші фінансові партнери України США та Європейський Союз затвердили фінансову допомогу Україні у власних бюджетах.

Програми співробітництва з МВФ. Важливим у поточних важких умовах залишається продовження співпраці з Міжнародним валютним фондом не лише для безпосередньої фінансової підтримки, а й як “сигнал” для інших донорів. Так, у квітні 2022 року МВФ затвердив Україні RFI (Rapid Financial Instrument) у розмірі 1,4 млрд дол. для фінансування необхідних витрат та пом’якшення негативного фінансового шоку, спричиненого війною. Одночасно з RFI Світовий банк надав Україні фінансування у розмірі 700 млн доларів. У жовтні Рада директорів Фонду затвердила другу за рік програму невідкладної фінансової допомоги (Emergency Financing Support-EFS). Загалом фінансова допомога від МВФ у 2022 році становила 2.7 млрд дол., від Світового Банку – 1 млрд дол. Таке співробітництво суттєво допомогло досягти цілей монетарної політики.

Важливим для виконання основних фінансових функцій України та збереження макроекономічної стабільності стало запровадження у грудні 2022 року моніторингової програми із залученням Ради директорів (МПЗР), яка забезпечила міцний якір для макроекономічної політики та сприяла подальшій донорській підтримці. Мониторингова програма фактично стала прологом до широкої повноцінної фінансової програми МВФ у найближчому майбутньому, над якою сьогодні разом з місією МВФ працюють НБУ та Мінфін. (рис. 5)

Рисунок 5. Зустріч Голови НБУ Андрія Пишного з директором-розпорядником МВФ Кристаліною Георгієвою під час візиту до Києва та обговорення перспектив подальшої співпраці

Основні результати монетарної політики НБУ у 2022 році

Інфляція за фактом виявилася навіть нижчою від липневого прогнозу. У липні 2022 року НБУ випустив інфляційний звіт, у якому прогнозував інфляцію на кінець року на рівні 31%, але по факту наприкінці року вона становила 26,6% (Табл. 1).

Валютні резерви утримувалися на достатньо безпечному рівні й наприкінці року були на довоєнному рівні (рис. 3).

Стабільний курс гривні до долара виконував роль номінального якоря. Це потидіяло відпливу депозитів, утримувало інфляційні очікування й тримало інфляцію у прогнозних межах.

Була забезпечена стабільність фінансової системи та дієвість платіжної системи в умовах війни. Всі банки продовжували надавати банківські послуги населенню та бізнесу в повному обсязі, а платіжна система працювала практично без збоїв та забезпечувала платежі у воюючій країні.

Інституційна стійкість центрального банку залишається на високому рівні. Незважаючи на частковий перехід роботи в online формат і значні кадрові зміни, Національний банк повною мірою виконував свої функції із забезпечення цінової та фінансової стабільності.

Залучення фінансування від МВФ та співпраця з іншими центральними банками (угоди своп) підтримала фінансову стійкість протягом року.

Проблеми для монетарної політики

Слабкість монетарної трансмісії та висока невизначеність знижували ефективність монетарних інструментів, тому покращення транмісійного механізму є важливим чинником підвищення ефективності монетарних інструментів;

Значний структурний профіцит ліквідності банківської системи став серйозним викликом при проведенні монетарної політики. Він зробив суттєвий внесок у зростання інфляції та розбалансування інфляційних очікувань;

Недостатня координація процентної політики НБУ з борговою політикою уряду вплинула на те, що через значну різницю у обліковій ставці та ставках за ОВДП НБУ певний період часу був єдиним внутрішнім кредитором уряду;

Утримання фіксованого курсу при високій інфляції зменшувало цінову конкурентоспроможність української економіки. Тому в майбутньому НБУ має повернутися до політики гнучкого обмінного курсу.

Де-факто формальна участь Ради НБУ в процесі вироблення стратегічних рішень Національного банку викликає багато питань. З одного боку, існуюча редакція закону про НБУ суттєво обмежує можливості Ради брати участь у розробці стратегічних питань монетарної політики. А відсутність механізму контролю, який є законодавчою функцією Ради, не дає можливості навіть надавати рекомендації Правлінню, які мали б бути невід’ємною частиною регулярних комунікацій із іншими гілками влади та суспільством з боку Ради. З іншого боку, суттєве якісне посилення професійного складу Ради із запровадженням ефективної та прозорої процедури призначення членів Ради, бажано за участі провідних міжнародних експертів, є нагальним завданням для підвищення інституціональної спроможності НБУ.

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний