Що таке прогресивне оподаткування та чи на часі його повернення? Яка історія застосуваня прогресивних шкал оподаткування? Як розподіл платників за отриманим доходом впливає на вибір моделі оподаткування? Який фіскальний потенціал такої новації в Україні та чи доцільно запроваджувати неоподатковуваний мінімум для всіх без винятку?

Наприкінці грудня 2023 року Уряд схвалив Національну стратегію доходів до 2030 року. Документ передбачає низку суттєвих реформ, зокрема у сфері податкової політики, які націлені на формування ефективної моделі податкової системи України і забезпечення зростання ролі податків для держави. Частина цієї стратегії присвячена реформі оподаткування доходів громадян (ПДФО). Пропонується перехід від пропорційної (застосування однієї ставки податку) до прогресивної (застосування вищих ставок податку до вищих доходів) моделі оподаткування. Окрім цього пропонується скасувати використання неоподатковуваного мінімуму доходу громадян – соціальної податкової пільги, натомість запровадивши цільову допомогу для найменш соціально захищених верств працюючого населення.

Національна стратегія також містить пропозиції з реформи спрощеної системи оподаткування (єдиного податку), що може бути важливим чинником для розрахунку потенційного фіскального ефекту від реформи ПДФО, адже ці два елементи податкової системи пов’язані між собою.

У цій статті розглядаємо реформу податку на доходи фізичних осіб як одну із ключових, що стосується всіх громадян.

Історія застосування прогресивної шкали оподаткування ПДФО в Україні

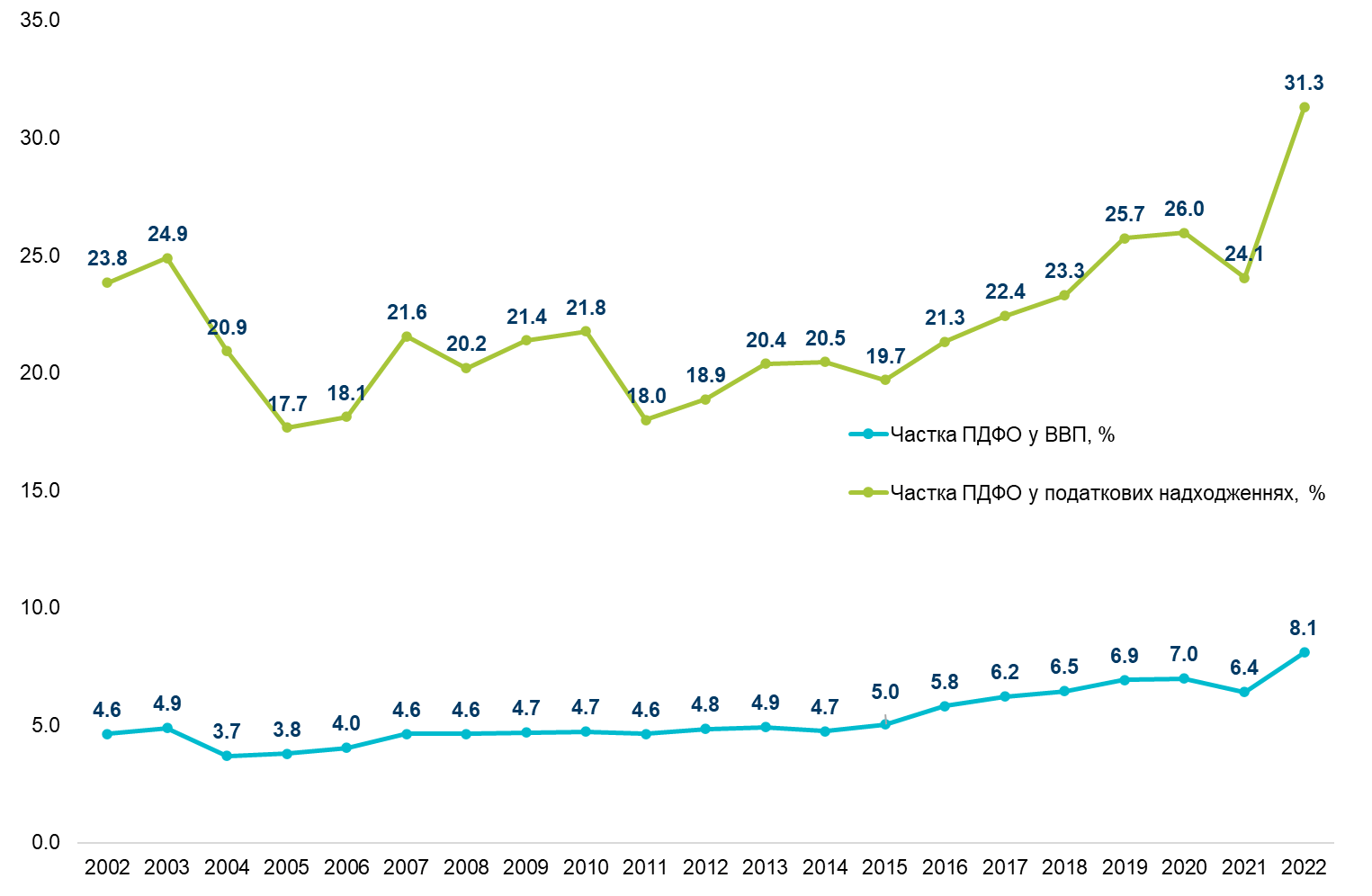

В Україні прогресивна та пропорційна моделі оподаткування змінюють одна одну: у 1991–2003 роках діяла прогресивна шкала, з 2004 до 2010 – пропорційна, з 2011 до 2015 – прогресивна, а з 2016 року знову повернулися до пропорційної шкали (табл. 1). У 1993–2003 роках відбувалося поступове переосмислення і заміна радянських підходів до оподаткування персональних доходів. Запровадження пропорційної системи у 2004 році пов’язано із наслідуванням прикладу росії із запровадження пласкої шкали у 2001 році. Зміна моделей оподаткування була спрямована на спрощення адміністрування ПДФО, що, зокрема, проявляється у радикальному зниженні кількості ставок податку. Як видно з рис. 1, запровадження пласкої шкали призвело до зниження частки ПДФО у податкових надходженнях та як частки ВВП. Це може бути пов’язано з тим, що паралельно не відбулося поліпшення адміністрування податків (тобто той, хто хотів ухилитися від сплати, міг це зробити так само легко, як і до зміни системи).

Таблиця 1. Історія застосування прогресивної та пропорційної шкал в Україні

| Шкала | Період | Ставки ПДФО |

| Прогресивна | 1991–1993 рр. | 12%, 15%, 20%, 30% (залежно від суми) доходів за місцем основної роботи; 2%, 3%, 5%, 6%, 9%, 10%, 11%, 12% доходів, що носять разовий характер; 2%, 3%, 5%, 6%, 9%, 10%, 11%, 12%, 15%, 20%, 30% – із сум авторських винагород, в т.ч. спадкоємцям; 60%, 65%, 70%, 75%, 80%, 85%, 90% – застосовується до сум винагород спадкоємцям авторів повторно (неодноразово) і знижується на 50% для спадкоємців віком до 18 років, а також для жінок віком 55+ років та чоловіків віком 60+ років. Також визначалися ставки для оподаткування доходів від підприємницької діяльності та інших доходів громадян. |

| 1993–2003 рр. | 10%, 20%, 35%, 50% доходів за місцем основної роботи; 20% доходів, одержуваних не за основним місцем роботи; 15% дивідендів за акціями та внаслідок розподілу прибутку (доходу) підприємств;не більше 70% із сум авторської винагороди; |

|

| Пропорційна | 2004–2010 рр. | 15% зарплати;

5% для доходів за депозитами та ощадними сертифікатами; 30% виграшів, призів та інших доходів, нарахованих на користь нерезидентів |

| Прогресивна | 2011–2015 рр. | 15% та 17% (у 2015 р. – 15% і 20%) доходів у формі заробітної плати, інших заохочувальних та компенсаційних виплат тощо; 5% – до процентних та інших доходів (визначених у п. 167.2 ПКУ); 30% (34%) доходів, нарахованих як виграш чи приз; 10% заробітної плати шахтарів |

| Пропорційна | 2016 – дотепер | Основна ставка 18%. Для окремих видів доходів застосовують ставки 0%, 5%, 9% |

Джерело: складено за даними бази даних «Законодавство України»

На вибір між прогресивною і пласкою шкалою доходів впливає багато факторів. Серед них структура доходів (яку частку доходів домогосподарства отримують як зарплату, від підприємництва, соціальної підтримки та ін.), розподіл населення за доходами (нерівність), можливості адміністрування податку, розмір тіньової економіки, рівень податкової культури тощо. Дані останніх 21 року (рис. 1) не дозволяють точно визначити, яка система краще працювала в Україні: частка ПДФО у ВВП та податкових надходженнях поступово зростає з 2011 року, але це може бути пов’язано загалом із розвитком економіки та зростанням зарплат.

Рисунок 1. Частка ПДФО до Зведеного бюджету у ВВП та частка ПДФО у податкових доходах

Джерело: Державна казначейська служба України.

У 2016 році відмову від прогресивної шкали оподаткування аргументували спрощенням адміністрування й наближенням ставки ПДФО до ставки податку на прибуток підприємств. Також було припущення, що це сприятиме детінізації доходів, адже максимальну ставку у 2015 році (за рік до переходу на пласку шкалу) підвищили до 20%, і запроваджена у 2016 році єдина ставка була нижчою за неї (18%). Рівень тіньової економіки справді дещо знизився – із 35% від ВВП у 2015 році до 28% у 2019 році, проте вплив запровадження пласкої шкали оподаткування на детінізацію не оцінювався.

Законодавчі ініціативи з повернення прогресивного оподаткування

Дискусії про необхідність запровадження прогресивного оподаткування точаться кілька останніх років. Деякі з них навіть знайшли своє відображення в законодавчих ініціативах:

- Проєкт Закону про внесення змін до Податкового кодексу України та Закону України “Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування” щодо підтримки роботодавців та працівників в умовах воєнного стану. Він передбачає до кінця воєнного стану застосовувати три ставки ПДФО: 9% для доходів до 5 мінімальних зарплат (МЗП), 18% для доходів від 5 до 10 МЗП та 25% для доходів вище 10 МЗП від одного роботодавця. Також пропонується знизити ставку ЄСВ для зарплат, що не перевищують 5 МЗП, до 11%, для заробітних плат від 5 до 10 МЗП залишити чинну ставку ЄСВ — 22%, а для суми перевищення 10 МЗП застосовувати ставку 29%.

- Проєкт Закону про внесення змін до Податкового кодексу України (щодо звільнення від оподаткування податком на доходи фізичних осіб та військовим збором окремих доходів та запровадження справедливої прогресивної шкали податку на доходи фізичних осіб), що пропонує запровадити неоподатковуваний мінімум (еквівалент 1 МЗП) для доходів, що не перевищують 15 МЗП, а також застосовувати прогресивну шкалу ПДФО (ставки 15%, 18%, 21%, 24% та 27%) і скасувати оподаткування процентних доходів. Проєкт пропонує не обкладати військовим збором як неоподатковуваний мінімум, так і процентні доходи;

- Проєкт Закону про внесення змін до Податкового кодексу України (щодо запровадження справедливого прогресивного оподаткування доходів фізичних осіб), що пропонує запровадити ставку 10% для доходів до 1 МЗП, ставку 15% – до суми від 1 МЗП до 5 МЗП, ставку 20% – до суми перевищення 5 МЗП.

- Проєкт Закону про внесення змін до підрозділу 10 розділу ХХ Податкового кодексу України щодо диференційованого оподаткування військовим збором в умовах воєнного стану, що пропонує застосовувати до заробітних плат працівників державних та комунальних підприємств прогресивну шкалу ставок військового збору від 1,5% до 50%.

Перші три ініціативи стосуються ПДФО, остання – лише зміни ставок військового збору. Спільною рисою всіх законопроєктів є відсутність якісного обґрунтування очікуваного ефекту їх ухвалення. Вони не містять розрахунків витрат на адміністрування, змін у податкових надходженнях та впливу на окремі сектори чи галузі. А найголовніше, відсутні розрахунки розподілу платників за рівнем доходу до та після оподаткування.

Передумови для запровадження прогресивної шкали оподаткування

Сьогодні прогресивна шкала оподаткування вважається більш стійкою і ефективною, ніж пласка. По-перше, вона впливає на перерозподіл багатства і може сприяти зменшенню нерівності в суспільстві. Вона вважається більш справедливою, оскільки особи з вищими доходами сплачують більшу суму податку. По-друге, в залежності від конкретної моделі вона може стимулювати певну поведінку людей (наприклад, дозвіл знижувати базу оподаткування на суму благодійної допомоги заохочує благодійність). Водночас не можна виключати ризиків часткового переходу зарплат у “тінь” — при пропорційному оподаткуванні такі ризики є меншими.

Визначення оптимальної моделі прогресивної шкали оподаткування має відповідати цілям Уряду (наприклад, підвищення зайнятості, зниження рівня бідності, зменшення диференціації доходів населення тощо) та базуватися на детальних розрахунках. Дані для цих розрахунків можна отримати з двох джерел – Державної податкової служби та з Обстеження умов життя домогосподарств.

Цікавим є досвід Німеччини та Польщі. Обидві країни застосовують прогресивну шкалу оподаткування, але у Польщі вона значно простіша. У Польщі є лише дві ставки – 12% і 32%, а також річний неоподатковуваний мінімум у розмірі 30 тис. злотих (близько 281 тис. грн). Оскільки середня річна зарплата становить 73 тис. злотих (близько 683 тис. грн) станом на 2022 рік, то до більшості осіб застосовується лише нижча ставка податку. В Німеччині застосовується більше ставок (зростаючі ставки від 14% до 42% для осіб із середніми доходами, та 42% і 45% для осіб із високими доходами), а неоподатковуваний мінімум становить у 2024 році 11,6 тис. євро на рік (у 2023 році він був 10,9 тис. євро, тоді як середня місячна зарплата до оподаткування становила 4,15 тис. євро на місяць).

Оцінювання впливу впровадження прогресивного оподаткування в Україні за інших рівних умов

Національна стратегія доходів до 2030 року передбачає реформу прибуткового оподаткування доходів громадян. Основною зміною має стати перехід від пропорційної моделі до прогресивної із запровадженням однієї чи двох підвищених ставок ПДФО для високих доходів (подробиць у Нацстратегії немає). Її запровадження може підвищити надходження від ПДФО до бюджетів. Спробуємо оцінити, на скільки.

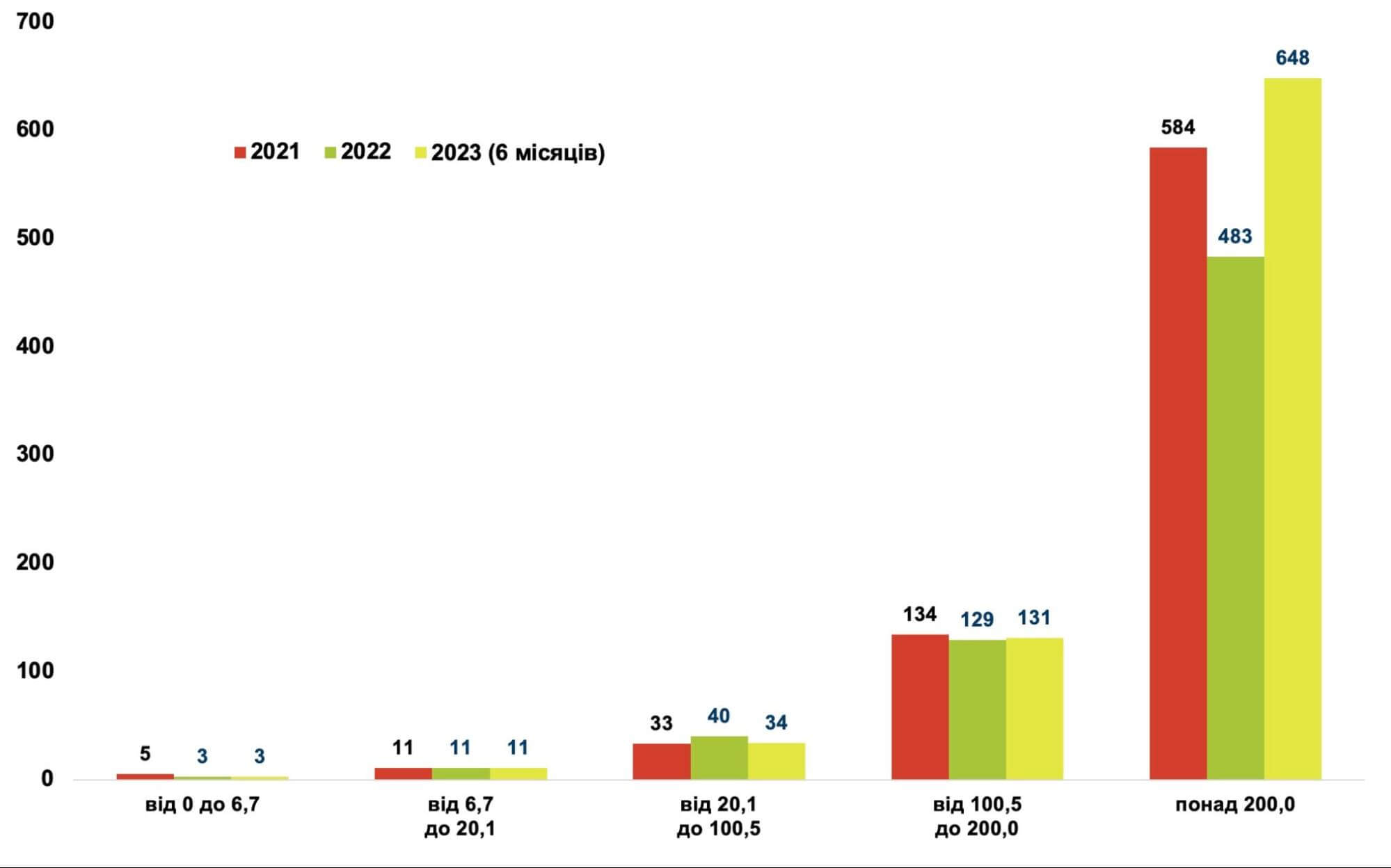

За даними Пенсійного фонду України, у вересні 2023 року розмір середньої зарплати, з якої сплачувався ЄСВ, становив 14,5 тис. грн. Проте сьогодні в Україні майже 2 млн осіб (включно з військовими) отримують заробітні плати більше 20 тис. грн/міс., серед них 1,88 млн осіб отримують зарплату від 20 тис. грн до 100 тис. грн, 74 тис. осіб – від 100 тис. до 200 тис. і 14,2 тис. осіб – більше 200 тис. грн на місяць (таблиця 2). Приблизний сукупний фонд оплати праці цих двох мільйонів працівників – 83 млрд грн/міс або 998 млрд грн на рік. У кожному із цих діапазонів визначено власний середній рівень заробітної плати (рис. 2), що дає можливість розрахувати приблизні фіскальні ефекти. За теперішніх умов оподаткування (18% ПДФО) такі працівники сплачують приблизно 15 млрд грн податку на доходи фізичних осіб на місяць або 180 млрд грн на рік, що становить приблизно 46,5% загального обсягу ПДФО, який надійшов до бюджетів у 2022 році.

Таблиця 2. Розподіл найманих працівників у залежності від розміру зарплати за місяць

| Межі

діапазону заробітної плати, тис. грн |

2021 | 2022 | 2023 (6 місяців) | |||

| Кількість

працівників |

Середня

ЗП в діапа- зоні, |

Кількість

працівників |

Середня

ЗП в діапа- зоні, |

Кількість

працівників |

Середня

ЗП в діапа- зоні, |

|

| від 0 до 6,7 | 1 853 429 | 5 | 1 990 048 | 3 | 1 474 971 | 3 |

| від 6,7 до 20,1 | 5 809 131 | 11 | 4 182 603 | 11 | 3 948 606 | 11 |

| від 20,1 до 100,5 | 2 086 502 | 33 | 2 270 520 | 40 | 1 888 728 | 34 |

| від 100,5 до 200,0 | 57 131 | 134 | 166 038 | 129 | 74 453 | 131 |

| понад 200,0 | 17 560 | 584 | 24 242 | 483 | 14 190 | 648 |

| Всього | 9 823 753 | х | 8 633 451 | х | 7 400 948 | х |

Рис. 2. Середні заробітні плати за діапазонами доходів у 2021-2023 роках, тис. грн

З огляду на це, оподаткування високих доходів за підвищеними ставками може стати помітним джерелом додаткових надходжень бюджетів від ПДФО. Наприклад, якщо б у 2022 році ставки ПДФО були встановлені на рівні 25% для доходів від 30 тис. грн до 100 тис. грн, і 35% для доходів, які перевищують 100 тис. грн, то це потенційно принесло б 32 млрд грн або 8% додаткових доходів ПДФО на рік (за весь 2022 рік до зведеного бюджету України надійшло 387 млрд грн ПДФО). Втім, зрозуміло, що фактично на ці надходження впливатимуть не лише ставки, а й кількість працівників та обсяг ухиляння від сплати податків.

Зокрема фактичні доходи можуть бути нижчими, ніж очікувані, внаслідок використання спрощеної системи оподаткування (ССО) у трудових відносинах. Проте такий ризик, на наш погляд, є незначним, адже ті хто отримує високі доходи (наймані працівники), і ті, хто їх виплачує (роботодавці), погодилися на умови оподаткування доходів за встановленими правилами. Окрім цього, одночасно з реформуванням ПДФО буде реформована ССО, і ставки для доходів, отриманих на спрощеній системі, скоріше за все, також виростуть. Тому перехід на спрощену систему оподаткування стане недоцільним. Отже, зниження офіційних зарплат (тінізація) у відповідь на підвищення ставок ПДФО скоріше стосуватиметься тих, хто отримує низькі доходи. Наприклад, сьогодні в Україні є майже 1,5 млн осіб, середній рівень доходів яких становить 3 тис. грн на місяць. Це може свідчити про те, що частина доходів перебуває в тіні (зарплати виплачуються в конвертах) або ж громадяни мають неповну зайнятість.

З іншого боку, фактичне зростання доходів бюджету після підвищення ставок ПДФО може бути й більшими від очікуваного. Це відбудеться у випадку зростання середньої зарплати і загалом рівня доходів громадян. Іншим позитивним чинником стане імплементація передбаченої стратегією ефективної моделі контролю за доходами, яка забезпечить зниження рівня тіньової економіки та розширення бази оподаткування ПДФО. А резерви тут є. Наприклад, за даними ПФ середня зарплата становить 14,5 тис грн, як зазначено вище. А за даними порталу Work.ua, середня зарплата за вакансіями – 16,7 тис. грн.

Отже, прогресивна система оподаткування доходів може підвищити обсяг ПДФО, який громадяни сплачують до бюджету.

Перспективи запровадження неоподатковуваної частини доходу громадян

Іншим важливим елементом реформи оподаткування доходів громадян, про який ми згадали на початку цієї статті, є механізм соціальної податкової пільги (так звана система неоподаткованого доходу). Застосування неоподатковуваної частини доходу громадян — це один зі способів забезпечення принципу справедливості в оподаткуванні. Логіка в тому, що мінімальний дохід, який дозволяє людині покрити основні потреби (прожитковий мінімум), в принципі не повинен оподатковуватися.

Подібним інструментом в Україні є соціальна податкова пільга – це частина доходу (50% від прожиткового мінімуму доходів громадян – 1514 грн у 2024 році), яка віднімається від нарахованої працівнику зарплати і не підлягає оподаткуванню. Водночас дохід, який дає право скористатися такою пільгою, не може перевищувати 1,4 розміру прожиткового мінімуму на місяць (4240 грн/міс. у 2024 році), тоді як розмір мінімальної зарплати (мінімальний обсяг доходу, який має бути нарахований найманій особі) в Україні у 2023 р. становив 6700 грн, з 1 січня 2024 р. – 7100 грн і з 1 квітня 2024 р. – 8000 грн.

Зрозуміло, що такий розмір неоподатковуваного мінімуму не дозволяє йому виконувати соціальну функцію, бо 1514 грн на місяць недостатньо для покриття навіть найнеобхідніших витрат.

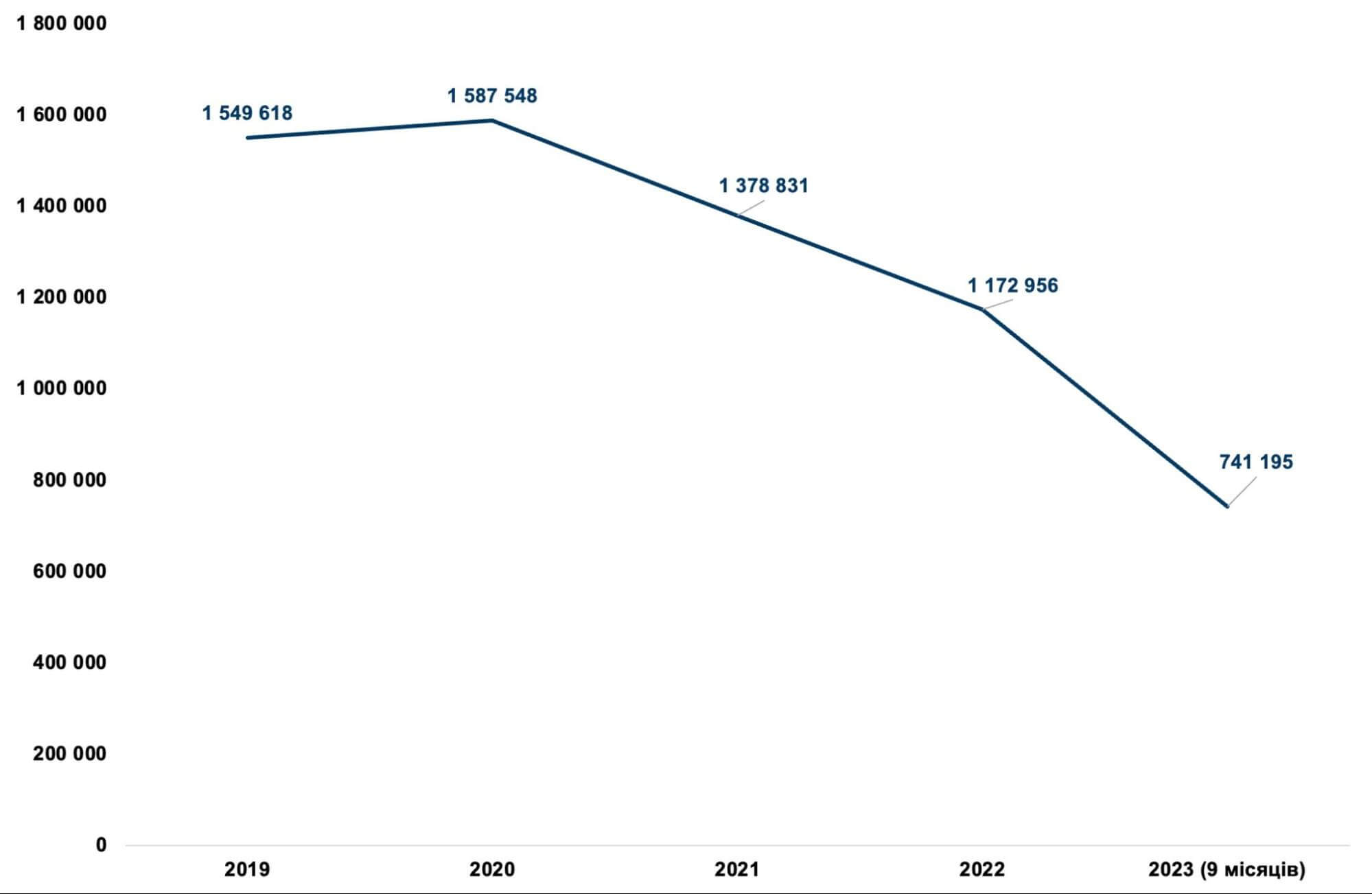

Рисунок 3. Кількість осіб, які скористалися соціальною податковою пільгою у 2019-2023 роках

У 2022 році загальна кількість офіційно працевлаштованих працівників становила 8,6 млн осіб, тоді як правом на соціальну податкову пільгу скористалися майже 1,2 млн осіб або кожен сьомий працівник (рис. 3). Приблизні недонадходження ПДФО від застосування пільги у 2022 році становили 283 млн грн, що є мізерною сумою порівняно з обсягом зібраного того року податку — 387 млрд грн.

Проте за теперішніх умов, коли кожна гривня податкових надходжень спрямовується на фінансування нашої обороноздатності, а у майбутньому буде спрямовуватися на відновлення і відбудову України, уряд не може собі дозволити запровадити неоподатковуваний мінімум доходів громадян для всіх. У разі імплементації такого інструменту, скажімо, в розмірі прожиткового мінімуму (3028 грн), орієнтовні втрати бюджету можуть сягнути 4 млрд грн/міс. або близько 50 млрд грн на рік (7,4 млн осіб (працюючі особи) х 3028 грн (прожитковий мінімум) х 18% (ставка ПДФО), а це – 12% усього зібраного у 2022 році ПДФО. Тому соціальна допомога для осіб із найнижчими доходами чи соціально незахищених верств населення є більш обґрунтованим рішенням.

Одним із важливих аспектів оцінки успішності реформи прибуткового оподаткування громадян, запропонованої у Національній стратегії доходів до 2030 року, є кількість поданих декларацій про майновий стан і доходи. На жаль, у рекордному з точки зору поданих декларацій 2013 році їх було 665 тис., що становить лише 3,5% від зайнятого населення або 1,5% від усього населення.

Також під питанням залишається інституційна спроможність ДПС забезпечити належний контроль за повнотою сплати ПДФО за прогресивною шкалою і якісного механізму нарахування і виплати соціальної допомоги особам, які на неї претендуватимуть. Адже з ускладненням системи оподаткування кількість навмисних і ненавмисних помилок під час розрахунку ПДФО може збільшитися, що вимагатиме більше ресурсу для проведення перевірок. При цьому у 2023 році було проведено менше 10 тис. перевірок фізичних і юридичних осіб щодо правильності нарахування ПДФО, військового збору і ЄСВ.

Висновки

Запропонована стратегією реформа оподаткування доходів громадян в разі її проведення змінить архітектуру податку на доходи фізичних осіб в Україні. Ми (знову) перейдемо від пропорційної моделі оподаткування до прогресивної, яка з точки зору теорії оподаткування вважається більш справедливою – особи, які заробляють більше, мають сплачувати більшу частку своїх доходів у вигляді податків (адже прийнято вважати, що такі особи користуються значно більшою кількістю благ і послуг, які надає держава, наприклад, безпекою, дорогами, судами та ін.). Окрім цього, використання прогресивного оподаткування потенційно матиме позитивний фіскальний ефект, що надзвичайно важливо в умовах скорочення зовнішнього фінансування.

Окрім цього, реформа передбачатиме перегляд пільг з ПДФО, зокрема уряд планує відмовитися від використання соціальної податкової пільги і замінити її адресною допомогою для найменш соціально захищених верств населення. Такий підхід виправданий в умовах тотальної бюджетної економії, але недостатньо обгрунтований з позиції класичних підходів до оподаткування. Останні передбачають наявність мінімального неоподатковуваного доходу для всіх громадян, що спрямовується на покриття базових потреб. Використання неоподатковуваного мінімуму особливо актуалізується в умовах переходу до прогресивної моделі оподаткування доходів. Тому після закінчення війни, подолання безпекових ризиків і стабілізації економічної ситуації варто повернутися до питання використання саме неоподатковуваного мінімуму доходів замість адресної соціальної допомоги, яка є виключно інструментом економії бюджетних коштів в умовах величезних потреб бюджету.

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний