Для пожвавлення кредитування потрібні не послаблення стандартів нагляду за фінансовими установами чи нормативів капіталу, а посилення загальнодержавних інститутів, насамперед інститутів верховенства права. Це дозволить знизити ризики, а отже, видати більше кредитів за того самого рівня банківського капіталу.

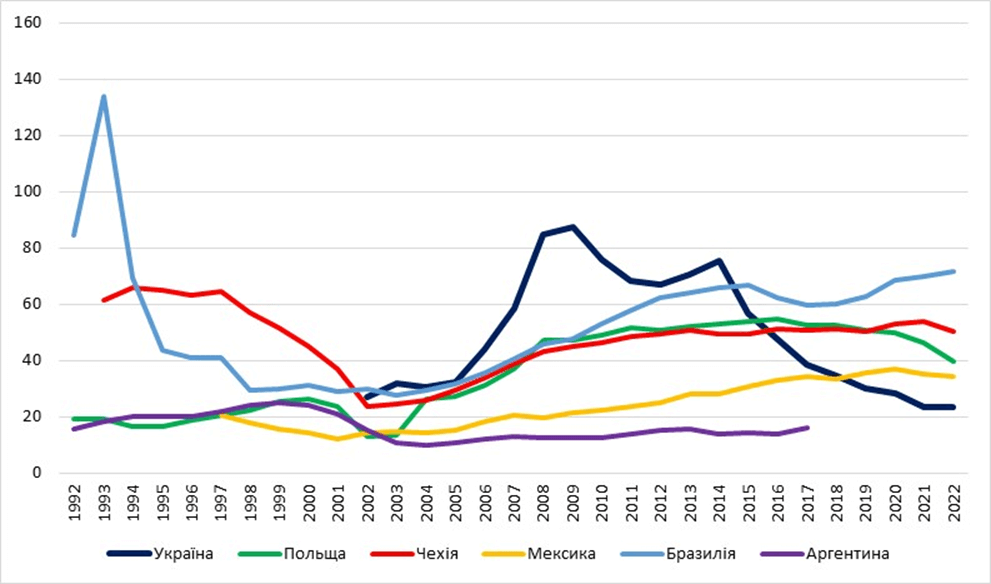

Падіння кредитної глибини (тобто відношення обсягу виданих кредитів до ВВП) за час війни в Україні є серйозним викликом для відновлення економіки та її подальшої трансформації. Цифра у 12% валових кредитів до ВВП – це набагато менше, ніж в інших країнах із ринками, що формуються (див. рис. 1). Чому так відбувається? Одна з відповідей – це те, що чисельник (обсяги кредитування) зростає повільніше, ніж знаменник (номінальний ВВП, який росте за рахунок інфляції).

Однак, якщо поглянути на ситуацію в динаміці, помітно аномальне зростання банківського кредитування на початку 2000х років, що значно скоротилося внаслідок кризи 2008 року та нападу росії у 2014-2016 роках. Неповернення обсягів кредитування до пікових значень свідчить про серйозні структурні спотворення, які завищували масштаби кредитування в минулому і які роблять припущення про швидке нарощування кредитної глибини сьогодні помилковими.

Активна робота над реанімацією кредитування в Україні є важливою передумовою повоєнної відбудови та фактором адаптивної здатності економіки під час війни. Водночас основою будь-яких програм розвитку кредитування має бути той принцип, що фінансовий розвиток є продуктом структурних факторів, а не довільного застосування регуляцій, спрямованих на фінансову стабільність.

Розвиток кредитування в Україні

Падіння кредитної глибини в Україні почалося з 2008 року. Довгострокові дані вказують на те, що високе відношення кредитів до ВВП на початку 2000х було для України скоріше аномалією (“бульбашкою”), а не нормою. З-поміж наведених на рис. 1 країн Україна на початок глобальної фінансової кризи мала найвище співвідношення внутрішнього кредиту до ВВП. Згодом це значення знизилося, до 2014 року суттєво виросло, але надалі знижувалося до рівня значно ближчого до того, що характерний для країн із подібною якістю інститутів (виміряних як Індекс верховенства права Світового банку) і ВВП на особу.

Очевидні аномальні значення банківського кредитування до радикальної трансформації банківського регулювання у 2014-2015 роках обумовлені низкою інституціональних спотворень:

- слабким захистом прав кредиторів та хижацьким рейдерством, внаслідок чого пов’язане кредитування перетворилося на адаптаційний механізм фінансування в рамках олігархічних бізнес-груп;

- формуванням “коконів” фінансування, коли олігархічна бізнес-група вибудовує модель доступу до ресурсів за принципом не ринкової конкуренції, а інсайдерського контролю;

- політично вмотивованим кредитуванням через державні банки чи вразливі до тиску приватні банки;

- доларизацією кредитів та депозитів як способом хеджувати ризики знецінення активів;

- спотворенням регуляторного периметру в фінансовому секторі та банківського нагляду, завдяки чому експансія інсайдерського та політично вмотивованого кредитування дозволяла постійно занижувати потребу в капіталі через неадекватну оцінку кредитних ризиків і в підсумку мінімізацію ризиків власників та бенефіціарів банків.

Заниження внеску власників та бенефіціарів у капітал через маніпулятивні практики контролю за рівнем кредитних ризиків перетворилося на джерело політико-економічної ренти.

Рисунок 1. Внутрішнє кредитування приватного сектору, % ВВП

Джерело: Дані World Bank. Дані World Bank можуть відрізнятися від офіційних даних національних регуляторів. Для України до 2008 – дані НБУ

Як наслідок, Україна демонструє феноменальний рівень хронічно поганих боргів (рис. 2). Масштаби NPL у банківському секторі вказують те, що вся система кредитування більше нагадувала обкрадання власників заощаджень і платників податків та виведення капіталів. Такі практики не мали нічого спільного з розподільчою функцією кредиту, фінансовим посередництвом, що трансформує заощадження в інвестиції, і зрештою перетворилися на гальмо фінансового розвитку. Навіть відомі слабкістю своїх інститутів країни Латинської Америки мають подібний до успішних країн Центральної Європи рівень NPL, який в рази нижчий, ніж той, що був і є в Україні.

Рисунок 2. «Погані» кредити (NPL), % валових кредитів

Джерело: Дані World Bank. Дані World Bank можуть відрізнятися від офіційних даних національних регуляторів. Значне падіння NPL у 2008 році – це наслідок значної кредитної експансії тих років.

Тож закономірно, що після трансформації банківських регуляцій та виведення банківського нагляду з периметру «захоплення регулятора» практично вся банківська система опинилася в пошуках бізнес-моделей, які би:

- уможливили існування з конкуренцією на банківському ринку, що зростає;

- дозволили віднайти нові бізнес-ніші в умовах закредитованості великого бізнесу та його здатності отримувати зовнішнє фінансування через небанківські канали;

- забезпечили пристосування до регуляцій з фінансової стабільності, побудованих за базельськими принципами;

- гарантували виживання в середовищі, в якому верховенство права не є усталеною нормою, а проблема домінування в переговорах (bargaining power) витискає майже всі банки в сегмент кредитування малого і середнього бізнесу.

З іншого боку, рис. 1-2 дозволяють побачити, що кредитування поступово відновлюється після аномальної експансії та кризи. І навіть якщо в довгостроковому періоді воно не повертається до найвищих значень, це не свідчить про вичерпання кредитної глибини, демонетизацію чи колапс фінансового розвитку. Це свідчить про те, що кредитування пристосовується до нових структурних умов, зокрема створених кращими регуляторними практиками. Відсутність криз, зниження NPL та фінансова інклюзія є кращими індикаторами розвитку кредитування, ніж відношення кредитів до ВВП, яке в ідеалі має доповнювати ринок капіталу, а не компенсувати його відсутність в інституціонально спотворений спосіб.

Банківська система та якість інститутів

Перехід на Базель ІІІ відновив дискусію про те, чи справді банківські регуляції негативно впливають на здатність фінансової системи генерувати пропозицію кредитів. Теоретично банківські регуляції покликані забезпечити формування такого рівня капіталу банківської системи, щоб він міг абсорбувати збитки в кризові періоди без істотного негативного впливу на платоспроможність фінансових інституцій.

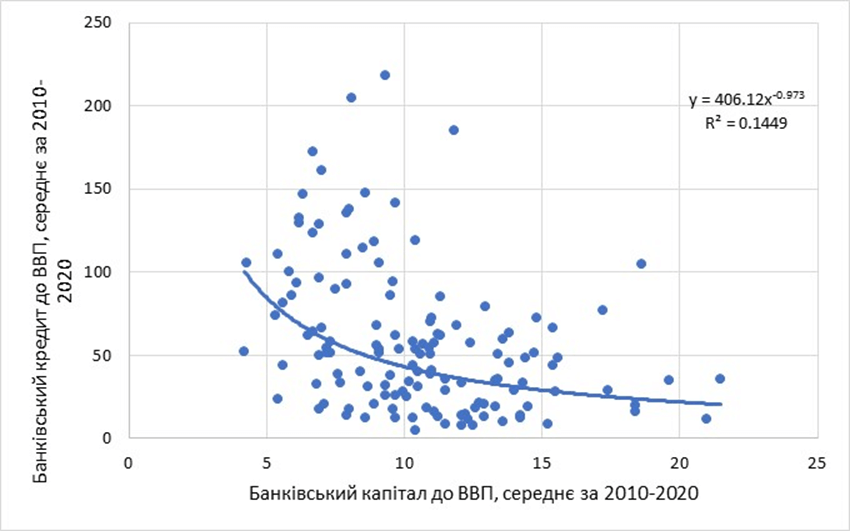

При дуже подібних вимогах до банківського капіталу його величина відносно ВВП суттєво різниться за країнами. Значно вищі обсяги капіталу в бідніших країнах порівняно з розвинутими часто є підставою для критики жорсткості регуляцій як передумови млявого кредитування. Рис. 3 демонструє обернену нелінійну залежність між відношенням банківського капіталу до ВВП і кредитною глибиною.

Рисунок 3. Банківський капітал до ВВП та банківський кредит до ВВП, %

Джерело: Дані World Bank, розрахунки автора

Обернений зв’язок між банківським капіталом та кредитною глибиною помилково вважається підставою критикувати регуляції з фінансової стабільності. Причина подібних помилкових припущень криється в характері ризиків, із якими стикаються банки в країнах із різним інституціональним профілем. У країнах із вищими ризиками, зокрема ризиками захисту прав кредиторів, банківські установи змушені підтримувати вищі запаси капіталу, щоб відповідати регуляторним нормативам. Адже в таких країнах імовірність збитків від неповернення чи негативної рекласифікації кредитів значно вища.

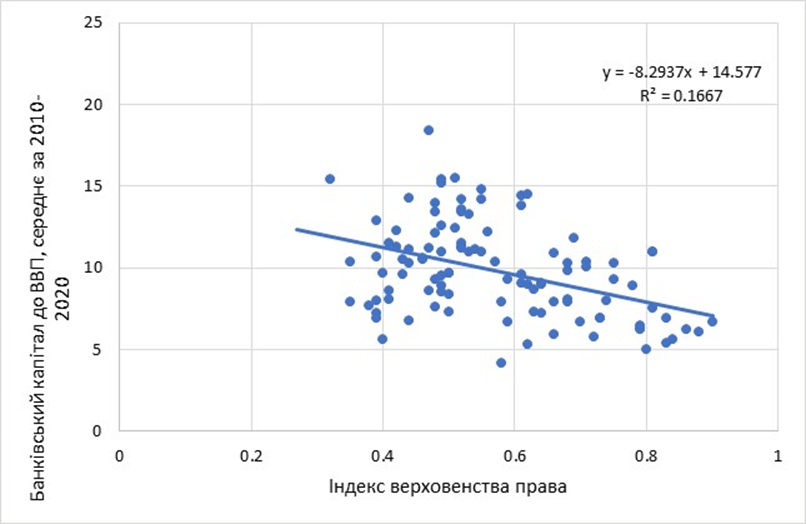

Цю ідею підтримують дані на рис. 4. Існує обернена залежність між відношенням банківського капіталу до ВВП та якістю інститутів, виміряною Індексом верховенства права. Це природно, оскільки верховенство права забезпечує середовище з нижчими ризиками, і тому фінансові інституції можуть дозволити собі мати нижчі обсяги капіталу. Отже, в країнах із верховенством права банківський капітал може бути нижчим за аналогічної жорсткості регуляцій.

Рисунок 4. Верховенство права та відношення банківського капіталу до ВВП, %

Джерело: Дані World Bank, розрахунки автора

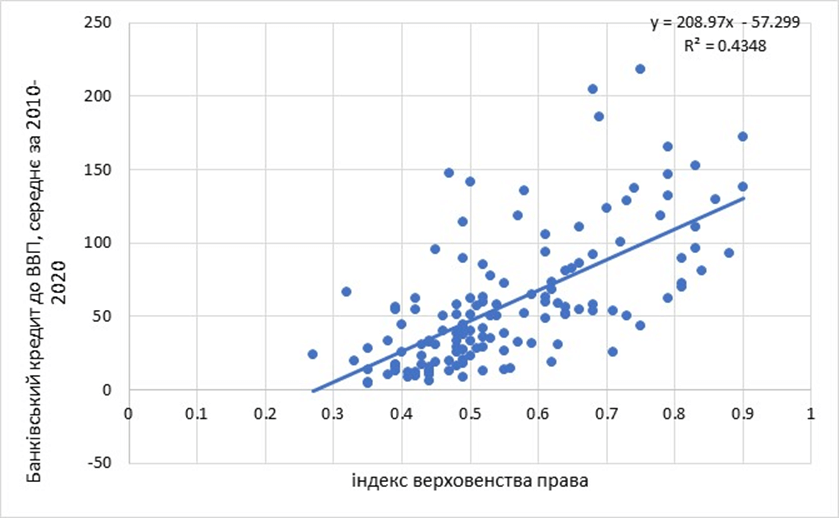

Очевидна пряма залежність (кореляція) між верховенством права та кредитною глибиною (рис. 5) ще раз засвідчує, що жорсткість банківських регуляцій забезпечує передумови для генерування кредитної глибини через:

- запобігання ризикам фінансової нестабільності;

- коректну оцінку кредитних ризиків;

- усунення передумов для політично вмотивованого кредитування, маніпулятивних практик кредитування інсайдерів тощо.

Саме від якості інститутів залежатиме те, наскільки фінансове посередництво забезпечуватиме спрямування кредиту в найбільш продуктивні сектори. І саме від якості інститутів залежатиме здатність регуляторів упроваджувати політики, які спрямовують поведінку фінансових посередників у суспільно оптимальному, а не хижацькому напрямку.

Якість інститутів є інтегральним поясненням того, чому на одиницю банківського капіталу може припадати значно більший обсяг виданих кредитів в одних країнах порівняно з іншими. На технічному рівні такий зв’язок опосередковується масштабом та профілем ризиків, із якими стикаються фінансові посередники та позичальники. Це впливає на рішення щодо коректної оцінки ризиків, управління активами, інвестицій тощо.

Рисунок 5. Верховенство права та відношення банківського кредитування до ВВП, %

Джерело: Дані World Bank, розрахунки автора

Одним із нормативних показників банківських регуляцій є капітал зважений на ступінь ризиковості активів. Врахування ризику суттєво впливає на поведінку фінансових інституцій в умовах стресу чи підвищення рівня ризику. Як правило, банки розглядають три варіанти реакції: (1) уникнення вкладень в ризикованіші активи; (2) нарощування вкладень в безризикові активи або (3) і те, й інше одночасно. Іншими словами, чим більш ризиковим буде середовище, тим більшою мірою банки уникатимуть кредитування на користь менш ризикових суверенних інструментів. Саме тому жорсткість вимог до оцінки кредитних ризиків критикується з позиції стимулів до кредитування. Однак ефективне застосування вимоги щодо відношення капіталу до зважених на ризик активів також спирається на якість інститутів. Це пов’язано з тим, наскільки банки виконують вимоги регулятора, а також із тим, наскільки банківські регулятори незалежні у своїй здатності забезпечувати виконання цих вимог.

Невипадково обсяг банківського капіталу має обернену залежність із якістю інституцій, а капітал, зважений на ризик активів, – пряму (рис. 6).

Рисунок 6. Верховенство права та капітал до активів, зважених на ризик

Джерело: Дані World Bank, розрахунки автора

Водночас саме по собі виконання нормативу капіталу, зваженого на ризик активів, не є достатньою передумовою для нарощування фінансової глибини. Банки можуть чітко слідувати регуляціям, регулятори можуть провадити правильні політики. Але якщо рівень інституціональних ризиків в економіці значний, банки видаватимуть менше кредитів. Натомість коли якість інститутів гарантує слідування регуляціям, а інституціональні ризики в економіці низькі, виникають фундаментальні структурні стимули до нарощування кредитної глибини. Добре капіталізовані банківські системи (які виконують норматив капіталу, зваженого на ризик активів) відіграватимуть позитивну роль у фінансуванні бізнесу. Зокрема через зниження імовірності фінансових потрясінь, які дорого обходяться платникам податків.

Отже, саме якість інститутів створює стимули для розширення кредитування – і через захист прав кредиторів, і через дотримання регуляцій з боку фінансових посередників, і через здатність регуляторів виконувати свій мандат без політичного втручання.

Висновки

Для правильного дизайну політики стимулів до кредитування необхідно розуміти вихідну позицію, з якої його обсяги йшли на спад. Інституціональні викривлення часто є фактором завищених обсягів кредиту до ВВП, засвідчуючи не стільки кредитну глибину, скільки хижацькі практики перекладання тягаря фінансування бізнес-груп на платників податків та власників депозитів.

«Природне» відновлення кредитування відбувається завдяки зміцненню регуляторного периметру; сильним і спроможним інституціям нагляду; зміцненню гарантій прав кредиторів; загальному зниженню рівня інституціональних ризиків в економіці. Завдяки останньому створюються передумови для розширення популяції бізнесів, що генерують здоровий попит на кредит.

Жорсткість регуляцій не є перешкодою для кредитування. А високі значення капіталізації банків не є свідченням надмірної жорсткості регулювання. Інституціональні фактори визначають рівень ризиків в економіці, завдяки чому одиниця банківського капіталу може генерувати різні обсяги кредиту в країнах із різним інституційним профілем. В умовах якісних інститутів більше співвідношення кредиту до ВВП може супроводжуватись нижчим співвідношенням банківського капіталу до ВВП. Якість інститутів визначає й те, наскільки банки виконують норматив капіталу, зваженого на ризиковість активів.

Відбудова вітчизняної економіки неодмінно потребуватиме відновлення кредитної глибини. Щоправда, гіркі уроки банківських криз не завжди формують імунітет до пошуків джерел відродження кредиту у послабленні регуляцій. Євроінтеграція так чи інакше ставатиме потужним фактором тиску щодо підтримання адекватного фінансовій стабільності регуляторного середовища. Водночас постійне покращення дизайну державних програм підтримки кредитування не може бути компенсатором браку прогресу у сфері зниження загальних інституціональних ризиків в економіці.

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний