«Бюджетный пакет» на 2016 год, принятый Верховной Радой в конце декабря, существенно снижает налоговую нагрузку на заработную плату и перераспределяет значительные ресурсы из государственного в частный сектор экономики. Это шаг в правильном направлении, но его следует рассматривать лишь как один немногоих в длинном перечне реформ, которые еще нужно осуществить в бюджетной сфере и других секторах украинской экономики.

Ключевые изменения в налоговом законодательстве

24 декабря 2015 года Верховная Рада приняла пакет законов, критично важных для получения третьего транша кредита МВФ (1,7 млрд долл. США) в рамках Механизма расширенного финансирования ($17 млрд) и связанных официальных кредитов ($2,3 млрд). Так называемый «бюджетный пакет 2016» включает Закон о бюджете 2016 года с плановым дефицитом на уровне 3,7% ВВП, изменения в Налоговый кодекс и несколько других законов, направленных на запуск структурных реформ в зависимых от бюджета секторах.

В число самых важных изменений в налоговом законодательстве входят:

- снижение ставки единого социального взноса, уплачиваемого работодателем, с 41% до, в среднем, 22%;

- отмена единого социального взноса, уплачиваемого работниками (раньше 3,6%);

- введение плоской ставки налога на доходы физических лиц, равной 18% (против 15%/20% раньше);

- отмена специального режима НДС для агропредприятий и одновременное возобновление возмещения НДС с экспорта зерна с переходным периодом в 2016 году;

- снижение налогов на газодобычу;

- отмена специального импортного сбора в размере 5-10%;

- повышение акциза на топливо, табак и алкоголь на 13%, 40% и 50-100% соответственно;

- введение немного более жёстких критериев использования упрощенной системы налогообложения и небольшое повышение соответствующих налоговых ставок.

Таблица 1. Сравнение основных налоговых ставок

| Была | Стала | Доля налога в доходах сектора госуправления (январь-октябрь 2015 года; %) | ||

| НДС | 20% | 20% | 22,4% | |

| Налог на доходы физических лиц | 15%/20%* | 18%** | 9,0% | |

| Налог на прибыль предприятий | 18% | 18% | 5,2% | |

| Единый социальный взнос | 44,6% | 22% | 20,8% | |

| — уплачиваемый работодателем | 41%*** | 22% | … | |

| — уплачиваемый работниками | 3,6% | 0,0% | … |

Примечания: *15% на доходы ниже 12,180 грн (10 минимальных зарплат), 20% на доходы выше этого значения, налогова льгота в размере 0,5 минимальной заплаты (1,218 грн в месяц) для зарплат ниже 1,4 минимальных; ** налогова льгота в размере 0,5 минимальной заплаты (1,378 грн в месяц) для зарплат ниже 1,4 минимальных; ***среднее значение ставок более чем 70 разных налогов. Источники: Верховная Рада, Министерство финансов, подсчеты автора

Более низкое налогообложение заработной платы

В результате дискуссии в Парламенте ставки основных налогов остались близки к первоначальному предложению правительства (все ставки на уровне 20%). Однако расширения налоговой базы оказалось далеко не таким сущесвтенным, как планировалось в правительственном проекте, в частности, в вопросе использования системы упрощенного налогообложения. Тем не менее, с макроэкономической точки зрения изменения в налоговое законодательство являются шагом в правильном направлении, поскольку снижают чрезмерную налоговую нагрузки на зарплаты, которая мотивировала выплату зарплаты «в конвертах», а также расширяют налоговую базу, хотя и в меньшей мере, чем необходимо.

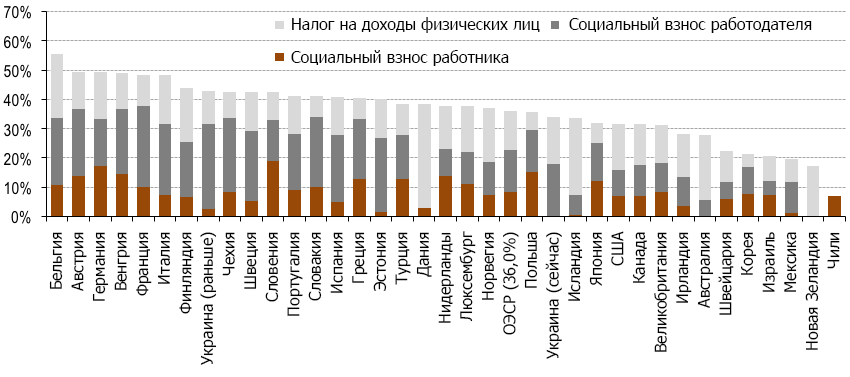

По версии рейтинга ведения бизнеса (Doing Business) Украина входит в пятерку стран с самой высокой в мире нагрузкой на оплату труда, вместе с Францией, Бельгией, Китаем и Италией. Согласно нашим подсчетам, снижение ставки ЕСВ работодателя и отмена ЕСВ работника уменьшит налоговую нагрузку на оплату труда (согласно терминологии ОЭСР) с 43% до 34% [1], что сделает Украину более привлекательной в этом аспекте, чем Чехия, Словакия или Польша, не говоря уже о развитых странах ЕС.

График 1. Налоговая нагрузка на заработную плату* в странах ОЭСР и Украине (2014)

Примечание: *налоговая нагрузка рассчитана как соотношение разницы между расходами работодателя на оплату труда и соответствующей чистой зарплатой, получаемой «на руки» работниками к общим расходам на оплату труда, которые включают ЕСВ работодателя. Источники: Организация экономического сотрудничества и развития (ОЭСР), подсчеты автора

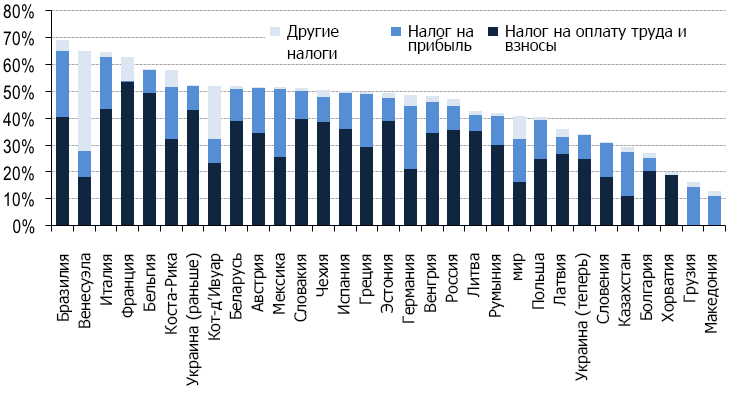

В результате снижения ЕСВ, существенно уменьшится и общая налоговая нагрузка на бизнес. Используя методологию рейтинга Doing Business, видим, что общая ставка налога, уплачиваемого средним украинским предприятием снизится на треть (или на 18 процентных пунктов) до 34% от прибыли перед уплатой налогов («commercial profit», согласно методологии Doing Business) [2], что ниже среднего значения по миру 40,8% и ниже показателя многих стран Центральной и Восточной Европы, в том числе Польши, Румынии, Венгрии и других. Как следствие, Украина может подняться на 50 ступенек к 58 месту в компоненте “уплата налогов” рейтинга Doing Business.

График 2. Налоговая нагрузка на бизнес, согласно рейтингу Doing Business за 2016 год (на основе данных за 2014 год; % прибыли предприятий перед уплатой налогов*)

Примечание: *количество налогов и обязательных взносов, уплачиваемых предприятием во втором году деятельности, как доля прибыли перед уплатой налогов. Согласно Doing Business, прибыль перед уплатой налогов («commercial profit») равна выручке от реализации продукции минус себестоимость проданной продукции, минус зарплата брутто, минус административные расходы, минус другие расходы, минус увеличение резервов («provisions») плюс выручка от продажи недвижимости, минус платежи по кредитам, плюс проценты по депозитам и минус амортизация (подсчитана по методологии Doing Business). Источники: Всемирный банк, подсчеты автора для Украины

Перераспределение ресурсов

Более низкая ставка ЕСВ вызовет снижение доходов сектора государственного управления приблизительно на 100 млрд грн [3] (при отсутствии позитивного эффекта от возможной легализации теневых зарплат). По нашим оценкам, в совокупности другие изменения в налоговом законодательстве будут иметь лишь минимальное влияние на доходы бюджета. Таким образом, большая часть падения доходов от снижения ставки ЕСВ будет компенсироваться за счет расходной части бюджета, а именно ряда мер, которые должны заложить фундамент для более глубоких структурных реформ в таких неэффективных и склонных к коррупции сферах, как социальная поддержка населения, здравоохранение и образование. Таким образом, по нашим предварительным оценкам новое законодательство перераспределит около 3,0-4,0% ожидаемого ВВП из государственного в частный сектор экономики.

Такое перераспределение должно благопрятно сказаться на украинской экономике, потому что государственный сектор обычно использует экономические ресурсы менее эффективно, чем частный сектор, особенно в странах со слабыми институциями. Предприятия, получившие дополнительный ресурс благодаря более низкому налогообложению, смогут использовать его несколькими способами. Они смогут повысить зарплату работникам, таким образом поддерживая конечное потребление домохозяйств. Они смогут полностью или частично легализировать «серые» зарплаты, таким образом вернув часть ресурсов в государственный бюджет. Убыточным предприятиям, котрых на сегодняшний день большинство, снижение налоговой нагрузки поможет продолжить работу в сложных экономических условиях без жестких ограничений расходов и/или производства. В то же время прибыльные предприятия смогут инвестировать дополнительный ресурс. Нельзя однако исключать, что некоторые предприятия будут выводить долнительную прибыль за границу.

Несмотря на существующий потенциал для легализации зарплаты, этот процесс, скорее всего, будет долгим, учитывая низкий уровень доверия к государственным органам в Украине и отсутствие дополнительных “штрафов” за зарплаты «в конвертах». Таким образом, основная часть перераспределенных ресурсов, вероятно, останется в частном секторе, поддерживая предпринимательскую активность. Сложно оценить, какой именно путь использования ресурса (из перечисленных выше) выберет большинство предприятий. Учитывая сложные экономические условия в Украине и ухудшающуюся внешнюю ситуацию, доля компаний, которые решатся инвестировать полученные ресурсы вряд ли будет существенной. Таким образом, в краткосрочной перспективе перераспределение ресурсов будет поддерживать экономическую активность, помогая местному бизнесу избежать жёстких ограничений расходов (хотя отток капитала также может увеличиться в результате вывода средств заграницу). В то же время, в среднесрочной перспективе оно должно способствовать росту инвестиций и потребления.

Весомый шаг вперед, но далеко не достаточный

Хотя «бюджетный пакет 2016» в целом несет позитивные последствия для украинской экономики, его следует рассматривать только как один из необходимых шагов. Связанные с бюджетом сектора требуют глубоких структурных реформ, которые позволят расходовать бюджетные средства более эффективно. Перечень этих реформ включает, но не ограничивается, внедрение оценки доходов при начислении социальной помощи, перестройку секторов здравоохранения и образования, реформу несостоятельной пенсионной системы. Без этих мер дальнейшее существенное снижение налоговой нагрузки может случится лишь за счет роста бюджетного дефицита и макроэкономической нестабильности.

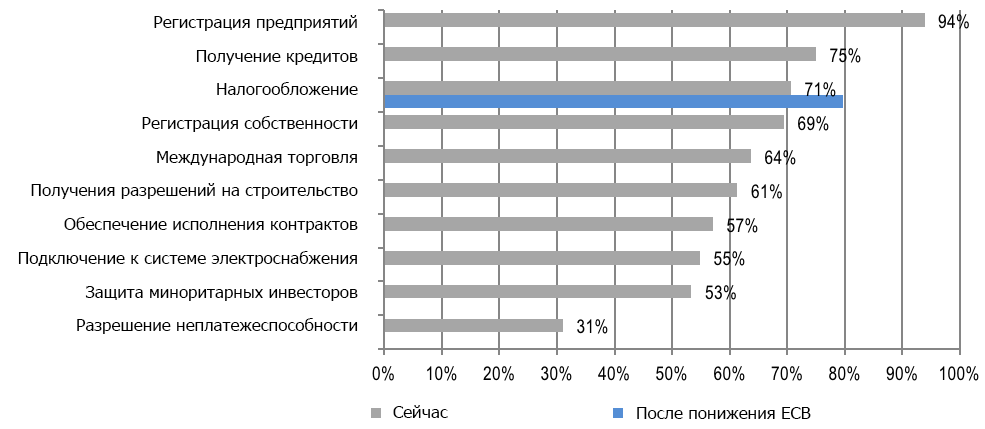

Многое следует сделать и в других направления. Хотя уменьшение ЕСВ улучшит позицию Украины в одном из девяти компонентов рейтинга Doing Business, оно окажет лишь минимальное влияние на общий рейтинг Украины, повысив его лишь на 4 позиции (83 место среди 189 стран в последней редакции рейтинга за 2016 год). Налоговая нагрузка является гораздо менее важной проблемой для местного и международного бизнеса, чем коррупция и слабая защита прав собственности. На самом деле, если посмотреть на расстояние к странам-лидерам в каждом компоненте рейтинга (так называемая «удаленность от передового рубежа»), то Украина имеет хорошие показатели в регистрации предприятий (94% от уровня лидера в этом компоненте), доступу к кредитным ресурсам (75%) и налогообложении (71%). Но в вопросах разрешения неплатежеспособности и защиты прав миноритарных инвесторов Украине очень далеко до лидеров рейтинга. Таким образом, даже с самой либеральной в мире налоговой системой экономика вряд ли сможет привлечь значительные инвестиции без внушительного прогресса в таких критически важных областях как обеспечение исполнения контрактов и корпоративное управление.

График 3. Удаленность от передового рубежа* в категориях рейтинга Doing Business 2016

Примечание: *удаленность от передового рубежа в каждом компоненте измеряется по шкале от 0% до 100%, где 0% соответствует самому худшему результату, а 100% является самым лучшим результатом. Источник: Всемирный банк, авторские подсчеты в компоненте «Налогообложение» при более низкой ставке ЕСВ

Примечания

[1] Подсчеты для Украины сделаны, основываясь на средней валовой зарплате (перед уплатой налогов) 4,000 грн в месяц. При новых налоговых ставках, общие расходы на оплату труда (labor costs) равняются 4880 грн = 4000 грн + 22% ЕСВ*4000 грн. Чистая зарплата, получаемая «на руки» работниками, равняется 3,220 грн = 4,000 грн – 18% налога на доходы физических лиц*4,000 грн — 1,5% военного сбора*4,000 — 0% уплачиваемого работником ЕСВ*4,000. Разница между общими расходами на оплату труда и чистой зарплатой (“tax wedge”) равна 1,660 грн = 4,880 грн — 3,220 грн, то есть налоговая нагрузка составляет 34% = 1,660 грн / 4,880 грн.

[2] Согласно Всемирному банку, в 2014 году предусмотренная законом ставка ЕСВ для средней украинской компании равнялась 38,2% и составляла 43% от прибыли предприяти перед уплатой налогов. Новая ставка ЕСВ будет соотвествовать 24,8% от прибыли (22*43/38,2). При неизменных других налогах, составляющих 9,1% от прибыли перед уплатой налогов (ЕСВ, уплачиваемый работником, и налог на доходы физических лиц в расчетах не учытиваются), налоговая нагрузка на бизнес снижается с 52% до 34%.

[3] Согласно расчетам Министерства финансов, снижение ставки ЕСВ на 1 процентный пункт снижает доходы бюджета на 5 млрд грн. Согласно Министру социальной политики Павлу Розенку, снижение ставки ЕСВ до 22% вызовет падение доходов на 100 млрд грн.

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations