В начале года в Украине разгорелся скандал с закупками в ГУ «Институт сердца МЗ Украины» препарата «Цефопектам». Учреждение и его руководителя Бориса Тодурова обвиняли в завышении цен закупки. Центр совершенствования закупок Киевской Школы Экономики проанализировал все тендеры по препаратам Цефопектам (Cefoperazone, combinations), Цефазолин (Cefazolin), Пропофол (Propofol) за последний год. Что происходит на рынке лекарств и в чем именно проблема? Мы проанализировали все тендеры по закупке трех лекарственных средств Цефопектам, Цефазолин, Пропофол за последние 12 месяцев.

Одной из самых известных экономических реформ в Украине после Революции Достоинства является внедрение электронной системы госзакупок ProZorro на законодательном уровне. Закон требует использования электронных тендеров для всех госзакупок, превышающих сумму 200 000 грн для товаров и услуг и 1,5 млн грн для работ[1]. По сравнению с другими механизмами закупок, тендер имеет два важных преимущества: возможность принять участие широкому кругу поставщиков и прозрачное ценообразование. Таким образом тендеры должны повысить конкуренцию на рынке госзакупок и привести к повышению качества и снижению цен на товары и услуги которые покупает государство и государственные предприятия[2].

Исследования результатов внедрения системы ProZorro сфокусировались на сравнении конечного ценового предложения победителя аукциона и ожидаемой стоимости лотов в тендерах государственных закупок. По этому показателю система ProZorro позволила сэкономить государству существенные деньги (17.05 млрд грн). С точки зрения экономической теории, этот показатель эффективен, но имеет некоторые нежелательные черты. Во-первых, использование завышенной ожидаемой стоимости[3] приведет к повышению показателя экономии, даже если фактическая цена сделки будет неизменной. Во-вторых, если начальная и конечная цена не сильно отличаются, по этому показателю экономия будет минимальная, даже если конечная цена будет значительно меньше рыночной цены.

Как иначе оценивать экономию от внедрения системы ProZorro? Мы видим два подхода. Первый — это сравнение конечной цены на тендерах с рыночной ценой. Проблема с этим подходом заключается в том, что иногда сложно определить рыночную цену и границы рынка. Второй — это косвенная оценка экономии из-за изменений в структуре конкуренции. Что имеется в виду? Например, предположим на рынке есть 5 поставщиков конкретного товара. Если все 5 поставщиков принимают участие во всех тендерах, можно говорить о вероятности конкурентного рынка. Идея в том, что эти 5 поставщиков будут конкурировать между собой, таким образом снижая цены. Если же в каждом тендере участвует только один или два из этих поставщиков, то есть подозрение неконкурентных отношений, картельного сговора, коррупции и тому подобное. Если нет конкуренции, то и цены будут завышены.

Действительно, экономическая теория и исследования показывают (Jeremy Bulow and Paul Klemperer, Auctions vs Negotiations, American Economic Review, 1996), что наиболее важный показатель конкурентности рынка — это количество участников. С этой точки зрения, задача системы ProZorro заключается в повышении количества поставщиков, участвующих в тендерах. Идеальный результат для системы ProZorro, это когда рынок на котором раньше у каждого госучреждения был свой любимый поставщик превращается в конкурентный рынок, где все поставщики принимают участие и иногда выигрывают в тендерах всех закупщиков.

Лекарства для украинцев: сложный рынок

К сожалению, как мы продемонстрируем на примере закупки лекарств, это пока не произошло. Нужен дополнительный анализ, чтобы понять, какие конкретные факторы мешают запуску конкурентного рынка закупки лекарств.

Мы проанализировали все тендеры по закупке трех лекарственных средств Цефопектам, Цефазолин, Пропофол за последние 12 месяцев. Мы выбрали эти средства из-за недавнего скандала с закупками в ГУ «Институт сердца МЗ Украины». Мы взяли препарат «Цефопектам», который привлек внимание, и еще два похожих препарата, которые закупались ГУ «Институт сердца МОЗ Украины”.

Факт 1. Кластерная структура поставок. У закупщиков один «любимый» поставщик. За одним, двумя исключениями, медицинские учреждения и некоторые другие распорядители бюджетных средств покупают лекарства ТОЛЬКО у этого любимого поставщика. Таким образом, можно сказать, что рынок является неконкурентным. Вероятно, рынок монополизирован несколькими дистрибьюторами, каждый из которых имеет свою территорию (несколько закупщиков) на которой он выступает монополистом.

Факт 2. Цены на лекарственные средства имеют большой разброс. На тот же товар, самая высокая цена закупок может быть на 50% больше, чем самая низкая цена или цена производителя.

Факт 3. Производитель очень редко принимает участие в тендерах.

В целом, эти факты позволяют нам сделать вывод, что рынок этих трех лекарственных средств не является конкурентным и на нем есть признаки сговора и присутствуют барьеры для конкуренции. Важно понять, в чем заключаются эти барьеры, и убрать их.

Как мы считали

Для анализа мы выбрали три лекарственные средства (ЛС): Цефопектам (Cefoperazone, combinations), Цефазолин (Cefazolin), Пропофол (Propofol). Первые два средства — антибиотики, третье — одно из самых распространенных средств для общей анестезии. Одно торговое наименование лекарственного средства может иметь различную цену в зависимости от формы выпуска и производителя (Таб.1). Мы проанализировали заключенные договора всех закупок этих препаратов через систему ProZorro, сравнив цены, достигнутые в ходе тендеров.

Ниже приведен анализ закупок по каждому лекарственному средству.

Cefoperazone, combinations

Цефопектам, порошок для приготовления раствора для инъекций. 1г /1г во флаконе №1 в пачке (ОАО «Научно-производственный центр» Борщаговский химико-фармацевтический завод»)

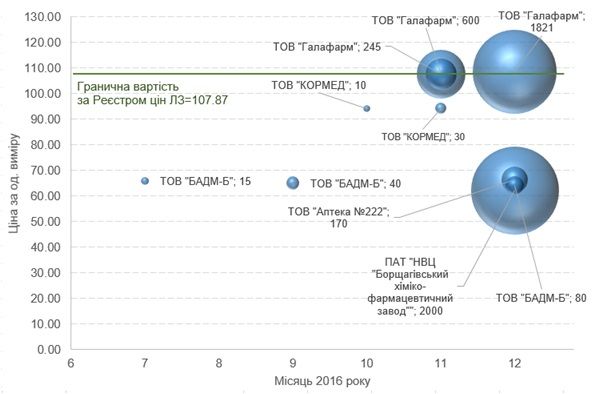

- Количество поставщиков: 4 посредника и 1 производитель

- Лидером рынка по сумме сделок является ООО Галафарм (66% рынка), поставляющий препарат по самой высокой цене. Закупка 1821 единицы для Института сердца МОЗ (одна из крупнейших закупок за исследуемый период) препарата состоялась по цене, на несколько копеек выше предельного уровня оптово-отпускных цен[6].

- Почти каждый поставщик имеет свой, достаточно узкий коридор цен (ООО «Галафарм» в диапазоне 100-110 грн, ООО «Кормед» в диапазоне 90-100 грн и другие закупщики в диапазоне 60-70 грн), не зависящий от объема сбыта продукции.

- Диапазон цен, по которым осуществлялись закупки: 62.18-108.5 грн за флакон.

- Самая низкая цена, 62.18 грн за флакон, была предложена единственным производителем (ОАО «Научно-производственный центр» Борщаговский химико-фармацевтический завод «), который оперирует в Украине.

- Если бы все закупки состоялись по цене производителя, экономия за исследованный период составила бы 125 тыс. грн. или 28% от общей стоимости заключенных договоров.

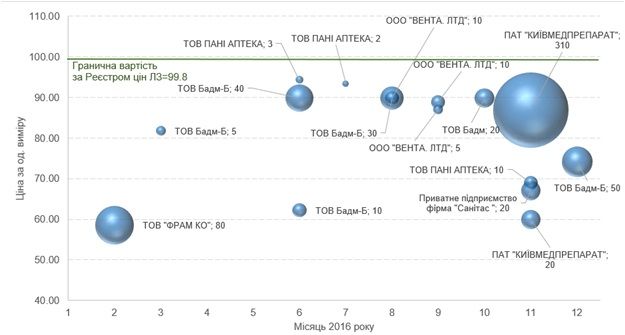

Рис. 2. Объем закупок и цена за единицу Цефопектам за 2016 год (справа) и ожидаемая зависимость цены за единицу от объема закупки (слева). Подпись шарика соответствует поставщику и объему его поставки.

Источник: собственные расчеты с использованием данных ProZorro.

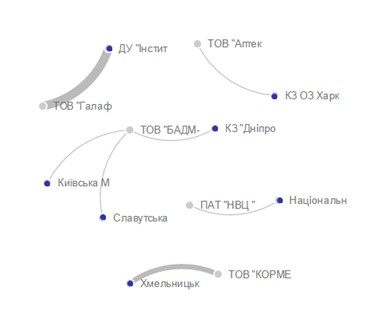

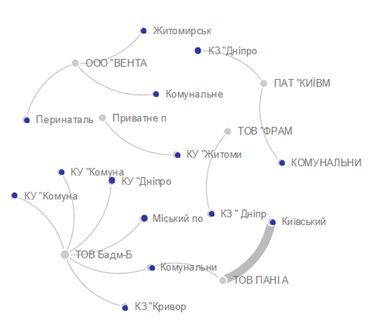

Рис. 3. Сетевой анализ связей между закупщиками и поставщиками (чем толще ребро, соединяющее закупщика и поставщика, тем больше закупок было проведено) свидетельствует о довольно неразветвленной сети поставок Цефопектама (или о коррупционной составляющей закупок).

Источник: собственные расчеты с использованием данных ProZorro.

Cefazolin

Цефазолин, порошок для приготовления раствора для инъекций по 1,0 г во флаконах №10 (ОАО «Киевмедпрепарат»), цефазолин, порошок для приготовления раствора для инъекций по 1,0 г во флаконах (5 флаконов в пачке) (ЗАО ФФ «Дарница»), Цефазолин, порошок для приготовления раствора для инъекций по 1,0 г во флаконах №5 (ОАО «НПЦ» Борщаговский химико-технологический завод»

- Количество поставщиков: 6 посредников и 1 производитель.

- ОАО «КИЕВМЕДПРЕПАРАТ» и ООО «Бадм-Б» обеспечат 66% всех поставок лекарственного средства.

- Диапазон цен, по которым осуществлялись закупки: 58.54-94.31 грн за уп.

- Цена производителя (ОАО «Киевмедпрепарат») чаще всего выше цены посредников, причем большие объемы лекарственного средства реализуются по более высоким ценам.

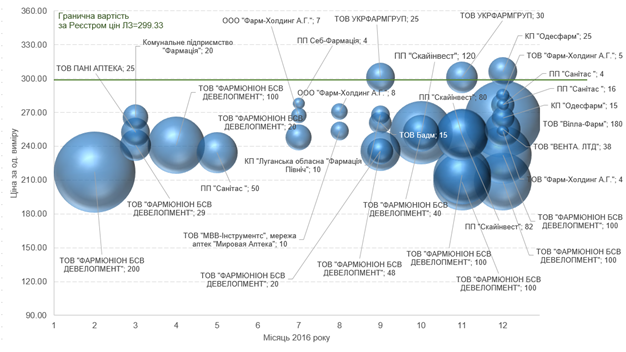

Рис. 4. Объем закупок и цена за единицу Цефазолина (1,0 г во флаконах №10) за 2016 год (справа) и сеть закупщиков-поставщиков (слева).

Источник: собственные расчеты с использованием данных ProZorro

- Производитель ЛС ОАО «Киевмедпрепарат», по чьей заявке в реестре оптово-отпускных цен указана цена 85,3 грн (99,8 грн с 17% начислением), поставлял товар по 59,95 грн и 86,88 грн, в то время как лидер этого рынка ООО БАД-М — по 60,74-89,84 грн за единицу[4].

- Цефазолин, порошок для приготовления раствора для инъекций по 1,0 г во флаконах (5 флаконов в пачке) (ЗАО ФФ «Дарница», 66 грн в реестре ОВЦ), приобрели лишь два раза в ООО Галафарм[5]. Цефазолин, порошок для приготовления раствора для инъекций по 1,0 г во флаконах №5 (ОАО «НПЦ» Борщаговский химико-технологический завод «, 59,9 грн в реестре ОВЦ), который является самым дешевым, приобрели лишь в 3-х случаях.

Propofol

Пропофол-Ново, 10 мг/мл по 20 мл №5 (ООО фирма «Новофарм-Биосинтез»), Дипрофол (пропофол), 1% эмульсия 20 мл в ампулах №5 (ОАО «Фармак»), Пропофол-Ново, 10 мг / мл по 50 мл (ООО фирма «Новофарм-Биосинтез»)

- Количество поставщиков: 14 посредников (ни одного производителя, хотя препарат производится в Украине)

- ООО «Людмила-Фарм» и ООО «ФАРМЮНИОН БСВ ДЕВЕЛОПМЕНТ» занимают более 50% рынка по стоимостным измерением.

- Диапазон цен, по которым осуществлялись закупки: 208.64-306.0 грн за уп.

- Закупщики ЛС Пропофол в 41 случае из 49 точно указали поставщика в названии закупки (Дипрофол, или Пропафол-Ново), что явно ограничивает конкуренцию.

- Два поставщики (ООО Укрфармгруп и КП «Одесфарм») реализовывали соответствующее лекарственное средство по ценам, выше предельного уровня Реестра цен на ЛС.

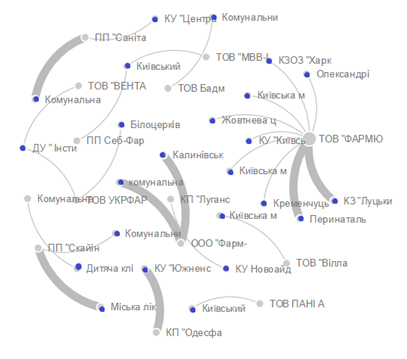

Рис.5. Распределение закупок пропофола и сеть закупщиков-поставщиков соответствующего препарата

Источник: собственные расчеты с использованием данных ProZorro

Дополнительные выводы

Закупки Цефопектам (Cefoperazone, combinations), Цефазолин (Cefazolin), Пропофол (Propofol) в 2016 свидетельствуют о следующих логических противоречиях с экономическими принципами:

- В нескольких случаях закупки состоялись по цене несколько выше предельной, основанной на данных реестра. Но в целом, случаи закупки по цене выше установленной законом, являются скорее исключением

- Для ЛС, которые мы рассматривали, государственное регулирование не играет роль ограничения цены, а наоборот поощряет закупать по более высоким ценам (поскольку выполняет роль разрешительного механизма). Цена, указанная в реестре оптово-отпускных цен, преимущественно выше розничной цены в аптеках, и соответственно — выше цены поставщика, который был заявителем в реестр оптово-отпускных цен[1]. Разница в ценах очень значительна: средство, которое Государственный экспертный центр МОЗ рекомендует покупать за 107,9 грн (с учетом 17% добавленных к цене в реестре), может стоить 62 или 108,5 грн

Можно предположить, что достаточно высокие цены реестра имеют целью стимулировать вход на рынок новых игроков, однако этого не происходит. В среднем, цена за единицу составляла 80% от предельной цены (цена реестра оптово-отпускных цен с добавлением 10% и 7% НДС), минимум — 45%, максимум — 106%. Хотя, в Украине зарегистрированы ЛС (Пропофол) также других стран (Австрия и Индия), а индийские препараты не уступают по цене украинском, эти компании ни разу не принимали участия в тендерах.

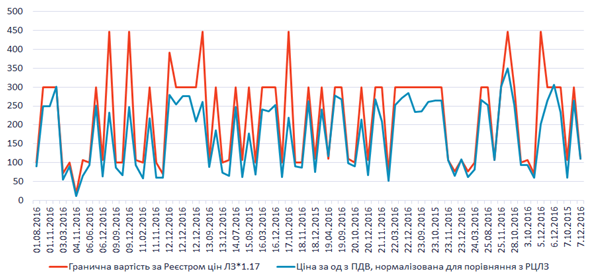

Рис. 6. Сравнение цены 4 препаратов за единицу (указанной в контракте) с ценами Реестра оптово-отпускных цен на дату, 2016.

- Цена производителя не всегда ниже цены дистрибьютора товара этого же производителя. Несмотря на то, что все четыре препарата имеют производителей в Украине, только в 4 случаях из 90 победу в тендере одержал производитель. В то же время, достаточно часто дистрибьютор предлагал цены ниже, чем предлагал производитель в аналогичных тендерах.

- Нет ожидаемого снижения цены при более высоких объемах закупок — наоборот, наблюдается повышение;

- Объем закупок препаратов ниже, чем мы ожидали. Вероятно, значительную часть закупок проводили вне системы.

- Аукцион обеспечивает в среднем более низкую цену, чем процедура отчетности о договоре. Однако эффективность применения тендерных процедур не очевидна. Например, если бы все закупки «Cefoperazone, combinations» состоялись у единого производителя, оперирующего на рынке и по его цене, то экономия за исследованный период составила бы 125 000 или 28% от общей стоимости заключенных договоров.

Качество практики закупок:

- В соответствии с основными принципами закупок, определенных Законом Украины «О публичных закупках» (ст.3) тендерная документация не должна содержать условий, которые могут дискриминировать участников или ограничивать конкуренцию. Но в 83 случаях из 84[7] тендерная документация или объявления на портале prozorro.gov.ua содержали конкретные требования к препарату, которые точно определяют производителя средства или непосредственно по названию (Пропофол-Ново, Дипрофол, Цефазолин-БХФЗ, Цефазолин, Цефазолин-Дарница, Цифопектам), или формой выпуска (концентрация вещества, количество флаконов в пачке и т.д.), что является нарушением принципов, определенных законом.

Примечания

[1] Статья 2 Закона о публичных закупках определяет другой порог для закупщиков, осуществляющих деятельность в отдельных сферах хозяйствования — 1 млн грн для товаров и работ и 5 млн грн для услуг. Эта же статья позволяет использовать аукцион и для закупок с меньшей стоимостью. Государственные предприятия и предприятия, в которых государство выступает акционером, на которые не распространяется закон, также могут использовать систему (такие как «Укргаздобыча»).

[2] Формально, к категории закупщиков, на которых распространяется действие Закона о публичных закупках, относятся также некоторые негосударственные предприятия, но в которых государство выступает акционером, и коммунальные предприятия.

[3] Например, для того чтобы сделать тендер более привлекательным для участников, или учесть риски, которые закладывает в ценовое предложение участника. Использование завышенной ожидаемой стоимости может также быть следствием плохого анализа рынка, невозможности достаточно точно оценить предмет закупки через характеристики этого предмете. Также возможны злоупотребления с целью получить «откат».

[4] Во всех случаях использовалась процедура Объявление о проведении допороговых закупки.

[5] Процедура Отчет о заключенном договоре

[6] То есть этот поставщик и предоставлял МОЗ информацию о ценах, учитываемых при расчетах задекларированных изменений оптово-отпускных цен

[7] В 13 случаях договор не содержал информацию о цене единицы, или вообще не имел документов (эти тендеры не были включены в анализ).

Предостережение

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний