Ликвидация десятков банков, новый монетарный режим, высокие ставки, валютные ограничения: такие шаги Национального банка — это повод критиковать или хвалить работу руководства НБУ? Спорный вопрос. Авторы статьи собрали основные претензии депутатов к деятельности регулятора, которые звучали в последнее время, и попытались рассмотреть их максимально объективно.

В последнее время, Национальный банк Украины (НБУ) и его руководитель Валерия Гонтарева подвергались резкой критике в парламенте и прессе. Коррупция, некомпетентность и неумелое управление экономикой были некоторыми из обвинений. Очевидно, что известные случаи коррупции должны быть направлены в соответствующие органы для дальнейшего рассмотрения. Обвинения в некомпетентности и неумелом управлении экономикой труднее доказать, но научное обсуждение того, что было достигнуто командой НБУ, и что можно было бы сделать по-другому, вполне возможно. В этом кратком обзоре мы приводим оценку того, что на наш взгляд, имеет ключевое значение в эволюции НБУ и украинской экономики с 2014 года.

Новый монетарный режим

Годами Национальный банк Украины поддерживал фиксированный обменный курс в качестве своей политики. Мы уже не раз говорили, что это был ужасный выбор валютно-курсовой политики для Украины. Присущие тогда Украина волатильные товарные цены и безответственная фискальная политика создали огромные риски в условиях режима фиксированного обменного курса. На самом деле, регулярные валютные и банковские кризисы являются разрушительными результатами именно такой политики. После многих неудачных попыток отойти от фиксированного обменного курса, НБУ с командой, возглавляемой Гонтаревой, наконец сделал значительный прогресс в деле изменения политики на таргетирование инфляции.

Опыт других стран предоставляет убедительные доказательства того, что страны, использующие таргетирование инфляции не только достигают меньших темпов инфляции, но и большей макроэкономической стабильности. Плоды этого изменения экономической могут быть не слишком очевидными для широкой общественности в данный момент, через несколько лет станет ясно, насколько важной она ни была.

Основной предлагаемой альтернативой таргетированию инфляции является фиксированный обменный режим. Его поборники часто ссылаются на истории успеха восточноазиатских экономик, использовавших этот режим. Но, они забывают сказать о том, что эти экономики прошли через разрушительный кризис в 1990-х годах. С тех пор, Южная Корея, Таиланд, Филиппины и Индонезия, все из которых были ощутимыми жертвами данного кризиса, перешли на монетарный режим таргетирования инфляции.

Первой таргетирование инфляции начала применять Новая Зеландия. В 1989, после десятилетий высокой и волатильной инфляции, государство решило установить среднесрочную цель — инфляцию в 0-2%. Резервный банк Новой Зеландии получил независимость для достижения этой цели. Изначально никаких оснований верить в установленный показатель не было, но банк смог снизить инфляцию в среднем с 9,3% в 1987-1989 годы до каких-то 1,6% в среднем за 1991-1993 годы.

Рисунок. 1. Инфляция в Новой Зеландии

Как и Украина, Новая Зеландия имеет высокую долю сырья в структуре экспорта и промышленных товаров в структуре импорта, что означает высокую зависимость от мировых цен, но само по себе это не является помехой таргетированию инфляции. На самом деле, много стран, применяющих таргетирование инфляции и имеющих высокую зависимость от цен на сырьевые товары, неплохо себя чувствовали в плане достижения низкого уровня инфляции и стабильного экономического развития даже тогда, когда мировые условия были волатильными.

Среди соседей Украины наиболее значимым является пример Польши. После высокой и волатильной инфляции 90-х годов, Национальный банк Польши (который получил большую независимость в 1997 году) решил перейти к таргетированию инфляции в сентябре 1998 года. До этого использовался микс политик, вроде ползучего обменного курса, таргетирования монетарных агрегатов и краткосрочных процентных ставок. Ни один из этих режимов не сработал. Переход к таргетированию инфляции привел к снижению среднегодовой инфляции с 20,9% в 1995-1997 годах до 7,6% в 1999-2001 и около 2,1% в 2002-2015 годах, с очень малыми колебаниями вокруг цели. Инфляция в Польше оставалась низкой несмотря на годы бума перед мировым финансовым кризисом 2007-2008 годов, в отличие от Украины, где приток иностранной валюты привел к грубому вмешательству НБУ для поддержания фиксированного номинального обменного курса UAH / USD и высокой инфляции, достигшей среднего уровня в 9,9% за 2003-2007 годы.

Рисунок 2. Инфляция в Польше

Значительное обесценивание гривны

Критики НБУ предполагают, что нынешняя управленческая команда несет ответственность за существенное снижение курса гривны в 2014-2015 годах, столкнувшее многих украинцев в бедность. Для того, чтобы оценить справедливость этого утверждения, мы должны понимать:

і) почему произошло падение курса и

ii) какие альтернативы были доступны НБУ.

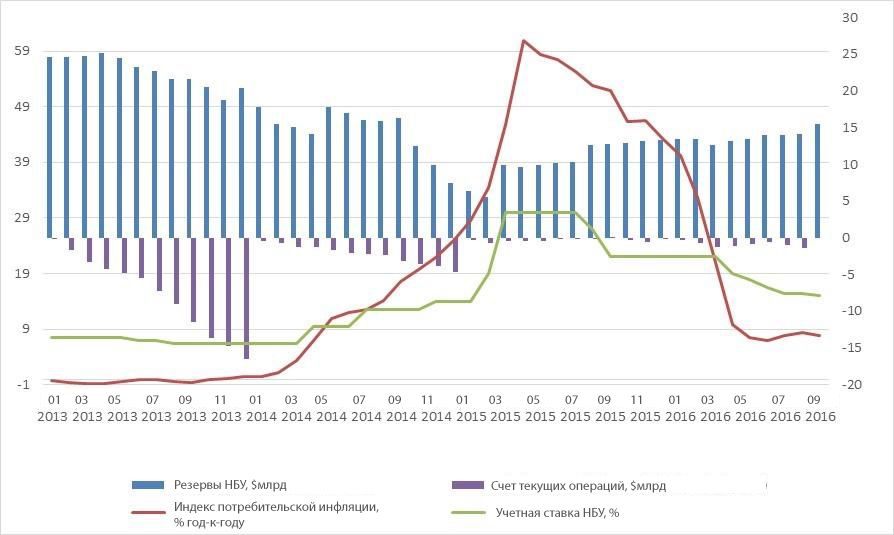

Что касается первого пункта может можно просто проанализировать динамику текущего счета до Майдана в 2014 году. Поскольку Украина имела фиксированный обменный курс, имела относительно высокую инфляцию, и была поражена отрицательным ценовым шоком по своим основным экспортным товарам (см. Рисунок 4), гривна становилась все более переоцененной. То есть, украинские товары становились все менее и менее конкурентоспособными на внутреннем и внешнем рынках. В результате фиксированного обменного курса, импорт вырос относительно экспорта в значительной степени и страна имела огромный дефицит текущего счета: почти 9% ВВП в 2013 году (см. Рисунок 3). Дефицит такого масштаба указывает на ужасный дисбаланс в экономике. Кроме того, ситуация становилась все хуже, по мере того как в своих попытках защитить валюту предыдущее руководство НБУ истощало золотовалютные резервы, которые уменьшились с пика в $38,2 млрд. по состоянию на конец августа 2011 года до $15,5 млрд. в конце февраля 2014 (побег Януковича), а тщетные попытки защитить гривну еще больше сократили резервы — до каких-то $5,6 млрд. на конец февраля 2015 (посмотрите на диаграмму внизу).

Экономика вошла в рецессию с третьего квартала 2012 года (измеренная как два последовательных квартала сокращения реального ВВП). Впоследствии рецессия углубилась, когда страна была поражена военным конфликтом с сепаратистами, поддерживаемыми Россией, и потеряла часть экспорта. В этих условиях гривна была обречена на значительное обесценивание. Украина была подобна Титанику, который шел к катастрофе, и утверждать что кто-то мог вернуть корабль за одну минуту до удара является лицемерием. Таким образом, стоит вопрос не о том, могло ли произойти обесценивание, а о том, насколько большим оно должно было быть для исправления дисбаланса.

Рисунок. 3. Некоторые макроэкономические показатели Украины

Рисунок. 4. Мировые цены на сырьевые товары

Что касается второго пункта, давайте вернемся к началу 2015 года. Дефицит текущего счета уменьшился до 3,4% ВВП, но сальдо остался негативным. Население забирает депозиты с банков и конвертирует гривну в доллар. Международные резервы критически низкие. Ни правительство, ни НБУ не могут заимствовать средства международных рынков для защиты валюты. Фискальный дефицит увеличился до впечатляющих 10% ВВП в 2014 году. Объем экономики уменьшился на 17% уже по состоянию на первый квартал 2015 года. По сути, ресурсов для защиты гривны нет.

Есть три реалистичных варианта:

а) отпустить гривну в свободное плавание;

б) попытаться ограничить отток капитала путем повышения процентных ставок;

в) ввести жесткий валютный контроль (который мог бы охватывать широкий спектр административных ограничений, включая банковские каникулы, приостановление торговли валютой и т.д.).

Ни один из этих вариантов не был бы простым для восприятия общественностью. Однако, вариант “а” лучше, чем варианты “в” и “б” потому, что вариант “а” (плавающий обменный курс гривны) может устранить переоценку валюты и тем самым начать перебалансирование экономики. В то же время, вариант “в” может ограничить панику, но это не решает долгосрочную потребность в перебалансировании текущего счета. Опыт других стран в условиях оттока валюты предполагает, что вариант “б” может потребовать повышения процентных ставок на действительно высокие уровни (более 100% годовых), что является очень дорогой мерой для домохозяйств и бизнеса. Кроме того, вариант “б” только откладывает перебалансирование.

НБУ выбрал вариант “а” и, в конечном счете, соединил его с вариантами “в” и “б”. Возможно, контроль за движением капитала мог быть введен еще раньше (во избежание истерии в феврале 2015 года) и НБУ должен был принять решение о плавающем обменном курсе раньше, и, таким образом, избежать выгорания ограниченных резервов на его защиту интервенциями. Но, в целом, принимая во внимание ограниченный выбор того, что могло бы быть сделано, НБУ сделал единственно возможную вещь: с запасами, близкими к нулю ($6,4 млрд.по состоянию на конец января 2015 года со среднемесячным оттоком в $2,5 млрд. в последнем квартале) было необходимо разрешить гривне обесцениться. Насколько глубоко? До точки, где предложение встречает спрос. Рынки нашли равновесие на уровне 25 гривен за доллар США.

Борьба с инфляцией из-за высоких процентных ставок

После девальвации гривны и повышения внутренних тарифов на энергетические товары, инфляция взлетела вверх, что принесло с собой очень неприятные воспоминания о 90-х годах с их гиперинфляцией. Чтобы обуздать девальвацию национальной валюты и инфляцию, центральный банк повысил процентные ставки (см. предыдущий раздел), таким образом, делая кредитирование очень дорогим и, вероятно, толкая экономику дальше в рецессию. Критики НБУ предполагают, что такая агрессивная реакция на инфляцию было неоправданной. Справедливо ли это? Опять же, нам необходимо изучить условия, в которых центральный банк работал, и какой выбор он имел.

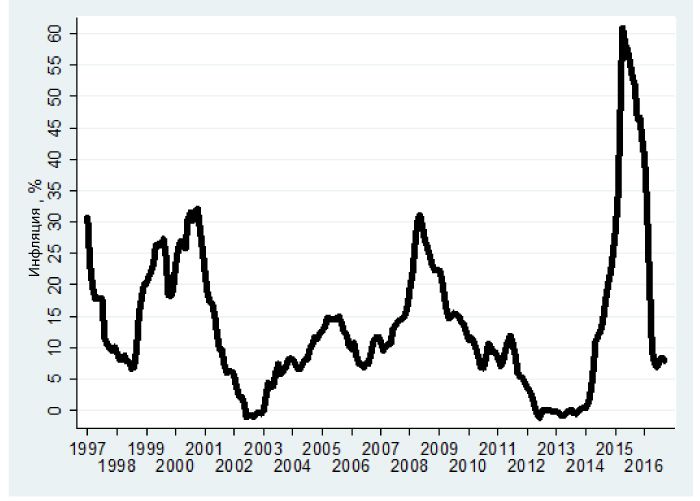

Рисунок. 5. Уровень инфляции (индекс потребительских цен, в годовом исчислении) в Украине

НБУ имеет законодательно-определенный мандат обеспечивать стабильность национальной валюты, то есть стабильной покупательной способности гривны (а не фиксированного обменного курса!). Закон «О Национальном банке Украины» четко указывает, что основным приоритетом центрального банка является обеспечение стабильности цен, что определяется как стабильно низкий уровень инфляции в среднесрочной перспективе. Вся остальная деятельность НБУ подчинена этому приоритету низкой инфляции. 60% инфляция, которая наблюдалась в апреле 2015 года, явно несовместима со стабильностью гривны. Таким образом, НБУ должен был принять меры по снижению инфляции (то есть осуществлять дефляционные мероприятия).

Что можно было сделать? Базовая макроэкономическая теория ясна. Во-первых, центральный банк может влиять на инфляционные ожидания, чтобы домохозяйства и предприятия не паниковали в условиях временно высокой инфляции. Во-вторых, центральный банк может снизить экономическую активность, то есть создать ситуацию, когда существует недоиспользование ресурсов и инфляционное давление снижается. Это фактически означает рецессию. Конечно, первый вариант является самым простым, но он требует огромного доверия к центральному банку. После многочисленных кризисов и команды Януковича у руля НБУ, центральный банк в Украине вряд ли может считать это осуществимым. Таким образом, единственным возможным путем было поднять процентные ставки. Это дорогостоящее мероприятие и, очевидно, никто не хочет использовать эту «оружие», если ситуация не отчаянная. Но альтернативы было бы еще дороже. Гиперинфляция и экономический коллапс в Украине в начале 1990-х годов является мрачным напоминанием о том, что может произойти, если инфляция не контролируется должным образом.

НБУ не был ни первым, ни последним из тех, кто принял этот путь, и то, что мы видели в Украине, не является беспрецедентным. Например, Федеральная резервная система США под руководством Пола Волкера смогла снизить инфляцию только после того, как процентные ставки были повышены до заоблачных уровней, что повергло экономику США в одну из худших рецессий после Второй мировой войны. Однако, эта политика обеспечила низкую и стабильную инфляцию и дальнейшее экономическое процветание в США.

Ликвидация «зомби» банков

Банковские кризисы часто оставляют глубокие шрамы: восстановление экономики может занять годы. Отчасти это до боли медленное восстановление является следствием существования так называемых «зомби» банков. Формально эти банки выглядят платежеспособными, но рыночная стоимость их кредитных портфелей может быть такой, что эти банки имеют отрицательную чистую стоимость активов. Для такого банка, практически невозможно привлечь капитал, возобновить кредитование, и восстановить доверие. Если этим банкам позволяют остаться на плаву, они могут тянуть экономику назад. Например, экономические исследования показывают, что зомби банки, вероятно, способствовали стагнации в Японии в 1990-е годы (после финансового кризиса в Японии) и в других странах (например, в Еврозоне после мирового финансового кризиса). В Украине эта проблема усугубляется повсеместным кредитованием связанных сторон банками и слабым внешним контролем.

К сожалению, ликвидировать «зомби» банки не просто и в лучшие времена — банки широко используют заемные средства и очень тесно взаимосвязаны между собой таким образом, что удаление одного банка может вызвать волну банкротств — и это становится огромной проблемой во времена кризиса. Простого решения не существует. Один из возможных вариантов — продать проблемные банки здоровым банкам. Однако, это было почти невозможно в условиях системного кризиса, который имела Украина, потому что не было практически ни одного здорового отечественного банка. Ожидать, что иностранный банк вмешается и всех спасет, было бы пустым мечтательством. Иностранные банки сами искали способы покинуть рынок!

Другой вариант заключается в том, чтобы требовать от банков большего привлечения капитала из частных рынков. Опыт подобных кризисов в других странах свидетельствует о том, что этого трудно было бы достичь и можно было даже ухудшить состояние экономики. Если частные рынки не могут обеспечить капитал, можно использовать государственные средства, чтобы вкладывать капитал в банки, чтобы они могли постепенно улучшить свои балансы. Этот вариант было тяжело реализовать, поскольку у правительства не было никаких ресурсов и печатание денег свело бы на нет усилия НБУ снизить инфляцию. На более позднем этапе, когда МВФ предоставил ресурсы Украине, это можно было бы сделать, но масштаб проблемы был столь большим, что первоначальная поддержка со стороны МВФ была слишком малой, чтобы заставить его сработать. Таким образом, на тот момент о решениях, отличных от ликвидаций “зомби” банков, речь идти не могла. НБУ был вынужден реализовать, возможно, самый дорогой вариант (ликвидации), который не является благоприятным для построения краткосрочного доверия банковскому сектору (это может повлечь отток банковских вкладчиков, поскольку они могут бояться потенциальных ликвидаций) и для быстрого восстановления кредитования (банки должны хранить большие резервы).

Что же, правы критики, когда они обвиняют НБУ в проведении затратных ликвидаций банков? Они были бы правы, если бы у НБУ было больше вариантов в его арсенале, но, к сожалению, это не соответствовало действительности.

Борьба с кредитованием связанных лиц

Финансовой моделью типовой бизнес-группы в Украине было создать банк, собрать депозиты, и использовать эти вклады для кредитования собственного бизнеса. Такая модель банкинга делает финансовую систему крайне уязвимой. Банковское дело предусматривает диверсификацию рисков, а эта бизнес-модель является противоположностью диверсификации: риски сконцентрированы! После того, как НБУ сделал обязательным раскрытие конечных владельцев банков в Украине (что было очень важным изменением в политике) стало ясно, что масштабы кредитования связанных сторон огромные — в некоторых банках оно достигло 80%. Заставлять банки реструктуризировать свои кредитные портфели и минимизировать кредитования связанных сторон затратно, что представляет собой одну из проблем, которая поднимается критиками НБУ.

Были ли затраты оправданными? Здоровое восстановление украинской экономики можно достичь только со здоровым банковским сектором. Кредитование связанных сторон проблематично в целом ряде аспектов и поэтому мудрой политикой является уменьшить его в течение следующих 3-х лет до приемлемого уровня (ниже 20%) с последующим снижением и полной ликвидацией этой практики. НБУ предложил банкам, у которых обнаружены такие нарушения, разработать планы по реструктуризации, так что банки могут постепенно самостоятельно решить эту проблему. Это кажется разумным компромиссом. НБУ также усилил надзор за банками, чтобы обеспечить отсутствие кредитования связанных лиц в будущем.

Поддержка банков рефинансированием

Во время банковского кризиса 2014-2015 годов, НБУ предоставил банкам большие объемы ликвидности (так называемое «рефинансирование»). Некоторые банки не пережили кризис и, таким образом, ресурсы, предоставленные НБУ этим банкам, стоили денег налогоплательщикам. По состоянию на середину октября 2016 года, чистая сумма рефинансирования составила 74 млрд. грн. Из них 44 млрд. грн. были «закрыты» в нежизнеспособных банках, в которых была введена внешняя администрация. Критики предполагают, что рефинансирование было массивной растратой ресурсов и примером крупномасштабной коррупции. Поскольку нам не известно о задокументированных и в судебном порядке рассмотренных случаях коррупции за время работы нового руководства НБУ, мы фокусируемся на том, было ли рефинансирование необходимым и / или желательным. Если имело место неправильное управление любого характера, тогда мы поддерживаем расследование этих случаев. Однако, здесь мы обсуждаем не отдельные случаи, о которых мы не можем пока судить, а общий подход.

Теория и практика центрального банкинга поняла: во времена кризиса, центральный банк должен быть кредитором последней инстанции. Ликвидность («рефинансирование») следует отдавать платежеспособным, но неликвидным банкам. Это обеспечивает стабильность банковской системы и, следовательно, экономики в целом. Таким образом, не может быть и вопроса о том, должен ли был НБУ предоставлять ресурсы банкам в ситуации, подобной той, что была в Украине в 2014-2015 годы — поддержать банки было жизненно необходимо.

Более сложным является то, как определить, какой банк является платежеспособным. При бурной панике стороннему наблюдателю трудно установить стоимость активов, принадлежащих банку. С учетом кредитования связанных сторон и зомби банкинга в Украине, эта задача усложняется еще больше. Как гарантировать в этих условиях то, что банк, который получает рефинансирование от НБУ, а не обанкротится сразу же после получения денег? Учитывая ограниченную ответственность банков, центральный банк не может вернуть много денег за счет обанкротившихся финансовых учреждений. Таким образом, банкиры не имеют «шкурного интереса», то есть, они не имеют личной ответственности за невыплаченные долги банков, которыми они управляют. В экономике с сильным верховенством права, угроза уголовного наказания заставляет банки придерживаться требований центрального банка (обман центрального банка влечет за собой уголовную ответственность). Если закон является «гибким», этот предохранитель не является эффективным. Решением НБУ было сломать институт ограниченной ответственности в данном секторе и требовать личные гарантии от владельцев банков. То есть, если банк приходит в упадок, владелец должен заплатить из своего собственного кармана, чтобы выплатить кредит от НБУ. Эта непривычное условие была установлено НБУ для усиления обеспечения надлежащего использования рефинансирования и возможности вкладчиков получить свои деньги в случае банкротства банка.

Было ли это идеальным решением? Еще рано говорить (НБУ судится с собственниками обанкротившихся банков). Стоило ли это попробовать? Учитывая отчаянные условия, это решение выглядело приемлемым вариантом. В любом случае, потеря денег в качестве кредитора последней инстанции не является необычной даже для лучших центральных банков. Например, Федеральная резервная система США потеряла миллиарды долларов из-за некоторых своих решений по поддержке проблемных финансовых институтов во время последнего кризиса.

Контроль за движением капитала

Критики НБУ утверждают, что контроль за движением капитала не был необходимым или этот контроль был слишком жесткими и должен был бы быть уже снятым. Из нашего обсуждения выше видно, что банковская система Украины была в большой опасности: падение гривны и банков, ограниченный доступ к внешним рынкам, ограниченные возможности правительства в привлечении ресурсов, истощены валютные резервы, массовый отток капитала, сокращение экономики. Паника была настолько всеобъемлющей, что даже здоровые банки имели серьезные проблемы.

Опыт других стран свидетельствует о том, что пытаться остановить панику такого масштаба с помощью обычных, рыночных инструментов, скорее всего, неэффективно. С другой стороны, административные меры, такие как контроль над движением капитала, могут обуздать хаос. Для регуляторов является обычным закрытие рынков, если ситуация становится неконтролируемой. Например, Новый курс Франклина Рузвельта включал банковские каникулы как средство успокоить страхи домохозяйств и предприятий. Совсем недавно, банковская паника на Кипре была остановлена только после того, как центральный банк ввел контроль за движением капитала Кипра и лимиты на снятие средств в банкоматах. Греция должна была ввести аналогичные меры, чтобы обеспечить работу банковского сектора. В 2004 году Украина временно запретила досрочные изъятия вкладов и ввела лимиты на снятие наличных, чтобы сдержать панику во время первого Майдана. Таким образом, введение контроля за движением капитала (вместе с плавающим обменным курсом и повышением процентных ставок) было разумной политикой для Украины. На самом деле, контроль за движением капитала, возможно, должен был быть введен еще раньше, чтобы избежать (или, по крайней мере, уменьшить) колебания гривны в феврале 2015

Стоит ли НБУ сейчас снять контроль за движением капитала? Если верить историческому опыту, успешный переход от контроля за движением к свободному обращению капитала требует постепенного подхода. Например, Кипр имел контроль за движением капитала в течение двух лет и постепенно его снижал. То же самое делает и НБУ: постепенно откручивает гайки контроля. Учитывая хрупкое состояние украинской экономики, риск преждевременного снятия контроля перевешивает возможную выгоду. Неужели кто-нибудь ожидает массивного притока иностранного капитала в Украину в ближайшем будущем? С другой стороны, насколько вероятно, что мы станем свидетелями еще одной паники в Украине? Ответы очевидны.

Вывод

Национальный банк Украины предстал перед тяжелыми испытанием в 2014-2015 годах. Не было простого решения проблем, накопившихся за многие годы. Арсенал возможных действий был очень ограниченным. «Лечение» было болезненным. Ругать команду Гонтаревой за выписывание горькой «таблетки» несправедливо. Возможно, отдельные моменты в действиях НБУ во время кризиса могли бы быть лучшими (например, раньше пустить гривну в свободное плавание и ввести контроль за движением капитала) и, таким образом, часть критики является оправданной. Но, что более важно, критики не предлагают действенных альтернативных стратегий для решения кризиса. Курс, взятый НБУ, с учетом условий, был разумным курсом.

Авторы: Тимофей Милованов (профессор, Университет Питтсбурга), Юрий Городниченко (профессор, Калифорнийский университет в Беркли), Александр Жолудь (старший экономист, ICPS), Елена Белан (главный экономист, Dragon Capital), редколлегия VoxUkraine

Предостережение

Авторы не работают, не консультируют, не владеют акциями и не получают финансирования от компании или организации, которая бы имела пользу от этой статьи, а также никоим образом с ними не связаны