Существуют два подхода к осуществлению монетарной политики: использование правил и дискреционное принятие решений. Среди ведущих экономистов продолжаются споры о том, какой из подходов предпочтителен. Как выбрать наилучшее правило в условиях Украины, когда провести экономический анализ сложно в силу очень ограниченного во времени набора данных?

Существуют два подхода к осуществлению монетарной политики: использование правил и дискреционное принятие решений. Среди ведущих экономистов продолжаются споры о том, какой из подходов предпочтителен. Однако создается впечатление, что центральные банки во всем мире склонны видеть все больше преимуществ в использовании правил: Федеральная Резервная Система США (ФРС), Банк Англии, Банк Канады и многие другие, прямо или косвенно, используют правила при осуществлении монетарной политики.

Что собой представляют эти два подхода? Начнем с правил. Согласно общей экономической теории, правило можно определить как «процесс принятия решений, использующий информацию постоянным и предсказуемым способом».[1] Самым известным монетарным правилом является правило Тейлора, которое определяет зависимость между краткосрочной номинальной процентной ставкой и изменениями в объеме производства и инфляции.

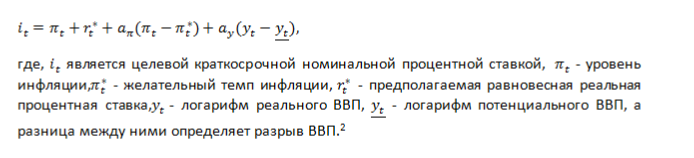

Эту зависимость можно представить таким уравнением:

Дискреционная политика заключается в принятии экономических мер на основании решений ответственных лиц, а не на основе заранее определенного правила. Таким образом, дискреционная политика не предусматривает никаких обещаний относительно будущих мер и даже не гарантирует принятие одинаковых монетарных решений в похожих ситуациях.

Кого-то может смутить нечеткие различия между очень популярным среди банкиров инфляционным таргетированием и использованием правил. Важно подчеркнуть, что это не одно и то же. Инфляционное таргетирование является скорее подходом к определению целей – достичь какого-либо предопределенного уровня инфляции; оно не предусматривает конкретных механизмов достижения цели и не указывает, какие именно меры надо осуществить.

Как использование правил, так и дискреционная политика имеют свои преимущества и недостатки. Преимущества одного подхода одновременно являются недостатками другого. Основное преимущество правил заключается в их прозрачности и постоянстве во времени, тогда как дискреционная политика более гибкая и может использовать больше разной информации для принятия решения. Так какой же из подходов предпочтительней?

Несложно количественно сравнить политику, осуществляемую согласно двум разным правилам. Но далеко не очевидно, как сравнить между собой политику на основе правил и дискреционную политику — если мы попробуем математически смоделировать дискреционный подход, это автоматически превратит его в правило. Мы разработали методику, которая позволяет сделать это корректно.

Другие лекции конференции НБУ:

Банковское регулирование: безрисковые ли государственные облигации на самом деле, лекция Игоря Лившица

Выборочное изменение цен, динамика инфляции и модели изменения цен с опозданием, лекция Алексея Кривцова

Для этого мои соавторы и я рассмотрели монетарную политику в США. Измерив отклонение процентной ставки ФРС от уровня, предусмотренного правилом Тейлора, мы определили периоды, в которые ФРС неявно использовала правило Тейлора или вела дискреционную политику. Используя цепи Маркова (англ. Markov Switching Model), мы экзогенно поделили выборку на периоды низкого и высокого отклонения, которые соответственно являются периодами правил и дискреционной политики. Например, 1970-е и период после 2011 года можно определить как периоды дискреционной политики; 1980-е и 1990-е — как периоды политики на основе правил. Дальше мы определили функцию потерь, которая зависит от (суммы) инфляции и уровня безработицы. Этим двум показателям ФРС уделяет больше всего внимание. Интересно, что во время периодов использования правил значения функции потерь были постоянно ниже, чем в периоды дискреционной политики.

Более того, мы обнаружили, что наиболее успешны те правила, в которых коэффициент влияния инфляции превышает коэффициент влияния разрыва между реальным и потенциальным ВВП .

В свете этих результатов я предлагаю Национальному Банку Украины выбрать и в дальнейшем полагаться на (наилучшее, по их мнению) правило, с целью улучшения макроэкономических показателей Украины, повышения общественного доверия к НБУ как институту и снижения политического давления на НБУ. Политика на основе правил не означает, что НБУ больше не будет активно участвовать в осуществлении монетарной политики или что он потеряет свою независимость. Такая политика скорее обеспечит прозрачность и предсказуемость процесса для бизнеса. Конечно, в случае значительного внешнего «шока» центральный банк может оказаться перед необходимостью отклониться от выбранного правила или изменить его, таким образом действуя дискреционно. В таком случае Глава НБУ будет вынуждена выступить перед парламентом и объяснить причины отклонения от правила. Это поможет сделать решения в рамках монетарной политики более понятными и открытыми для общества.

Как выбрать наилучшее правило в условиях Украины, когда провести экономический анализ сложно в силу очень ограниченного во времени набора данных? Taylor (2000) предлагает свои рекомендации для развивающихся экономик. Когда идет речь о выборе инструмента — переменной в левой части уравнения — двумя популярными вариантами являются денежные агрегаты и процентная ставка. Денежную массу рекомендуется использовать тогда, когда существуют неопределенность относительно реальной или равновесной процентной ставки, наличие сушественных «шоков» влияющих на чистый экспорт и инвестиции, или высокая и нестабильная инфляция. Лично я надеюсь, что украинская экономика уже преодолела этот этап, потому предпочитаю использование краткосрочной процентной ставки. Что касается выбора подходящих переменных для правой части уравнения, многие экономисты поддерживают включение в стандартное правило Тейлора обменных курсов, когда речь идет не о США. Однако исследования показывают, что это излишне, поскольку обычное правило Тейлора с двумя переменными (темпом инфляции и «избыточной» безработицей либо разровом ВВП) обеспечивает приемлемые результаты, даже при применении для малых открытых экономик. Таким образом, и для Украины должно подойти классическое правило Тейлора 1993 года.

VoxUkraine благодарит студентку Киевской школы экономики Анну Онищенко за запись этой лекции

Примечания:

[1] Allan H. Meltzer, “Commentary: The Role of Judgment and Discretion in the Conduct of Monetary Policy,”

Changing Capital Markets: Implications for Monetary Policy, Federal Reserve Bank of Kansas City,1993, p. 22

[2] Как вариант, вместо последнего слагаемого можно использовать (со знаком минус) избыточную безработицу.

Лекция на конференции НБУ, 19-20 мая 2016 года.

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations