Стабильная макроэкономическая ситуация является необходимой (но не достаточной) предпосылкой для устойчивого экономического роста. Один из общеупотребимых показателей экономической стабильности – стабильно низкий уровень инфляции. Почему инфляция или рост общего уровня цен важны? Что по этому поводу говорит современная мейнстрим экономическая теория и каковы эмпирические результаты? Этим вопросам посвящена данная статья.

Немного базовой экономической теории

Основная связь между инфляцией и экономическим ростом, которую можно найти в любом базовом учебнике по экономике – это, во-первых, кейнсианская теория и, во-вторых, обратная связь между инфляцией и безработицей, известная как кривая Филлипса.

Согласно кейнсианской макроэкономической теории (Кейнс, 1936), в краткосрочном периоде экономический выпуск критически зависит от совокупного спроса (спроса на товары и услуги со стороны домохозяйств, государства, бизнеса и остального мира). Из-за того что цены товаров и услуг обычно не мгновенно реагируют на падение совокупного спроса, может возникать ситуация, когда производственные мощности могут обеспечить выпуск, значительно превышающий имеющийся совокупный спрос и поэтому последний нужно стимулировать. Чаще всего стимулирование спроса происходит за счет увеличения спроса со стороны государства (увеличение бюджетных расходов и дефицита), которое должно временно «заменить» частный спрос, пока последний не восстановится. В условиях рецессии инфляция рассматривается как положительное явление, которое должно стимулировать экономических агентов тратить имеющиеся средства уже сейчас, пока они не подешевели (а блага в экономике подорожали).

Основную угрозу Кейнс видел в дефляции, то есть в снижении общего уровня цен. Она отрицательно влияет на совокупный спрос: если человек ожидает, что завтра товар будет стоить дешевле, чем сегодня, то вероятно отложит покупку до завтра. Но если так делают все, то ничего из произведенного сегодня в экономике не будет куплено, то есть не будет получено никаких доходов, которые должны поддержать потребление. В этой статье я не буду уделять значительного внимания дефляции, поскольку это явление маловероятно для текущего состояния украинской экономики.

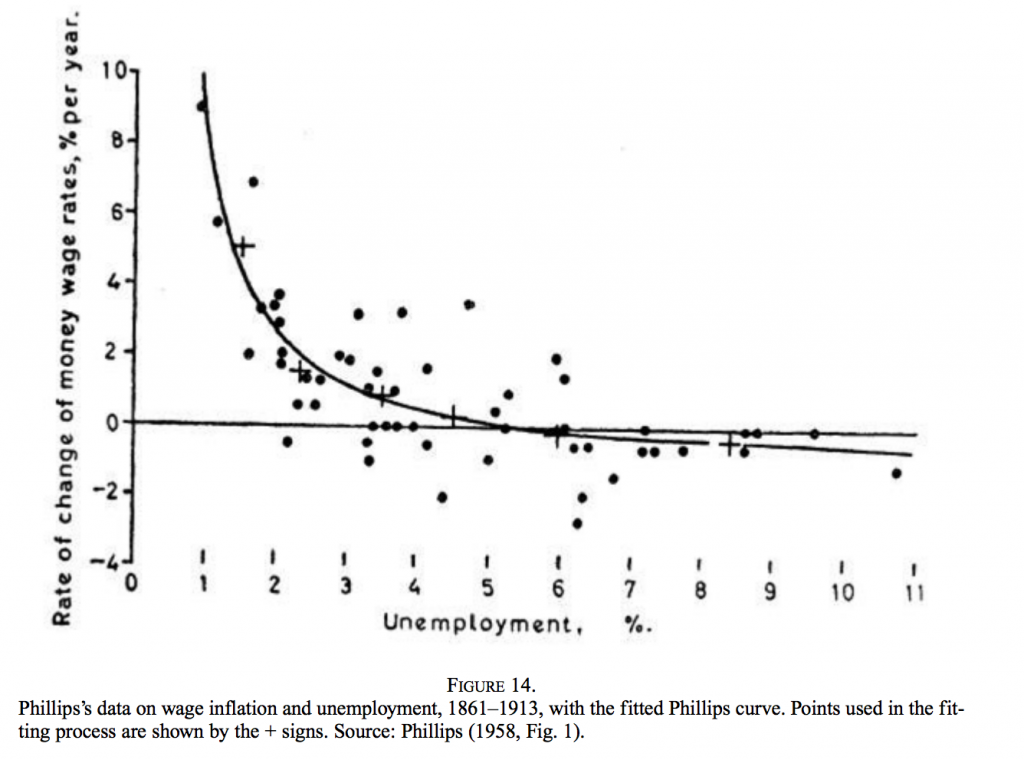

Кривая Филлипса названа в честь Уильяма Филлипса, который в конце 1950-х годов опубликовал исследование (Филлипс, 1958), где на основе данных по Великобритании за 1861-1957 найдена обратная связь между номинальными зарплатами и безработицей. Из-за того что в краткосрочном периоде основным фактором, влияющим на изменение номинальных зарплат является инфляция (в долгосрочной – рост производительности), обычно связь упрощают до зависимости между инфляцией и безработицей, где рост общего уровня цен коррелирует с сокращением доли нетрудоустроенных. В значительной степени кривая Филлипса – это одно из проявлений влияния инфляции на экономический рост, о котором, как упомянуто выше, говорил Кейнс.

Рис. 1. Кривая Филлипса из оригинальной статьи

Наличие обратной связи между инфляцией и безработицей – это отличная новость для политиков, которые для увеличения собственной поддержки накануне выборов могут проводить мягкую бюджетную политику (иметь большой дефицит бюджета) и монетарную политику (увеличивать предложение денег) для уменьшения безработицы и роста номинальных доходов населения.

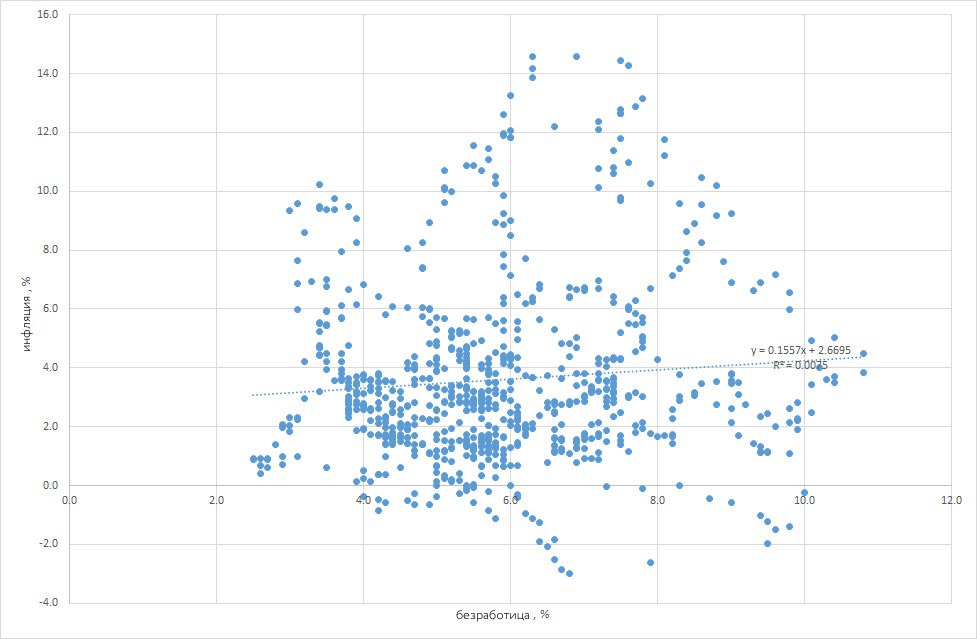

Довольно вскоре после появления исследования Филлипса (в 1960-70-е годы), в большинстве развитых стран началась стагфляция – ситуация одновременно высокого уровня безработицы и высокой инфляции, что противоречит ожидаемой обратной связи. Милтон Фридман (Фридман, 1968) и Эдмунд Фелпс (Фелпс, 1967) предложили объяснение: экономические агенты реагируют не на рост инфляции, а на отклонение фактического уровня инфляции от ожидаемого значения. То есть, когда все ожидают инфляцию, скажем, на уровне 5%, то это уже закладывается в решения касательно потребления, инвестиций. Соответственно, только рост инфляции сверх ожидания (так называемая неожиданная инфляция или surprise inflation) сможет привести к стимулированию спроса. Если экономические агенты знают о желании политиков вызвать инфляцию перед выборами, то они уже имеют высокие инфляционные ожидания, которые политики должны превысить, чтобы повлиять на безработицу, то есть инфляция должна даже превышать ожидания. Эта цикличность может разбалансировать всю экономическую систему – именно это и является одной из причин, почему считается важным иметь независимый центральный банк – тогда политики будут оказывать минимальное влияние на инфляционные ожидания и макроэкономическую стабильность.

Рис. 2. Отсутствие четкой зависимости между сменой индекса потребительских цен (инфляцией) и безработицей в США 1950-2015

Источник Federal Reserve Bank of St. Louis

Необходимо отметить, что и Кейнс и Филлипс работали преимущественно с данными развитых экономик периода золотого стандарта или псевдо-золотого стандарта Бреттон-Вудской системы. Это означало незначительное знакомство с длительной высокой инфляцией и ее последствиями. В то же время привязка к золоту приводила к тому, что периоды инфляции сменялись периодами дефляции, которая обычно ухудшала ситуацию. После распада Бреттон-Вудской системы в начале 1970-х проблема экономических потерь от дефляции (описанных выше) для большинства развитых стран отошла на задний план.

Теоретические причины потерь от инфляции

Потери от инфляции можно разделить на две основные категории: от неопределенности и от размера инфляции (темпов изменения уровня цен). Даже если бы инфляция была полностью предсказуема, она создает проблемы для экономических агентов – например, необходимость расходов на пересмотр цен (напр., печать новых ценников) и влияет на оптимальный уровень наличности на руках. Однако ее основное отрицательное влияние заключается именно в увеличении неопределенности. Рост неопределенности означает (напр., см. здесь):

- Неожиданное изменение доходов и богатства

- Дополнительную неопределенность, влияющую на решения в отношении потребления, сбережения, займов и инвестиций

- Рост расходов на оценку изменения относительных цен активов и соответствующего распределения ресурсов

Неожиданное изменение доходов и богатства заключается в перераспределении между заемщиками и должниками в случае, когда в кредитные соглашения не включена индексация, и между плательщиками и получателями фиксированных номинальных платежей, включая пенсии. Такое перераспределение доходов может существенно ударить по отдельным категориям граждан и бизнесов, если значительная часть их доходов не индексируется. Это, в частности, может означать уменьшение уверенности в защите прав собственности – одного из определяющих факторов всех экономически успешных стран. Осуществить количественную оценку потерь от перераспределения довольно сложно, потому что нужно учитывать не только наличие пострадавших, но и улучшивших свое материальное положение (напр., должников, для которых при неожиданно высокой инфляции снижается реальная ставка процента) и нелинейность функции пользы – обычно удовольствие у получившего дополнительную гривну вырастет меньше, чем упадет у того, кто эту же самую гривну потерял.

Дополнительная неопределенность с очень высокой вероятностью приведет к целому ряду изменений в перераспределении имеющихся ресурсов. Например, если ставки по депозитам не успевают за ускорением инфляции, то может быть более выгодным забрать деньги из банковской системы и вложить в активы, обычно растущие в цене при инфляции – от иностранной валюты до товаров длительного пользования. Чем выше неопределенность, тем больше должна быть премия за риск при принятии долгосрочных контрактов с фиксированными номинальными показателями, что должно сократить количество таких контрактов. Из-за того что долгосрочные контракты являются в определенной степени страховкой от непредсказуемого будущего, то уменьшение их количества и влияния означает меньшую уверенность в завтрашнем дне, что, в частности, очень отрицательно влияет на решения о долговременных капиталовложениях. Дополнительной проблемой может быть вариант, когда разные группы экономических агентов требуют разную премию за риск – например, если владельцы депозитов закладывают более высокую премию за риск, чем заемщики. В этом случае возникает проблема того, что некоторые проекты не будут профинансированы.

Текущая высокая инфляция может приводить к ожиданиям высокой инфляции и значительного колебания инфляции в будущем. Также на ожидание будущей высокой инфляции будет влиять неуверенность населения в желании/возможности власти проводить политику подавления инфляции.

Инфляция – это изменение общего уровня цен, но обычно цены не меняются с одинаковой скоростью и на одинаковый процент – одни цены растут значительно быстрее других. Существует несколько теоретических подходов моделирования такой динамики. Первый вариант – так называемые расходы на меню (menu costs), названные так, потому что обычно сравниваются с затратами, которые несет бизнес на печать и распространение новых ценников, в частности кафе/рестораны, которые должны напечатать новое меню, если указанные в старом цены слишком низки для работы этого бизнеса.

Для различных бизнесов тот предел, после которого они идут на расходы, связанные с изменением собственных цен, отличается. Из-за того что информация по изменению цен ограничена, экономические агенты не всегда могут однозначно различить рост общего уровня цен (инфляции) и рост конкретной цены, и чем выше инфляция и значительнее ее колебания, тем сложнее решение этой задачи. Если предположить, что до скачка инфляции ресурсы в экономике были распределены оптимально, то ошибка в оценке изменения относительных цен экономическими агентами и фактическое изменение относительных цен приводит к перераспределению ресурсов, что ухудшает ситуацию по сравнению с оптимумом. Это перераспределение может происходить как между товарами в текущий период времени, так и между годовыми временными промежутками. Например, уверенный в росте относительной цены на свою продукцию бизнес может привлечь кредит для расширения производства в то время, как в реальности выросли все цены и спрос на его товар не повысился, так что его капиталовложение было неоправданным.

Именно отрицательное влияние высокой инфляции на долгосрочные инвестиции является одним из препятствий на пути достижения стабильно высоких темпов экономического роста. В дополнение к (а) росту неопределенности и (б) изменению относительных цен высокая инфляция может влиять на инвестиции путем ряда каналов, а именно (согласно Ciżkowicz et al. 2010):

- инфляционного налога

- ассиметричной информации

- морального риска

Инфляционным налогом называется уменьшение реальной стоимости сбережений из-за инфляции. Это может заставлять фирму делать менее выгодные, но доступные капиталовложения, вместо того чтобы ждать более выгодных возможностей. Также банки часто требуют большей доли финансирования инвестиции за счет собственных средств предприятия, что сокращает совокупные инвестиции.

Асимметричная информация, то есть неравномерное распределение знаний между экономическими агентами также сокращает инвестиции. Например, если фирма, знающая свой рынок лучше банка не может взять кредит для реализации прибыльного проекта, потому что банк может ей отказать из-за того, что не обладает достаточной информацией о доходности и рискованности проекта.

Моральный риск (moral hazard) – риск, возникающий после заключения соглашения из-за того, что у одной из сторон может быть стимул изменить свое поведение при выполнении условий соглашения. Его можно рассматривать как подгруппу проблем, связанных с асимметричностью информации. Например, если банк из-за высокой инфляции ожидает, что даже в случае неудачных кредитных проектов всегда можно будет ожидать материальной поддержки от власти, утверждая, что проблемы – не следствие плохих решений, а макроэкономические трудности.

Выводы первой части

Основные экономические теории, совершающие попытку исследовать влияние инфляции на реальные переменные, которые преподают на начальных курсах, в краткосрочном периоде обычно оценивают влияние инфляции как положительное. Это может быть результатом того, какие именно временные периоды и какие страны исследовали такие экономисты как Филлипс и Кейнс, а именно – период золотого стандарта, когда инфляция могла быть только довольно короткой и за ней следовала дефляция для уменьшения внешних дисбалансов. Основные исследования длительной инфляции относительно свежие – в экономической теории с 1960-70-х годов.

Потери от инфляции связаны как с тем, что различные группы экономических агентов в разной степени защищены от роста общего уровня цен, так и с тем, что более высокий уровень инфляции обычно связан с высоким уровнем ее колебания, что затрудняет как ее прогнозирование, так и прогнозирование макроэкономических показателей в целом. Проблемы оценки будущих рисков могут оказать отрицательное влияние на инвестиции – одну из важных движущих сил устойчивого экономического роста.

Главное фото: depositphotos.com / Alexmit

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations