В Украине снова заговорили о пенсионной реформе. В планах — наконец запустить второй, накопительный, этап пенсионной системы — чтобы работники не только «скидывались» на выплаты пенсионерам, но и обязательно откладывали себе деньги на старость. Разбираемся, как это будет работать.

В правительстве обещают, что такую систему начнут вводить уже к концу 2021 года. Хотя в мае 2020-го премьер Шмыгаль говорил, что накопительный этап могут запустить 1 января 2021 года. До того предшественники планировали запуск на 2018 год. А закон, который ввел три уровня пенсионной системы, вообще приняли еще в 2003 году.

Что сейчас происходит с пенсионной системой?

Вы и ваш работодатель платите взносы в Пенсионный фонд, и эти средства идут на нужды нынешних пенсионеров. Следующие же поколения будут обеспечивать вашу пенсию. Так работает солидарная пенсионная система. Впрочем, эта система дает сбой, когда нация стареет — то есть когда доля пенсионеров растет, а трудоспособных людей — нет. Сейчас в Украине 11,3 млн пенсионеров. Занятого населения менее 16 млн, из них более 20% работают неформально — то есть Пенсионный фонд не получает от них денег. Получается, что 11 официально трудоустроенных обеспечивают 10 пенсионеров. Но не хватает и этого — ежегодно более трети поступлений Пенсионного фонда составляют доплаты из госбюджета. И хотя часть денег в этой сумме — это выплаты от государства там, где она работодатель, однако другая часть — именно дефицит.

Опрос CASE Украина свидетельствует, что украинцы в целом понимают, в каком состоянии наша пенсионная система. Так, половина опрошенных ожидают, что их доходы на пенсии сократятся в несколько раз. Две трети респондентов уверены, что пенсией их должно обеспечивать государство. Однако 26% из тех, кто надеется на государственную пенсию, хотели бы платить меньше в пенсионный фонд и откладывать эти деньги самостоятельно. Итак, идея накопительной пенсии не чужда значительному числу украинцев.

Зачем пенсионной системе накопительное звено?

«Волшебной таблетки», чтобы сделать украинскую пенсионную систему устойчивой, а украинских пенсионеров обеспеченными, нет. Но понятно, что только первое, солидарное, звено не сможет долго обеспечивать выплату пенсий.

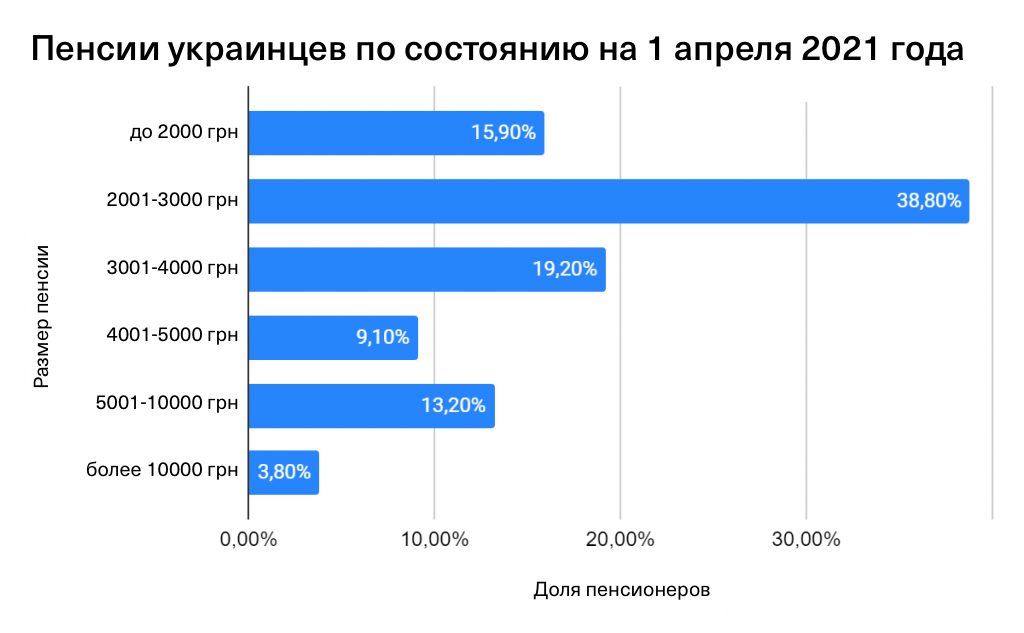

Сейчас почти 40% украинских пенсионеров получают от 2 до 3 тысяч гривен. Еще 16% живут на менее, чем на 2 тысячи, а 19% — получают от 3 до 4 тысяч гривен пенсии. По прогнозу ООН, население Украины к 2050 году сократится почти на 20% — в том числе за счет меньшей рождаемости и миграции молодежи. Значит, пенсионеров станет больше, а молодежи, котрая может зарабатывать им на пенсии — наоборот. Следовательно, чтобы пенсии хотя бы не уменьшались, пришлось бы увеличивать налоговую нагрузку на украинцев.

Поэтому логичными выглядят поиски новых способов откладывать «на старость». Обязательное накопление под контролем государства — один из них.

По данным Пенсионного фонда Украины

Что предлагают сейчас?

Сейчас единого видения, как внедрять второй пенсионный уровень, нет. В правительстве предлагают экономить 2% от нынешнего ЕСВ и 2% от налога на доходы физлиц. Другой вариант внесли на рассмотрение парламента четверо нардепов из «Слуги народа». Согласно ему, на накопление должно идти не менее 3% от текущей зарплаты — 2% будет платить работодатель и 1% — работник, который по желанию может платить и больше. Законопроект уже включили в повестку дня парламента, сейчас он проходит комитеты.

В конце концов, и обязательные, и добровольные накопления ограничены устойчивостью украинской экономики, доверием к государственным институтам и развитием рынка ценных бумаг в Украине.

Какие есть риски?

Вопрос не только в том, как будут собирать сбережения, но и куда их можно будет инвестировать — так, чтобы их по крайней мере бы не «съела» инфляция. Поскольку фондовый рынок в Украине почти не развит, выбор здесь невелик: вкладывать средства можно будет в ОВГЗ и некоторые корпоративные облигации.

В инвестиционной компании ICU это считают скорее плюсом — поскольку на рынке такого размера нет очень рисковых инструментов. Но и минусы в этом тоже есть — у управленцев активами меньше инструментов для инвестирования. Принятие нового закона о фондовом рынке поможет его развитию. Это будет способствовать развитию как государственных, так и негосударственных накопительных пенсионных фондов. В свою очередь, больший объем сбережений будет создавать спрос на новые (для Украины) финансовые инструменты.

Теоретически, долгосрочные (пенсионные) сбережения — это стабильный источник долгосрочных инвестиций. Например, в производственные проекты, которые долго окупаются. Однако для того, чтобы этот механизм работал на практике, нужно доверие людей к тому, что их сбережения не пропадут, а наоборот — вырастут. Для этого нужны работающие институты защиты прав собственности.

Почему второе звено сложно внедрить?

Во-первых, любая пенсионная реформа, скорее всего, не принесет политических дивидендов. Как отмечают в «Реанимационном пакете реформ», изменения пенсионных систем — это серьезный вызов для любого правительства. Ведь реформы касаются большой части активных людей. Так, практически все правительства, которые внедряли пенсионные реформы, на следующих выборах теряли поддержку электората. Исключением была лишь Великобритания, где правительство «железной леди» Маргарет Тэтчер после изменений в пенсионной системе смогло переизбраться.

Во-вторых, введение накопительного уровня может серьезно угрожать макрофинансовой стабильности. Ведь если часть средств «переложить» из солидарной системы на накопительные счета, дефицит Пенсионного фонда придется чем-то перекрывать. Если это сделают за счет Государственного бюджета, то есть других налогов, — останется меньше средств на финансирование других расходов. Если же за счет займов — вырастет государственный долг и соответственно расходы на его обслуживание.

Солидарная или накопительная?

Говоря об успехе накопительной пенсионной системы, обычно вспоминают знаменитую Чилийскую систему, введенную в 1981 году. Она сделала ставку на обязательные накопительные взносы (10% от зарплаты), которыми управляли частные пенсионные фонды. Впоследствии эту модель ввели более 30 других стран. Однако оказалось, что в пенсионной системе участвовали лишь около 20% населения — те, кто работал официально. Большая часть работников, особенно в неформальном секторе, не делали пенсионных взносов вообще. А те, кто делали взносы, получают значительно меньшие пенсии, чем надеялись. В частности, из-за высокой инфляции в течение 1980-1990-х годов. Итак, в 2008 году в Чили ввели солидарную составляющую пенсионной системы — чтобы обеспечить тех, кто не участвовал в накопительных фондах. Более того, сейчас из-за коронакризиса чилийские депутаты разрешили гражданам снимать до 10% своих накоплений из пенсионных фондов. Это может угрожать стабильности этих фондов.

На другом конце спектра — Грузия, которая с 2004 года ликвидировала пенсионный фонд и выплачивала пенсии из бюджета. При этом пенсии были одинаковы для всех, кто достиг пенсионного возраста (60 лет для женщин и 65 для мужчин). Однако такую модель общество восприняло как несправедливую — ведь пенсия не зависела от предыдущей зарплаты или стажа. Поэтому, после лет дискуссий, в 2019-м в Грузии в дополнение к солидарной системе ввели обязательную накопительную составляющую.

Пенсионное обеспечение — пожалуй, одна из самых сложных тем экономической политики. Ведь здесь нужно делать прогнозы на десятки лет вперед. И здесь нет устоявшегося алгоритма или рецепта, поскольку успех пенсионной системы состоит из многих факторов.

Например, консалтинговая компания Mercer и CFA Institute (2019) оценила пенсионные системы 37 стран по более 40 показателям, которые включают как дизайн самой системы, так и общеэкономические (такие как рост ВВП и государственный долг) и демографические показатели. Согласно этой оценке, сейчас наиболее успешные пенсионные системы — у Нидерландов, Дании и Австралии.

По мнению тех же аналитиков Mercer, для достижения устойчивости пенсионной системы людям необходимо позже выходить на пенсию — то есть дольше оставаться экономически активными. Нужен и более высокий уровень сбережений. Например, в Нидерландах в придачу к обязательным первому и второму уровням, также один из самых высоких в Европе процент молодых граждан, которые делают добровольные пенсионные сбережения — 28%.