Запроваджені на початку широкомасштабного вторгнення валютні обмеження залишаються дієвим інструментом підтримання макроекономічної стабільності. Проте після кількох раундів послаблень на операції з іноземною валютою НБУ впритул наближається до тонкої межі між більшою свободою операцій з капіталом та достатністю валютних резервів.

Одним із аргументів на користь необхідності лібералізації обмежень на операції з капіталом є те, що компанії реального сектора зможуть активніше залучати капітал за кордоном. Це має виграшно виглядати з міркувань фінансування інвестицій у відновлення. Національний банк уже зробив деякі кроки з послаблення виплат на користь нерезидентів. Але тиск на НБУ щодо необхідності більш радикального підходу до скасування обмежень на виплати за кордон триває. У свою чергу Національний банк намагається проводити валютну лібералізацію з урахуванням можливого тиску на валютний ринок та своєї здатності підтримувати рівень валютних резервів, що не викликав би панічних настроїв.

Особливості інституціонального контексту виплат з України на користь нерезидентів вимагають більш прискіпливо поставитися до питання, чи справді є сенс поспішати з лібералізаційними заходами? Чи справді пом’якшення операцій з капіталом (перш за все репатріації дивідендів) швидко конвертується в надходження нових інвестицій? Чи є виправданою втрата декількох мільярдів доларів дорогоцінних резервів у світлі того, що запити на лібералізацію виплат на користь нерезидентів дедалі більше співзвучні з олігархічно-сировинними нотками вітчизняної структури економіки.

Однією з ключових рис української економіки є намагання власників бізнесів вивести реєстрацію компаній за кордон. Причина досить проста – захист прав власності. Це стосується як ризиків рейдерських атак, так і ризиків експропріації в силу політико-економічних обставин. Подібне прагнення досить поширене серед країн з ринками, що формуються. Одним із каналів поповнення гаманців таких “закордонних” бенефіціарів є трансфертне ціноутворення. Надалі ці кошти трансформуються в прямі іноземні інвестиції, які, зрозуміло, передбачають виплати за кордон. Отже, слабкий захист прав власності призводить до фундаментального викривлення структури власності та замикання потоків фінансування і виплат на мережу пов’язаних компаній. Завдяки цьому значна частина операцій «резидент-нерезидент» є суто формальними. Але вони відображаються в платіжному балансі й мають відчутний вплив на рівновагу валютного ринку та стан валютних резервів.

Сировинний характер експорту робить свій внесок в підтримання стійкості структури, на якій вибудовуються різні варіанти операцій з виведення капіталів і подальшого залучення інвестицій. При цьому природа сировинних бізнесів полягає в тому, що таким компаніям потрібні значні обсяги фінансування і часто в іноземній валюті. Внаслідок цього здатність сировинних баронів фінансувати свої бізнеси більше залежить не від спроможності вітчизняної банківської системи генерувати кредит, а від обсягів уже виведених капіталів плюс невеликі внески інвесторів, що не є інсайдерами. Знов-таки, це характерно не лише для України. Але для нашої країни масштаби таких операцій стали дуже суттєвими.

Round-tripping прямих іноземних інвестицій (коли кошти виводяться за кордон і повертаються у вигляді інвестицій нерезидента, якого контролює резидент) є одним із прикладів того, як інституціональні спотворення привносять викривлення в процеси фінансування реального сектора. За оцінками НБУ, за 2010-2023 роки обсяги прямих іноземних інвестицій (ПІІ), які насправді не іноземні, становили 10,9 млрд дол. США або 24,3% від усього обсягу ПІІ в Україну за цей час (44,9 млрд дол. США). В окремі роки саме такі інвестиції були панівними. Наприклад, на них припадало 47,6% усіх ПІІ у 2011 році, 34,6% – у 2012, 34,6% – у 2019, 50,9% – у 2020 та 68,5% – у 2021. У 2023 році їхня частка була дещо вище за середню за ці роки – 38,1%. Такі цифри дуже добре ілюструють, чому Україна тривалий час навіть приблизно не йшла курсом країн Центрально-Східної Європи, які залучили значні обсяги ПІІ і включилися і ланцюги доданої вартості ЄС.

Цілком закономірно, що чим більше ПІІ залучає економіка, тим чутливішою вона ставатиме до виплат на користь закордонних власників. І тут виникає ключова проблема пом’якшення операцій з виведення капіталів з України: як поводили себе такі виплати за останній час?

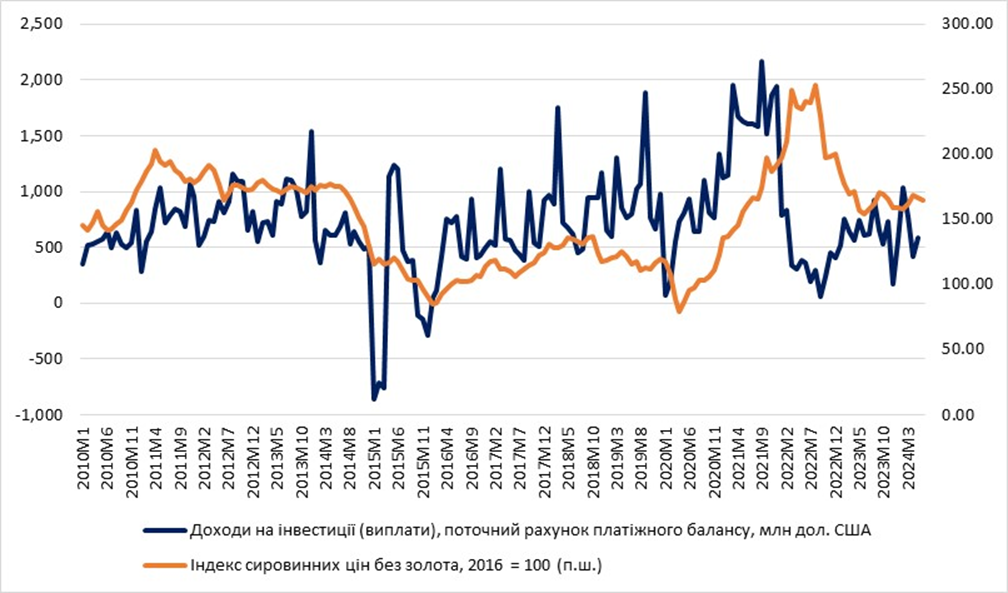

Рисунок 1. Виплати за іноземними інвестиціями та сировинні ціни

Джерело: побудовано автором на основі даних НБУ та МВФ

Як видно з рис. 1, з 2010 по 2022 рік виплати на користь нерезидентів мали висхідний тренд. При цьому обсяги цих виплат дуже добре корелюють із цінами на сировину. Майже всі піки виплат і падіння їхніх обсягів дещо випереджають відповідні зміни сировинних цін. Іншими словами, виглядає так, що здатність непогано прогнозувати сировинний цикл обертається більшими виплатами до того, як ціни обваляться. Це вказує на те, що переважна частина виплат на користь нерезидентів навряд чи має переконливий стосунок до заведення капіталів в Україну. Хіба що той, який пов’язаний із round-tripping ПІІ.

Це створює дилему для політики валютної лібералізації.

Диференціація жорсткості обмежень на капітальні операції з нерезидентами за видами діяльності породжуватиме серйозні деформації регулювання і порушуватиме принцип уніфікованого ринкового підходу. Така диференціація може бути визнана дискримінаційною, що підважить легітимність регуляторних дій і наражатиме регулювання на ризик політико-економічних маніпуляцій.

Послаблення обмежень для всіх учасників більш вигідне тим, хто має значні зобов’язання перед контрольованими нерезидентами. Це може створити для них додаткові стимули виводити капітал для мінімізації військових ризиків, а не для відновлення стимулів до заведення інвестицій.

Водночас обмеження на рух капіталу справді демотивують ті компанії, які потенційно могли би розглядати варіанти продуктивного інвестування в Україну. Проте окрім обмежень на рух капіталу такі компанії також враховують військові ризики.

Вкрай висока залежність макрофінансової стабільності від валютних резервів вимагає підтримання вищих процентних ставок. А тому ризики непродуктивного відпливу капіталів можуть додатково уповільнювати нормалізацію рівня реальних процентних ставок. Одночасне швидке зниження реальних процентних ставок і валютної лібералізації може йти врозріз зі спроможністю підтримувати валютні резерви на рівні, що не викликав би сумнівів у стійкості траєкторії обмінного курсу. В підсумку баланс втрат і вигод не є однозначним на користь поспішних кроків з пом’якшення валютних обмежень.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний