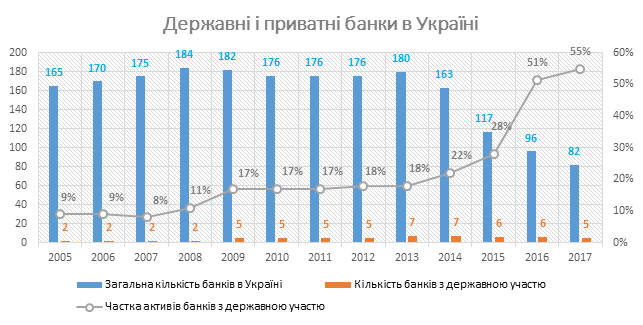

Активи державних банків зростають. Цього року частка держбанків у чистих активах української банківської системи перевищила 55%, а «Ощадбанк», «ПриватБанк» та «Укрексімбанк» є найбільшими гравцями банківського ринку. Як з’являлися та куди зникали державні банки України? Що кажуть дослідження та світовий досвід про їхню користь і ризики? Та й взагалі – навіщо державі власні банки?

Звідки взялися українські державні банки

Після розпаду СРСР в Україні почала зростати роль приватного капіталу. На кінець 1995 року в країні було 230 банків, з яких лише два були в державній власності – «Ощадбанк» та «Укрексімбанк». Ощадбанк став правонаступником Державного спеціалізованого комерційного ощадного банку України у 1991 році. «Укрексімбанк» уряд створив 1992 року як банк розвитку. Серед його завдань – підтримка експортоорієнтованих та імпортозамінних галузей, стимулювання зовнішньої торгівлі, виконання функцій фінансового агента уряду.

Кількість державних банків в Україні зросла внаслідок фінансової кризи 2008-2009 років, під час якої 12 банків збанкрутували, а три були націоналізовані для уникнення ще більш негативного впливу на банківську систему. Так у 2008-09 роках державними стали «Укргазбанк», «Родовід Банк» і банк «Київ».

Джерело: Національний банк України

З 2013 року кількість державних банків знижувалася. У 2016 році державний Український банк реконструкції та розвитку, що створювався у 2004 році «для фінансової підтримки інвестиційних проектів», було продано китайським інвесторам, Родовід Банк виведено з ринку, а в банку «Київ» триває процедура з ліквідації. Втім, того ж року частка держави у загальному обсязі активів банківської системи зросла майже вдвічі (з 28,1% у 2015 році до 51,4% у 2016 році) в результаті націоналізації ПриватБанку.

Кількість комерційних банків найшвидше зростала у 2005-2013 роках, а з 2014 вдвічі скоротилася внаслідок економічної кризи, втрати активів на непідконтрольних територіях та політики НБУ з посилення нагляду над банківською системою.

Зараз в Україні працює чотири банки з державним капіталом. «Ощадбанк» і «Укрексімбанк» були державними з самого початку. «Укргазбанк» став державним в результаті докапіталізації. А «ПриватБанк» став державним в грудні 2016-го року внаслідок націоналізації і докапіталізації «з метою уникнення системної загрози для економіки країни та мінімізації збитків держави».

На початок 2019 року державі належало 55.3% чистих активів банківської системи. Всього державні банки обслуговують 27,3 млн карток – це майже 74% від загальної кількості активного банківського пластику в Україні. Із них 20,4 млн – це картки «Привату».

Отже, весь час українська держава володіла кількома банками – від двох у 2000-х роках до 7 у 2013-14 роках. Розберемося, які потенційні виграші та ризики це несе.

Чому з’являються державні банки

Націоналізація приватних банків для порятунку економіки й фінансової системи. В Україні частка державних банків зростала, як правило, під час економічних та фінансових криз. Втім, це характерно не лише для України. Найпоширеніша причина націоналізації приватних банків чи збільшення участі держави у їхньому капіталі – це порятунок системно важливих гравців (too big to fail), проблеми яких можуть завдати значної шкоди всій економіці чи фінансовій системі.

Глобальна фінансова криза 2008-09 років підштовхнула повну чи часткову націоналізацію приватних банків урядами багатьох країн. Наприклад Латвія, націоналізувала свій другий за розмірами активів банк – Parex Banka. «Northern Rock», «Bradford&Bingley» були повністю націоналізовані урядом Великої Британії. До схожих кроків вдалися уряди Нідерландів, Бельгії та Люксембургу, Франції та Ісландії.

Український приклад порятунку системно важливого банку – націоналізація Приватбанку, банкрутство або неналежна робота якого могли спричинити кризу всієї банківської системи. Щоб уникнути таких наслідків і зберегти кошти вкладників у разі невиконання Приватбанком програми докапіталізації (на 148 млрд грн) та через прострочення виплат за докапіталізацією на 14 млрд грн у грудні 2016 року уряд ухвалив рішення про націоналізацію.

«Фінансове оздоровлення». Крім націоналізації системно важливих банків, уряди можуть входити в капітал несистемних банків для порятунку їх від банкрутства. Наприклад, у 2009-2011 роках український уряд став головним власником Укргазбанку, Родовід Банку, банку Київ. Вони не були системно важливими, а рішення про входження держави в їхній статутний капітал було прийнято для уникнення їхнього банкрутства. Але зрештою, два останніх все одно ліквідували, оскільки націоналізація не супроводжувалася запровадженням найкращих управлінських практик у названих банках, і вони продовжили брати участь у сумнівних схемах та видавати кредити неякісним позичальникам.

Також уряди можуть створювати державні банки для реалізації різноманітних цілей з економічного розвитку, які не завжди кредитують приватні банки. Наприклад, інвестиції у технологічні проекти на ранніх стадіях, кредитування державних інфраструктурних проектів, підтримка галузей, які уряд визначає як пріоритетні.

Втім український досвід з банками розвитку не дуже успішний. Наприклад, Український банк реконструкції та розвитку створили у 2004 році для фінансової підтримки інвестиційних проектів. Він мав стати головним інструментом кредитування «стратегічних галузей» української економіки, але не досягнув жодних успіхів, і в 2016 році був проданий китайському інвестору.

Також державні банки можуть виконувати соціальні функції. Оскільки основна мета приватних банків – отримання прибутку, вони можуть не працювати в місцях, де це нерентабельно – наприклад, у сільській місцевості та у віддалених регіонах. Але люди там також потребують фінансових послуг. Державні банки можуть заповнити цю прогалину. Наприклад, Ощадбанк крім стаціонарних відділень має 5 мобільних відділень, два з яких надають послуги вздовж лінії розмежування на Донбасі.

То ж яка користь із державних банків?

Як і вищеописаний досвід, дослідження економістів підтверджують деякі антикризові властивості державних банків. Крім порятунку «too big to fail», державні банки можуть вирішувати окремі провали кредитних ринків і забезпечувати рівномірніший розподіл кредитів протягом ділового циклу, і особливо під час економічних спадів (Bertay et al. 2015).

Приватні банки кредитують бізнес та населення більш циклічно, ніж державні: збільшують кредитування під час економічного зростання, зменшують під час спадів. Проциклічність кредитування може підсилювати розгортання фінансових криз і ускладнювати їх подолання. Державні банки схильні кредитувати менш циклічно, чи навіть контрциклічно, що може сприяти більшій стабільності фінансової системи. Втім, це відбувається переважно в країнах з високою якістю держуправління. До того ж, постає питання, наскільки ефективно ці кредити розподіляються – дістаються вони тим, хто їх найбільше потребує – тобто малим та середнім підприємствам, чи великим політично пов’язаним гравцям, які й так мають кращий доступ до зовнішнього фінансування (Bertay et al. 2012).

Мінуси та ризики державних банків

Світовий досвід та дослідження економістів показують, що головний мінус державних банків – їх широке використання у політичних цілях: для кредитування політично пов’язаного бізнесу, політичних союзників і населення під вибори. Це ставить під питання доцільність використання державних банків як довгострокового інструменту для пом’якшення економічних циклів.

Політичне кредитування. Наприклад, нещодавнє дослідження турецьких економістів показує, що державні банки систематично діють в інтересах представників чинної влади, кредитуючи її партійних союзників під місцеві вибори. Тоді як приватні банки у тій же місцевості не проявляють подібної поведінки і більше керуються ринковими стимулами. Крім кредитування «союзників»2, турецькі державні банки збільшують загальні обсяги кредитування перед виборами, ймовірно, для підвищення темпів зростання бізнесу та споживчих витрат населення. Незважаючи на короткострокові вигоди для місцевого бізнесу та громадян, це може мати негативні наслідки для довгострокової фінансової стабільності та економічного зростання (Bircan, Saka 2019).

Кредитування неефективних та симптом недорозвинутості. В цілому кредитування державних банків є менш ефективним, більш політично мотивованим і асоціюється з нижчим економічним зростанням. Країни з більшими частками держави у банківському секторі, як правило, мають менш розвинуті економічні та фінансові системи. Значна частка державної власності в країнах з нижчими рівнями економічного розвитку призводить до повільнішого розвитку фінансово-кредитної системи та слабшого економічного зростання (La Porta et al. 2002; Micco et al. 2006; Dinç 2005).

Україна має багату історію використання державних банків для реалізації вузьких політичних інтересів чи посадових зловживань. Наприклад, державний Ощадбанк неодноразово мав проблеми з поверненням кредитів, які видавалися політично пов’язаним бізнесам. Або ж у 2008-2010 державні Ощадбанк та Укрексімбанк активно кредитували державне підприємство Нафтогаз, яке було на той час збитковим. Це призвело до збитків для самого Ощадбанку. Були також випадки втягування державного Ощадбанку у схеми незаконного збагачення чи використання для масових виплат населенню з ініціативи окремих політиків.

Зниження конкуренції. Ще одна проблема державних банків – їхній вплив на ринкові механізми. Державний статус і доступ до державної казни – непогані ринкові переваги. Це означає, що ринкові гравці без подібних привілеїв опиняються у гіршому становищі. Користуючись перевагами свого статусу, державні банки мають нижчі стимули до конкуренції, а отже до вдосконалення і розвитку.

Які державні банки потрібно приватизувати і чому

Відповідь залежить від виду державного банку і того, чи створює він унікальну суспільну користь, яку не може створити приватний сектор з меншими ризиками і вищими стимулами для розвитку. При цьому стандарти управління в державних банках мають бути не нижчими за ті, які є у приватних банках.

Наприклад, поштові банки, що можуть надати фінансові послуги всім громадянам незалежно від місця їх проживання, часто залишаються у державній власності, оскільки виконують соціально важливу функцію. Тому надання державною Укрпоштою окремих фінансових послуг є цілком обґрунтованим.

Банки розвитку можуть бути корисними для фінансування інноваційних чи інфраструктурних проектів, які недостатньо фінансуються приватними гравцями через свої масштаби чи значні ризики. Втім, їхні результати дуже залежать від якості врядування. Єдиним діючим державним банком, що частково виконує розвиткові цілі, залишається Укрексімбанк. Наразі найбільш широко й успішно функції банків розвитку в Україні виконують міжнародні фінансові організації, такі як Світовий банк, Європейський банк реконструкції і розвитку, Європейський інвестиційний банк тощо. Вони кредитують ініціативи з розвитку, інфраструктурні чи підприємницькі проекти, використовуючи при цьому фінансову інфраструктуру українських банків – як державних, так і приватних.

Натомість існують переконливі аргументи на користь приватизації «універсальних державних банків». Такі банки як створений державою Ощадбанк чи націоналізований для уникнення фінансової нестабільності Приватбанк не створюють унікальної суспільної користі, яка не може бути створена приватними банками. Тому Стратегія розвитку банківського сектору до 2022 року, ухвалена Кабміном, передбачає приватизацію Приватбанку та Укргазбанку й часткову приватизацію Ощадбанку.