Нобелівський лауреат Роберт Солоу вважає, що причиною інфляції є високі інфляційні очікування. А ті, своєю чергою, зумовлені високою поточною інфляцією. Країні, що потрапила у таке замкнене інфляційне коло, дуже важко з нього вирватися. Враховуючи те, що інфляція в Україні була високою та нестабільною весь час після здобуття незалежності, може видатися, що ситуація безнадійна і що прогнозування інфляції в довгостроковій перспективі є марним. Проте це хибна думка.

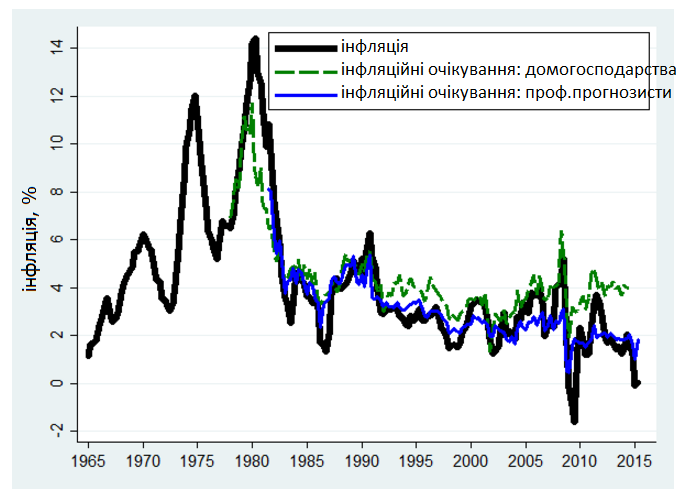

Нещодавнє різке зростання інфляції розбудило побоювання, що Україна може знову пережити гіперінфляцію 1990-х. Справді, уряд зіткнувся з вражаючим фіскальним дефіцитом у 2014 та 2015 роках і отримав значну частину свого доходу через сеньйораж, тобто друкуючи гроші. Інфляційні очікування зросли до рівня, не баченого понад 10 років (див. рисунок 1). Ця ситуація небезпечна: інфляція може сама себе спричиняти та підтримувати. Як казав Роберт Солоу, нобелівський лауреат: «Чому наші гроші постійно знецінюються? Можливо, ми маємо інфляцію, бо чекаємо на інфляцію. І ми чекаємо на інфляцію, бо маємо її». Коли економіка потрапляє в таке замкнуте інфляційне коло, з нього дуже важко вирватися. Враховуючи те, що інфляція в Україні була високою та нестабільною весь час після здобуття незалежності, може видатися, що ситуація безнадійна і що прогнозування інфляції в довгостроковій перспективі є марним. Проте це хибна думка.

Рисунок 1. Темпи інфляції в Україні

Національний банк України (НБУ) задекларував прийняття нового монетарного режиму: таргетування інфляції. В рамках нового режиму НБУ пообіцяв дозволити гривні вільно знаходити свій ринковий курс. Це відважний крок, зважаючи на те, що багато українців використовують обмінний курс для вимірювання купівельної спроможності гривні, хоча це поширене нерозуміння та помилка. НБУ анонсував поступове зниження майбутніх темпів інфляції від теперішніх висот до приблизно 12% у 2016 році, 8% у 2017 році, 6% у 2018 році та 5% після того. Якщо довіряти цій зміні режиму, через 10 років варто очікувати інфляцію розміром 5%.

Є два пов’язані питання. По-перше, як можна зробити так, щоб цей режим справді працював? По-друге, чи зможе він діяти в Україні?

Щоб відповісти на перше питання, розглянемо стандартну криву Філіпса з врахуванням очікувань, яка пов’язує номінальні змінні (інфляцію) з реальними змінними (ВВП, безробіттям):

πt = Etπt+1 – γ*(Ut-U)

Ця залежність стверджує, що нинішня інфляція залежить від очікуваної інфляції (перший термін у правій частині рівняння) та від того, наскільки великим є розрив між теперішнім і рівноважним рівнем безробіття в економіці (другий термін). Відповідно до цієї залежності, високі інфляційні очікування повністю втілюються у нинішню інфляцію. Тому керування інфляційними очікуваннями є абсолютно вирішальним. Інфляцію також можна знизити, створивши надлишкове безробіття, тобто піднявши безробіття Ut вище певного рівноважного рівня U.

Керування очікуваннями – непросте завдання. НБУ повинен довести, що він дійсно є інституцією, що бореться з інфляцією. Як можна цього досягнути? Типовим прикладом є антиінфляційна політика Волкера в США у ранні 1980-ті. У ті часи в економіці США інфляція досягала двозначної величини. Пола Волкера було призначено для боротьби з інфляцією. Мало хто вірив у серйозність цієї спроби, а отже, сам факт призначення Волкера на посаду керівника Федеральної резервної системи (ФРС) мало вплинув на інфляційну динаміку. Щоб завоювати довіру, Волкерові довелося підняти процентні ставки до небаченого рівня. Така політика призвела до другої за масштабом рецесії у післявоєнний період у США. Безробіття злетіло до 10%. Але це стало сигналом серйозності намірів ФРС стосовно інфляції. Інфляцію було «розчавлено»: за кілька років Волкер знизив інфляцію та інфляційні очікування до 3%. Йому довелося застосувати обидва канали (зміну очікувань та створення безробіття) для зниження інфляції.

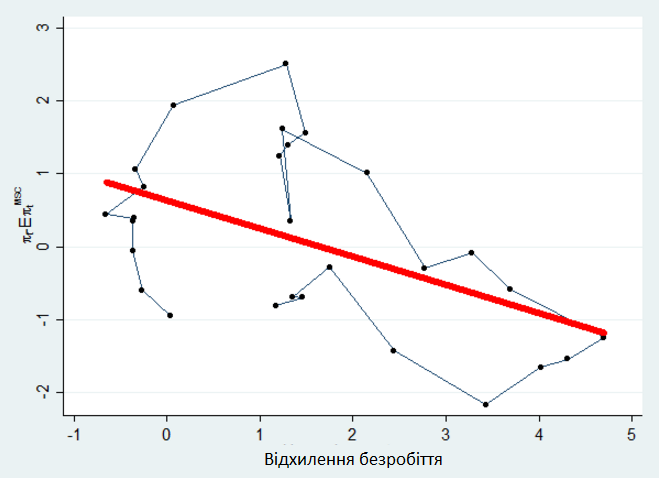

Рисунок 2. Інфляційна динаміка в часи антиінфляційної політики Волкера у США

Коментар: вертикальна вісь вимірює відхилення інфляції від очікуваної інфляції (з року на рік, Мічиганське опитування споживачів). Горизонтальна вісь показує відхилення безробіття від рівноважного рівня (приблизно 6%). Червона лінія показує нахил адаптованої лінійної регресії (параметр γ в кривій Філіпса).

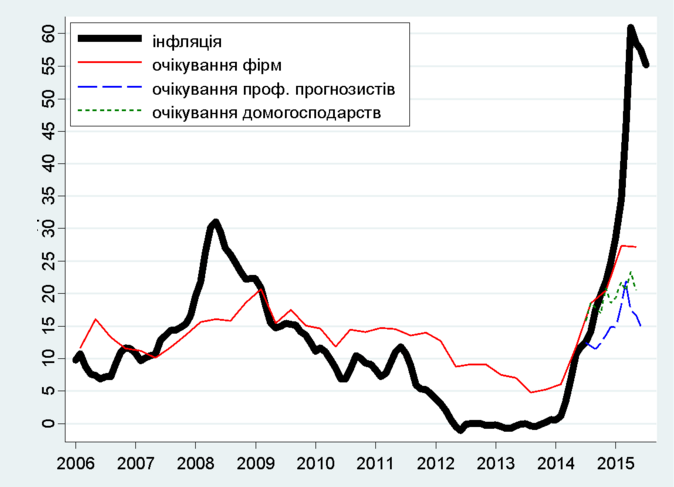

Відколи Волкер досягнув зниження інфляції, інфляція та інфляційні очікування були під контролем (див. рисунок 3). ФРС завоювала довіру – і тепер навіть порівняно невеличкі зміни процентних ставок, які вона контролює, посилають потужний стабілізаційний сигнал. Рівень довіри ФРС вражає: навіть після величезних вливань ліквідності у занепалу під час великої рецесії економіку страху інфляції не було.

Рисунок 3. Інфляція та інфляційні очікування в США

Джерела: BLS, Мічиганське опитування споживачів, Опитування професійних прогнозистів. Інфляція вказана на основі ІСЦ

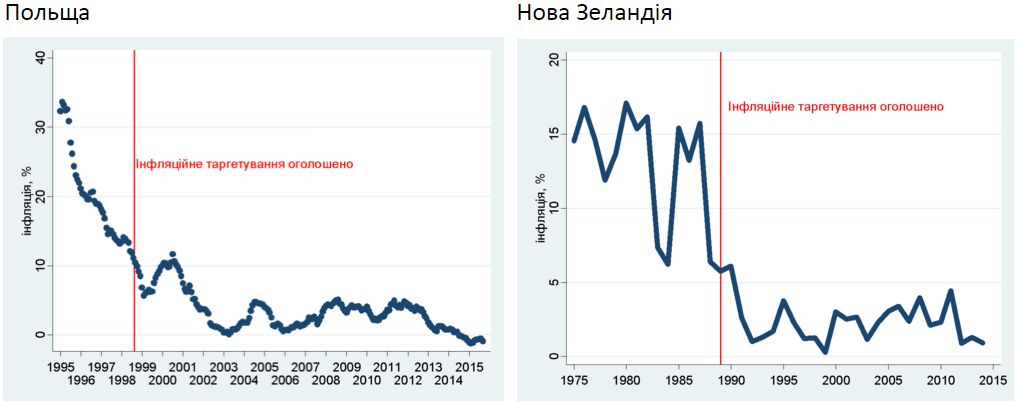

Тепер ми знаємо відповідь на перше запитання: це можна зробити, але знадобляться тимчасово нижчі темпи росту або навіть рецесія. Щоб відповісти на друге запитання, дослідімо досвід інших країн, що використали інфляційне таргетування для дезінфляції та подальшого контролю інфляції. Рисунок 4 показує динаміку інфляції в Новій Зеландії (першопрохідниця у справі інфляційного таргетування) та Польщі (сусідка України та «приклад для наслідування»). В обох випадках інфляцію знизили за декілька років, і ще впродовж багатьох років вона залишалася стабільною. Навіть під час недавньої світової фінансової кризи інфляція була стабільно низькою. У процесі дезінфляції не відбулося значних рецесій. Чи є це закономірністю?

Рисунок 4. Інфляційна динаміка у Польщі та Новій Зеландії

Джерело: Міжнародна фінансова статистика МВФ

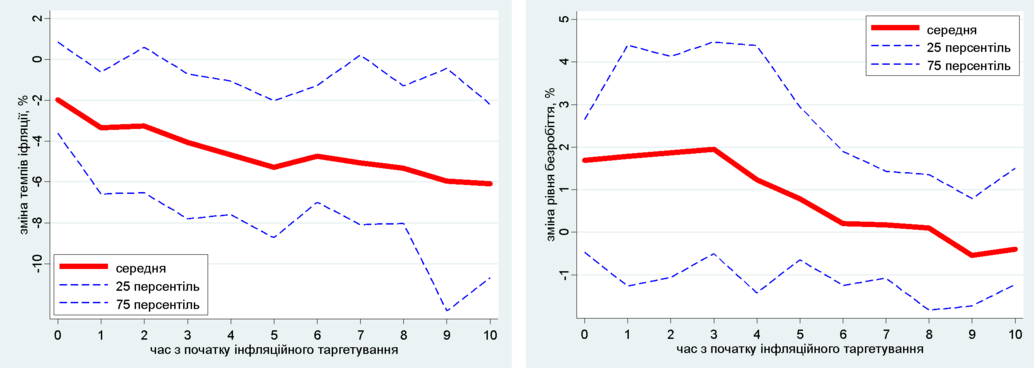

Відповідь – так. Розглянемо всі країни, що формально прийняли режим таргетування інфляції, та перевіримо, наскільки її було знижено. Рисунок 5 показує середню динаміку інфляції (ліва частина) та безробіття (права частина) від моменту прийняття інфляційного таргетування. За кілька років інфляція в середньому зменшується на 4%. У топ-25% випадків (тобто країн, що були найуспішнішими в зниженні інфляції) інфляція впала на 8%. Це мало свою ціну. Подібно до антиінфляційної політики Волкера, перехідний період пов’язаний зі зростанням безробіття на два процентні пункти. Це значна ціна, але вона є значно нижчою за ціну антиінфляційної політики Волкера.

Рисунок 5. Середня динаміка інфляції та безробіття від початку інфляційного таргетування

Джерело: Міжнародна фінансова статистика МВФ

Якщо таргетування інфляції працює в інших країнах, чи запрацює воно в Україні? Відповідь залежить від того, наскільки відданим буде НБУ боротьбі з інфляцією. Поки що центральний банк утримує номінальні процентні ставки значно вищими від очікуваної інфляції. Це є ознакою жорсткої інфляційної політики, спрямованої на зниження інфляції. Отже, здається, що в короткостроковій перспективі НБУ справді бореться з інфляцією. Що стосується довгострокової перспективи, варто зауважити, що недавні зміни в законодавстві надають НБУ більше незалежності та повноважень, щоб той зосередився на боротьбі з інфляцією та був захищений від політичного тиску. Таким чином, з’являються певні гарантії того, що новий режим триватиме й далі. Якщо так і буде, інфляція становитиме близько 5% через 10 років.

Як НБУ може полегшити перехідний період? По-перше, комунікація відіграє центральну роль у режимі інфляційного таргетування, оскільки вона надає центральному банку прямий інструмент впливу та контролю над інфляційними очікуваннями. НБУ повинен зробити все можливе для того, щоб встановити зв’язок із людьми та переконати їх у тому, що новий режим приведе до зниження інфляції. По-друге, враховуючи чутливість інфляційних очікувань до обмінного курсу між гривнею та доларом, мінімізація коливань обмінного курсу здатна допомогти стабілізувати інфляційні очікування домогосподарств та підприємств. Однак таку політику можна використовувати лише так, щоб не йти наперекір основній меті центрального банку – боротьбі з інфляцією. По-третє, центральний банк та, що важливіше, виборці повинні охороняти й плекати незалежність НБУ.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний