Існують два підходи до здійснення монетарної політики: використання правил та дискреційне прийняття рішень. Серед провідних економістів все ще тривають запеклі дискусії щодо того, який із підходів є кращим. Як обрати найкраще правило в умовах України, коли провести економічний аналіз складно внаслідок дуже обмеженого в часі набору даних?

Існують два підходи до здійснення монетарної політики: використання правил та дискреційне прийняття рішень. Серед провідних економістів все ще тривають запеклі дискусії щодо того, який із підходів є кращим. Однак складається враження, що центральні банки по всьому світу схильні вбачати все більше переваг у використанні правил: Федеральна Резервна Система США (ФРС), Банк Англії, Банк Канади та багато інших, прямо чи опосередковано, використовують правила при здійсненні монетарної політики.

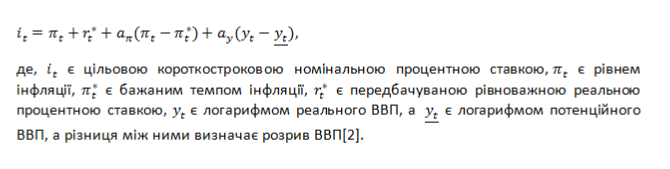

Що собою являють ці два підходи? Розпочнемо із правил. Згідно із загальною економічною теорією, правило можна визначити як “процес прийняття рішень, що використовує інформацію постійним та передбачуваним способом”.[1] Найвідомішим монетарним правилом є правило Тейлора, яке визначає залежність між короткостроковою номінальною процентною ставкою та змінами у обсязі виробництва та інфляції.

Це відношення можна представити такою рівністю:

Дискреційна політика полягає у прийнятті економічних заходів на основі рішень відповідальних осіб, а не на основі наперед визначеного правила. Таким чином, дискреційна політика не передбачає жодних обіцянок щодо майбутніх заходів і навіть не гарантує прийняття однакових монетарних рішень у схожих ситуаціях.

Когось може збентежити нечітка різниця між дуже популярним серед банкірів інфляційним таргетуванням та використанням правил. Важливо підкреслити, що це не одне і те ж. Інфляційне таргетування є швидше підходом до визначення цілей – досягти якогось передумовленого рівня інфляції; воно не передбачає конкретних механізмів досягнення цілі і не вказує, які кроки треба здійснити.

Як використання правил, так і дискреційна політика мають свої переваги та недоліки. Переваги одного підходу одночасно є недоліками іншого. Основною перевагою правил є їхня прозорість та постійність у часі, тоді як дискреційна політика є більш гнучкою і може бути використовувати більше різної інформації для прийняття рішень. Так який же з підходів має більше переваг?

Неважко кількісно порівняти політику, здійснювану згідно з двома різними правилами. Але далеко не очевидно, як порівняти між собою політику на основі правил та дискреційну політику – якщо ми спробуємо математично змоделювати дискреційний підхід, це автоматично перетворить його на правило. Ми розробили методику, яка дозволяє коректно це зробити.

Інші лекції конференції НБУ:

Банківське регулювання: чи безризикові державні облігації насправді, лекція Ігоря Лівшиця

Вибіркова зміна цін, динаміка інфляції та моделі змін цін із запізненням, лекція Олексія Кривцова

Дискусія щодо політики: управління потоками капіталу. Підсумок

Для цього мої співавтори і я розглянули монетарну політику в США. Вимірявши відхилення процентної ставки ФРС від рівня, передбаченого правилом Тейлора, ми визначили періоди, в які ФРС неявно використовувала правило Тейлора або вела дискреційну політику. Використовуючи ланцюги Маркова (англ. Markov Switching Model), ми екзогенно поділили вибірку на періоди низького та високого відхилення, які відповідно є періодами правил та дискреційної політики. Наприклад, 1970-і та період після 2011 можна визначити як періоди дискреційної політики; 1980-і та 1990-і – як періоди політики на основі правил. Далі ми визначили функцію втрат, яка залежить від (суми) інфляції та рівня безробіття. Цим двом показникам ФРС приділяє найбільше уваги. Цікаво, що під час періодів використання правил значення функції втрат були постійно нижчими, ніж у періоди дискреційної політики.

Більше того, ми встановили, що найбільш успішними є ті правила, в яких коефіцієнт впливу інфляції перевищує коефіцієнт впливу розриву між реальним та потенційним ВВП .

У світлі цих результатів я пропоную Національному Банку України вибрати та надалі покладатись на (найкраще, на їх думку) правило, з метою покращення макроекономічних показників України, підвищення суспільної довіри до НБУ як інституту та зниження політичного тиску на НБУ. Політика на основі правил не означатиме, що НБУ більше не буде брати активної участі у здійсненні монетарної політики чи що він втратить свою незалежність. Радше така політика забезпечить більше прозорості та передбачуваності процесу для бізнесу. Звичайно, у разі значного зовнішнього “шоку” центральний банк може постати перед потребою відхилитись від вибраного правила або змінити його, таким чином діючи дискреційно. В такому випадку Голова НБУ буде змушена виступити перед Радою та пояснити причини такого відхилення від правила. Це допоможе зробити рішення монетарної політики зрозумілішими та відкритими для суспільства.

Як обрати найкраще правило в умовах України, коли провести економічний аналіз складно внаслідок дуже обмеженого в часі набору даних? Taylor (2000) пропонує свої рекомендації для економік, що розвиваються. Коли йдеться про вибір інструмента – змінної у лівій частині рівняння – двома популярними варіантами є грошові агрегати та процентна ставка. Грошову масу рекомендується використовувати тоді, коли існує невизначеність щодо реальної або рівноважної процентної ставки, наявні істотні “шоки”, що впливають на чистий експорт та інвестиції або висока та нестабільна інфляція. Особисто я сподіваюсь, що українська економіка вже подолала цей етап, тому віддаю перевагу використанню короткострокової процентної ставки. Що стосується вибору відповідних змінних для правої частини рівняння, багато економістів підтримують включення у стандартне правило Тейлора обмінних курсів, коли мова йде не про США. Однак дослідження показують, що це зайве, оскільки звичайне правило Тейлора із двома змінними (темпом інфляції та «надлишком» безробіття або розривом ВВП) забезпечує прийнятні результати, навіть при застосуванні для малих відкритих економік. Таким чином, і для України повинне підійти класичне правило Тейлора 1993 року.

VoxUkraine висловлює подяку студентці Київської школи економіки Ганні Онищенко за запис цієї лекції.

Примітки:

[1] Allan H. Meltzer, “Commentary: The Role of Judgment and Discretion in the Conduct of Monetary Policy,”

Changing Capital Markets: Implications for Monetary Policy, Federal Reserve Bank of Kansas City,1993, p. 22

[2] Як варіант, замість останнього доданку можна використовувати (зі знаком мінус) надлишкове безробіття

Лекція на конференції НБУ, 19-20 травня 2016 року.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний