Уряди фінансують свої програми у кілька способів. Вони можуть використовувати прямі методи оподаткування та витрат – гроші надходять, гроші витрачаються. Або ж вони можуть використовувати податкові витрати. Сюди входять податкові кредити, пільги та зниження ставок, що дає прямі вигоди окремим платникам податків – часто в якості стимулу для певних дій та для заохочення компаній до інвестицій, розвитку інфраструктури, чи роботи в несприятливих умовах чи для заохочення окремих осіб до пенсійних заощаджень. Подібні податкові витрати в кінцевому рахунку виливаються в значні суми, які досягають 2% ВВП в таких країнах як Гана, 2,5% ВВП у Кенії та Танзанії, 5% ВВП у Бразилії.

Статтю вперше опубліковано на Center for Global Development.

Існують аргументи як за, так і проти витрат через систему оподаткування. З одного боку, податкові пільги відносно легко реалізувати. Вони не вимагають додаткових коштів та потребують інформацію, яку вже мають податкові служби. З іншого боку, завантаження податкової системи надто різноманітними цілями політики конфліктує з принципом простої, зрозумілої та прозорої податкової системи. Податкові видатки важче оцінювати, ніж бюджетні видатки, до того ж, вони сприяють лобіюванню особистих інтересів, корупції та зловживанням. Незважаючи на те, що міжнародні організації десятиліттями радять скорочувати податкові пільги, вони залишаються популярним інструментом в руках урядів.

Хоча, податкові витрати можуть мати різні цілі (наприклад, зменшення податку на додану вартість на основні товари, щоб зробити податкову систему більш прогресивною), цей матеріал розглядає податкові витрати, які використовуються як інвестиційні стимули.

Чи можуть податкові стимули бути корисними для стимулювання інвестицій?

Розглянемо наступну економічну ситуацію щодо податкових пільг: вони можуть виступати як засобом для зменшення витрат на капітал в нових високо ризикованих галузях, так і для підвищення мобільності капіталу без необхідності скорочувати загальні податкові надходження чи окремі ставки ренти. Професор Joosung Jun стверджує, що для країн з великим тіньовим сектором і та значними ухиленнями від сплати податків, податкові пільги можуть бути засобом підвищення продуктивності та економічного зростання, через запобігання переходу фірм у неформальний сектор та ухиленню від сплати податків. Інвестиційні стимули сприяли швидкому економічному зростанню таких країн, як Республіка Корея, Малайзія, Маврикій, Ірландія, Тайвань та Сінгапур.

З іншого боку, якщо стимули є надмірними або погано розробленими, вони можуть призвести до передачі коштів без можливості впливати на інвестиційні та операційні рішення. В гіршому випадку, цільові кошти можуть передаватися політично пов’язаним компаніям, в результаті чого державні кошти можуть перетворитися у політичні фінанси. Також вони можуть призводити до викривлених результатів, наприклад, до розтягування інвестицій в часі з метою збільшення податкових канікул, як було виявлено у випадку Dangote Cement та Pioneer Status в Нігерії.

Прийняття рішень у сфері оподаткування та інвестицій

Податкові стимули часто надаються залежно від того, які стимули надають чи збираються надавати сусідні країни та конкуренти. Чи могли б країни та інвестори просто сказати «ні» та зупинити цю гонку?

Є один важливий аргумент, який свідчить, що податкові пільги можуть бути зменшені без шкоди для інвестицій. Він полягає в тому, що значна частина респондентів інвестиційних опитувань заявляє про намір інвестувати навіть без отриманих податкових пільг. Наприклад, дослідження Світового банку у Східній Африці показує, що 93 відсотки респондентів заявляють що їх компанія буде інвестувати за наявності податкових пільг, чи без них. У опитуваннях в ряді країн, щонайменше 70 відсотків респондентів стверджують, що отримані ними податкові пільги були зайвими. Проте, в інших опитуваннях підприємці стверджують, що податкові реформи та стимули мають значення, і, однозначно, тиск податкової конкуренції залежить від компаній, для яких ефективні податкові ставки мають значення в прийнятті інвестиційних рішень.

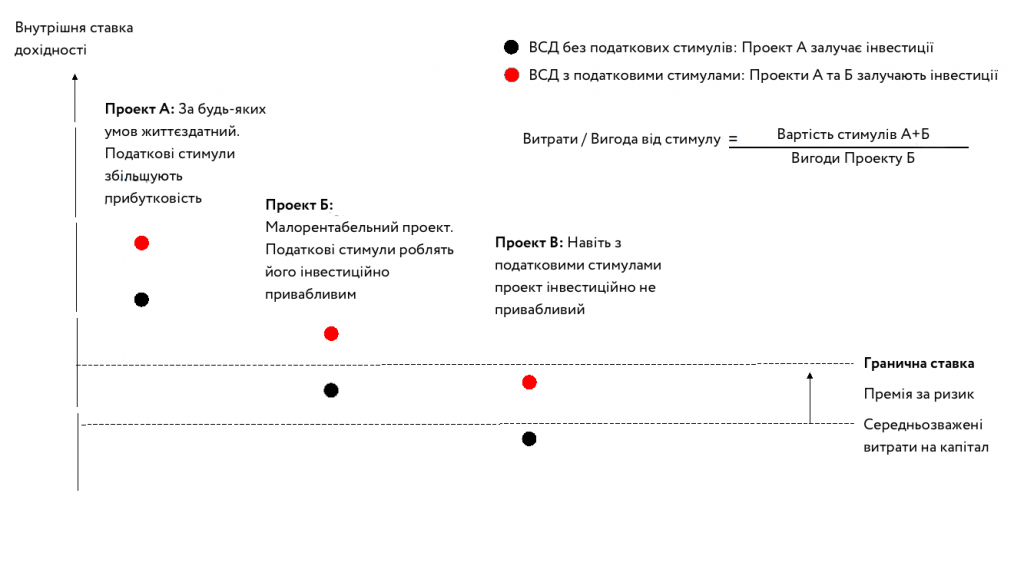

Ефективні податкові ставки мають значення. Вони враховуються при аналізі дисконтованих грошових потоків – метод, який для великих компаній приватного сектору виступає наріжним каменем в прийнятті рішень про інвестиції в проекти. Фірми вираховують прогнозовану ставку дохідності (ВСД) проекту на основі щорічних грошових потоків після оподаткування. Інвестиції здійснюються тільки в тому випадку, якщо прибутки після оподаткування перевищують «граничну ставку» дохідності компанії.

Графік 1. Вплив податкових пільг на дохідність (ВСД) проекту та інвестиційні рішення

Податкові стимули для збільшення інвестицій працюють шляхом зміни внутрішньої ставки дохідності. Метою стимулів є зробити життєздатними малорентабельні проекти (Проект Б). Але повні витрати на стимулювання також включають втрати від субсидіювання життєздатних проектів, які залишалися б вигідними в будь-якому випадку (Проект А). Ілюстрацію цієї динаміки надає Стокгольмський екологічний інститут, який розглянув вплив субсидій та податкових пільг на проекти нафтового буріння в США. Було виявлено, що за ціни на нафту розміром 50$ за барель та 10-ти відсоткової граничної ставки дохідності, близько половини не розроблених нафтових родовищ, подібно до проекту Б, сподіваються на субсидії та податкові пільги, щоб залишатися на плаву. Ця цифра зростає чи падає залежно від цін на нафту та граничної ставки дохідності.

Чому податкові стимули неефективні?

Якщо податкові пільги дають перевагу, і компанії враховують це при аналізі прибутковості, чому мало хто з них каже, що це має значення, коли відповідає на опитування?

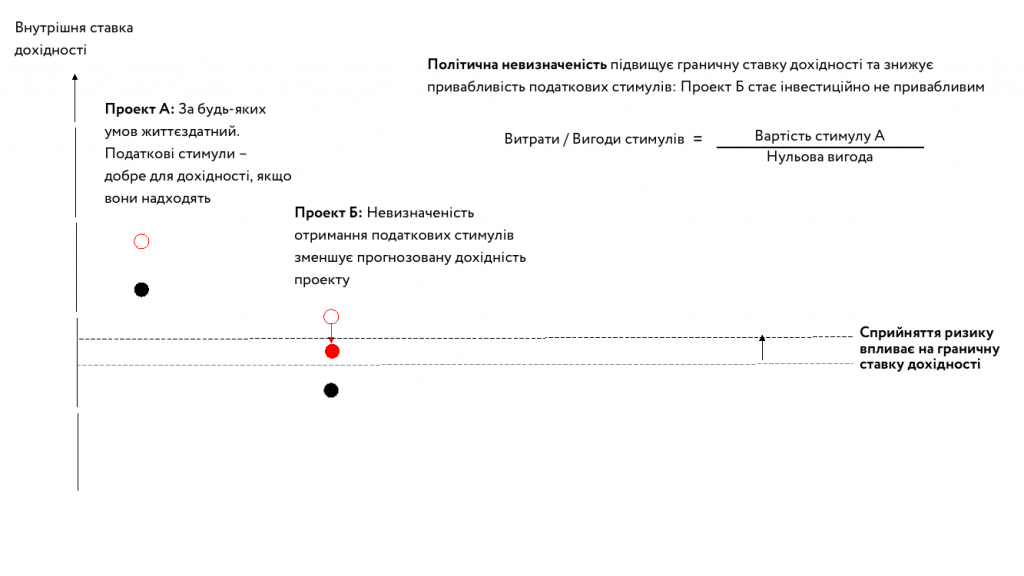

Одна з причин полягає в тому, що податкові пільги, ймовірно, будуть неефективними в умовах непривабливого інвестиційного середовища. Політична нестабільність погано впливає на можливість ефективного використання податкових пільг. По-перше, це обертається негайними бізнес-витратами, такими як ненадійне постачання електроенергії та брак інфраструктури, що означає, що проблема життєздатності проектів зростає. По-друге, загальне уявлення про ризики країни підвищує рівень граничної ставки дохідності інвесторів – інвестори потребують вищої дохідності за вищих ризиків. По-третє, очікування ризику також зменшує довіру компаній до податкових пільг, що знижує вартість обіцяних податкових пільг. Таким чином, проектів типу Б менше, хоча все ще можуть бути деякі політично привілейовані проекти типу А, що підриває саму ідею податкових стимулів.

Графік 2. Чому податкові пільги часто неефективні: стикаючись з несприятливим інвестиційним середовищем

Те ж саме можна сказати і з політичної точки зору, як стверджує Mick Moore, – у ситуаціях слабкої демократичної підзвітності та легітимності податкові пільги використовуються як інструмент для забезпечення політичної підтримки та ослаблення опозиційної діяльності. Вони зберігають свою популярність, оскільки працюють як політичний інструмент, а не тому, що ефективні як економічний. Дослідження, проведене Світовим банком, підтверджує, що податкові пільги набагато менш ефективні для стимулювання інвестицій за умов слабкого інвестиційного клімату, ніж за умов сильного. За однакової різниці в граничній ефективній ставці податку, вплив на інвестиції в для країн у верхній половині рейтингу «Doing Business» у вісім разів більший, ніж у нижній.

Інша причина, чому висновки опитувань інвесторів не збігаються з інтуїтивним уявленням, що ефективна податкова ставка має значення, в тому, що вона має різне значення для різних видів бізнесу. Експортери («ПІІ, що прагнуть до ефективного використання») дуже чутливі у питанні витрат, тому частіше потребують податкових стимулів, тоді як компанії, які обслуговують місцеві ринки («ПІІ, що шукають ринок»), будуть інвестувати в будь-якому випадку (і якщо вони захищені від конкуренції, то будуть просто привласнювати податкові стимули в якості додаткового прибутку). Це підтверджується опитуваннями інвесторів, які представляють різні види бізнесу.

Коли податкові стимули не є податковими стимулами?

Однак це не означає, що всі податкові витрати є марнотратними подарунками. Варто зазначити, що те, що вважається податковими витратами у державних бюджетах та публічних дебатах, і те, що розглядається як податкові пільги бізнесом, може відрізнятися. Податкові канікули, при яких не стягується податок на прибуток підприємств упродовж п’яти-десяти років є класичним податковим стимулом, але значна частина того, що знаходиться в списку податкових витрат – це зменшення податкових зобов’язань, зміни в нарахуванні амортизації, звільнення від сплати ПДВ та імпортних мит.

Інвестори розглядають це як частину очікуваної базової структури «податкової системи для інвесторів», що стосується бізнес витрат та можуть не вважати це податковими стимулами (хоча це може бути предметом для зловживання).

Податкові канікули, при яких не стягується податок на прибуток підприємств упродовж п’яти-десяти років є класичним податковим стимулом, але значна частина того, що знаходиться в списку податкових витрат – це зменшення податкових зобов’язань, зміни в нарахуванні амортизації, звільнення від сплати ПДВ та імпортних мит.

Наприклад, податок на товари та послуги як і ПДВ розроблений як податок на кінцеве споживання, що накопичується компаніями. Коли підприємства беруть участь у експортних операціях, з яких не стягується ПДВ або здійснюють значні капіталовкладення, то може виявитися, що вони сплатили більше на вхідних податках при здійсненні покупок, ніж складає сума відшкодування від уряду. Також є розповсюдженою практика зменшення імпортного мита на капітальні товари. Проте, у багатьох країнах не функціонує система відшкодування ПДВ. У дослідженні сплати податків, що було проведено Світовим банком та PwC, 43% країн із які мають ПДВ не мають системи відшкодовування. Замість неї використовуються податкові пільги. Хоча це може призвести до величезних податкових витрат «на папері», це не означає, що протилежна ситуація буде означати велику виручку уряду від ПДВ.

Наприклад, одне із широко цитованих досліджень податкових витрат у Сьєрра-Леоне показало, що країна втрачає 240 млн. дол. США на рік від податкових пільг гірничорудним компаніям, включаючи приблизно 199 млн. дол. США втрат через звільнення від митних зборів та податку на товари та послуги, а також втрачає надходження від корпоративного податку на доходи у розмірі 44 млн. дол. США. Податкові витрати країни в 2012 році більш ніж у 8 разів перевищили бюджет на охорону здоров’я та в 7 разів бюджет на освіту. Однак ці оцінки базувались на високих історичних цінах на товари та припущенні, що звільнення від податку на товари та послуги повинні розглядатися як постійні податкові витрати. Пізніше уряд Сьєрра-Леоне погодився на умови МВФ зменшити податкові пільги до значно скромніших 4 млн. дол. США.

Обіцянка прозорості

Хоча реформування податкових пільг та стимулів – завдання не з легких, необхідність підвищення прозорості – питання, з якого існує широкий консенсус. Податкові витрати повинні бути представлені як частина державного бюджету, а їх ефективність повинна перевірятися. Більшість розвинутих та все більше економік, що розвиваються, публікують податкові витрати в рамках свого бюджету. The International Budget Partnership’s survey серед країн, що розвиваються, показує, що майже половина зі 102 опитаних країн публікують деякі деталі податкових витрат, включаючи Аргентину, Чилі, Колумбію, Домініканську Республіку, Гватемалу, Індію, Ямайку, Йорданію, Кенію, Ліван, Малайзію, Марокко, Непал, Пакистан, Перу, Філіппіни, Росія, Сербія, Південна Африка, Шрі-Ланка, Танзанія і Тринідад і Тобаго.

Податкові витрати повинні бути представлені як частина державного бюджету, а їх ефективність повинна перевірятися. Більшість розвинутих та все більше економік, що розвиваються, публікують податкові витрати в рамках свого бюджету.

Розібратися в деталях податкових пільг може бути складним завданням, до того ж, важко відрізнити розумне застосування податкової системи від марнотратних подарунків. Цього року Спеціальна група з питань міжнародного співробітництва у сфері оподаткування закликала до стандартизації звітності про податкові витрати. Це може сприяти створенню більш простих та надійних систем податкових стимулів та податкових систем в цілому. Існуючі інструменти, як правило, розглядають лише пільги з податку на прибуток, а не з ПДВ та податків на імпорт, які, як показує приклад Сьєрра-Леоне, можуть бути роздутими «на папері», та ставати справжніми бізнес-перешкодами.

Можливо, не менше, ніж стандартизована звітність, нам необхідна проста рейтингова система для податкових пільг, яка показує, що інвестори потребують від податкової системи та що уряди намагаються досягти.

Головне фото: depositphotos.com / mblach

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний