Національний банк України (НБУ) залишається лідером реформ в Україні з 2014 року. Саме він запровадив низку змін, які заклали основу економічного процвітання України.

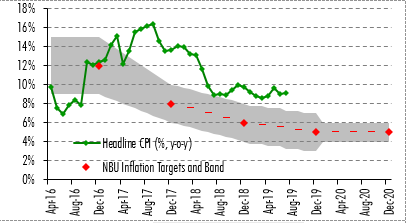

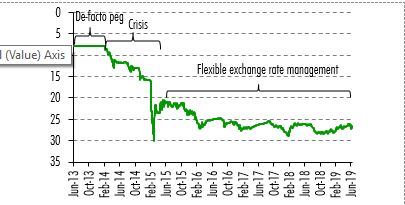

По-перше, НБУ перейшов до таргетування інфляції та гнучкого обмінного курсу. Ця політика забезпечує наявність формального якоря (низька та стабільна інфляція) та потужного чинника амортизації внутрішніх та зовнішніх шоків (гнучкий курс). Це суттєвий крок уперед, оскільки попередня політика НБУ, заснована на фіксованому валютному курсі, робила економіку дуже вразливою до банківських та валютних криз (Україна пережила три серйозні кризи в період між серединою 1990-х та 2014 рр.).

Графік 1. Загальний рівень інфляції та цілі НБУ

Джерела: НБУ, Держстат

Графік 2. Перехід до гнучкого обмінного курсу

Джерело: НБУ

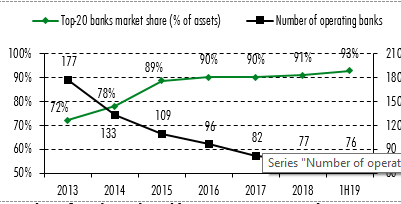

По-друге, Нацбанк доклав великих зусиль, щоб очистити банківський сектор та зробити його більш прозорим та стійким до криз. Хоча консолідація банків, хвиля банкрутств та націоналізація Приватбанку (найбільшого комерційного банку в країні) коштували країні 12% ВВП, надійний банківський сектор покращує розподіл ресурсів в економіці, а це є важливим компонентом економічного зростання. Крім того, Національний банк запровадив нові системи управління ризиками та інші макропруденційні інструменти, щоб максимально зняти з платників податків тягар порятунку неплатоспроможних банків.

Графік 3. Кількість банків та концентрація банківського сектору

Джерело: НБУ

Нарешті, Нацбанк пройшов структурну трансформацію з метою запровадження процесів формування політики, заснованих на даних. Наприклад, рішення щодо грошово-кредитної політики тепер ухвалює комітет, а не одна людина. Новий закон, прийнятий у 2015 році, закріплює незалежність Нацбанку. Це надзвичайно важливо для країни зі слабкими інститутами та сильним політичним впливом.

Нацбанк не лише отримав значні повноваження. Було значно посилено його підзвітність. Після 2014 року НБУ публікує широкий спектр документів для забезпечення громадськості інформацією про його рішення з монетарної політики та аналітикою. Нещодавно НБУ був визнаний найкращим центральним банком за рівнем прозорості у світі.

Існуючі та майбутні виклики

Націоналізація Приватбанку

Уряд змушений був націоналізувати Приватбанк у 2016 році. Це був класичний випадок кризи системного банку: оскільки на Приватбанк припадала третина депозитів та половина платіжних операцій у країні, його банкрутство призвело б до фінансової кризи та глибокого спаду вже й так ослабленої економіки. Вартість порятунку склала приблизно 5% ВВП. Аудит, проведений до та після націоналізації, виявив масштабне шахрайство.

Незважаючи на вагомі докази, існує значний ризик того, що попередні власники зможуть знову взяти банк під контроль та/або отримати значну компенсацію від уряду за націоналізацію. Якщо цей сценарій буде реалізовано, це створить НБУ та країні в цілому безпрецедентні проблеми. Масштаб можливих втрат у цьому сценарії є колосальним не лише з точки зору можливих виплат (що можуть підірвати фіскальну позицію уряду та міжнародні резерви центрального банку). Ще більш серйозно це підірве спроможність уряду та центрального банку управляти країною. Скасування націоналізації значно послабить фактичну здатність НБУ регулювати банки та може відродити «кумівське» кредитування та інші зловживання, що призвели до безпрецедентної кризи 2014-2015 років.

Якщо українська судова система не зможе винести справедливий вирок у цій справі, НБУ та уряд мають активно шукати справедливість у судах інших країн, де верховенство закону сильніше.

Політичні ризики

Вперше в історії України законодавчу та виконавчу гілки влади контролює одна партія (Слуга народу). Правляча партія має значні важелі впливу на НБУ та інші державні органи. Було б прикро, якби вона використала свої повноваження, щоб підірвати авторитет НБУ як державної інституції. Спроби вплинути на політику чи рішення НБУ матимуть значні негативні наслідки. Приклади Аргентини та Туреччини, де виконавча влада втручалася у політику центральних банків, свідчать, що подібне втручання призводить до макроекономічної кризи, яку Україна навряд чи може собі дозволити, враховуючи її геополітичне та економічне становище. НБУ необхідно забезпечити захист проти політичного втручання. Міжнародних партнерів, таких як МВФ та країни-донори, слід інформувати про політичний тиск. Центральний банк також повинен інформувати широку громадськість про свою політику, щоб мати суспільну підтримку як інституція, яка хоче забезпечити низьку та стабільну інфляцію – одне з найважливіших суспільних благ.

Світові тренди

Останні події на світових ринках свідчать про значний ризик глобальної рецесії вже в найближчому майбутньому. Як і багато інших країн, що розвиваються, Україна може сильно постраждати від уповільнення економічного зростання у світі. Основний ризик пов’язаний зі зниженням цін на промислові товари під час рецесії. Через це Україна може втратити значну частку своїх експортних доходів. Різке погіршення умов торгівлі також може спричинити відплив капіталу, що посилить девальваційний тиск на валюту та може потенційно дестабілізувати фінансову систему. Нацбанк повинен бути готовим негайно реагувати на ці ризики за допомогою заздалегідь розроблених рішень. У випадку шокового погіршення умов торгівлі гривню треба девальвувати, щоб згладити наслідки такого шоку. Спроба підтримати гривню була б марним витрачанням міжнародних резервів і підірвала б довіру до стійкості центрального банку в дотриманні режиму гнучкого обмінного курсу, а отже, і до таргетування інфляції. Зниження курсу гривні повинно супроводжуватися більш жорсткою монетарною політикою для стримування інфляційних очікувань населення. У разі відпливу капіталу, що загрожує фінансовій системі та спричиняє необгрунтоване падіння національної валюти, НБУ має бути готовий знову запровадити обмеження на рух капіталу.

Інший ризик пов’язаний з мінливим ставленням світових інвесторів до ринків, що розвиваються. Світові інвестори можуть змінити своє позитивне ставлення до країн, що розвиваються, навіть за відсутності проблем в Україні. У їхній картині світу Україна належить до однієї групи зі, скажімо, Аргентиною. Оскільки Україна поки що недостатньо інтегрована у світову фінансову систему, негативний вплив падіння «апетиту до ризиків» обмежувався лише державними запозиченнями. Однак, оскільки фінансові ринки України стають все більш розвиненими та тісніше інтегруються в глобальну систему (наприклад, іноземці інвестували понад $3 млрд. в державні облігації України у місцевій валюті за січень-липень 2019 року, це 15% резервів центрального банку), зміни у ставленні іноземних інвесторів до нашої держави матимуть сильніший вплив на валюту, фінансові ринки та на економіку загалом. А це вимагає належної реакції з боку НБУ.

Фіскальне домінування

Однією з проблем уряду є дефіцит бюджету. Досі уряд використовував для покриття бюджетного дефіциту внутрішні та міжнародні запозичення. Сьогодні баланс ризиків такий, що країні загрожує скоріше зростання бюджетного дефіциту, ніж його зниження. Наприклад, різке падіння виробництва в результаті глобальної рецесії може серйозно зменшити податкові надходження до бюджету. Крім того, у найближчі роки уряд має зробити значні боргові виплати, тоді як ситуація на світових фінансових ринках може погіршитися настільки, що позики стануть надмірно дорогими або взагалі недоступними. Внаслідок негативних шоків уряд може втратити можливість позичати, а отже, може звернутися по фінансування своїх операцій до НБУ. Враховуючи нинішню політичну ситуацію в Україні, у центрального банку може не вистачити інструментів для того, щоб протистояти тиску з боку уряду. Дійсно, окрім звернення до широкої громадськості та міжнародної спільноти, НБУ небагато може зробити, щоб переконати уряд не використовувати «друкарський верстат» (сеньйораж) для оплати своїх витрат. Оскільки Україна має досвід хронічно високої інфляції, домінування фіскальної політики над монетарною призведе до стрибка інфляційних очікувань та переведення депозитів у готівкову валюту, що зрештою спричинить масштабну макроекономічну кризу.

Значний приплив капіталу

Якщо новий уряд обере шлях докорінних реформ (наприклад, створить ринок землі), цілком можливо, що Україна зможе залучити значні обсяги іноземних кредитів та прямих інвестицій. Це посилить позитивні ефекти реформ і може нагадувати економічний бум 2000-х років, до глобальної фінансової кризи 2008-2009 років.

Приплив капіталу може призвести до сильного подорожчання гривні, що зробить українських експортерів менш конкурентоспроможними. Крім того, хоча це допоможе знизити інфляційні очікування та інфляцію, значний приплив капіталу може призвести до кредитного буму, який зробить країну вразливою до раптової зупинки потоків капіталу, а отже, і до кредитного краху (згадайте кризу в Україні під час Великої рецесії). НБУ не повинен втрачати пильності та має використовувати свої макропруденційні інструменти, щоб захистити Україну від цього згубного кредитного циклу.

Висновки

Враховуючи внутрішні та зовнішні економічні виклики, що постають перед Україною, важливо, щоб НБУ зберігав свою незалежність від політичного тиску, активно контролював макроекономічну ситуацію в країні та був готовий застосувати широкий спектр інструментів для досягнення головної мети своєї політики – низької та стабільної інфляції.

Ознайомитися з проєктом «Біла книга реформ-2019» та іншими розділами книги можна за посиланням.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний