У серпні турецька економіка стала однією з найбільш обговорюваних у світі, проте радіти цьому не доводиться. До головних заголовків новин країна потрапила через різке послаблення турецької ліри (до 40% з початку року, ослаблення сягнуло максимуму у 45%, з 3,78 лір/дол. на кінець 2017 до 6,89 лир/дол, станом на 13 серпня) та через причини такої ситуації. Турецька валютна криза є прямим результатом популістської економічної політики, яка призвела до накопичення макроекономічних дисбалансів, а роль спускового гачка зіграли санкції США щодо посадових осіб Туреччини та експорту сталі. Редактори VoxUkraine проаналізували причини турецької кризи та запропонували уроки, які треба вивчити Україні.

Турецьке керівництво потрапило в ту ж пастку, як і багато інших, хто вважає, що економічні закони не стосуються їхніх країн, доки економічна криза по них не вдарить. Наприклад, ВМФ у своєму аналізі щодо Туреччини в квітні 2018 року попереджав, що економіка країни перегріта і може опинитись на мілині в найближчому майбутньому. Дещо схожа ситуація спостерігалася в Україні у 2005-2007 роках, наслідком чого стали серйозний спад економічної активності та девальвація валюти під час глобальної кризи 2008-2009 років.

У цій редакційній статті ми спочатку розглянемо макроекономічні дисбаланси, які посприяли кризі, та політику, яка її посилила, а потім розповімо про можливі майбутні сценарії та запропонуємо висновки для України.

Чому це важливо?

Економіка Туреччини відносно велика, ВВП за ПКС у 2017 році становив 2,173 трлн доларів США (13-е місце в світі). У політичному плані країну розглядають і як буфер, і як стіну від ісламського мілітаризму та масової міграції зі спустошеної війною Сирії до Європи. Кількість сирійських біженців у Туреччині становить 3.6 млн, а ЄС прийняв близько 1 млн, і навіть ця порівняно невелика кількість викликала значне невдоволення в багатьох державах-членах. Економічна криза в Туреччині може вплинути на європейські фінансові ринки та спричинити нову хвилю міграції до ЄС.

Що призвело до нинішньої кризи?

Упродовж останніх двох десятиліть турецька економіка належала до числа тих, що розвивались найшвидше в світі, і була одним з найпривабливіших місць для іноземних інвесторів. Економічне зростання в річному обчисленні становило в середньому 5,8% у період 2002-2017 років, інфляція зменшилась і утримувалась на рівні нижче 10 відсотків, а відношення капіталовкладень до ВВП зросло з 18,1% у 2001 році до 28,4% у 2015 році – частково через приплив ПІІ та іноземні кредити. Таке зоряне економічне зростання стало результатом кількох важливих економічних реформ, запроваджених після банківської кризи 2001 року, позитивної демографічної ситуації (населення Туреччини збільшилося з 64,2 млн у 2001 році до 78,3 млн у 2015 році) та, більш недавно, низького рівня глобальної відсоткової ставки. Подробиці економічного стану Туреччини у докризовий період наведені в Додатку.

Упродовж останніх двох десятиліть турецька економіка належала до числа тих, що розвивались найшвидше в світі, і була одним з найпривабливіших місць для іноземних інвесторів. Економічне зростання в річному обчисленні становило в середньому 5,8% у період 2002-2017 років, інфляція зменшилась і утримувалась на рівні нижче 10 відсотків, а відношення капіталовкладень до ВВП зросло з 18,1% у 2001 році до 28,4% у 2015 році – частково через приплив ПІІ та іноземні кредити.

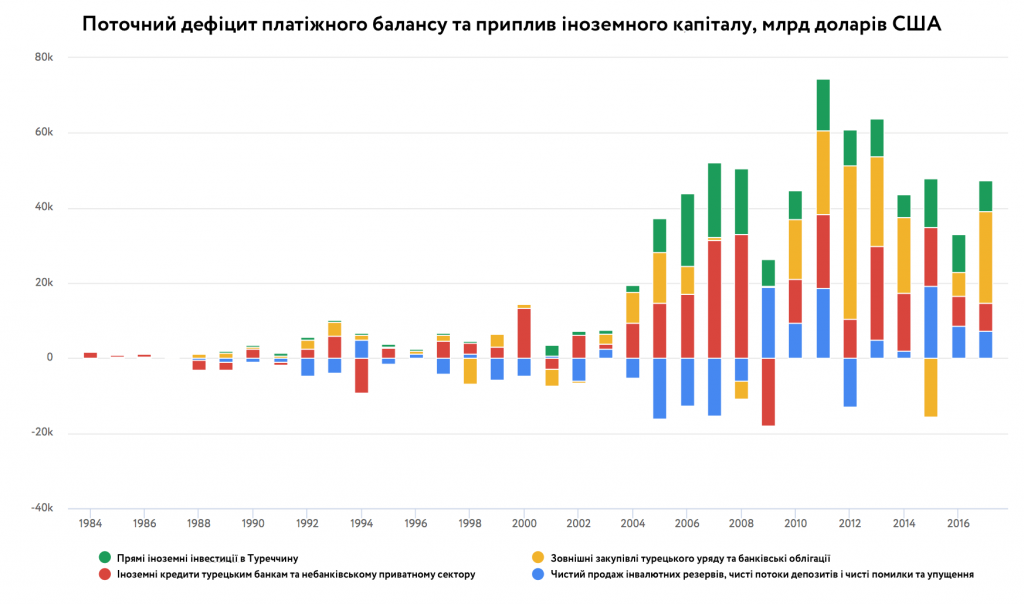

Туреччина критично залежить від припливу іноземного капіталу (Рисунок 1). Поточний дефіцит платіжного балансу країни перевищує 5% ВВП, і вона має сплатити 179 млрд доларів США зовнішнього боргу впродовж наступних 12 місяців (станом на червень 2018 року), причому 57% цієї суми – це заборгованість банків. Для порівняння, експорт товарів та послуг за перші 6 місяців 2018 року становив 105,8 млрд доларів США, а поточний дефіцит платіжного балансу за той же період дорівнював 31,2 млрд доларів США. У попередні роки сплата старого боргу переважно відбувалася завдяки випуску нового боргу, але тепер, коли зарубіжні інвестори не мають впевненості, борг справляє на ліру величезний тиск і тягне її додолу.

Іноземні інвестори почали залишати Туреччину у попередні місяці цього року: чистий приплив портфельних інвестицій став негативним у лютому, а відтік коштів через сплату приватної зовнішньої заборгованості розпочався в травні. У першій половині 2018 року чистий приплив річних портфельних інвестицій склав 6 млрд доларів США, у порівнянні з 17,8 млрд доларів США за аналогічний період 2017 року. Більше того, з березня 2018 року чистий приплив став негативним, інвестори почали позбавлятись турецьких боргових інструментів та (меншою мірою) цінних паперів. Унаслідок цього ліра втратила майже половину своєї вартості. Тепер, імовірно, знизиться стабільність сильно доларизованого банківського сектора, який є сильно сильно доларизований, бо приблизно 40% кредитів та 60% депозитів – у доларах США.

Рисунок 1. Поточний дефіцит платіжного балансу та приплив іноземного капіталу, млрд доларів США

Джерело: Центральний банк Туреччини

Недостатні контрзаходи та популістська політика

Центральний банк Туреччини не був повністю бездіяльним. З початку 2018 року, коли прискорилась інфляція і послабшала ліра, він підвищив ключову ставку (тижнева ставка за операціями репо) з 8% до 17,75%. Хоча таке різке підвищення виглядає значним, проте більшість спостерігачів вважає, що воно було занадто малим і запізнілим: очікувалось, що після виборів (які відбулися 24 червня 2018 року) Центральний банк не буде обмеженим політичними міркуваннями. Проте він залишав базову ставку незмінною, попри те, що інфляція постійно прискорювалася з березня 2018 року. Лише у вересні облікову ставку було підвищено до 24%, що одразу вплинуло на зміцнення ліри.

Підвищення відсоткових ставок для обмеження інфляції є стандартним інструментом, що його використовують центральні банки; у короткостроковій перспективі цього недостатньо, особливо якщо залишаються інші драйвери інфляції. Для сьогоднішньої Туреччини жорстка фіскальна політика може бути важливішою, ніж жорстка кредитно-грошова політика. Проте експансіоністська фіскальна політика була ключовою в зусиллях Ердогана консолідувати владу після придушення спроби державного перевороту в 2016 році. Напередодні президентських виборів 2018 року Ердоган запровадив ряд програм, що мали сприяти зростанню, а також деякі щедрі види допомоги пенсіонерам та бідним. Крім того, уряд підтримав державно-приватні партнерства, гарантуючи їхні кредити, часто без належного контролю. Що цікаво, про запровадження державної допомоги на значну суму було оголошено того самого дня, коли МВФ попередив Туреччину, що її економіка є перегрітою. З огляду на майбутні місцеві вибори 2019 року, малоймовірно, щоб незабаром може відбутись будь-яке істотне пожорсткішання фіскальної політики. Зусилля Ердогана, спрямовані на подальше зміцнення влади, посилюють вплив його неортодоксальних економічних поглядів. Тепер міністром фінансів став зять Ердогана, а президент вважає, що інфляція спричинена діями «зовнішніх ворогів», а не його власною політикою.

Зусилля Ердогана, спрямовані на подальше зміцнення влади, посилюють вплив його неортодоксальних економічних поглядів. Тепер міністром фінансів став зять Ердогана, а президент вважає, що інфляція спричинена діями «зовнішніх ворогів», а не його власною політикою.

Режим Ердогана також, як видається, підриває незалежність центрального банку, а, отже, і таргетування інфляції. Конституційна реформа 2018 року надає президентові Туреччини можливість призначати членів Комітету з грошово-кредитної політики, який визначає стратегічні цілі для Центрального банку, і дає йому право в будь-який момент знімати голову ЦБ (раніше той мав 5-річний імунітет). Отже, президент може в реальності контролювати грошово-кредитну політику.

Президент Ердоган багато разів заявляв, що вищі ставки ведуть до інфляції: це «мати та батько всіх бід», а тому їх слід знизити, попри високу інфляцію. Це безпосередньо суперечить основній монетарній теорії, яка стверджує, що не просто відсоткові ставки мають підвищуватись, аби стабілізувати ціни, а й робити це слід так, щоб їхнє підвищення випереджало зростання інфляції, – це так званий принцип Тейлора.

Замість того, щоб більше займатись вирішенням існуючих внутрішніх проблем, президент спрямовує риторику проти зовнішнього світу та внутрішніх інститутів. Наприклад, Ердоган охарактеризував послаблення ліри як «”ракети” економічної війни, що ведеться проти Туреччини». Як і за багатьох інших авторитарних режимів, пропаганда в Туреччині активно звинувачує в усіх проблемах країни «зовнішній вплив»—від Держдепартаменту США до Джорджа Сороса та Ізраїлю. Ще одним «ворогом держави» є громадянське суспільство – президент звинуватив у послабленні ліри «економічних терористів з соціальних мереж».

Згідно з одним з популістських тверджень, США свою валюту «перетворили на зброю», щоб шкодити іншим ринкам. Як і у випадку багатьох теорій змов, у цьому є дещиця правди, а саме: підвищення відсоткових ставок США змушує інші ринки також підвищувати свої ставки, бо інакше почнеться відтік іноземного капіталу. Проте мета такої дії не в тому, щоб навмисно шкодити будь-якій державі, а в тому, щоб запобігти прискоренню інфляції в США після десятиріччя кількісного пом’якшення, яке розпочалось під час світової фінансової кризи.

Правильна реакція на підвищення ставки у США полягає в тому, щоб паралельно з підвищенням місцевих ставок поліпшувати інвестиційний клімат для зниження премії за ризик.

Правильна реакція на підвищення ставки у США полягає в тому, щоб паралельно з підвищенням місцевих ставок поліпшувати інвестиційний клімат для зниження премії за ризик.

Проте нинішні дії як влади Туреччини, так і деяких пересічних турків, – від закликів Ердогана припинити купувати побутову електроніку виробництва США до розрізання/спалення доларів чи розбивання айфонів турецькими громадянами, – справляють зворотний вплив.

Що повинна робити країна в схожій ситуації?

Рецепт для Туреччини не відрізняється в основних моментах від рецепту для будь-якої іншої країни, яка страждає від зовнішніх та внутрішніх дисбалансів.

Якщо приплив іноземного капіталу до залежної від нього економіки раптово припиняється, то в результаті настає глибокий спад економічної активності, зростає інфляція, відбувається значне знецінення грошової одиниці та (частковий) дефолт за зовнішньоекономічними зобов’язаннями. Можна очікувати, що Туреччина матиме непрості часи, адже простого рішення немає. Проте сценарій виходу з кризи доволі конкретний, і він пройшов перевірку в багатьох країнах у минулому.

Перший крок – зупинити паніку, що зазвичай означає певну форму контролю за капіталом та отримання свіжої порції твердої валюти від МВФ та, можливо, інших урядів. У цьому напрямку робились певні кроки – наприклад, укладено договір з Катаром та проведено переговори з Францією. Однак обіцяних нині коштів недостатньо. Водночас уряд повинен переконати іноземних кредиторів надати тимчасове звільнення від сплати заборгованості (якщо не скасувати її частково взагалі). Якщо спроби добитися поступок щодо сплати заборгованості не матимуть успіху, зазвичай відбувається дефолт. Це дорого коштує в довгостроковій перспективі, але дає змогу перевести подих й отримати час на маневрування в кризових умовах.

Як тільки паніку приборкано, уряд має скоригувати свою фіскальну та кредитно-грошову політику: (i) простимулювати хвору економіку та (ii) запевнити, що уряд поводитиметься відповідальніше в майбутньому. Перша частина може сприйматись як парадоксальна, оскільки країна опинилась у кризі через надмірне стимулювання, але саме тому друга частина є критично важливою. Зокрема, як показав досвід Греції, уряд не повинен негайно вдаватися до фіскальної консолідації (скорочувати видатки та підвищувати податки для скорочення бюджетного дефіциту), а натомість представити переконливий план того, яким чином він виявлятиме більшу фіскальну консервативність у майбутньому. Аналогічно, Центральний банк може забезпечити великі ін’єкції ліквідності, що може спричинити ще вищу інфляцію, але при цьому врятує фінансовий сектор економіки. Зробивши це, Центральний банк має зобов’язатись проводити відповідальну антиінфляційну політику в майбутньому.

Як показав досвід Греції, уряд не повинен негайно вдаватися до фіскальної консолідації (скорочувати видатки та підвищувати податки для скорочення бюджетного дефіциту), а натомість представити переконливий план того, яким чином він виявлятиме більшу фіскальну консервативність у майбутньому.

Вочевидь, слід також скоригувати іншу, структурну політику. Важливо переконати громадськість, що цей план буде виконано після того, як закінчиться гостра фаза кризи.

Що станеться, якщо турецький уряд продовжить свій курс на міжнародне протистояння? Зокрема, політичні обмеження можуть бути такими, що уряд не матиме змоги прийняти підтримку від МВФ, ЄС та США або ці гравці вважатимуть неможливим запропонувати таку підтримку.

З огляду на масштаб проблеми, малоймовірно, щоб будь-яка країна (навіть Франція або Катар) змогла забезпечити необхідне фінансування, тож Туреччина залишиться на самоті. За таким сценарієм, Туреччина має готуватись до жорсткої посадки. Ліра, швидше за все, ще більше знеціниться, певна форма дефолту неминуча, далі – спад та інфляція. Враховуючи обмеженість допомоги з-за кордону, урядові доведеться підвищувати відсоткові ставки та здійснити фіскальну консолідацію для подолання дисбалансів, проте ця політика поглибить кризу і зробить її ще болючішою.

Можливо, найгіршим сценарієм є той, за якого уряд продовжить нехтувати економічними законами та реалізовувати нинішній курс. Є багато прикладів того, чим це закінчується.

Венесуела яскраво ілюструє масштаби економічної катастрофи, якої країні доведеться зазнати в такому випадку: гіперінфляція, економічний колапс, звинувачення на адресу зовнішніх та внутрішніх «ворогів держави» та ізоляція.

Як це вплине на Україну?

Україна має відносно помірну економічну залежність від Туреччини. Хоча Туреччина є третім за величиною імпортером української продукції після ЄС та Росії, на неї в 2017 році припало лише 5,8% (2,5 млрд доларів) українського експорту товарів (проти 9% у Росії та 41% у ЄС). Імпорт з Туреччини був ще меншим: на суму 1,3 млрд доларів, або 2,5% від загального обсягу імпорту. Три основні статті експорту – чорні метали, насіння олійних культур та зерно.

Туреччина є великим споживачем українських чорних металів – на неї припадає 12% загального експорту. Україна поставляє до Туреччини в основному сталеві напівфабрикати, що їх турецькі виробники використовують для виробництва сортової сталі, яка споживається на внутрішньому ринку та експортується. Туреччина та Україна конкурують на інших ринках, оскільки Україна також експортує вироби з сортової сталі. Отже, потенційне зменшення витрат на інвестиції та будівельні роботи в Туреччині, викликане девальвацією ліри, може призвести до зменшення попиту на українські металеві напівфабрикати. Водночас санкції США на сталеливарні вироби з Туреччини змусять турецьких експортерів підвищити ринкову частку в інших країнах, таких як регіон Близького Сходу та Північної Африки, потенційно витісняючи українських експортерів сортової сталі. Проте також можливий і позитивніший сценарій. Оскільки Туреччина купуватиме менше напівфабрикатів з України і, отже, зменшить обсяг виробництва, Україна може спробувати продати більше сортової сталі на ринках, раніше зайнятих Туреччиною.

Потенційне зменшення витрат на інвестиції та будівельні роботи в Туреччині, викликане девальвацією ліри, може призвести до зменшення попиту на українські металеві напівфабрикати.

Економічні негаразди Туреччини також можуть впливати на Україну непрямим чином. Валюти інших країн, де формуються ринки, і навіть країн з розвиненою економікою слабшають відносно американського долара. З початку року більшість з них знецінились більше, ніж гривня. Це, поряд з підвищенням внутрішньої інфляції, означає, що Україна втрачає зовнішню цінову конкурентоспроможність по відношенню до основних торговельних партнерів.

На щастя, дуже обмежена інтеграція України до світових фінансових ринків у поєднанні з суворим контролем за капіталом оберігає її від негативного впливу відтоку капіталу, що спричинив серйозні проблеми в Туреччині та інших країнах.

Чого може навчитись Україна?

Нинішня ситуація в Туреччині проливає світло на кілька питань, важливих для України.

По-перше, хоча економічне зростання є надзвичайно важливим, «зростання будь-якою ціною» не є розумною стратегією. Економічне зростання має супроводжуватись розважливою політикою, яка запобігає накопиченню дисбалансів. Такі дисбаланси (наприклад, дефіцит зовнішньої торгівлі, штучне стримування цін тощо) призводять до криз, які дорого коштують і вщент «стирають» попередні здобутки. Повна лібералізація потоків капіталу може допомогти економіці зростати швидше, але це також може зробити її вразливішою до раптових зупинок або руху потоків капіталу в зворотному напрямку. У подібному дусі, уряд може використовувати фіскальну політику для стимулювання економіки, але піднесення, обумовлене м’якою фіскальною політикою, не є стійким.

Повна лібералізація потоків капіталу може допомогти економіці зростати швидше, але це також може зробити її вразливішою до раптових зупинок або руху потоків капіталу в зворотному напрямку. У подібному дусі, уряд може використовувати фіскальну політику для стимулювання економіки, але піднесення, обумовлене м’якою фіскальною політикою, не є стійким.

По-друге, незалежність Центрального банку є наріжним каменем макроекономічної стабільності. Як тільки Центральний банк стає політичним інструментом та джерелом роботи для приятелів і родичів, швидко приходить покарання від світових фінансових ринків.

По-третє, важливо слухати поради економістів. МВФ та інші попереджали, що турецька економіка перегріта, але влада не звернула уваги на це попередження. Спроба обійти закони економіки – погана стратегія. Посилання на унікальні обставини також не є рішенням. Ні українська, ні турецька економіка не є особливою.

Насамкінець, цей випадок є дуже чіткою ілюстрацією кризи, створеної виключно «власними руками», що завжди трапляється, коли популісти намагаються реалізувати свої виборчі обіцянки на практиці. Це може стати гарним попередженням для українців на майбутніх виборах.

Додаток. Історія

Сучасна історія економіки Туреччини

До 1980 р. Туреччина була відносно замкнутою економікою з анемічним зростанням. Після боргової кризи вона отримала допомогу від МВФ та ЄС та ініціювала низку важливих реформ, спрямованих на економічну лібералізацію та перехід від імпортозаміщення до стимулювання експорту. Результати виявились позитивними – сталися швидке зростання експорту та звуження дефіциту зовнішньої торгівлі. Значно зріс приплив іноземного капіталу – у формі як ПІІ, так і приватного кредитування, що посприяло економічному зростанню.

Рисунок 1. Показник інфляції, середні споживчі ціни (річна зміна відсотка), 1980-2017, %.

Джерело: МВФ

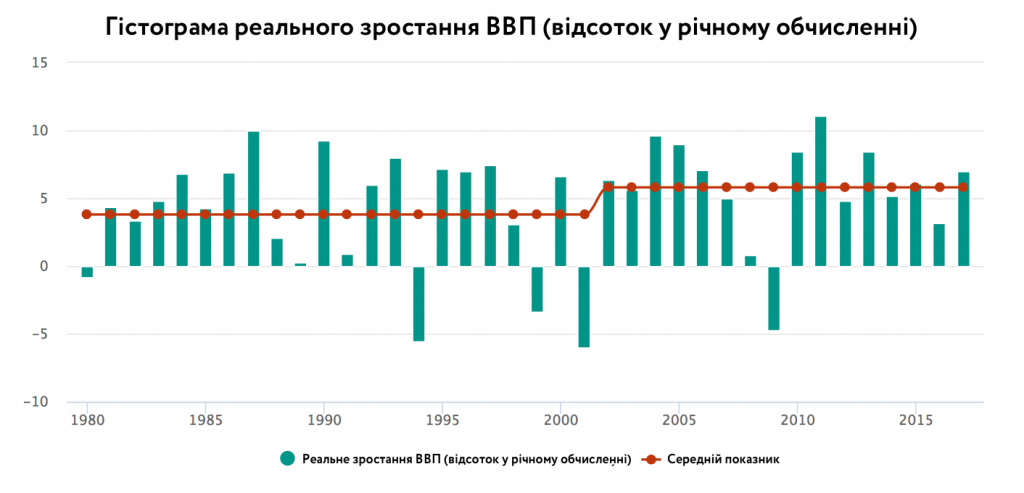

Попри деякі очевидні поліпшення, країна все ще мала багато проблем: інфляція залишалась високою – її середнорічний показник становив 51% у 1980-і роки та 77% у 1990-і роки. Середнє зростання ВВП покращилося, але лишалося дуже нестабільним, з частими уповільненнями і навіть спадами. Спроби підтримати переоцінену ліру під час високої інфляції призвели до кількох епізодів різкої девальвації валюти.

Для боротьби з такою високою нестабільністю було проведено комплексну грошову реформу, що включала запровадження таргетування інфляції в 2002 році та збільшення незалежності Центрального банку, а також більш консервативну фіскальну політику.

Реформа в основному виявилась успішною: інфляція впала з 37,6% у 2000-2004 роках до всього лише 8,5% у 2005-2017 роках. Кульмінацією реформи стала деномінація валюти у 2005 році, у результаті чого турецька ліра позбавилась шістьох нулів. Це, разом з відносною стабільністю валюти, помітно покращило довгострокові очікування, підтримавши інвестиції та економічне зростання (Рисунок 2) і посприявши розвиткові фінансової системи.

Рисунок 2. Реальне зростання ВВП, % у річному обчисленні, 1980-2017 (лінія – середнє зростання до та після запровадження таргетування інфляції).

Джерело: МВФ

Хоча влада Туреччини й досягла успіху в стабілізації економіки та сприянні зростанню, її досвід встановлення режиму таргетування інфляції не особливо привабливий. Помітно сповільнившись на початку 2000-х років, інфляція постійно перевершувала цільовий показник, який з 2012 року було встановлено на рівні 5% плюс/мінус 2 відсоткові пункти (Рисунок 3), а різниця між цільовою та фактичною інфляцією з часом зростала. У 2017 році реальна інфляція досягла 11,9% через м’яку фіскальну політику, значний приплив іноземного капіталу та низький рівень облікової ставки (8% у 2017 році).

Рисунок 3. Різниця між цільовим та реальним показниками інфляції.

Джерело: МВФ

Та проблема була не лише в тому, що реальна інфляція дедалі більше відходила від цільового показника. Почали погіршуватись інфляційні очікування (Рисунок 4), особливо з початку 2018 року. Цьому були різні причини: вищий рівень фактичної інфляції в 2017 році та обіцянки Ердогана обмежити незалежність Центрального банку, а також його риторика щодо зла від високих відсоткових ставок.

Рисунок 4. Інфляційні очікування на найближчі 12 місяців, 24 місяці та на наступні 5 років.

Джерело: Центральний банк Туреччини

Автори

- Ростислав Аверчук, гостьовий редактор VoxUkraine

- Олександра Бетлій, IER

- Олена Білан, Dragon Capital

- Володимир Білоткач, Newcastle U

- Тимофій Брік, KSE

- Юрій Городніченко, UC Berkeley

- Олександр Жолудь, НБУ

- Том Купе, KSE

- Вероніка Мовчан, IER

- Олег Нів’євський, IER

- Денис Нізалов, KSE

- Олена Нізалова, University of Kent

- Алекс Нікольсько-Ржевський, Lehigh University

- Ілона Сологуб, KSE

- Олександр Талавера, Університет Свонсі

- Наталя Шаповал, KSE

- Дмитро Яблоновський, Центр економічної стратегії