Після років службових зловживань і грабежів, Україна зіштовхнулася із рядом економічних викликів. Ситуація настільки критична, що слабкі економічні показники у наступні декілька років можуть підірвати саму незалежність держави. Лише вчора президент України Петро Порошенко підписав положення щодо створення Національної ради реформ для розробки та координації реформ в Україні. Хоча акцент на тому, що потрібно зробити для перетворення країни у середньостроковій та довгостроковій перспективах є зрозумілим, не слід ігнорувати нинішні труднощі.

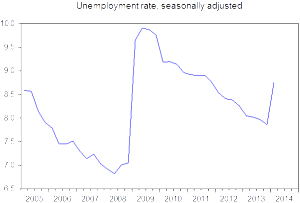

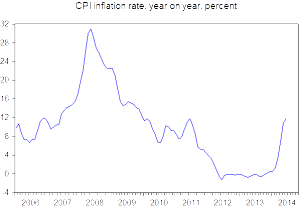

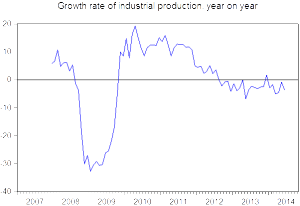

Дійсно, загальна думка полягає в тому, що українська економіка, скоріше за все, зазнає глибокий спад у 2014 році (наприклад, МВФ прогнозує зменшення реального ВВП більше ніж на 6 відсотків). Рівень безробіття швидко зростає. Промислове виробництво перебуває у стані занепаду вже більше двох років. У першому кварталі 2014 року інвестиції скоротилися на 25%. Фінансовий дефіцит може перевищит 10% ВВП (включаючи квазіурядовий сектор) у 2014 році. Після того як гривня – національна валюта – знецінилася більше ніж на 50%, інфляція прискорилася, і Національний Банк України спрогнозував, що рівень інфляції у 2014 році може досягти 19%.

Незважаючи на безрадісний стан економіки, реальної дискусії щодо макроекономічної стабілізації не відбулося. Це мовчання контрастує з тим, наскільки політика в США та інших країнах була зосереджена на антициклічних політиках під час Великої рецесії. Більше того, замість того, щоб боротися з рецесією, схоже, уряд України більше занепокоєний збалансуванням свого бюджету, зменшуючи витрати та підвищуючи прибуток у той час, як центральний банк підвищив процентну ставку за політикою. Отже, і фіскальна, і грошово-кредитна політики в Україні наразі виявляються суперечливими.

Ми знаємо, що рецесія – це погано. Глибокі, довготривалі рецесії, як та, що Україна переживає зараз, є дуже, дуже поганими (наприклад, вони можуть призвести до постійного й тривалого безробіття). Чому ж комусь хотілося б зробити глибоку та довгу рецесію ще більш глибокою та довшою, не намагаючись стимулювати економіку? Я чув декілька аргументів.

Аргумент №1: Україна має великий борг і вона має провести фіскальну консолідацію. У мене декілька реакцій на цей аргумент. По-перше, фіскальні консолідації під час рецесій не рекомендуються, тому що фіскальні мультиплікатори є великими, отже фіскальні консолідації в слабких економіках, скоріше за все, створять для цих економік ще більше труднощів. Навіть МВФ визнав, що дотримання фіскальної економії під час спадів, скоріше, буде непродуктивним. Краща політика – це застосування фіскальної консолідації тоді, коли економіка сильна. Достовірні обіцянки провести консолідацію у майбутньому можуть стати найкращим із можливих варіантів. По-друге, державний борг, як частка ВВП, донедавна був менше 40%, але виріс до 60% після того як гривня знецінилася, оскільки велика частина державного боргу номінована в іноземній валюті. Незважаючи на те, що такий рівень боргу є значним, він є далеким від критичного і залишається значно нижчим за рівні боргів економік більшості країн, що розвиваються. Якщо структурні реформи зазнають успіху, Україна, скоріше за все, швидко зросте у середньо- та довготривалій переспективах, тому держава зможе перерости цей борг. Іншими словами, потрібно зосередитися на тому, як змусити знаменник у цьому співвідношенні рости. По-третє, країна перебуває у рецесії та у стані війни з Росією. Якщо є кращий час для взяття позик, то він настав. У найгіршому випадку, країна може оголосити дефолт і тим самим обмежити свою відповідальність.

Аргумент №2: уряд немає ресурсів, щоб витрачати більше. Це може стати обмеженням для того, хто завжди все робить за інструкцією, а той, хто дотримується більш креативного підходу, може отримати більше ресурсів. По-перше, військові облігації є історично популярними і можуть слугувати суттєвим джерелом нового фінансування. По-друге, Україна отримала кредитні гарантії від уряду США і сплатила уряду США ставку + 30 основних пунктів за позику в $1 млрд. У світлі сьогоднішньої ситуації, в якій Україна самостійно веде боротьбу у війні, щоб зберегти світовий порядок, закордонні уряди мають бути готові принаймні платити за це, якщо не бажають надсилати свої війська для участі у війні. По-третє, немає причини не організувати конференцію донорів. Вони можуть бути готові виділити фінансування для сплати освіти, охорони здоров’я, реформ, а також звільнити ресурси для інших видів витрат. Грузія була у подібній ситуації у 2008 році (фінансова криза, війна з Росією, енергетичні проблеми), і вона зібрала більше $4 млрд. Україна може отримати набагато більше. По-четверте, Україна може продавати ліцензії на 3G/4G або подібні товари, щоб підвищити доходи. Нарешті, завдяки боротьбі з корупцією та зменшенню відходів уряд може знайти додаткові ресурси.

Аргумент №3: інфляція зростає і, враховуючи історію високої інфляції в Україні, будь-який грошовий стимул може викликати інфляційні побоювання. Я погоджуюсь, що необхідно бути обережними з інфляційними очікуваннями, але цей аргумент виглядає слабким. По-перше, високий рівень інфляції в Україні в основному пов’язаний із знеціненням гривні. Це можна вважати одноразовою подією, яка не повинна постійно впливати на темпи інфляції. Дійсно, досвід інших країн, а також попередні епізоди знецінення валюти в Україні, свідчать про те, що інфляція від такого типу подій може швидко спадати. По-друге, слабкість економіки виявляється великою та зростаючою. Рівень безробіття майже досяг 9% і продовжує рости. Малоймовірно, що щось подібне до ринків праці з високим попитом на робочу силу та потужною експлуатацією згенерують інфляцію в Україні найближчим часом. По-третє, люди забрали свої депозити з банків, після масового вилучення банківських вкладів на початку цього року, і тримають багато ресурсів поза банківською системою. Більше того, через підвищення партнерських ризиків кредитний ринок у значній мірі заморожений. В результаті грошовий мультиплікатор впав. При низьких мультиплікаторах “друкування” більшої кількості грошей наврядчи призведе до серйозної інфляції.

Аргумент №4: грошові стимули можуть призвести до подальшого знецінення гривні та, оскільки багато людей та бізнесів брали позики в іноземній валюті, балансовий ефект такої політики може мати негативні наслідки. Це потенційно важлива проблема, але це не означає, що вона перекриє позитивні ефекти від грошового стимулу. По-перше, позики в іноземній валюті були особливо популярними серед експортерів. Але через те, що їхні доходи також відображаються в іноземній валюті, балансовий ефект буде доволі обмежений для цих фірм. По-друге, навіть якщо валюта знецінюється, таке знецінення стимулюватиме експорт і, таким чином, компенсуватиме будь-які негативні балансові ефекти. У будь-якому випадку, дані щодо стримуваної девальвації є досить неоднозначними і, якщо що, можна припустити, що переорієнтація витрат (наприклад, скорочення імпорту та підвищення експорту) домінує у балансовому ефекті. По-третє, навіть після 50% знецінення вартість позик, які банки видали в іноземній валюті, у загальній вартості кредитів складає близько 40% (перед знеціненням загальна вартість була трохи більшою 30%). Враховуючи те, що частка непрацюючих позик у загальному кредитному портфелі складає близько 13%, що є доволі низькми показником, будь-які додаткові збитки, що виникають через збільшення кількості непрацюючих кредитів через подальше знецінення, нанесуть лише обмежені збитки банківській системі.

Аргумент №5: будь-який грошовий стимул є неефективним, тому що Україні слабка передача впливу грошово-кредитної політики (в Україні слабо розвинені фінансові ринки). Якщо центральний банк не може використовувати стандартні операції на відкритому ринку для зміни процентних ставок, можна легко обійти цю проблему, використовуючи альтернативні інструменти. По-перше, якщо приватні банки не бажають надавати позику, то державні банки можуть бути направлені на кредитування. Як і багато інших країн СНД, Україна має декілька великих державних банків. Хоча уряд не повинен наказувати державним банкам надавати позики у звичайний час, він безумовно може робити це у надзичайній ситуації. По-друге, банківське кредитування може бути нечутливим до зміни процентних ставок на міжбанківському або якомусь іншому ринку короткострокового кредитування, але існують інші маржі, які можуть впливати на кредитування. Наприклад, банки можуть оподаткуватися за утримання зайвих резервів. Якщо ризик контрагенту створює велике занепокоєння, уряд може покрити частину збиктів, якщо позичальник не виконає своїх зобов’язань. По-третє, уряд може тимчасово підвищити межу страхування вкладів, щоб банкам не потрібно було тримати забагато ресурсів у ліквідних активах для захиститу себе від масових вилучень банківських вкладів. По-четверте, уряд може вкласти більше капіталу в банки (подібне до програми викупу проблемних активів (TARP) у США) або видати кредит “довгими” коштами, аніж зосереджуватися на короткостроковому рефінансуванні банків.

У підсумку, популярні аргументи про те, чому оптимально нічого не робити, не виглядають дуже переконливими. З іншого боку, теперішня рецесія вже спричинила великі витрати для населення України і вони, швидше за все, зростатимуть, якщо нічого не зробити. У цілому, країна, скоріше за все, виграє від агресивного макроекономічного стимулу.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний