У цій статті ми розглядаємо інші, не менш важливі, чинники, та показуємо, що за умови слабких інституцій зниження ставки не обов’язково приводить до росту кредитів, а послаблення банківського регулювання може навіть зашкодити економічному розвитку.

За 2019 рік інфляція знизилася з 9,8% до 4,1%. Рівень облікової ставки НБУ наразі знижено до 11% з 18% на початку 2019р. Проте багато хто навіть такий рівень ставки вважає зависоким, часто обгрунтовуючи це механічним додаванням до нейтральної ставки (яка є теоретичною) фактичного рівня інфляції (який відображає події, що вже відбулися).

Реальна ставка центробанку України здається зависокою з точки зору «нової нормальності», коли в багатьох країнах ключові ставки від’ємні. Недвозначними виглядають сигнали про необхідність агресивнішого зниження ставки для «запуску» кредитування. Кредитування, в свою чергу, вважається ключовим чинником досягнення амбітних цілей уряду зі зростання ВВП.

Попри беззаперечну важливість фінансового розвитку для прискорення зростання вітчизняної економіки залишається вкрай дискутивним питання: а наскільки кредитування чутливе до зниження ставок? Ще більш дискутивним залишається питання про те, чи зниження кредитної глибини за останній час в Україні є сигналом про завищені ставки?

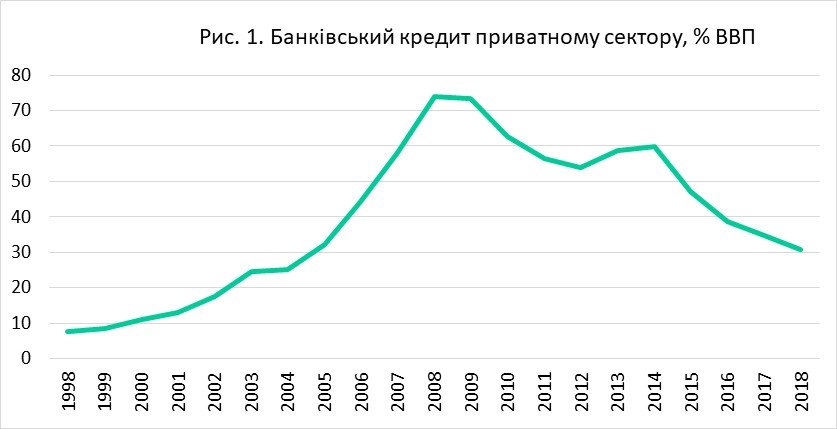

Кредитна глибина – відношення кредитів, виданих банками приватному сектору (компаніям та фізособам), до ВВП.

Останнім часом кредитна глибина вітчизняної економіки знизилася (рис. 1). Проте чи адекватною вона була? Чи адекватно відображала інституційні реалії точка кредитної глибини вітчизняної економіки, з якої розпочалося падіння? Адже саме наявність інституційних факторів кредитної глибини дозволяє зрозуміти, наскільки загальний обсяг кредитування реагуватиме на зміни процентних ставок центробанку.

Джерело: Світовий банк

Що впливає на відношення кредитів до ВВП?

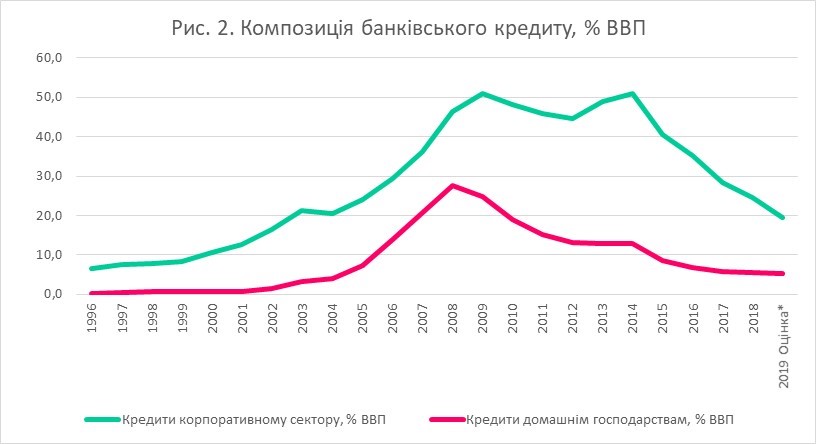

Зниження чи зростання показника «банківський кредит до ВВП» саме по собі не є позитивом чи негативом доки ми не знаємо, що стоїть за цим трендом. Тому розглянемо детальніше кредити, видані підприємствам та населенню.

Перш за все згадаємо, що обсяг виданих кредитів формується під впливом попиту та пропозиції. Чим нижчі ставки – тим вищий попит на кредити (за інших рівних умов).

Однак процентні ставки – не єдиний чинник, який впливає на бажання банків видавати кредити, а людей та підприємств – отримувати їх. Наприклад, обсяг кредитів реальному сектору буде тим вищим, чим більш захищеними є права кредиторів, чим більшою мірою в країні дотримуються принципи верховенства права та чим менше безпосереднього впливу мають політики на суб’єкти господарювання.

Рис. 2. дозволяє припустити наявність інституційних факторів розриву в обсягах кредитування реального сектору та домогосподарств. Найбільший розрив спостерігався між кризами 2008 та 2014 років, а його максимум припав на 2013 рік. Після цього розрив став скорочуватися за рахунок значно більшого падіння кредитування промисловості, ніж кредитів населенню. Це не дивно зважаючи на зміну режиму банківського регулювання та втрату активів унаслідок війни.

Джерело: дані НБУ

На рис. 1 та 2 бачимо два піки кредитної глибини. Перший припав на 2009 рік, сягаючи 50,9% ВВП і відображаючи загальний кредитний бум попереднього періоду. Другий – 51% ВВП на початку 2014 року – є нічим іншим як наслідком специфічних кредитних практик, які поглибили руйнацію банківської системи. Рис. 3. показує, що 2014 року обсяг кредиту реальному сектору в Україні перевищував аналогічний показник Польщі і значно перевищував цей показник для Аргентини. Чому це аномалія? Тому що якість інститутів в Україні навіть не наближалася до якості інститутів у Польщі та ще й досі далека від неї. На жаль, за якістю інститутів Україна ближче до Аргентини.

«Непомітні» ризики

До 2015 року існували політико-економічні чинники, які спрощували бізнес-групам доступ до кредиту і дозволяли перекладати кредитний ризик на власників депозитів та уряд, уникаючи власної участі у капіталі банків. Саме це дає підстави вважати, що точка падіння кредитної глибини в Україні була інституційно спотворена. Тому зниження кредиту реальному сектору до ВВП є структурною корекцією з політичним присмаком, а не наслідком змін монетарної політики.

Джерело: Банк міжнародних розрахунків та НБУ

То що ж перебуває за лаштунками максимуму кредитної глибини?

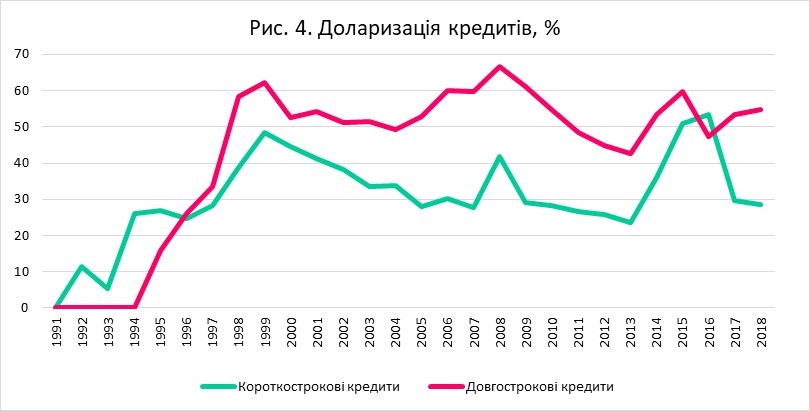

По-перше, поєднання монетарної нестабільності зі слабкістю інститутів призвело до масштабної доларизації фінансових трансакцій. При цьому доларизація довгострокових кредитів суттєво перевищує доларизацію короткострокових (до 1 року) і залишається більш стабільною в часі (рис. 4.). Беручи до уваги, що левова частка доларизованих довгострокових кредитів припадає на підприємства, очевидно, що їхня кредитна глибина стала джерелом системної вразливості. Достатньо було обмінному курсу похитнутись, як вразливість миттєво переростала в системні кризи. З огляду на концентрований характер закредитованості реального сектору його валютні зобов’язання віддаляли в часі необхідну корекцію обмінного курсу і паралельно поглиблювали масштаб макроекономічних потрясінь.

Джерело: НБУ

По-друге, тенденція до зниження рівня доларизації довгострокових кредитів після кризи 2008 року не відбивала загального покращення монетарних змінних. Через слабке банківське регулювання змінилася форма пристосування політичних бізнес-груп до вад ринку капіталу.

Розквіт практик пов’язаного кредитування ознаменував новий вимір ілюзорного рівня кредитної глибини. Темпи зростання кредиту реальному сектору підтримувалися в середньому на рівні 20% на рік впродовж 2010-2013 років. При цьому економічне зростання уповільнювалось, впавши до нуля у 2013. Це явно не відповідає жодній макроекономічній моделі попиту на кредит і тим більше не вписується в жодну теоретичну схему кредитного циклу. Проте прекрасно вписується в парадигму інституціонального аналізу поведінки визискуючих еліт у сировинних автократіях.

Банківська система перетворилась на один з інструментів масштабного перерозподілу ресурсів країни на користь окремих осіб, консервуючи культ хижацького кредитування. Масштаб інституціональних спотворень у банківській системі став зрозумілим лише наприкінці 2015 року, коли була розкрита інформація про кінцевих власників і бенефіціарів банків та їхніх позичальників.

Агрегований показник виконання нормативу кредитування інсайдерів у банківській системі до 2009 року коливався в межах 4-9%, а з 2009 року формально знижувався до менше 2%, тоді як сам норматив в окремі роки сягав 40%. Це мало би означати наявність ідеального інституційного середовища, в якому панує атмосфера колективної довіри, що робить практики пов’язаного кредитування зайвими. Але ж у той період якість інститутів була набагато гіршою, ніж зараз!

Не дивно, що при розкритті інформації про власників і кінцевих бенефіціарів банків та позичальників норматив Н9 (обмеження на кредитування інсайдерів) по банківській системі в цілому на кінець 2015 року перетнув позначку у 60% при обмеженні у 25%. Далі він почав знижуватись через жорсткий контроль з боку НБУ. Втім, якби до 2014 року регулятор виконував свої директиви, хіба змогли би власники банків кредитувати власні бізнеси в таких масштабах? Відповідь очевидна, так само як і відповідь на питання, за рахунок чого кредитна глибина реального сектора в Україні перевищила відповідний показник у Польщі.

По-третє, в інституційно спотвореній банківській системі бізнес-група може зростати виключно коли має доступ до значних обсягів кредитів. Але український ринок капіталів тому і перебуває в зародковому стані, що бізнес-групи обходяться без інвестицій аутсайдерів, права яких незахищені. Єдиним джерелом фондування таких бізнес-груп стають інсайдерські кредити в особливо великих розмірах.

По суті, це є відображенням пристосування великих компаній до вад ринку капіталу. Але це також означає, що кредитна глибина реального сектора досягалася не органічним шляхом фінансового розвитку, а внаслідок здатності здійснювати концентроване кредитування пов’язаних осіб.

Як оцінювати монетарну політику?

Звичайно, не може викликати оптимізму стагнація корпоративного кредитування. Але так само не можуть не викликати перестороги постійні намагання оцінювати монетарну політику за критерієм кредитної глибини.

В сучасній макроекономічній науці відмовились від спрощеного розуміння зв’язків між процентними ставками та динамікою кредитування (наприклад, теорія фінансового акселератора показує зв’язок між станом балансів кредиторів і позичальників та динамікою агрегованого кредиту відштовхуючись від емпіричного факту відсутності очевидного зв’язку між рівнем ставок та кредитуванням). Поверхневе сприйняття ролі процентних ставок в економіці не може допомогти зрозуміти різницю в кредитній глибині різних країн. Наприклад, у Нідерландах відношення банківських кредитів до ВВП коливається на рівні 45% і не зростає, а в Бельгії воно на рівні 150% і зростає. При тих самих ставках, оскільки монетарна політика здійснюється ЄЦБ.

Слід чітко розрізняти кредитну глибину (відношення кредитів до ВВП) та динаміку кредитів. Перша є структурним фактором. Відносно стійкі значення кредитної глибини формуються в довгостроковому періоді. Тимчасові злети обсягу кредитів до ВВП закінчуються кризою. Кредитна глибина утворюється на перетині двох факторів: рівня інфляції та якості інститутів. А от динаміка кредитів може визначатися дуже широким набором чинників, які в короткостроковому періоді можуть або підсилювати або нейтралізувати один одного. Чому зміна обсягів кредитів може не залежати від процентної ставки навіть попри логічне припущення про зворотне?

По-перше, бізнес-цикл (поведінка реальної економіки) та фінансовий цикл (поведінка фінансових змінних як результат агрегованої реакції фінансового сектора) не співпадають. Фінансовий цикл є значно довшим, а амплітуди його коливань значно більшими. Реальна економіка повертається до траєкторії зростання швидше, ніж фінансова система до стану експансії. Проте фінансова система може нагнітати одиниці платоспроможності всупереч здатності реальної економіки їх продуктивно використати. У свою чергу, цикл монетарної політики є ближчим до бізнес-циклу. Під час затяжного знижувального тиску на ціни монетарна політика орієнтована на певний рівень інфляції може погіршувати передумови фінансової стабільності.

По-друге, в приватному секторі внаслідок економічних криз завжди відбувається зниження рівня заборгованості (deleveraging) – через те, що борги, накопичені до кризи, стають непідйомними для підприємств після неї. Статистичним ефектом цього явища буде зниження обсягів кредиту до ВВП. При цьому зниження рівня заборгованості може тривати роками, оскільки швидко виплатити чи реструктуризувати кредити дуже складно. Саме через це центробанки після глобальної фінансової кризи намагаються обмежувати надмірні запозичення за допомогою макропруденційних інструментів, а не процентних ставок, які більшою мірою зав’язані на інфляційні очікування.

По-третє, якість інститутів може виступати чинником закредитованості в одних політико-економічних рамках і чинником нестачі кредитів в інших. Якщо зміна банківського регулювання не супроводжується розвитком інших інституцій, як позичальники, так і кредитори опиняються в ситуації невизначеності, яка обмежує кредитування. Кредитний параліч стає симптомом відомого «ефекту гойдалки» (його зміст у тому, що незалежний центробанк досягає своїх цілей, але широкий суспільний результат цього вихолощується провалами в інших сферах, як-от заборгованість уряду чи невирішена проблема корпоративних боргів).

По-четверте, кризи зазвичай супроводжуються структурними змінами в економіці – тобто зростанням одних галузей і скороченням інших. При цьому можуть посилитися ті галузі, яким менше потрібне банківське кредитування. В такому випадку економіка буде пожвавлюватись, а динаміка кредитів – ні. Формально отримаємо зниження частки кредитів до ВВП. Чи є це свідченням неправильної монетарної політики? Ні. Це факт, а не критерій оцінки.

Такі приклади можуть виглядати непереконливо, особливо якщо за бажанням бачити пожвавлення кредитування критерієм ефективності монетарної політики приховуються чи то лобізм, чи то популізм. Звичайно, центробанк має брати до уваги ситуацію на кредитному ринку, але так само потрібно враховувати контекст динаміки кредиту і не зводити проблему виключно до жорсткості монетарної політики. Якщо існують переконливі докази, що без радикальних змін у системі верховенства права кредитування не зростатиме, то чому процентна ставка продовжує розглядатися як магічна паличка? Можливо тому, що ув’язка «нижчі ставки – більше кредитів» – це акт віри?

Висновки

Чи можуть центробанки просто прийняти ірраціональність сприйняття простих моделей? Ні. Проблема значно глибше. В умовах слабких інститутів, деградованого верховенства права та суспільної недовіри істотний поштовх до відновлення кредитування швидше перебуває в площині банківських регуляцій, аніж процентних ставок. І в цьому криється найбільша небезпека.

Спокуса пом’якшити регуляції може бути ще сильнішою, ніж спокуса тиснути на центробанк з метою зниження ставки. Це очевидно з огляду на те, що вигоди нижчої інфляції легше «продати» на політичному ринку. Натомість ризики м’якшого банківського регулювання важче «продати», проте простіше приховати порівняно з вищою інфляцією.

Саме тому незалежні центробанки не йдуть на пом’якшення регуляцій, відповідаючи за фінансову стабільність, а не за формальну зміну певного показника. Але на це готові йти ті, хто не замислюється над ризиками надмірного кредитування.

Політичні дискусії в США довкола дерегуляції у банківському секторі зайвий раз показують наявність політичних драйверів фінансового циклу і циклу регуляторного тягаря. Послаблення вимог до банків часто лунає і в ЄС. Але і там, і там існує сильна політична коаліція тих, хто розуміє важливість фінансової стабільності. І тільки в країнах зі слабкими інститутами сліпу віру у те, що економічний розвиток можливий без цінової та фінансової стабільності, банально використовують ті, кому це вигідно.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний