Світова економіка входить у рецесію. Це не найкращі часи для таких держав, як Україна: експорт зменшується, як податкові надходження, національна валюта дешевшає, зростає вартість запозичень, ускладнюється доступ до міжнародних кредитів. Чи варто зараз українській владі оголошувати дефолт за своїм боргом? Коротка відповідь – ні.

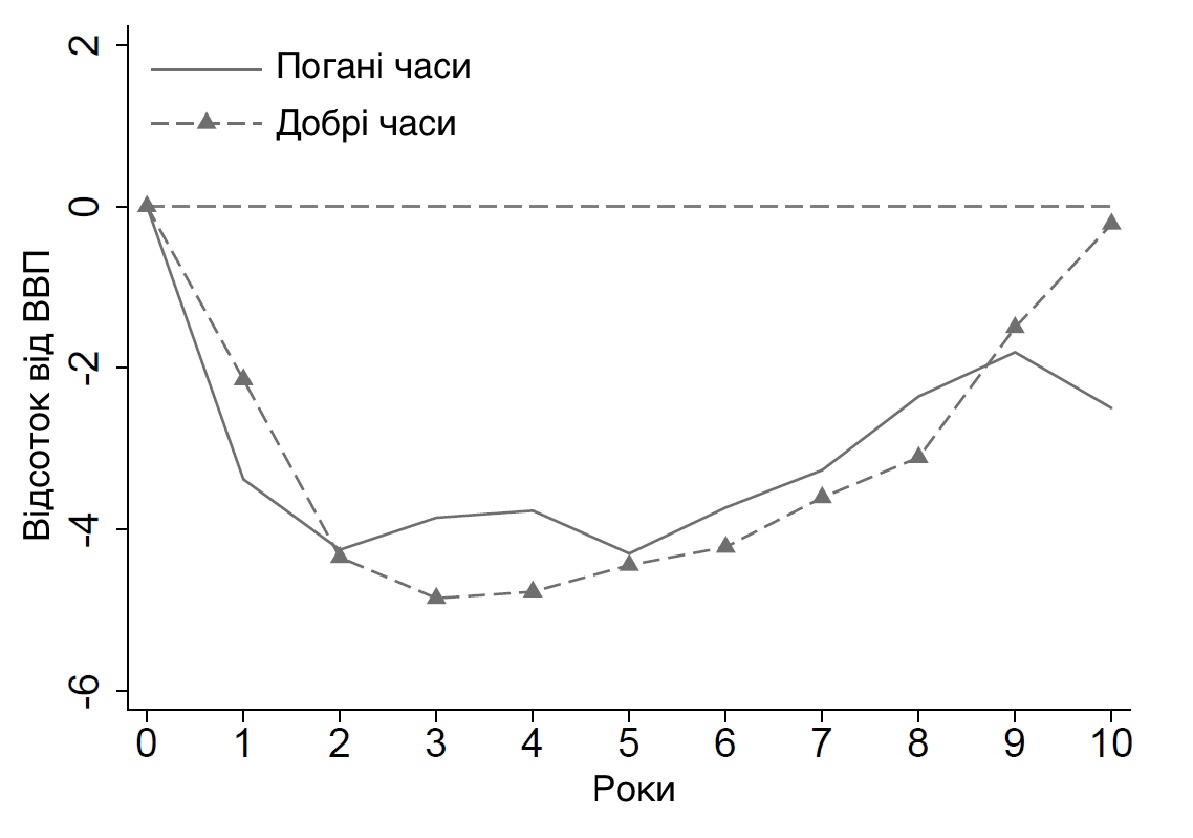

Звісно, дефолт – це подія комплексна, і вартість дефолту може відрізнятися у різні часи та для різних країн, але наявні дані демонструють деякі чіткі закономірності. Економісти МВФ Боренштейн та Паніцца (2009) розглядають та підкреслюють кілька базових економічних наслідків дефолту: падіння ВВП, падіння торгівлі, майже повне виключення з ринків капіталу, збільшення вартості запозичень, збільшення імовірності банківської кризи. Недавнє дослідження двох економістів з університету в Бонні дозволяє оцінити, наскільки великим буде падіння: після дефолту ВВП знижується приблизно на 5% і залишається пригніченим ще протягом багатьох років (рис. 1). Україні необхідне економічне зростання, і падіння на 5% – це останнє, що зараз потрібно нашій економіці.

Рисунок 1. Сукупне падіння ВВП внаслідок дефолту

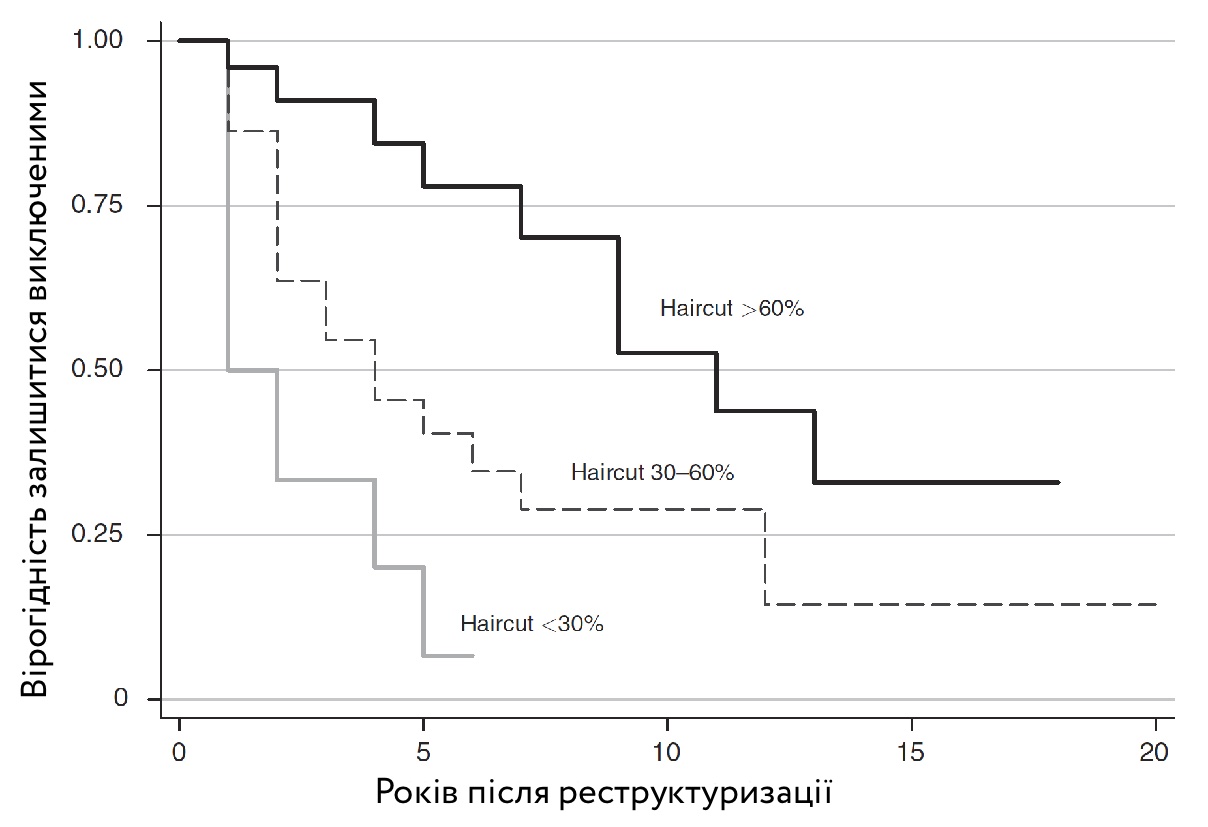

Круцес та Требеш (2013) дають свіжі оцінки того, на який час країна, що оголосила дефолт, лишається виключеною зі світового ринку капіталу. На рисунку 2, що базується на цьому дослідженні, видно, що чим більший розмір дефолту (або «стрижка», тобто частка боргу, за якою країна оголосила дефолт), тим довший період виключення. Середній час виключення – близько 5 років. Чи зможе Україна повернути доступ до світового ринку капіталу швидше – питання відкрите, але навряд чи за умови серйозного дефолту (а незначні дефолти не мають сенсу!) цей процес займе менше двох років.

Рисунок 2. Вірогідність залишитися виключеними зі світових ринків капіталу

Боренштейн та Паніцца також оцінюють політичну вартість дефолту: зниження підтримки правлячої партії на перших виборах після дефолту на 16%; 50-відсоткове збільшення ймовірності заміни керівника уряду; 33-відсоткове збільшення ймовірності заміни міністра фінансів чи глави центрального банку. Іншими словами, дефолт може означати закінчення політичної кар’єри для тих, хто його оголосить.

Однак це середні показники, а в українському контексті наслідки дефолту можуть виявитися значно неприємнішими.

По-перше, велика частка боргів України — перед іншими урядами (наприклад, урядом США) або міжнародними організаціями (Міжнародним валютним фондом, Світовим банком тощо). Як Україна може розраховувати на отримання допомоги (включаючи військову техніку) від партнерів, якщо відмовиться виконувати свої зобов’язання перед ними?

По-друге, через коронавірусну кризу Україна переживає великий економічний спад. Через падіння податкових надходжень уряду доведеться позичати, щоб підтримувати поточний рівень видатків, включно за видатками на оборону та охорону здоров’я. Звичайно, уряд може скоротити витрати, щоб збалансувати бюджет, але Велика депресія та безліч інших історичних прикладів (зокрема, Греції) свідчать про те, що робити це в умовах слабкої економіки – самогубство. Отже, уряд повинен мати доступ до ринків капіталу, щоб позичати кошти та покривати короткострокові втрати від зменшення податкових надходжень. Оголошення дефолту перекриє нам доступ до цих коштів.

По-третє, Україна мусить платити за війну з Росією. Дуже мало країн (якщо такі взагалі є) оголошували дефолт під час війни. Справа в тому, що, війни коштують дорого, а для збереження економіки уряду доводиться брати позики для забезпечення військових, купівлі та обслуговування зброї тощо. Як Україна може дозволити собі військові витрати, якщо не матиме доступу до світових ринків капіталу?

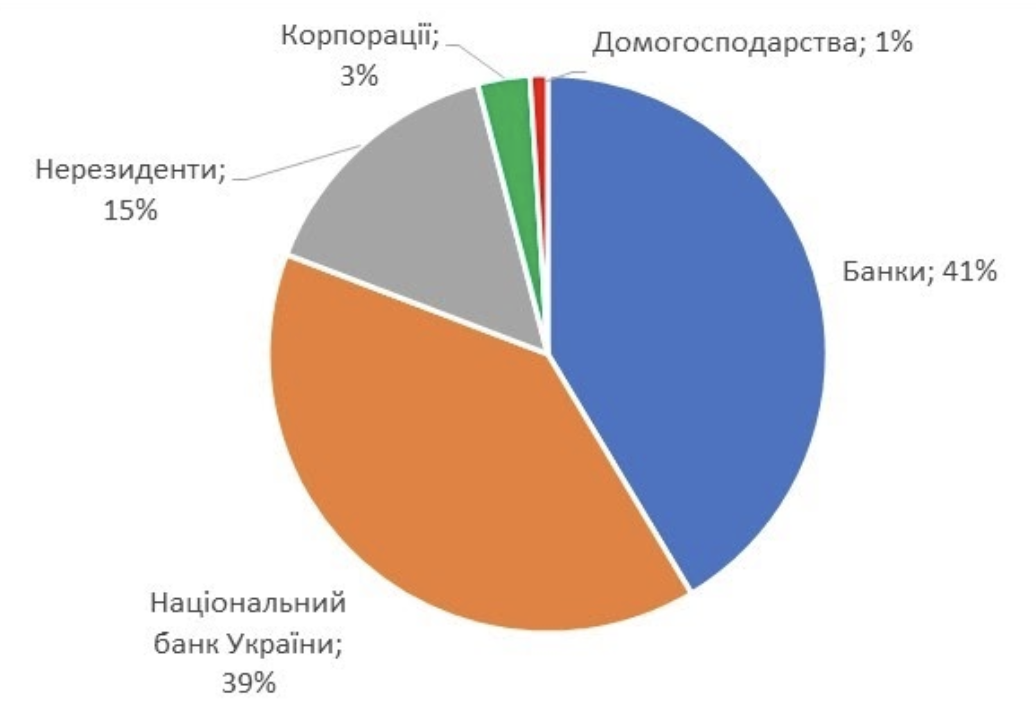

По-четверте, значну частину державного боргу утримують українські банки. За даними Національного банку України, банки утримують 41% державних облігацій (переважна частина з них – у державних банків, тож дефолт за ними не має сенсу, оскільки їх доведеться докапіталізовувати з бюджету). Криза державних боргів у єврозоні показує, що перспективи є безрадісними, оскільки дефолт підриває фінансову систему, отже, поглиблює кризу. Насправді це може створити диявольське замкнене коло: дефолт знищує банківський капітал, призводячи до банківської кризи, яка негативно впливає на економіку; падіння економіки призводить до зниження податкових надходжень та збільшує вірогідність дефолтів та скорочення бюджету; це робить фінансову систему ще більш вразливою, і цикл продовжується. Криза 2014-2015 років в Україні дає уявити, що станеться після дефолту: дика втеча з банків та гривні та майже неминуче суттєве зростання інфляції.

Рисунок 3. Структура державних облігацій за видами власників

Джерело: Національний банк України

Підсумовуючи, зараз дефолт коштуватиме Україні дуже дорого. Чи є кращі альтернативи? Так, програма з Міжнародним валютним фондом! Вона не лише допоможе уряду «втриматися на плаву», але й відкриє доступ до інших джерел фінансування. Отже, країна зможе пережити цю негоду зі значно меншими втратами.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний