Мировая экономика входит в рецессию. Это не лучшие времена для таких государств, как Украина: экспорт уменьшается, как налоговые поступления, национальная валюта дешевеет, растет стоимость заимствований, затрудняется доступ к международным кредитам. Стоит ли сейчас украинской власти объявлять дефолт по своему долгу? Быстрый ответ — нет.

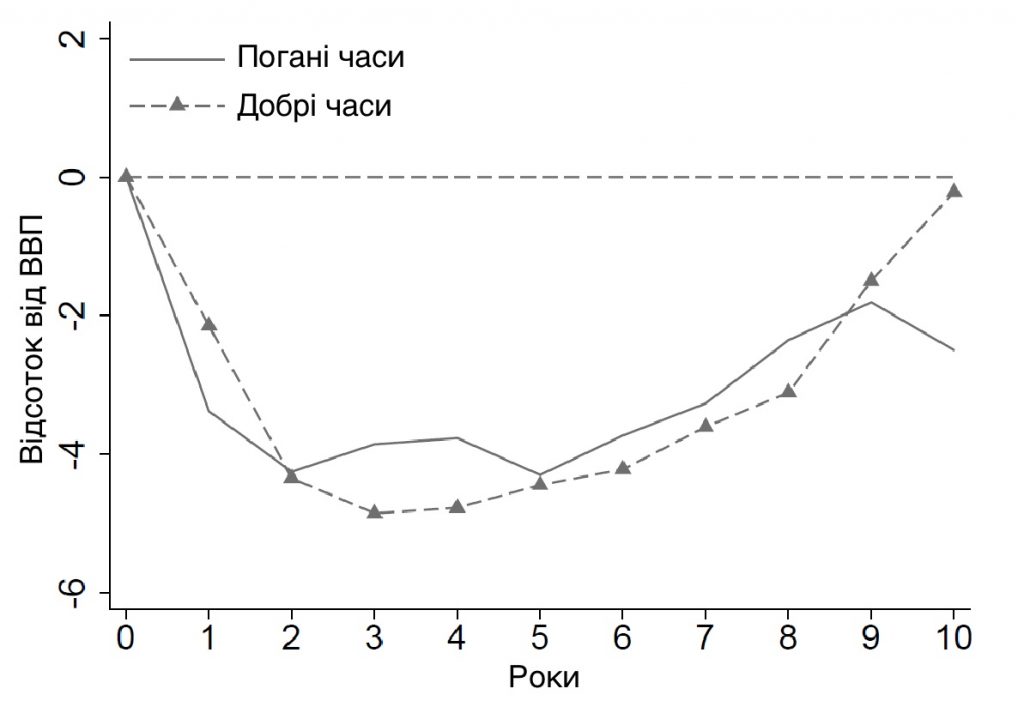

Конечно, дефолт — это событие комплексное, и стоимость дефолта может отличаться в разные времена и для разных стран, но имеющиеся данные демонстрируют некоторые четкие закономерности. Экономисты МВФ Боренштейн и Паницца (2009) рассматривают и подчеркивают несколько базовых экономических последствий дефолта: падение ВВП, падение торговли, почти полное исключение из рынков капитала, увеличение стоимости заимствований, увеличение вероятности банковского кризиса. Недавнее исследование двух экономистов из университета в Бонне позволяет оценить, насколько большим будет падение: после дефолта ВВП снижается примерно на 5% и остается подавленным еще в течение многих лет (рис. 1). Украине необходим экономический рост, и падение на 5% — это последнее, что сейчас нужно нашей экономике.

Рисунок 1. Совокупное падение ВВП вследствие дефолта

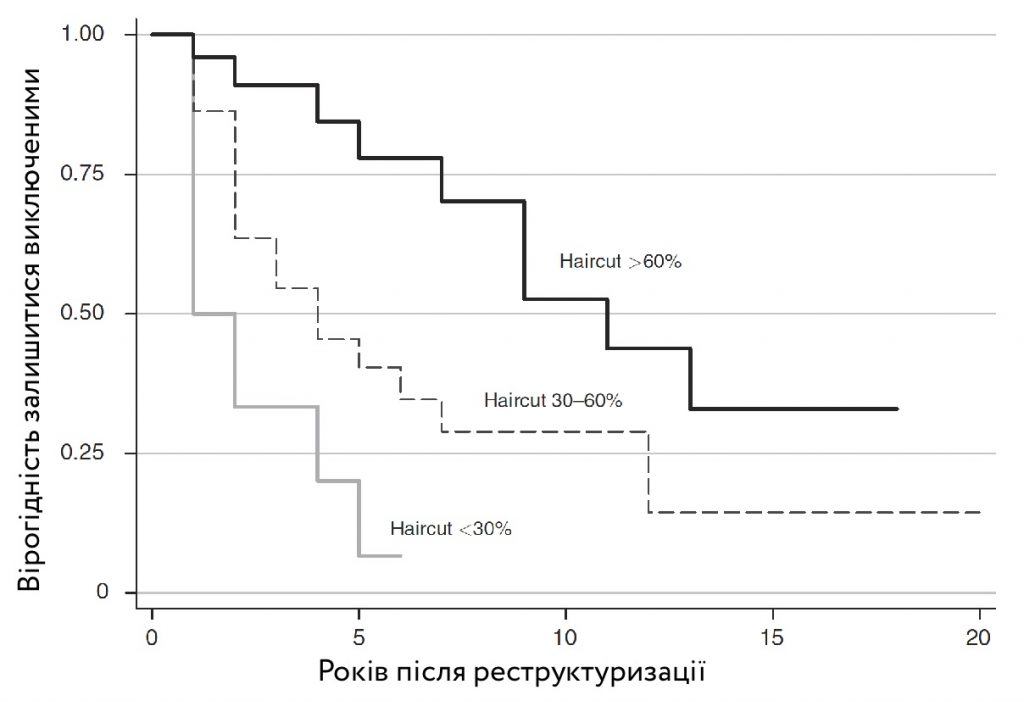

Круцес и Требеш (2013) дают свежие оценки того, на какое время страна, объявившая дефолт, остается исключенной из мирового рынка капитала. На рисунке 2, который основанный на этом исследовании, видно, что чем больше размер дефолта (или «стрижка», то есть доля долга, по которому страна объявила дефолт), тем длиннее период исключения. Среднее время исключение — около 5 лет. Сможет ли Украина вернуть доступ к мировому рынку капитала быстрее — вопрос открытый, но вряд ли при серьезном дефолте (а незначительные дефолты не имеют смысла!) этот процесс займет менее двух лет.

Рисунок 2. Вероятность остаться исключенными из мировых рынков капитала

Боренштейн и Паницца также оценивают политическую стоимость дефолта: снижение поддержки правящей партии на первых выборах после дефолта на 16%; 50-процентное увеличение вероятности смены руководителя правительства; 33-процентное увеличение вероятности замены министра финансов или главы центрального банка. Иными словами, дефолт может означать окончание политической карьеры для тех, кто его объявит.

Однако это средние показатели, а в украинском контексте последствия дефолта могут оказаться значительно неприятнее.

Во-первых, большая часть долгов Украины – перед другими правительствами (например, правительством США) или международными организациями (Международным валютным фондом, Всемирным банком и т.д.). Как Украина может рассчитывать на получение помощи (включая военную технику) от партнеров, если откажется выполнять свои обязательства перед ними?

Во-вторых, из-за коронавирусной кризис Украина переживает большой экономический спад. Из-за падения налоговых поступлений правительству придется занимать, чтобы поддерживать текущий уровень расходов, включая расходы на оборону и здравоохранение. Конечно, правительство может сократить расходы, чтобы сбалансировать бюджет, но Великая депрессия и множество других исторических примеров (в частности, Греции) свидетельствуют о том, что делать это в условиях слабой экономики — самоубийство. Следовательно, правительство должно иметь доступ к рынкам капитала, чтобы занимать средства и покрывать краткосрочные потери от уменьшения налоговых поступлений. Объявление дефолта перекроет нам доступ к этим средствам.

В-третьих, Украина должна платить за войну с Россией. Очень мало стран (если вообще есть) объявляли дефолт во время войны. Дело в том, что, войны стоят дорого, а для сохранения экономики правительству приходится брать займы для обеспечения военных, покупки и обслуживания оружия и тому подобное. Как Украина может позволить себе военные расходы, если не будет доступа к мировым рынкам капитала?

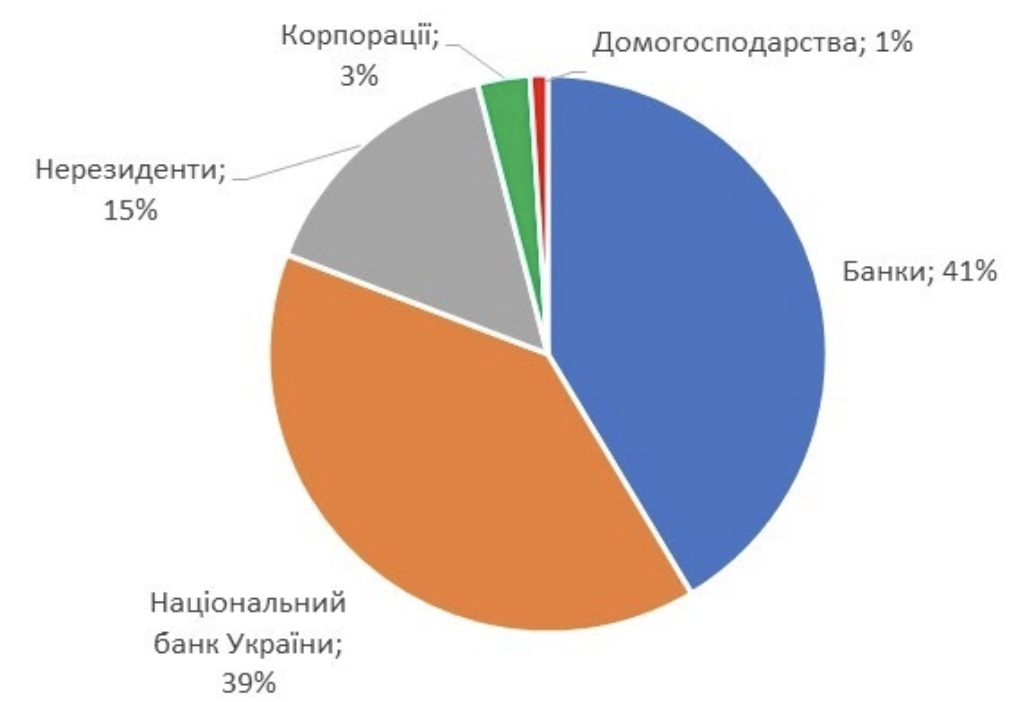

В-четвертых, значительную часть государственного долга удерживают украинские банки. По данным Национального банка Украины, банки удерживают 41% государственных облигаций (большая часть из них — в государственных банков, поэтому дефолт по ним не имеет смысла, поскольку их придется докапитализировать из бюджета). Кризис государственных долгов в еврозоне показывает, что перспективы есть безрадостными, поскольку дефолт подрывает финансовую систему, следовательно, углубляет кризис. На самом деле это может создать дьявольское замкнутый круг: дефолт уничтожает банковский капитал, приводя к банковскому кризису, который негативно влияет на экономику; падение экономики приводит к снижению налоговых поступлений и увеличивает вероятность дефолтов и сокращения бюджета; это делает финансовую систему еще более уязвимой, и цикл продолжается. Кризис 2014-2015 годов в Украине дает представить, что произойдет после дефолта: дикий побег из банков и гривны и почти неизбежен существенный рост инфляции.

Рисунок 3. Структура государственных облигаций по видам владельцев

Источник: Национальный банк Украины

Подытоживая, сейчас дефолт будет стоить Украине очень дорого. Есть ли лучшие альтернативы? Да, программа с Международным валютным фондом! Она не только поможет правительству «удержаться на плаву», но и откроет доступ к другим источникам финансирования. Следовательно, страна сможет пережить эту непогоду с гораздо меньшими потерями.

Предостережение

Автор не является сотрудником, не консультирует, не владеет акциями и не получает финансирования ни от одной компании или организации, которая имела бы пользу от этой статьи, а также никак с ними не связан.