В умовах повномасштабного вторгнення підтримка бізнесу набула критичної ваги, з огляду на те, що саме податки, залежні від ділової активності, є основним джерелом фінансування оборонних видатків держбюджету. Міжнародні партнери України вказують на необхідність збільшення частки внутрішнього фінансування та зниження залежності від зовнішніх надходжень для потреб відновлення та подальшого економічного зростання. Одним із найвідоміших інструментів підтримки бізнесу є державна програма «5-7-9». Проте наскільки ефективно вона працює в умовах війни?

Державна програма «Доступні кредити 5-7-9%» протягом повномасштабної війни у 2022-2023 рр. набула безпрецедентно високої ролі для боргового фінансування підприємств на тлі уповільнення банківського кредитування на ринкових умовах. Так, станом на грудень 2023 р. близько 40% чистого гривневого кредитного портфеля банків України становили кредити за пільговими ставками в рамках Програми, а за словами голови Фонду розвитку підприємництва, 90% нових кредитів для бізнесу за час повномасштабної війни були видані саме в межах Програми.

Водночас теперішній дизайн Програми виглядає далеким від оптимального. Програма втратила початковий фокус, оскільки використовувалась як широкий та зручний інструмент підтримки бізнесу протягом COVID-кризи та повномасштабної війни. Як результат, за чотири роки свого існування вона змінювалася понад 20 разів.

На перший погляд, масштаб і багатовекторність програми є прикладом чи не найбільшого втручання держави в діяльність ринкового механізму на банківському ринку, 53% активів якого і так перебувають під контролем банків з державним капіталом. Це викликає небезпідставні побоювання професійної спільноти стосовно зростання загроз порушення ринкової дисципліни, викривлення стимулів, формування корупційних і моральних ризиків.

З іншого боку, в умовах «ідеального шторму» та згортання бізнес-активності під впливом початкових шоків від повномасштабного вторгнення агресора та екстраординарних викликів режиму «war finance», державна кредитна підтримка була логічною складовою політики макрофінансової стабілізації для своєчасного фінансування агровиробників, підтримки експорту, роздрібного товарообороту та підвищення шансів на виживання та життєстійкості численних компаній малого і середнього бізнесу.

Відтак для розробки рекомендацій з підвищення програми «5-7-9» необхідно її детально проаналізувати.

Еволюція Програми «Доступні кредити 5-7-9%»

У січні 2020 року за ініціативи Президента Уряд затвердив Державну Програму «Доступні кредити 5-7-9%» (надалі Програма), спрямовану на підтримку інвестиційної діяльності, створення робочих місць виключно в секторі мікро та малого підприємництва, а також підтримки стартапів за допомогою надання кредитів за пільговими ставками. При цьому різниця між пільговою (5, 7 або 9%, пізніше 0 або 3%) та ринковою ставкою компенсується з державного бюджету, проте рішення про видачу кредиту ухвалюють банки.

Перша суттєва зміна параметрів дизайну Програми сталася вже за кілька місяців під час COVID-кризи, коли багато підприємств зіткнулися з неможливістю продовжувати працювати та відповідно браком ліквідності. Для підтримки фінансової стійкості та ліквідності мікро та малих підприємств (ММП) в рамках Програми було запропоновано два нові типи кредитів: антикризовий на поповнення ліквідності (до 3% річних, а на період карантину та 90 днів після нього – 0%) та рефінансування, за яким процентна ставка становила 0%. Окремо Програму розширили на ММП-виробників лікарських засобів та медичного обладнання. У 2021 році можливість отримати кредит за Програмою отримали ФОПи, які відповідають певним критеріям, зокрема ліміту на обсяг річного доходу, є резидентами України тощо.

З початком повномасштабного вторгнення Програма вдруге зазнала суттєвих змін: був значно розширений список реципієнтів (у т.ч. до Програми включили великі компанії), а також додані нові напрями кредитування для підтримки бізнесу в умовах воєнних дій. По-перше, розширили можливості підтримки сільгоспвиробників для забезпечення фінансування посівних робіт і запровадили відповідний окремий напрям Програми – підтримка посівної; по-друге, окремим напрямом фінансування стали кредити на подолання наслідків повномасштабного вторгнення, у т.ч. відновлення виробничих потужностей («антивоєнні цілі» у класифікації Фонду розвитку підприємництва (ФРП), який адмініструє Програму). Крім того, у 2022р. Програму розширили на торговельні мережі, а у 2023р. на енергокомпанії. Фактично Програма з інструменту підтримки малого бізнесу стала засобом кредитування для широкого кола підприємств.

Як під час COVID-19, так і під час повномасштабної агресії зміни до програми ухвалювалися в умовах критичного дефіциту часу й без ретельного аналізу плюсів та мінусів. Тому виникли дисбаланси, про які постфактум говорили фахівці Нацбанку, Мінфіну та банківської спільноти. Серед них секторальні та регіональні диспропорції в розподілі пільгових кредитних коштів, випадки кредитування неблагонадійних компаній, зростання непрацюючих кредитів за програмою (NPLs) протягом 2022р. – 10 місяців 2023р. з 1% до 7%. У березні 2023 року НБУ та уряд внесли зміни до програми, які передбачали підвищення ставок (зокрема для кредитів на оборотний капітал), відмову від надання рефінансування раніше виданих кредитів на подолання наслідків COVID-кризи тощо. Водночас відбулося розширення спектра цілей кредитування, зокрема включення до програми бізнесу, який функціонує на деокупованих та прифронтових територіях, а восени додався акцент на підтримку переробки та проєктів енергоефективності.

У липні 2023 року, під час перегляду поточної програми МВФ, одним зі структурних маяків стала розробка нової стратегії Програми 5-7-9 з поверненням фокусу на МСБ. Виконання цього структурного маяка було заплановане до кінця вересня 2023, проте його не було виконано і за результатами другого перегляду Програми дедлайн був перенесений на кінець березня 2024р. Отже, повернення фокусу програми важливе для збереження макроекономічної стабільності в Україні.

Програма доповнюється можливістю надання кредитів під портфельні гарантії, обсяг яких станом на середину лютого 2024р. перевищив 105 млрд грн для 33,2 тис. договорів. Обсяг гарантованих кредитів, що обслуговуються, станом на 1 лютого 2024р. становить 67,2 млрд грн, із яких майже 70% надані в рамках Програми «5-7-9%». Проте детальний аналіз інструменту державних гарантій виходить за рамки цього дослідження.

Хто й коли отримував кредити за програмою «5-7-9»? Аналіз даних

В контексті вдосконалення стратегії розвитку Програми «5-7-9», розглянемо фінансові дані за період існування програми. Нижче ми аналізуємо максимально доступні деталізовані історичні дані Фонду розвитку підприємництва (ФРП) за період з серпня 2020р. по вересень 2023р. у щотижневому розрізі, частково доповнені актуальними агрегованими даними на початок лютого 2024р. Ці дані дають можливість комплексно дослідити динаміку обсягів пільгового кредитування та дослідити розвиток, недоліки та ефективність програми «5-7-9».

Загальна динаміка обсягів кредитування за Програмою

Упродовж 2020-2023 рр. спостерігається постійне зростання загальних обсягів наданих кредитів «5-7-9%». Обсяги нових виданих кредитів щомісяця перевищували повернення старих (рис. 1).

Графік 1. Кумулятивна динаміка кредитування за Програмою 5-7-9, млрд грн

Дані: ФРП

За актуальними даними, оприлюдненими ФРП, загальна сума підписаних кредитних договорів виросла до 276,9 млрд грн станом на 19.02.2024р. При цьому поточна заборгованість позичальників за пільговими кредитами на початку 2024 року становила 126,8 млрд грн.

Важливу роль Програми для бізнесу та економіки в цілому підкреслює стрімке зростання частки кредитів, виданих за програмою «5-7-9%», у чистому гривневому корпоративному портфелі - з 5% у 2020р. до 18% у 2021р., 26% у 2022 р. та до 40% за підсумками 2023р. (як згадано вище, серед нових кредитів, виданих під час повномасштабного вторгнення, частка субсидованих за Програмою сягає 90%).

Дві третини обсягу підписаних за Програмою кредитних договорів (67,4%) припадає на період воєнного стану в Україні, з 24.02.2022 р. по 05.02.2024 р. Таким чином зростання кредитного портфеля за Програмою «Доступні кредити 5-7-9%» переважно зумовлене зміною дизайну програми в умовах повномасштабної війни.

Обсяги бюджетного фінансування програми значно виросли: якщо у 2020-2021 роках на неї було закладено по 2 млрд грн, то на 2022 рік - 7 млрд грн, на 2023 рік - 16 млрд грн, а на 2024 рік - уже 18 млрд грн (таблиця 1).

Видатки за бюджетною програмою «фінансування 5-7-9» здійснювались у повному обсязі, за винятком 2022р. (втім, у цьому році фактичні видатки були майже на рівні початкового плану). Згідно зі Звітом про виконання відповідної бюджетної програми за 2022р., були витрачені всі кошти, отримані на цю програму із бюджету.

Таблиця 1. Показники бюджетного фінансування Програми

| Рік | Початковий річний план, млрд грн | Уточнений річний план, млрд грн | Виконано за період, млрд грн | Відсоток виконання до уточненого річного плану, % |

| 2020 | 2.0 | 2.0 | 2.0 | 100.0 |

| 2021 | 2.0 | 4.072 | 4.072 | 99.99 |

| 2022 | 7.0 | 9.326 | 6.326 | 67.8 |

| 2023 | 16.0 | 16.0 | 16.0 | 100.0 |

| 2024 (план) | 18.0 | - | - | - |

Дані: OpenBudget, НБУ

За даними OpenBudget, заплановане фінансування програми на 2023 рік було вичерпано вже у листопаді. На нестачу фінансового ресурсу для компенсації процентних ставок вказує Нацбанк у грудневому Звіті про фінансову стабільність. За оцінкою регулятора, на початок 2024р. заборгованість держави перед банками становить 7 млрд грн.

Аналіз щомісячної динаміки абсолютного приросту кредитування показує, що після запровадження воєнного стану значно виросли середні щомісячні обсяги чистих виданих кредитів за програмою з локальними піками у квітні-травні 2022 р. та у грудні 2022 р. (рис. 2).

Рисунок 2. Чистий приріст обсягів кредитування за Програмою 5-7-9, млрд грн

Дані: ФРП

Відтак спостерігається певна сезонність, пов’язана з потребами фінансування посівної навесні: середні темпи зростання кредитів упродовж березня-травня були у 1,7 та 2,1 раза вищими за середньорічні у 2021р. та 2022р. відповідно, натомість у 2023р. різниця стала менш помітною. Локальні максимуми у грудні (в 1,5-2 рази вищі порівняно з середньомісячними обсягами виданих кредитів) можна пояснити традиційним освоєнням залишків бюджетних коштів і виконанням банками річних планів, а для аномального 2022 року - зростанням фінансових потреб підприємств через обстріли та блекаути. Отже, бачимо зростання попиту на позикові кошти за пільговими ставками на початку весни та у грудні.

Структура кредитування за цілями програми

Численні зміни дизайну Програми знайшли своє відображення також у високій варіативності цілей інструменту «Доступні кредити 5-7-9». Зміна цілей показана в таблиці 2. Водночас наявна класифікація кредитів за цілями від ФРП не є взаємовиключною (наприклад, аграрії можуть отримувати кредити як у рамках цілі фінансування посівної, так і на підтримку обігових коштів), що ускладнює аналіз ефективності Програми.

Рис. 3 показує значну зміну структури нових виданих кредитів за Програмою 5-7-9% до та після повномасштабного вторгнення. Після первинної активної видачі кредитів на рефінансування, вже у другому півріччі 2020р. простежувалися скорочення їхньої частки та зростання частки антикризових кредитів, які передбачали кредитування обігового капіталу компаній. Кредити на інвестиційні цілі не відігравали значної ролі у цей період - їхня частка коливається у межах 7-18%.

На рисунках 3 та 4 показана класифікація 2020-21 років (6 видів кредитів), а класифікація 2022-2023 року (14 видів кредитів) приведена до попередньої класифікації так, як показано в Таблиці 2.

Таблиця 2. Класифікація кредитів за програмою «5-7-9» Фондом розвитку підприємництва

| 2020-2021 роки | 2022-2023 роки |

| Антивоєнний | Антивоєнний |

| Антикризовий | Антикризовий, енергетика, переробка (с/г), торговельні компанії |

| Інвестиційний | Відбудова бізнесу, інвестиційний, інвестиційний 2023 |

| Підтримка посівної (с/г) | Підтримка посівної (с/г), підтримка посівної (с/г) 2023 |

| Підтримка ФОП | Підтримка ФОП |

| Рефінансування | Обігові 2023, пролонгація кредитів (обігові), рефінансування |

Джерело: складено авторами за даними ФРП

Рисунок 3. Динаміка приросту кредитів 5-7-9% у розрізі цілей, млрд грн

Джерело: складено авторами за даними ФРП

Рисунок 4. Кумулятивна динаміка кредитів 5-7-9% у розрізі цілей, млрд грн

Джерело: складено авторами за даними ФРП

Із початком повномасштабної війни перелік цілей Програми розширився. Здебільшого кредити видавались на «антивоєнні цілі» (за визначенням ФРП), які фактично замістили попередні антикризові кредити. Локальні максимуми кредитування навесні 2022 року були сформовані переважно кредитами аграріям для підтримки посівної, а у грудні зафіксовано значне зростання антивоєнних кредитів. Основну масу кредитів «5-7-9%» складають відносно короткострокові кредити, що суперечить первинному задуму довгострокового фінансування інвестиційних цілей.

Як уже зазначалося, загалом у структурі Програми помітною стала частка позик «5-7-9%» на підтримку посівної для сільськогосподарських компаній, тоді як частка інвестиційних кредитів продовжила скорочення попри певний локальний стрибок у травні 2022 року на фоні тимчасової активізації емісійного фінансування економіки у той час.

Навесні 2023р. найбільшу частку в загальному обсязі нових виданих кредитів становили кредити на підтримку ліквідності й на посівну. Частка інвестиційних кредитів дещо виросла. Частка позик, наданих у цілях підтримки ФОП (поповнення їхніх оборотних коштів), енергосервісу, на відбудову в загальній сумі кредитування залишається досить низькою.

Розподіл кредитів за цілями свідчить, що Програма переважно спрямована на підтримку поточної активності компаній, а не на інвестиційні цілі. З одного боку, Програма стала важливим інструментом, що допоміг компаніям пройти кризові періоди: від початку дії Програми було підписано 81,4 тис. кредитних договорів. З іншого боку, виникає питання про доцільність широкого фінансування поточної діяльності за пільговими ставками, адже це контрастує з первинною концепцією Програми як драйвера розвитку бізнесу.

Структура кредитування за секторами економіки

Галузями-лідерами за обсягом отриманих кредитів «5-7-9%» є аграрна та торгівля (рис. 5). Наприкінці 2023 року на агрокомпанії загалом припадало 49% від усіх пільгових кредитів за час існування Програми. Найменшою частка агросектору в портфелі пільгових кредитів була в другій половині 2021 року - 43%, після чого вона відновилась до попередніх рівнів. У результаті настільки інтенсивної кредитної підтримки сільського господарства з боку держави наразі кредити «5-7-9%» становлять 68% усіх працюючих гривневих позик у цьому секторі економіки, а агровиробники з такими кредитами формували близько третини всього доходу галузі.

На сектор торгівлі припадає 26% усіх наданих кредитів «5-7-9%». Примітно, що торгівля займала доволі високу частку навіть до 2022р., коли в Програмі з’явилася додаткова можливість фінансувати великі торгівельні мережі. У промисловість було спрямовано всього 15% пільгових кредитів. Решта секторів, такі як послуги, будівництво, фінанси, акумулювали ще менші частки (6.4%, 2.1%, 0.03% відповідно).

Рисунок 5. Динаміка структури кумулятивного обсягу кредитів 5-7-9% у розрізі секторів, %

Дані: ФРП

Щомісячний аналіз приросту кредитів дозволяє прослідкувати зміни в динаміці видачі позик у розрізі галузей. З початку свого існування й до сьогодні Програма «Доступні кредити 5-7-9» фактично спрямована на два сектори - АПК та торгівлю: сумарна частка компаній цих галузей у чистих кредитах за Програмою перевищує 70% (хоча первісно програма не планувалася для цих секторів). Це може пояснюватись тим, що компанії у цих галузях є найбільш платоспроможними і відповідають банківським стандартам. Однак з травня 2023р. частка нових кредитів, виданих торговельним компаніям, стає значно вищою, ніж частка кредитів, виданих аграріям.

Рисунок 6. Динаміка структури приросту кредитів 5-7-9% у розрізі секторів, %

Дані: ФРП

На третьому місці за часткою отриманих кредитів - компанії переробної промисловості, проте їхня частка (8-18%) залишається набагато нижчою порівняно з галузями-лідерами. Постає питання у доцільності загальної підтримки галузі торгівлі та інших платоспроможних компаній без урахування фактору втрат від війни. Очевидно, банкам вигідно кредитувати такі компанії, проте чи потрібно їх підтримувати за рахунок держави?

Регіональний розподіл наданих кредитів

Географічний розподіл виданих кредитів «5-7-9%» виявився достатньо рівномірним і свідчить про відсутність явних лідерів, які б мали суттєвий відрив від решти регіонів (рис. 7). Топ-3 регіонів за часткою виданих кредитів - це м.Київ (9,9%), Львівська (8,2%) та Дніпропетровська (7,5%) області. Це відповідає загальному рейтингу регіонів за внутрішнім регіональним продуктом. Водночас географічний розподіл пільгового кредитування є менш концентрованим, ніж розміщення економічного потенціалу.

Державна програма «Доступні кредити 5-7-9%» охоплює усю територію України за винятком тимчасово окупованих територій Півдня та Сходу, де кредитів не видавали й до повномасштабного вторгнення.

Рисунок 7. Структура кредитів 5-7-9% у розрізі регіонів України, %

Дані: ФРП

Нарощування кредитного портфеля «5-7-9%» у регіонах протягом дії Програми відбувалося з різною швидкістю. Протягом 2022-2023рр. попри абсолютний приріст портфелю суттєвий спад частки в національному розподілі кредитів «5-7-9%» відбувався у Харківській області (з 8% до 5,5%), Запорізькій області (з 5% до 3%), Херсонській області (з 3,2% до 1,3%). Відносний приріст загальних сум кредитів під час воєнного стану відображений на рис. 8.

Рисунок 8. Приріст кредитів за регіонами України протягом 2022 - 9 місяців 2023 рр.,%

Дані: ФРП

Примітка. На графіку показано відношення залишків виданих кредитів за Програмою станом на 29.09.2023 до залишків станом на 01.01.2022 (%)

Як видно на рис. 8, обсяги виданих кредитів протягом 2022-2023рр. зростали в усіх регіонах країни, проте найменш інтенсивно (+15-80%) в областях Півдня та Сходу, де ведуться бойові дії та є тимчасово окуповані території. Найбільші темпи приросту пільгового кредитування показують центральні регіони: Полтавщина (+290%) та Кіровоградщина (+267%). Суттєво виросли обсяги кредитування компаній з відносно близьких до лінії зіткнення Одещини та Дніпровщини, оскільки саме навколо цих міст-мільйонників переважно перерєстровувалися компанії з тимчасово окупованих громад. Крім того, в цих областях зберігався попит на фінансування з боку агровиробників та з’явився попит на кредити на подолання наслідків війни. З огляду на релокацію підприємств та відносно кращі умови для ведення бізнесу фіксується значне збільшення пільгових кредитів і в областях західного макрорегіону. Обсяг наданих кредитів компаніям Києва виріс утричі (+199.9%) з початку 2022 р.

Таблиця 3. Чистий абсолютний приріст кредитів 5-7-9%, агрегований за макрорегіонами України, млн грн

| Макро регіон | 2 півріччя 2020 | 1 півріччя

2021 |

2 півріччя 2021 | 1 півріччя 2022 | 2 півріччя 2022 | 1 півріччя 2023 | 3 квартал 2023 |

| Захід | 4 491 | 7 110 | 6 060 | 11 027 | 9 963 | 12 002 | 7 409 |

| Північ | 3 908 | 8 232 | 7 764 | 11 000 | 10 857 | 10 247 | 8 264 |

| Центр | 4 306 | 8 985 | 7 666 | 15 520 | 11 957 | 15 559 | 7 888 |

| Південь | 2 977 | 5 827 | 5 049 | 6 644 | 5 294 | 5 030 | 3 714 |

| Схід | 1 768 | 3 755 | 3 439 | 2 708 | 1 923 | 1 870 | 978 |

| Усього | 17 451 | 33 908 | 29 976 | 46 899 | 39 993 | 44 707 | 28 254 |

Дані: ФРП

Через спад ділової активності внаслідок посилення воєнних ризиків компанії Півдня та Сходу почали отримувати значно менші обсяги кредитування за Програмою. Натомість ті регіони, де вплив війни був відносно слабшим, - Центр, Захід України, а останнім часом і Північ - отримали найбільші обсяги державної кредитної підтримки.

Банки-учасники Програми «Доступні кредити 5-7-9%»

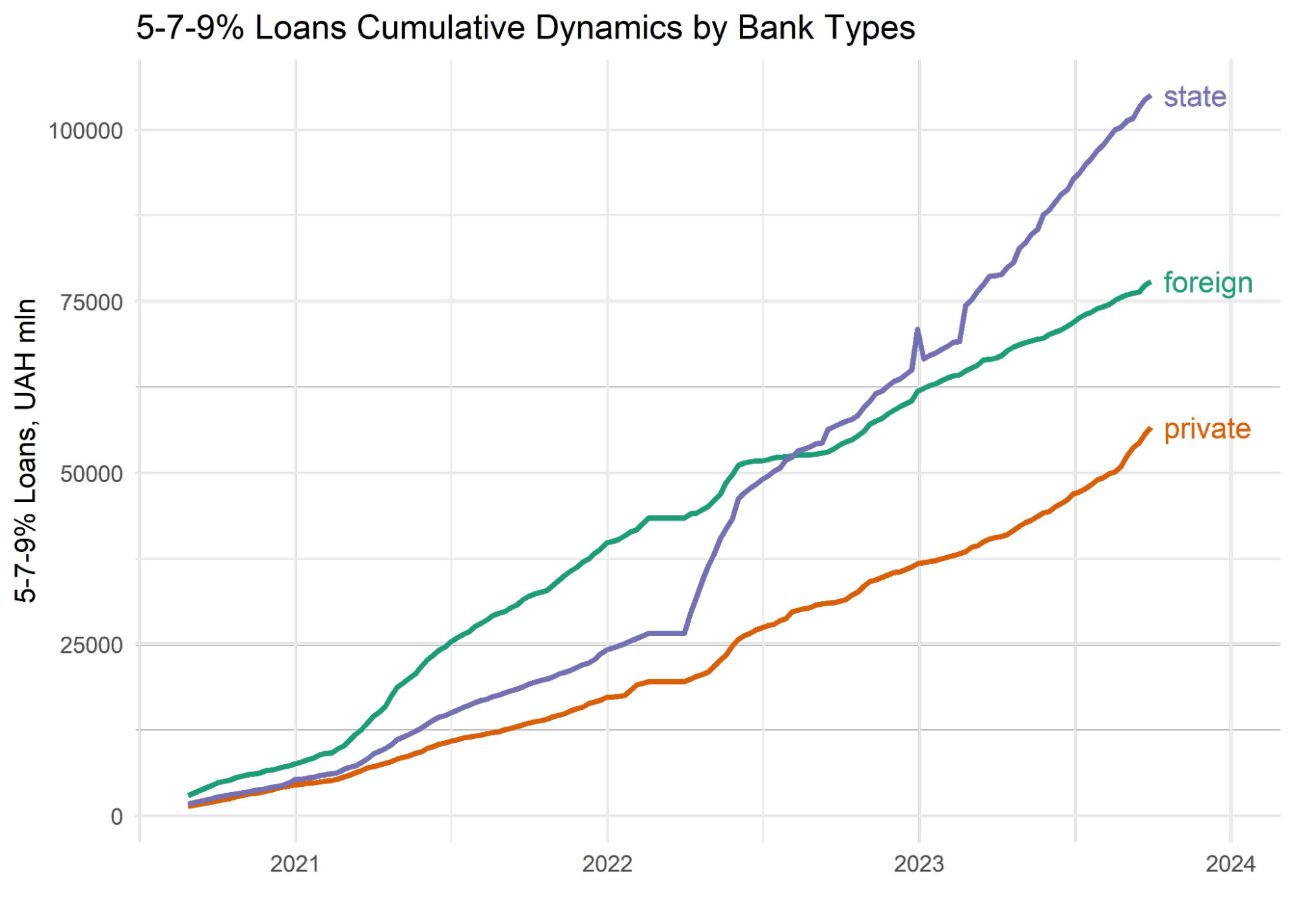

З початку програми і до середини 2022 р. лідерами доступного кредитування в рамках Програми були банки з іноземним капіталом (рис. 9). Проте вже починаючи з другої половини 2022р. кредитування здебільшого проводиться державними банками, переважно Приватбанком та Ощадбанком (рис. 10). Зокрема, за повідомленнями у ЗМІ з посиланням на представників Ощадбанку, банк кредитував 4 великі торговельні мережі.

Рисунок 9. Кумулятивна динаміка кредитів 5-7-9% за типами банків, млн грн

Дані: ФРП, НБУ, Bankografo.com. Примітка: «state» - державні банки, «foreign» - банки з іноземним капіталом, «private» - приватні українські банки (без іноземного капіталу). Класифікація банків відповідає підходам НБУ.

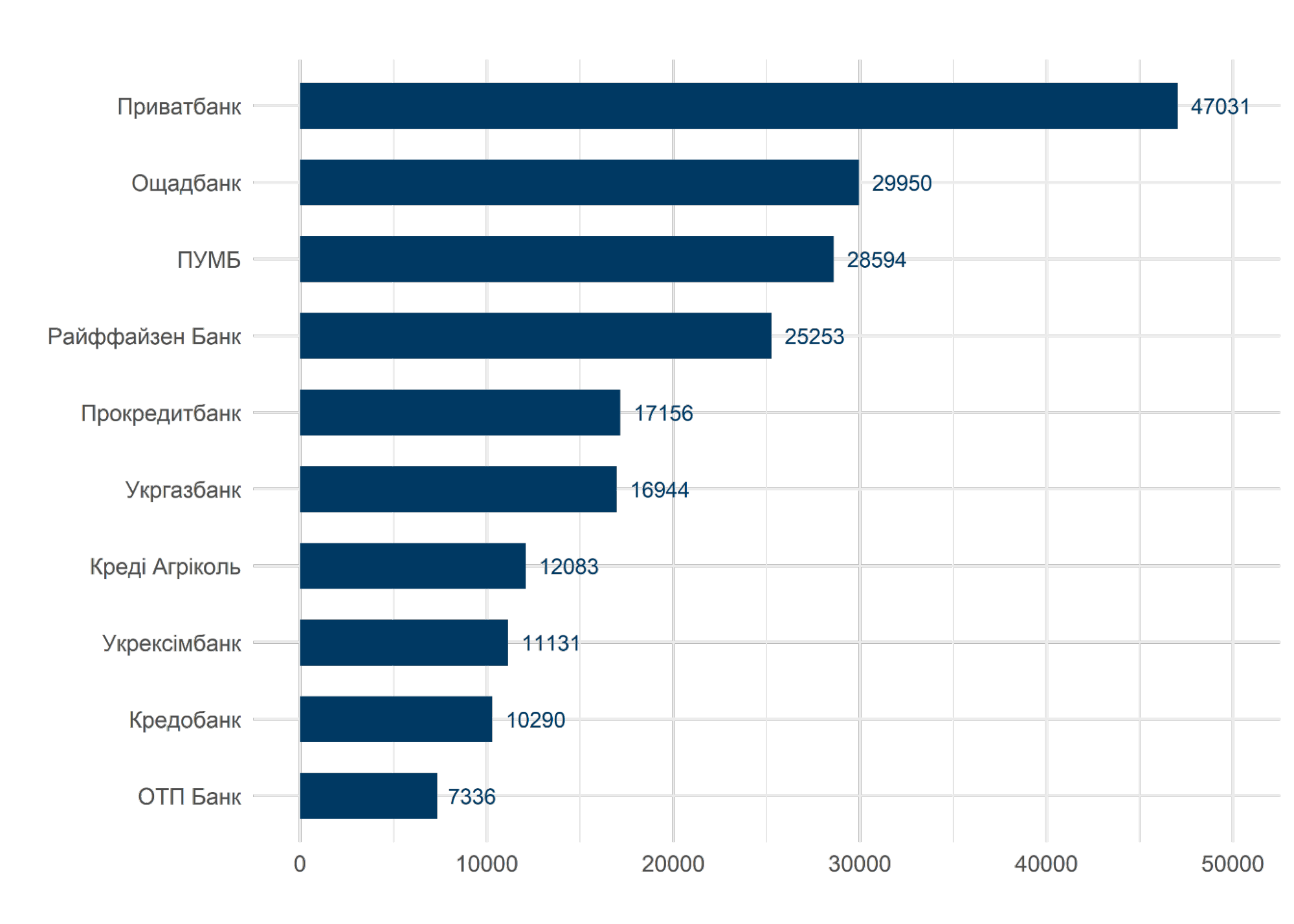

Рисунок 10. Розподіл кредитів 5-7-9% за топ 10 банками станом на 29.09.2023 р., млн грн

Дані: ФРП

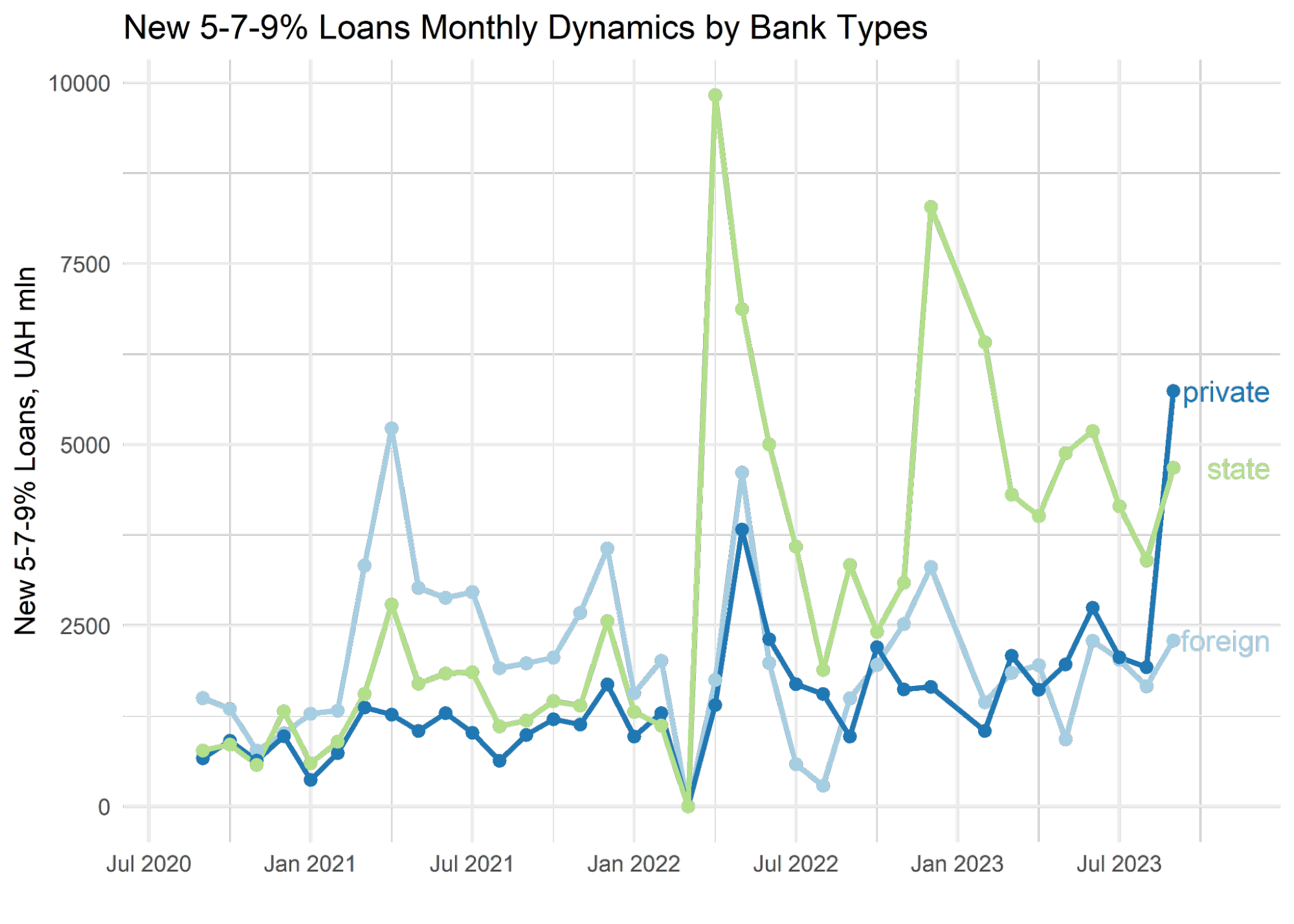

Під час воєнного стану банки з іноземним капіталом явно відстають за темпами нарощування кредитів «5-7-9%» не лише від державних, а й від приватного ПУМБ (рис. 11), який у вересні 2023 року вперше забезпечив перевищення обсягів доступних бізнес-позик від групи приватних вітчизняних банків над сукупними видачами державних та іноземних банків.

Рисунок 11. Динаміка нових кредитів 5-7-9% за типами банків, млн грн

Дані: ФРП, НБУ, Bankografo.com. Примітка: «state» - державні банки, «foreign» - банки з іноземним капіталом, «private» - приватні українські банки (без іноземного капіталу). Класифікація банків відповідає підходам НБУ.

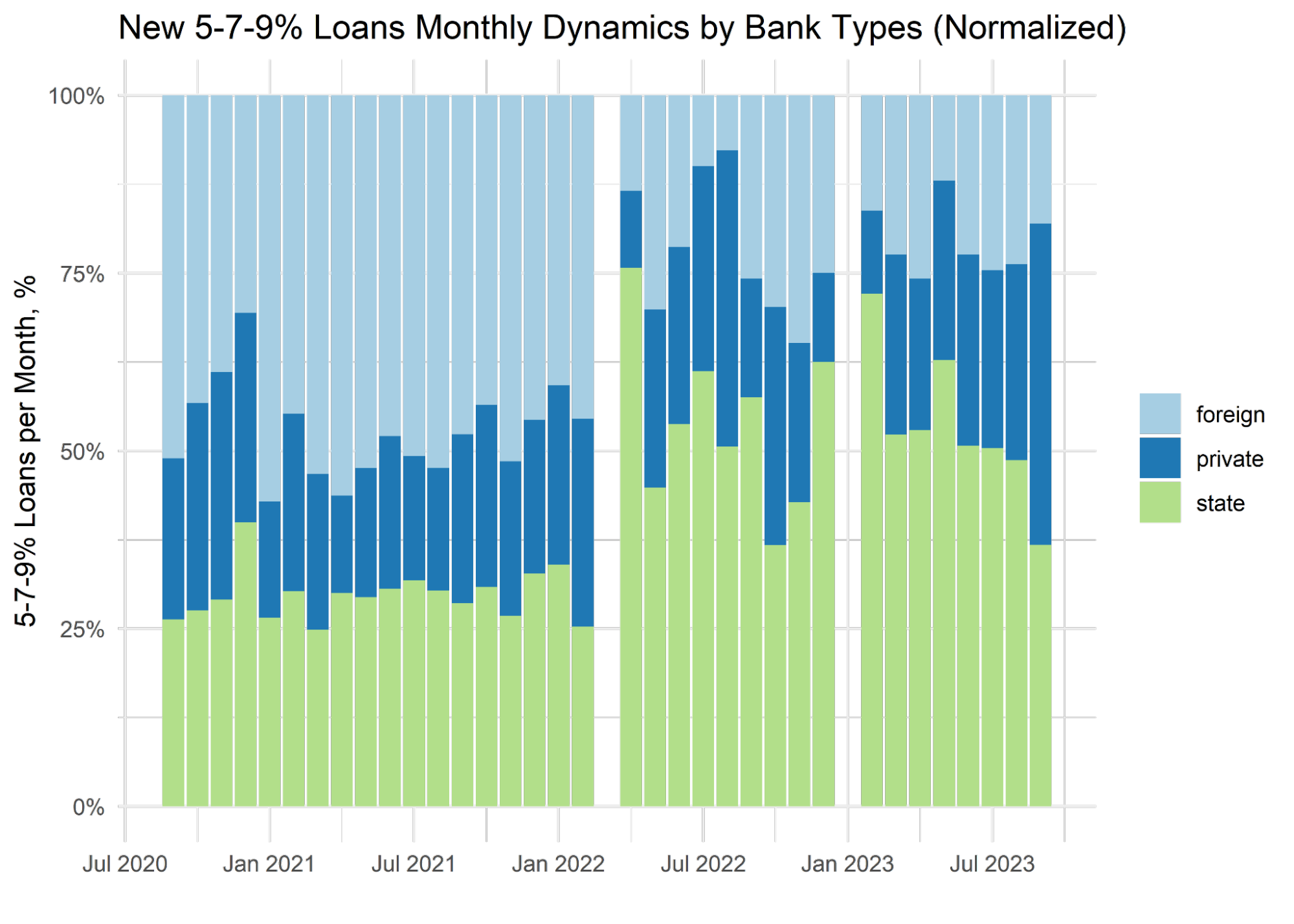

Рисунок 12. Динаміка структури нових кредитів 5-7-9% за типами банків, %

Дані: ФРП, НБУ, Bankografo.com. Примітка: «state» - державні банки, «foreign» - банки з іноземним капіталом, «private» - приватні українські банки (без іноземного капіталу). Класифікація банків відповідає підходам НБУ.

Водночас такі лідери ринку з іноземним капіталом як Райффайзен, Прокредит, Креді Агріколь, Кредобанк та ОТП Банк залишаються в першій десятці кредиторів, хоч і послідовно скорочують свою частку в Програмі. Можливою причиною зниження зацікавленості банків з іноземним капіталом у цій Програмі є несвоєчасна компенсація відсотків з боку держави: якщо на кінець 2022 р. затримка становила 2 місяці, то вже наприкінці 2023 р., за словами учасників ринку, її термін виріс до 5 місяців.

Зростання кредитування з початку 2022р. переважно за рахунок державних банків, попри позитивні ефекти від згладження обвалу кредитної підтримки, підвищує частку держави в активах банківської системи, яка й так є доволі високою.

Пропоновані напрямки змін дизайну Програми

На основі аналізу розвитку Програми пропонуємо рекомендації з удосконалення Програми для посилення позитивних ефектів від майбутньої імплементації державної стратегії кредитної підтримки.

- Сфокусувати Програму на підтримці нових МСБ, як і було задумано з самого початку. Іншими словами, необхідно, щоб у програмі брали участь лише ті компанії, які без неї не могли б отримати кредит. При цьому уряд за участю банків має розробити чіткі критерії розмежування великого та малого/середнього бізнесу, щоб обмежити доступ до кредитів великих компаній, структурованих як група МСБ.

- Сформувати для кожної цілі кредитування окремі критерії ефективності, сфокусувати Програму на підтримці інвестиційних кредитів - відповідно поступово відмовитися від рефінансування в рамках Програми старих кредитів та обігових коштів. Запровадити відслідковування інформації про те, чи досягли підприємства, які отримали кредит в рамках Програми, бізнес-цілей, наведених у кредитних заявках або бізнес-планах, та регулярну публікацію цієї інформації в узагальненому вигляді.

- Здійснити комплексний огляд якості активів та досягнутих соціально-економічних ефектів старого кредитного портфеля «5-7-9%» (наприклад, створення робочих місць, впровадження інновацій, вклад у продовольчу та енергетичну безпеку тощо), який попри звуження цілей програми, залишатиметься у Фонді.

- Уникати «перекосу» фінансування програми на користь певної групи банків з огляду на панівну сьогодні роль банків з державним капіталом у Програмі (рис. 12). Між банками має відбуватися чесна конкуренція за залучення клієнтів у рамках Програми.

- Превентивно сформувати запобіжники від зловживань з боку бізнесу на деокупованих територіях, включаючи фіктивні перереєстрації: детальніша перевірка кредитних заявок департаментами ризик-менеджменту банків, відділами фінансового моніторингу.

- Запустити механізм страхування воєнних ризиків, що дозволить посилити роль інвестиційного кредитування в структурі Програми та знизити кредитні ризики позичальників.

Хоча аспекти сталого розвитку виходять за рамки даного дослідження, вважаємо, що, враховуючи анонсоване НБУ посилення уваги до ESG-ризиків, варто розробити запобіжники від формального підходу до контролю за ризиками сталого розвитку отримувачів кредитів «5-7-9%», але з іншого боку не допустити надмірного обмеження потенційних позичальників та спаду рівня фінансової інклюзії через складність процедур включення ESG-компонентів у кредитну заявку.

Загалом, оновлену стратегію Програми доцільно будувати на принципах недопущення акумуляції додаткового кредитного ризику на балансах державних банків, з огляду на їхню схильність до морального ризику (moral hazard). Наприклад, накопичення непрацюючих кредитів у сегменті державних банків підвищує імовірність їх докапіталізації. Запровадження чітких KPI окремо для «екстреного» фінансування на подолання наслідків криз та фінансування інвестиційних проектів покращить операційний дизайн Програми. Це сприятиме забезпеченню максимально ефективного розміщення державних коштів для стимулювання економічного зростання, зважаючи на критичну обмеженість бюджетних ресурсів.

Застереження

Автори не є співробітниками, не консультують, не володіють акціями та не отримують фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний