Як правило, висвітлення пресою програм викупу активів, зокрема кількісного пом’якшення (quantitative easing, QE), стосувалося розвинених країн світу, зосереджуючись на кількох конкретних центральних банках, як-от Федеральна резервна система (ФРС) США, Банк Японії, Банк Англії та Європейський центральний банк. Однак, протягом минулого століття центральні банки провадили політику схожу на QE в країнах із різним рівнем розвитку. Як економіки з ринками, що формуються та країни, що розвиваються реагували на політики кількісного пом’якшення? Чи є результати такої політики обнадійливими?

До пандемії COVID-19, у вересні 2019 року, ФРС США почала проводити четвертий раунд кількісного пом’якшення після Глобальної фінансової кризи 2008 року. 15 березня 2020 року ФРС оголосила про нову програму кількісного пом’якшення на понад 700 мільярдів доларів через викуп активів з метою підтримання ліквідності у відповідь на пандемію COVID-19. Результатом цього станом на травень 2021 року стали понад 8 трильйонів доларів на балансі ФРС (рис. 1).

Рисунок 1. Активи Федеральної резервної системи

З новим раундом кількісного пом’якшення, що реалізується провідними центробанками світу, наразі дуже важливо оцінити історію викупу активів центральними банками та дослідити вплив QE на реальну економіку.

Традиційно центральний банк досягає своєї мети – цінової стабільності та повної зайнятості – регулюючи пропозицію грошей, зазвичай за допомогою операцій на відкритому ринку (в Україні за законом центробанк не може купувати облігації уряду чи підприємств – ред.). Тобто, базуючись на припущенні, що ціни не змінюються миттєво, регулятор може збільшити пропозицію грошей, відтак збільшуючи ліквідність та стимулюючи споживання й інвестиції в короткостроковій та середньостроковій перспективі. Збільшуючи пропозицію грошей, регулятор фактично зменшує альтернативні витрати на утримання готівки, що проявляється як зниження номінальної процентної ставки. Низькі ставки роблять гроші дешевими і дозволяють компаніям легко позичати кошти та розширювати свою діяльність, тим самим збільшуючи інвестиції та ВВП. Вони також стимулюють людей витрачати гроші, а не економити їх. Більший споживчий попит також стимулює зростання ВВП.

Однак у ситуації особливо великих рецесій центральні банки теоретично можуть знизити відсоткові ставки лише до нуля. Подальша експансивна монетарна політика може вимагати нетрадиційних підходів, як-от кількісне пом’якшення. Кількісне пом’якшення – це грошово-кредитна політика, коли центральний банк проводить викуп державних облігацій, цінних паперів та інших фінансових активів з метою вливання грошей в економіку. Один із каналів такої експансивної політики – це підвищення інфляційних очікувань. Це також слугує й пов’язаній меті – боротьбі з дефляцією. Коли інфляційні очікування зростають, реальні ставки знижуються при фіксованому рівні номінальних процентних ставок, і центральний банк стимулює економіку. Купуючи довгострокові облігації, центробанки також зменшують пропозицію доступних на ринку цінних паперів. Коли пропозиція зменшується, ціна довгострокових облігацій зростає, а довгострокові ставки знижуються. Довгострокові облігації мають вирішальне значення для прийняття інвестиційних рішень, а нижчі довгострокові ставки можуть додатково стимулювати економіку за рахунок збільшення інвестиційної активності.

Досягнення політикою QE своїх цілей можна оцінити давши відповідь на такі чотири запитання:

- Чи спостерігається значуще зростання інфляції внаслідок шоків кількісного пом’якшення?

- Чи спостерігається значуще зростання зайнятості?

- Чи спостерігається значуще збільшення темпів приросту реального ВВП?

- Чи спостерігається зниження довгострокових ставок?

Статистично значуще зростання інфляції вкупі зі збільшенням рівня зайнятості та приростом реального ВВП свідчать про те, що QE ефективно впливає на реальну економіку через канал тимчасово підвищених інфляційних очікувань.

Я оцінюю історичну ефективність QE в світі на основі даних про викуп активів центробанками в період між 1970 і 2019 рр. В цій роботі QE визначається суто як зміна вимог національних центральних банків до відповідної економіки. Сюди входять вимоги до центрального уряду через викуп облігацій уряду, вимоги до органів обласного та місцевого самоврядування, такі як викуп муніципальних облігацій, вимоги до нефінансових державних підприємств, вимоги до приватного сектору, як-от боргові цінні папери та прямий викуп державою корпоративних облігацій і капіталу, та вимоги до фінансових установ. Сума цих вимог за певний рік ділиться на номінальний ВВП кожної країни, щоб отримати показник активів країни, які утримує центральний банку, відносно розміру її економіки. Збільшення частки цих вимог із відповідним збільшенням інфляції та темпів зростання ВВП означають викуп активів, що стимулює реальну економіку.

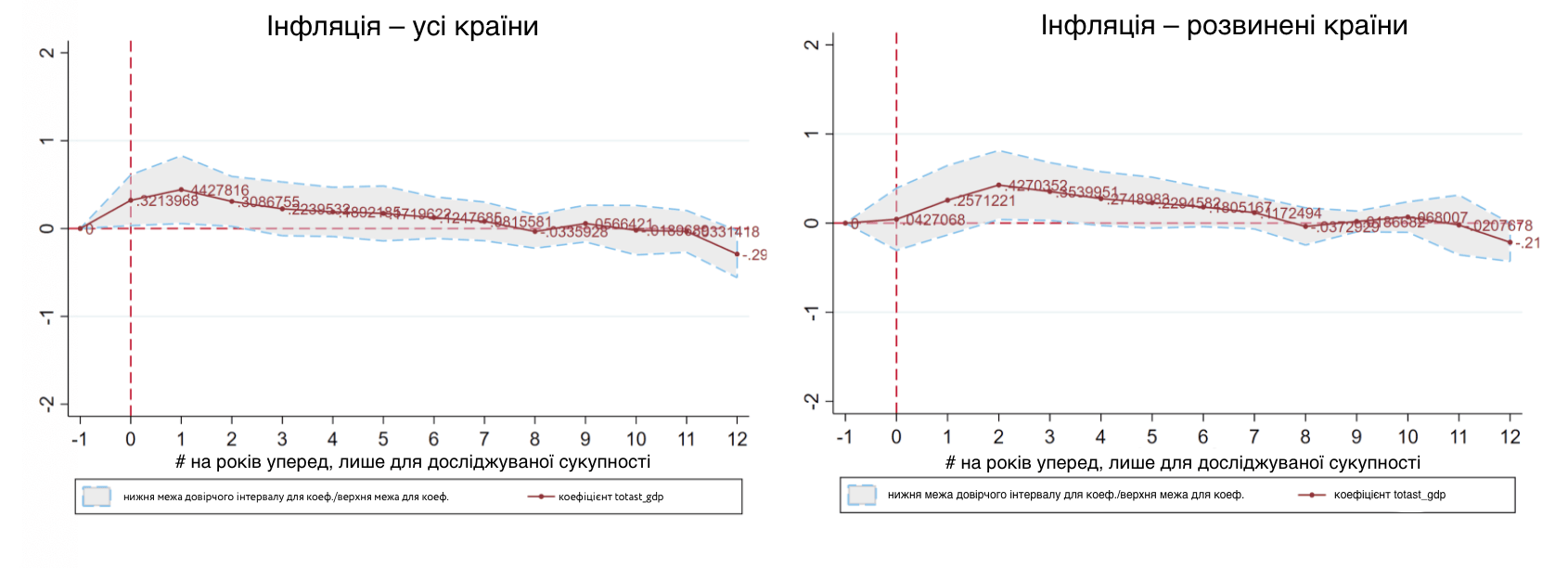

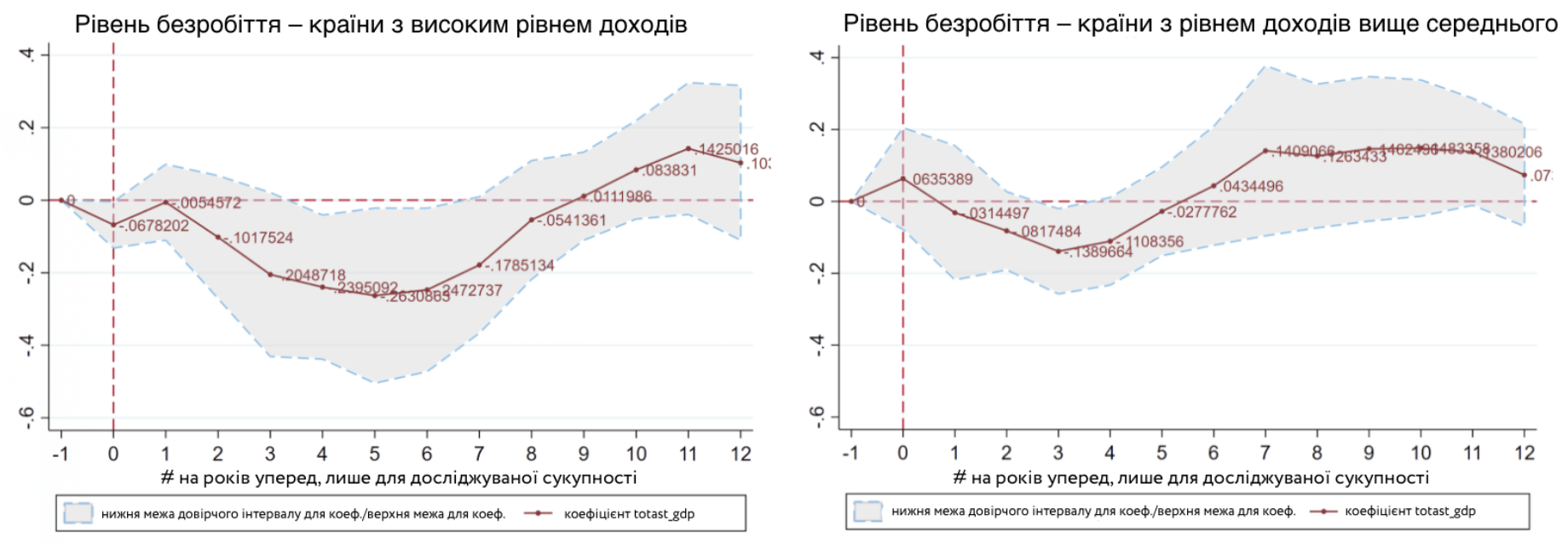

Щоб змоделювати вплив QE, застосовується локальне прогнозування. Воно показує імпульсну реакцію на збільшення активів центрального банку як частки номінального ВВП на 1%. Загальний вплив запровадження режиму QE можна знайти як суму ефектів за всі роки на зображенні (рис. 2). Дані загалом підтримують теорію стимулюючого ефекту кількісного пом’якшення в різних розбивках вибірки. Варто зазначити, що ця модель показує зростання інфляції лише за рахунок QE й не враховує інфляційні очікування, які фірми та домогосподарства використовують для ухвалення рішень.

Рисунок 2. Вплив зростання частки активів центробанку до ВВП на 1% на інфляцію: загальний, країни з високим доходом та вище середнього

Джерело: розрахунки автора

За останні 50 років у розвинених країнах та країнах із високим рівнем доходів спостерігається значне збільшення інфляції завдяки режиму QE. Це не дивно, оскільки ці країни мають найдовший досвід викупу активів як стимулюючої монетарної політики. Однак ми також бачимо ще більше зростання інфляції в країнах із рівнем доходу вище середнього (Аргентина, Вірменія, Білорусь, Коста-Ріка, Болгарія, Китай, Колумбія, Росія, Туреччина, Мексика, Південна Африка та інші), на які разом припадає трохи більше третини населення світу та чверть глобального ВВП. Імовірним поясненням того, чому вплив QE на інфляцію у цих країнах вищий, ніж у розвинених, – менш заякорені інфляційні очікування. Оцінки для країн із низькими доходами та нижче середнього менш точні, але якісно вони подібні до оцінок для країн із доходом вище середнього в тому плані, що короткостроковий вплив на інфляцію достатньо великий. З іншого боку, короткострокове збільшення інфляції у країнах з доходом нижче середнього та низьким нетривале.

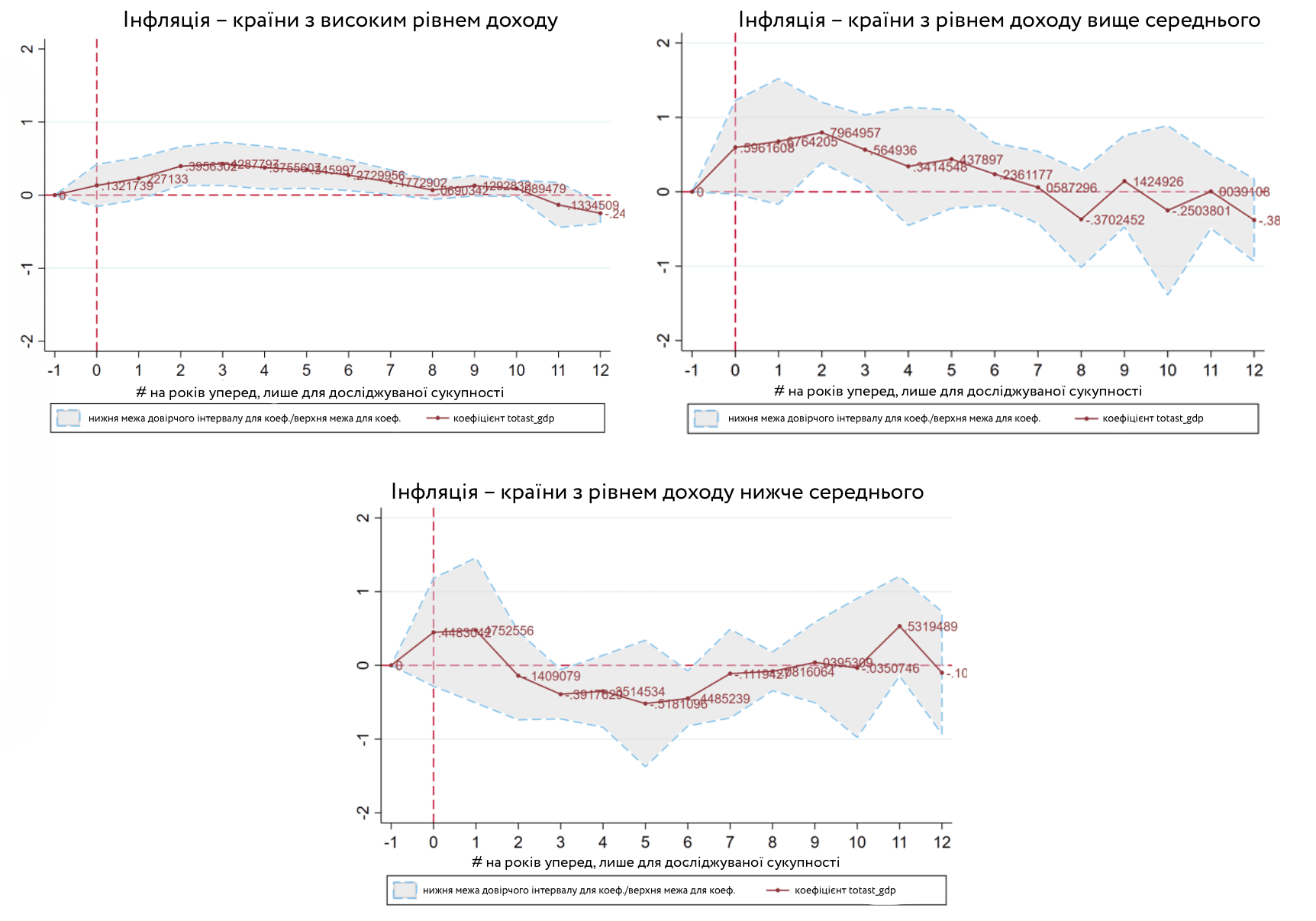

Рисунок 3. Вплив зростання частки активів центробанку до ВВП на 1% на безробіття: країни з доходом високим та вище середнього

Джерело: розрахунки автора

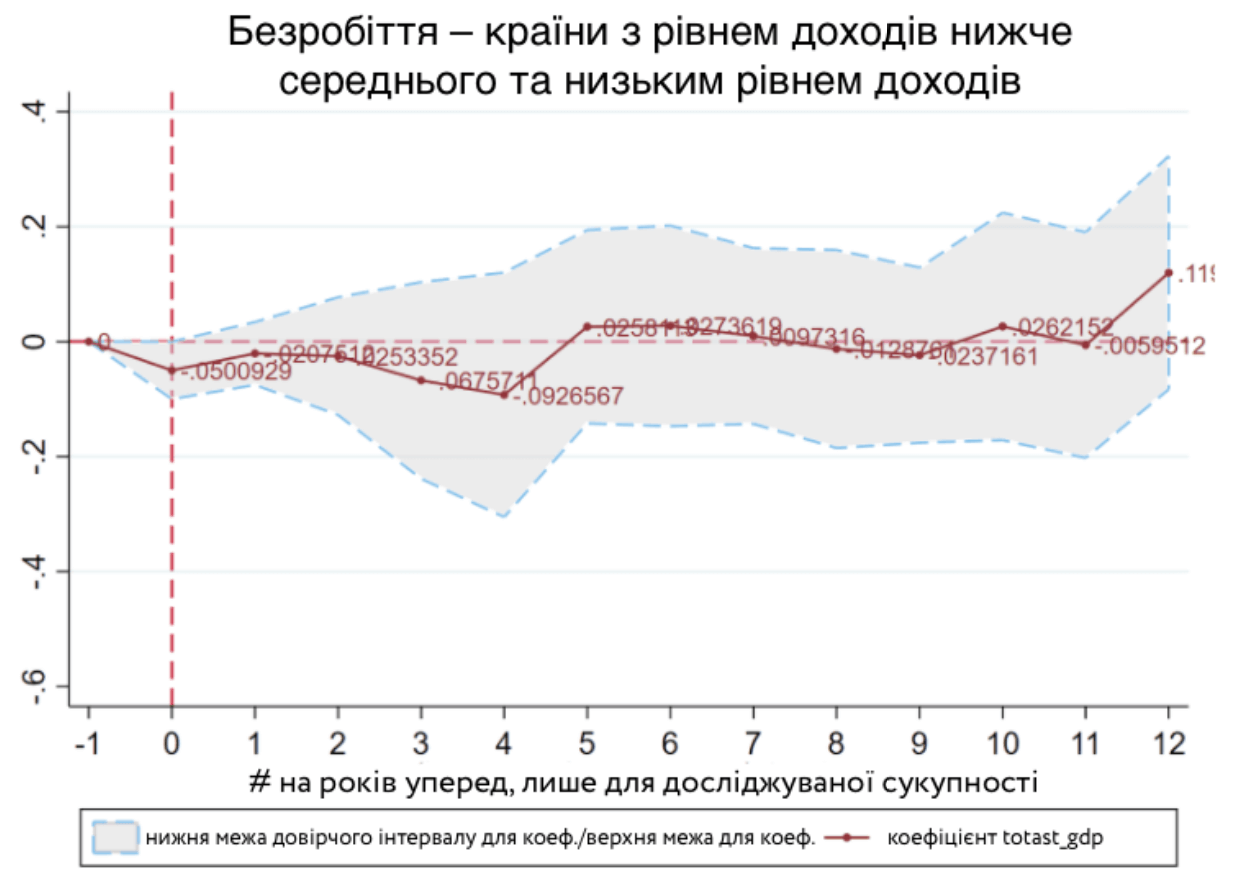

Як і у випадку з інфляцією, не дивно, що QE в країнах з високим рівнем доходів знижує рівень безробіття, пом’якшуючи реальні наслідки рецесії. Примітно, що безробіття в країнах із рівнем доходів вище середнього схоже реагує на QE. Хоча цей вплив менший і коротший, ніж у країнах із високим рівнем доходів, він тим не менш значущий та великий. Як і у випадку інфляції, вплив QE на безробіття у країнах із доходами низькими та нижче середнього майже нульовий (рис. 3).

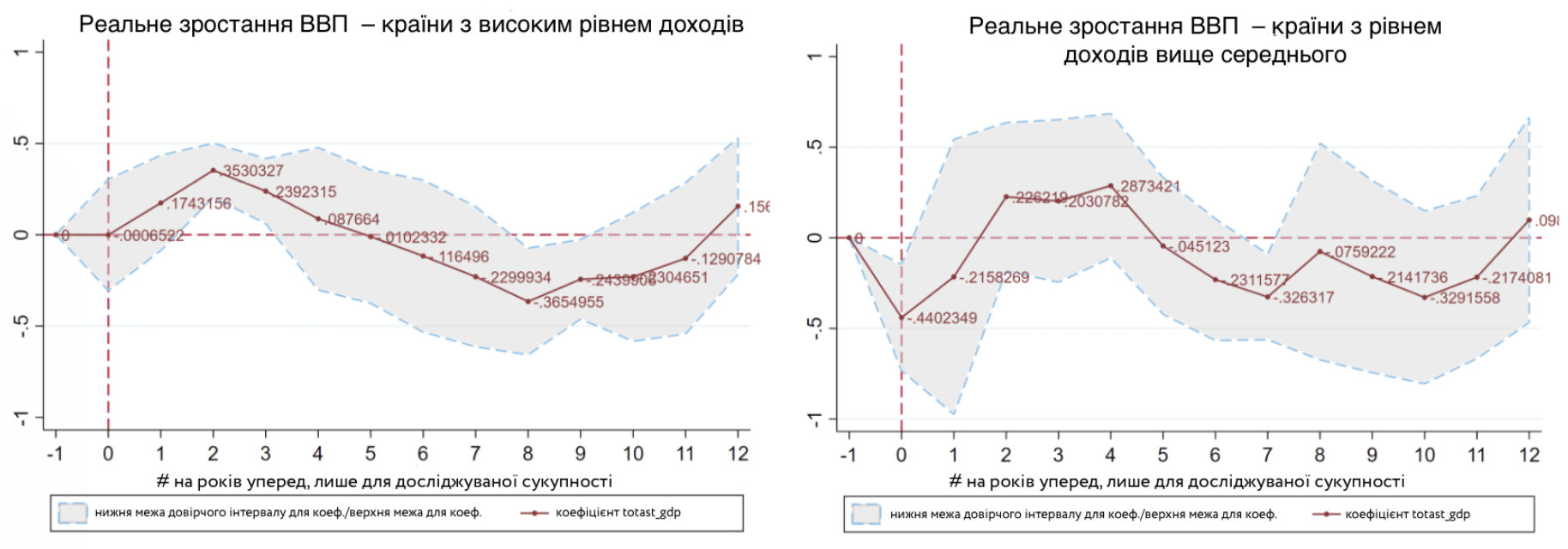

Рисунок 4. Вплив зростання частки активів центробанку до ВВП на 1% на ВВП: країни з доходом високим та вище середнього

Джерело: розрахунки автора

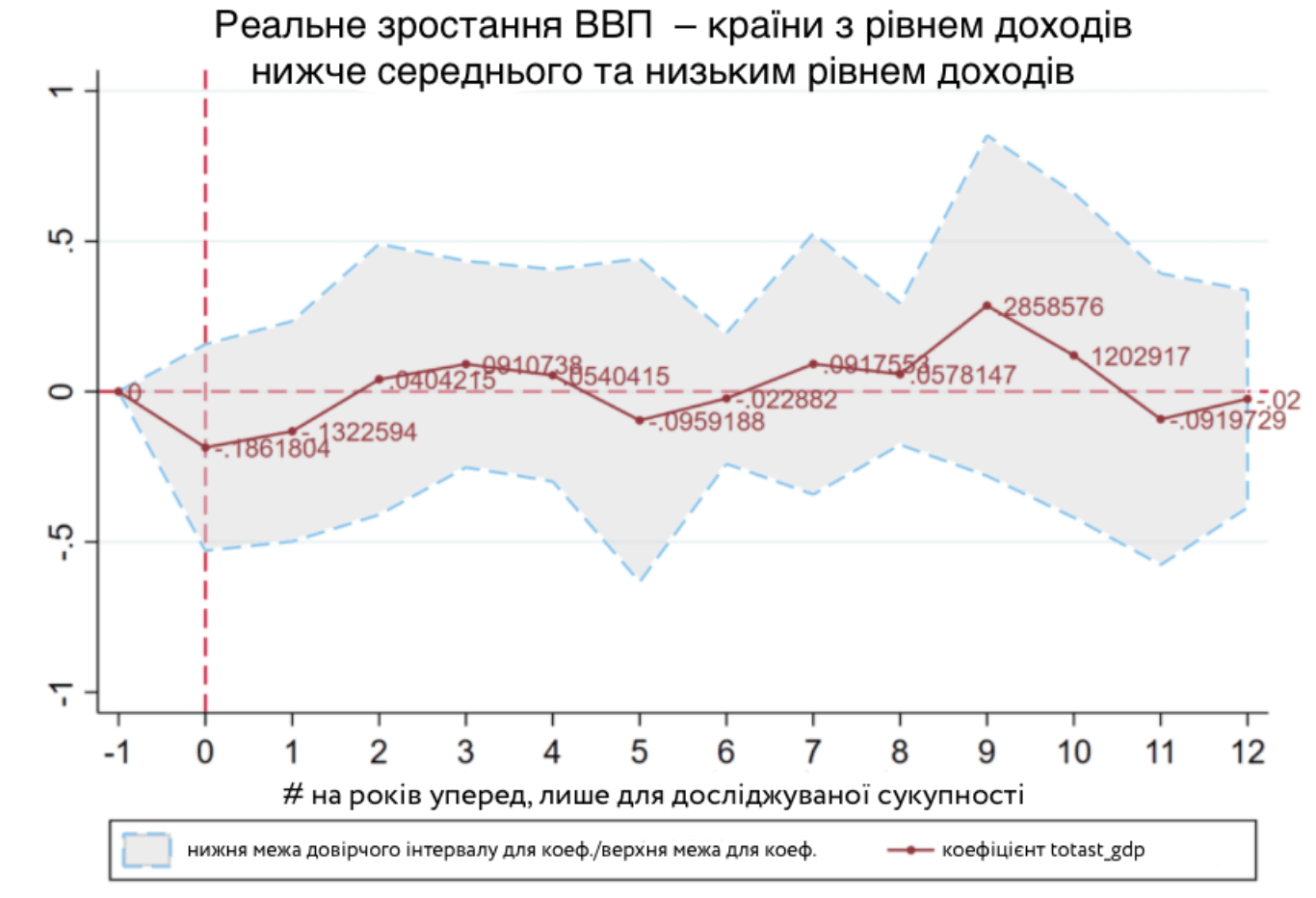

Реакція на QE в країнах із рівнем доходів вище середнього за всіма змінними не така сильна, як у країнах із високим рівнем доходів. Так, країни з високим рівнем доходів демонструють різке зростання приросту реального ВВП, за яким слідує довге уповільнення приросту, по мірі ослаблення шоку QE. Країни з рівнем доходів вище середнього виявляють набагато менший вплив кількісного пом’якшення на зростання реального ВВП, ніж на інфляцію та безробіття. Вплив QE на зростання ВВП у країнах із доходом вище середнього статистично незначущий та значно менший за розміром, ніж у розвинених країнах, хоча й має очікуваний знак. У країнах із доходом низьким та нижче середнього вплив QE на зростання ВВП практично відсутній – так само, як на інфляцію чи безробіття.

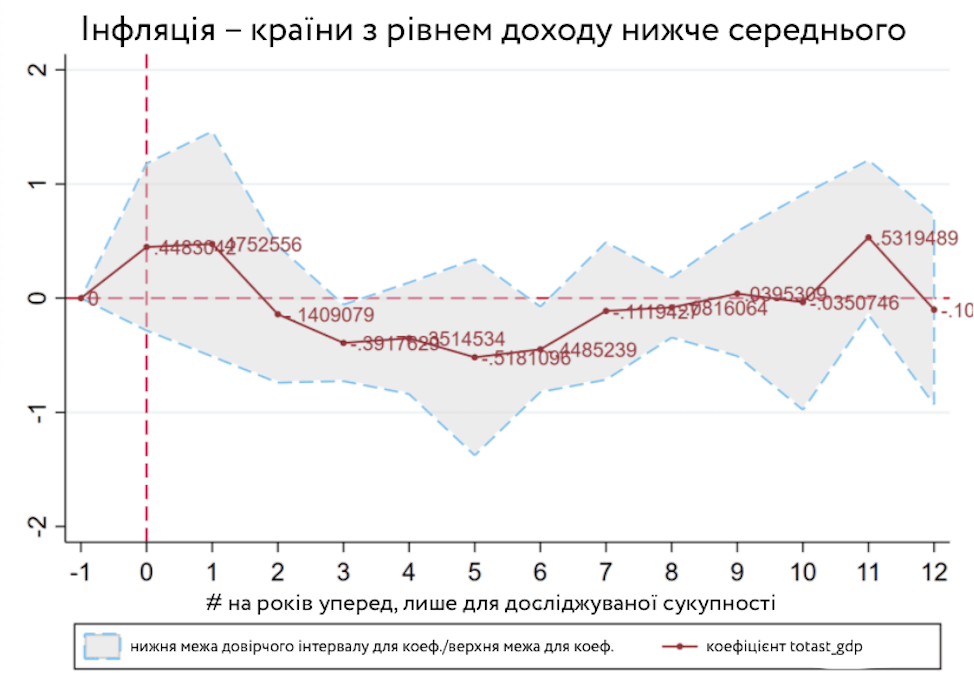

Рисунок 5. Вплив зростання частки активів центробанку до ВВП на 1% на інфляцію, зростання ВВП та безробіття: країни з доходом низьким та нижче середнього

Джерело: розрахунки автора

Загалом, країни з високим рівнем доходів демонструють яскраво виражену реакцію на політику QE – у них значно зростає інфляція й водночас підвищується темп зростання ВВП та зайнятість. Сильніша відповідь цих трьох змінних у країнах із високим рівнем доходів відображає довшу історію застосування політики QE в розвинених економіках. Це не дивно, оскільки деякі країни з високим рівнем доходів, як-от Сполучені Штати, Японія, Єврозона та Великобританія, застосовували QE щонайменше десять років з часу Великої Рецесії та мають довгу традицію купівлі активів центробанком до 2008 року. Заможніші країни зазвичай також мають нижчий рівень інфляції, за якого підвищення інфляційних очікувань ефективніше досягається за допомогою QE.

Важливіший висновок полягає в тому, що в країнах із рівнем доходів вище середнього схожа реакція на QE, хоча й не така значна та довгострокова. Отже, кількісне пом’якшення може застосовуватись у країнах із рівнем доходів вищим за середній, але емпіричні дані не надто надійні, тому його вплив на реальну економіку може бути обмеженим. Для країн із доходом низьким та нижче середнього дані ще менш переконливі – QE може підвищити інфляцію, але вплив на реальну економіку (ВВП та безробіття) близький до нуля.

Що це означає для України?

Економіки, які успішно застосовували QE, мають спільну позитивну рису – низьку й стабільну інфляцію, від якої можна підвищувати інфляційні очікування. В Україні це не так, тому перспективи використання QE в нашій країні нерайдужні. Наше дослідження показало, що політика схожа на QE в країнах із доходом низьким та нижче середнього (Світовий банк класифікує Україну як країну із доходом нижче середнього) була не в змозі значно підвищити інфляцію відносно базового рівня й практично не мала впливу на зростання ВВП та рівень безробіття. Одне з пояснень цього – те, що підвищення інфляційних очікувань через політику кількісного помякшення непродуктивне, оскільки економічні суб’єкти в цих країнах мають стагфляційний погляд на інфляцію (тобто вища інфляція означає нижчий ВВП). Це відповідає даним українських опитувань. Інше пояснення – це те, що фінансова система слабко розвинена, щоб повною мірою скористатися QE (рівень фінансового розвитку в Україні низький). Отже, якщо НБУ вирішить впроваджувати QE в Україні, він ризикує розігнати інфляцію до такого рівня, що це знівелює усі дезінфляційні зусилля 2015-2019 років за мінімального впливу на ВВП чи безробіття.

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний