Чи вважають громадяни пенсійну систему справедливою та що б хотіли у ній змінити? Наскільки добре українці розуміють формулу нарахування пенсій і чинники, що впливають на їхній розмір? Наскільки громадяни впевнені, що пенсійна система зможе забезпечити їм гідне життя в старості? Що думають люди про запровадження обов’язкових накопичувальних пенсій? Відповіді на ці та інші запитання ми отримали за результатами загальнонаціонального опитування про соціальну політику в Україні.

Це дослідження було проведене у січні 2024 року KSE Institute в партнерстві з дослідницькою агенцією Info Sapiens на запит Міністерства соціальної політики за підтримки ЮНІСЕФ. В опитуванні взяли участь 2047 осіб (1157 жінок, 890 чоловіків) старших 18 років.

Кількість пенсіонерів і розміри пенсій в Україні

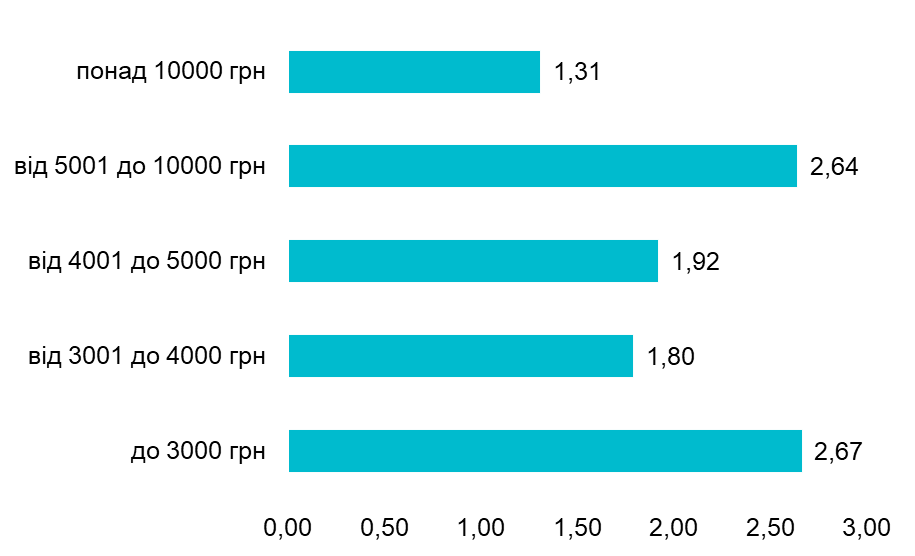

Станом на 1 жовтня 2024 року загальна чисельність пенсіонерів в Україні, за даними ПФУ, становить 10,3 млн осіб, а середня пенсія — 5852 грн або 147,3 дол. США на місяць. Розмір мінімальної пенсії — 2361 грн або 59,4 дол. США, що відповідає одному прожитковому мінімуму для непрацездатних осіб, тоді як максимальна пенсія може сягати 23 610 грн або 594,4 дол. США (10 прожиткових мінімумів, крім спеціальних випадків визначених законодавством). При цьому близько 30% пенсіонерів отримують пенсію, що не перевищує 3000 грн або 75,5 дол. США, з середнім розміром 2762 грн або 69,5 дол. США. Кількість пенсіонерів, які отримують понад 10000 грн або 251,8 дол. США, майже втричі менша, а їхня середня пенсія становить 15354 грн або 386,6 дол. США (рис. 1).

Рисунок 1. Чисельність пенсіонерів за розміром отриманої пенсії на місяць станом на 1 жовтня 2024 року, млн осіб

Джерело: Пенсійний фонд України

Більшість пенсій фінансується за рахунок надходжень від єдиного внеску на загальнообов’язкове державне соціальне страхування (ЄСВ), який сплачують роботодавці, самозайняті особи та фізичні особи—підприємці (ФОПи). Роботодавці сплачують за найманих працівників ЄСВ у розмірі 22% від фонду оплати праці працівників за рахунок власних коштів. Із цих 22% близько 86% розподіляється на пенсійне страхування. Самозайняті особи та ФОПи сплачують ЄСВ самостійно, базуючись на мінімальній зарплаті, якщо не мають найманих працівників.

Через повномасштабне вторгнення близько 14,2% населення є безробітними. Наразі в Україні спостерігається скорочення кількості офіційно працевлаштованих людей. За даними Пенсійного фонду України, протягом січня—червня 2024 року кількість застрахованих осіб (платників ЄСВ) зменшилася на 103 тис., і станом на 1 липня становила 10,7 млн осіб. У результаті співвідношення застрахованих осіб і пенсіонерів досягло 1:1, що означає, що один працюючий забезпечує пенсію для одного пенсіонера (втім, це співвідношення тримається на низькому рівні — близько 1,1 — уже понад десять років).

Причинами складного співвідношення підтримки з одного боку є нестача працівників через високий рівень безробіття, скорочення робочої сили через повномасштабне вторгнення (внаслідок виїзду за кордон переважно населення працездатного віку, загибелі частини працездатного населення або отримання ними інвалідності). З іншого боку — це намагання не сплачувати ЄСВ, оскільки люди по—перше, не вірять, що отримуватимуть у майбутньому пенсію, яка забезпечуватиме принаймні базові потреби, а по—друге, мають можливість уникнути його сплати (адже дуже мало людей добровільно сплачуватимуть податки та ЄСВ, якщо їх можна уникнути).

Структура пенсійної системи та основні умови призначення пенсії

Відповідно до статті 2 Закону «Про загальнообов’язкове державне пенсійне страхування» пенсійна система України складається з трьох рівнів:

Перший рівень — солідарна система, в якій працюючі своїми внесками наповнюють Пенсійний фонд, із якого виплачуються пенсії нинішнім пенсіонерам. Пенсійний фонд виплачує пенсії за віком, пенсії за інвалідністю, пенсії у зв’язку з втратою годувальника. Існують і спеціальні пенсії для деяких категорій громадян, які виплачуються з державного чи місцевих бюджетів.

Другий рівень — накопичувальна система, що передбачає обов’язкові індивідуальні внески до державного накопичувального фонду або недержавних пенсійних фондів для отримання виплат після досягнення пенсійного віку.

Третій рівень — недержавне пенсійне забезпечення, участь у якому є добровільною і передбачає внески від громадян або роботодавців для формування додаткових пенсійних виплат.

Наразі в Україні запроваджені перший і третій рівень, впровадження обов’язкової накопичувальної системи уряд все ще розглядає. Головна складність тут — фінансування пенсій під час перехідного періоду, коли пенсійні виплати залишаться на тому ж рівні, а обсяг солідарної складової знизиться через відрахування частини ЄСВ на індивідуальні накопичувальні рахунки. Крім того, в Україні дуже мало активів, у які можна інвестувати пенсійні заощадження, а ризики такого інвестування високі, особливо під час війни.

Пенсія за віком в Україні надається громадянам після досягнення певного віку та за наявності необхідного страхового стажу:

- у 60 років за наявності мінімум 31 року стажу (щороку необхідний стаж збільшується на 1 рік, і до 2028 року сягне 35 років);

- у 63 роки, якщо на момент досягнення 60 років стаж недостатній, але не менший 24 років;

- у 65 років, причому мінімальний стаж для виходу на пенсію становить 15 років (якщо у людини стаж менший, їй призначають соціальну пенсію).

Пенсії за віком до 60 років призначають особам, які працювали в особливо шкідливих і важких умовах, багатодітним матерям, матерям дітей з інвалідністю, учасникам бойових дій, членам сімей загиблих і тим, хто був звільнений незадовго до пенсійного віку, постраждалим внаслідок Чорнобильської катастрофи й учасникам її ліквідації.

Розмір пенсії за віком в Україні визначається індивідуально для кожного пенсіонера. Основними чинниками, які впливають на нього, є тривалість страхового стажу та заробітна плата, з якої сплачувалися страхові внески. Пенсія розраховується на основі співвідношення заробітної плати особи за весь період її роботи до середньої заробітної плати в Україні за останні три календарні роки на момент виходу на пенсію.

Формула розрахунку пенсії за віком:

П=Зп×Кс, де

П — розмір пенсії у гривнях,

Зп — середня заробітна плата, з якої сплачувалися внески (розраховується відповідно до статті 40),

Кс — коефіцієнт страхового стажу, який враховує кількість років та місяців, протягом яких людина платила внески.

Коефіцієнт страхового стажу (Кс) показує, яку частину середньої заробітної плати отримає пенсіонер. Він обчислюється за формулою:

Кс=(См×Вс) / (100%×12), де

См — кількість місяців страхового стажу,

Вс — величина оцінки одного року стажу (1% для солідарної системи).

Максимальний коефіцієнт страхового стажу не може перевищувати 0,75 (тобто 75% середньої зарплати). Для осіб, які працювали під землею або на шкідливих виробництвах, він може становити до 0,85 (85%).

Як респонденти оцінюють пенсійну систему?

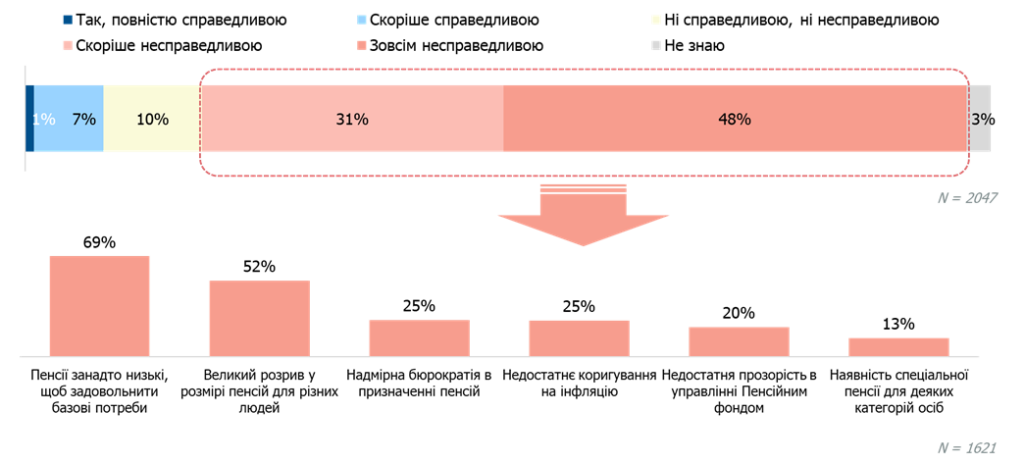

79% респондентів вважають пенсійну систему несправедливою (рис. 2), головною причиною називаючи низький рівень пенсій, який не дозволяє покривати базові потреби (69%). Це вказує на те, що громадяни не розглядають пенсії як питання справедливості в контексті рівності чи пропорційності, а фокусуються на здатності пенсії покривати базові потреби. Особливо це відзначили молоді люди віком 18—29 років (85%) та люди віком 30—44 років (76%), тоді як респонденти старші за 60 років згадували цей чинник рідше (53%). Ще однією важливою причиною несправедливості більше половини респондентів (52%) вважають великий розрив у розмірі пенсій між різними людьми, що частіше підкреслювали особи віком 45—59 років (57%) та старші 60—ти (60%).

Рисунок 2. Оцінка пенсійної системи й фактори такої оцінки (респонденти могли обрати до трьох факторів)

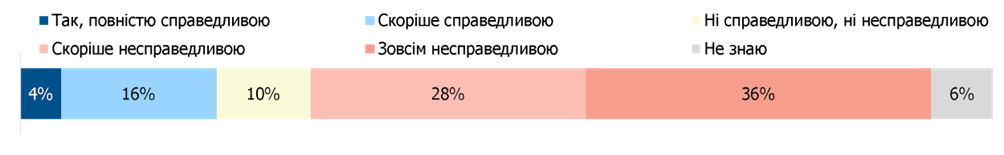

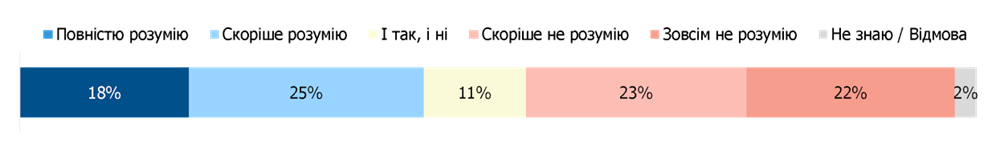

Більшість пенсіонерів (64%) вказали, що розмір їхніх пенсій є несправедливим (рис. 3), хоча задоволені розміром пенсій лише 20%. Майже половина опитаних пенсіонерів (45%) не знають, як саме розраховувався розмір їхньої пенсії (рис. 4).

Рисунок 3. Оцінка респондентами справедливості отриманої пенсії

Рисунок 4. Обізнаність респондентів про розрахунок розміру їхньої пенсії за віком

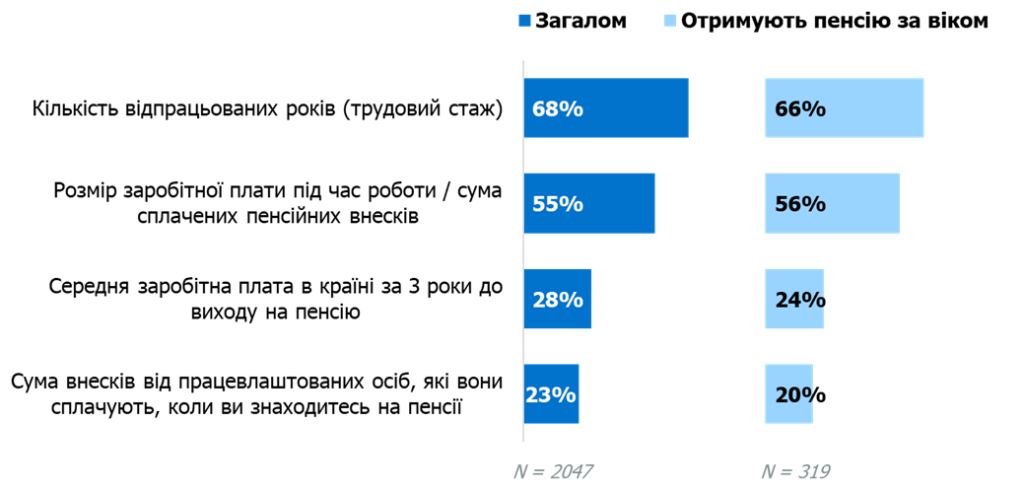

Люди лише фрагментарно обізнані про фактори, що впливають на розмір пенсії. Більшість опитаних (68%) вважають, що розмір пенсії залежить від трудового стажу, а 55% називають впливовим фактором рівень зарплати або суму сплачених внесків. Третина респондентів зазначає, що на пенсію впливає середня заробітна плата в країні за три роки до виходу на пенсію (рис. 5).

Рисунок 5. Складові, від яких, на думку респондентів, залежить розмір пенсії*

*Респонденти могли обирати всі варіанти, які, на їхню думку, підходили. Серед них, 3.5% вказали інші фактори, а 8% не знають або відмовилися відповідати.

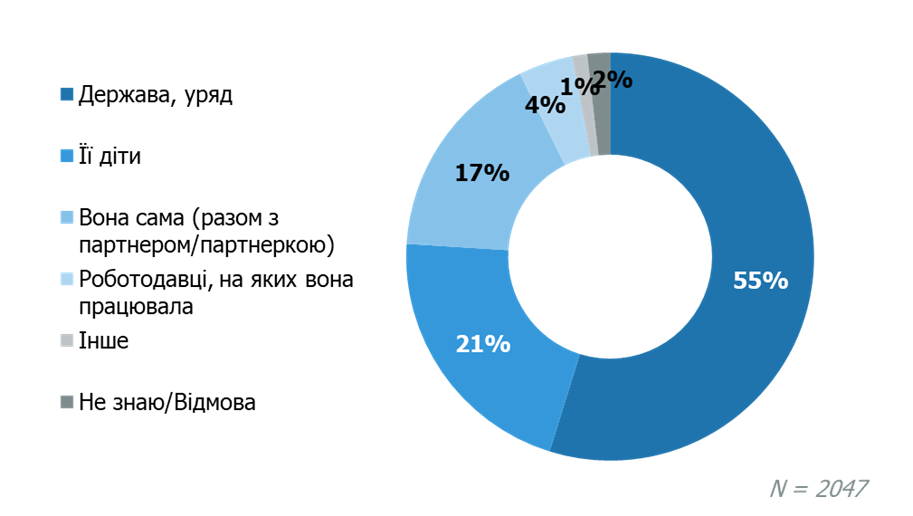

Більшість респондентів (55%) вважають, що основна відповідальність за забезпечення людини в старості має лежати на державі. 21% покладають її на дітей, а 17% зазначають, що цю роль має виконувати сама людина або разом із партнером (рис. 6).

Рисунок 6. Хто передусім має забезпечувати життя людини у старості?

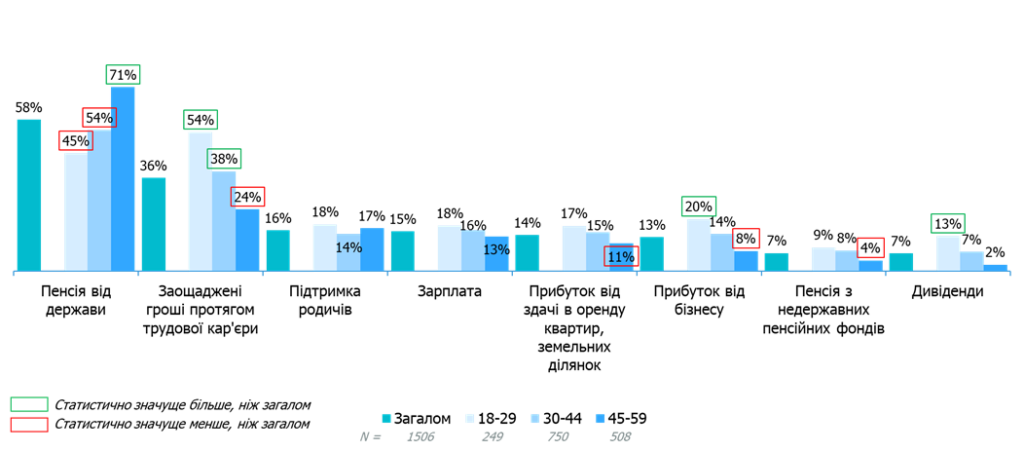

Більше половини (58%) на пенсії планують покладатися на пенсійні виплати від держави, 36% — на заощадження (рис. 7). Найбільше на пенсію сподіваються люди віком 45—59 років (71%), а молодші респонденти 18—29 років (54%) і 30—44 років (38%) більше орієнтуються на заощадження. Кожен шостий планує отримувати підтримку від родичів, а 15% — зарплату. Інвестиційний дохід згадувався рідше (14%).

Рисунок 7. На які кошти планують жити в старості респонденти віком 18—59 років

Як покращити пенсійну систему? Пропозиції респондентів

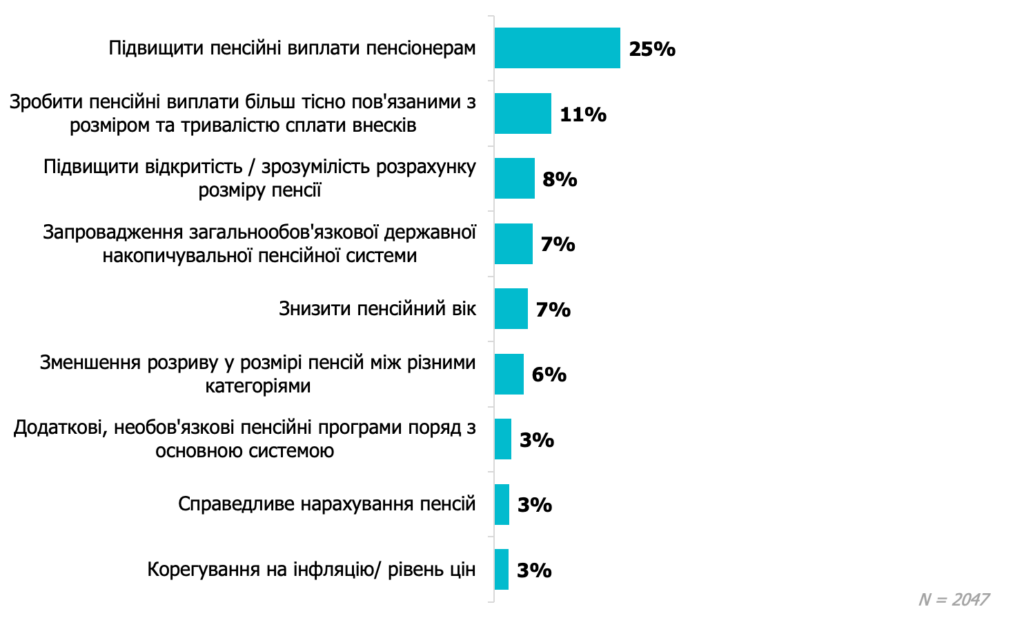

Для покращення пенсійної системи в Україні 25% опитаних пропонують підвищити пенсійні виплати. Інші пропозиції включають тісніший зв’язок пенсій з розміром і тривалістю сплати соціальних внесків (11%), підвищення прозорості розрахунку пенсії (8%) та зниження пенсійного віку (7%). 7% висловилися за запровадження обов’язкової накопичувальної системи (рис. 8).

Рисунок 8. Пропозиції з удосконалення пенсійної системи в Україні*

*Респонденти не отримували попередньо визначених варіантів відповідей. Інтерв’юер самостійно відносив відповіді респондентів до категорій, які найбільше відповідають змісту їхніх відповідей.

Респондентів віком 18—59 років окремо запитали про підтримку запровадження другого рівня пенсійної системи. 61% із них підтримують її запровадження, а 18% — ні. Найбільше запровадження такої системи підтримують респонденти 18—29 років (70%), тоді як серед людей 45—59 років її підтримують лише 31%.

Висновки

79% респондентів вважають українську пенсійну систему несправедливою, переважно через низький розмір пенсій. При цьому 45% пенсіонерів не розуміють, як нараховуються їхні пенсії (ймовірно, вони не цікавилися цим питанням, бо цю інформацію можна знайти на сайті ПФУ).

Для підвищення довіри громадян до пенсійної системи необхідно інтенсивніше роз’яснювати громадянам механізми нарахування пенсій та фактори, які впливають на розмір пенсій (зокрема зв’язок між зарплатою, сплатою ЄСВ та розміром пенсії, адже 51% респондентів не згадали, що ЄСВ є важливим фактором для визначення розміру пенсії). Для більшості громадян пенсія буде основним джерелом доходу після досягнення пенсійного віку. Водночас майже 70% громадян вказують, що пенсії занадто низькі (справді, у 60% пенсіонерів пенсії не перевищують 5000 грн).

Через тривалу війну та демографічну кризу Україні загрожує серйозна нестабільність солідарної пенсійної системи. Зростаюча кількість вимушених мігрантів, зниження народжуваності та старіння населення створюють умови, за яких один працюючий фінансує одного пенсіонера. Тому потрібні термінові заходи для адаптації пенсійної системи до нових реалій, щоб забезпечити її стійкість у майбутньому.

Таким інструментом можуть стати обов’язкові накопичувальні пенсії. Серед працездатного населення у віці 18—54 років існує значна підтримка накопичувальної пенсійної системи (61%), що показує готовність українців дбати про своє фінансове майбутнє. Водночас в поточних економічних умовах для запровадження другого рівня пенсійної системи існують значні виклики: потреба у додатковому фінансуванні з держбюджету через перерозподіл видатків з інших статей на виплату пенсій, нерозвиненість фінансового ринку та відсутність активів для довгострокового інвестування, порівняно висока інфляція та ін. Тому наразі варто сфокусуватися на довгостроковій перспективі та поступовій підготовці до запровадження обов’язкової накопичувальної системи. Її передумовою мають стати стабілізація економіки, зниження інфляції, визначення оптимальної ставки ЄСВ, а також розробка чітких правил для функціонування накопичувальних фондів.

Паралельно з цим потрібно розвивати у населення культуру заощаджень. Для цього можна пропагувати вкладення у третій рівень пенсійної системи, який уже зараз дозволяє громадянам самостійно накопичувати на пенсію через добровільні внески. Заощадження у недержавних пенсійних фондах стануть джерелом додаткових доходів для пенсіонерів.

Крім того, популяризація інвестування у державні цінні папери, такі як облігації внутрішньої державної позики (ОВДП), може стати інструментом формування звички заощаджувати та забезпечувати собі додатковий дохід у майбутньому.

KSE Institute висловлює вдячність ЮНІСЕФ в Україні за підтримку. ЮНІСЕФ в Україні не несе відповідальності за вміст цього документа. Погляди та думки, висловлені у цій статті, належать авторам і не обов’язково відображають офіційну політику чи позицію ЮНІСЕФ в Україні.

Фото: depositphotos.com/ua

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний