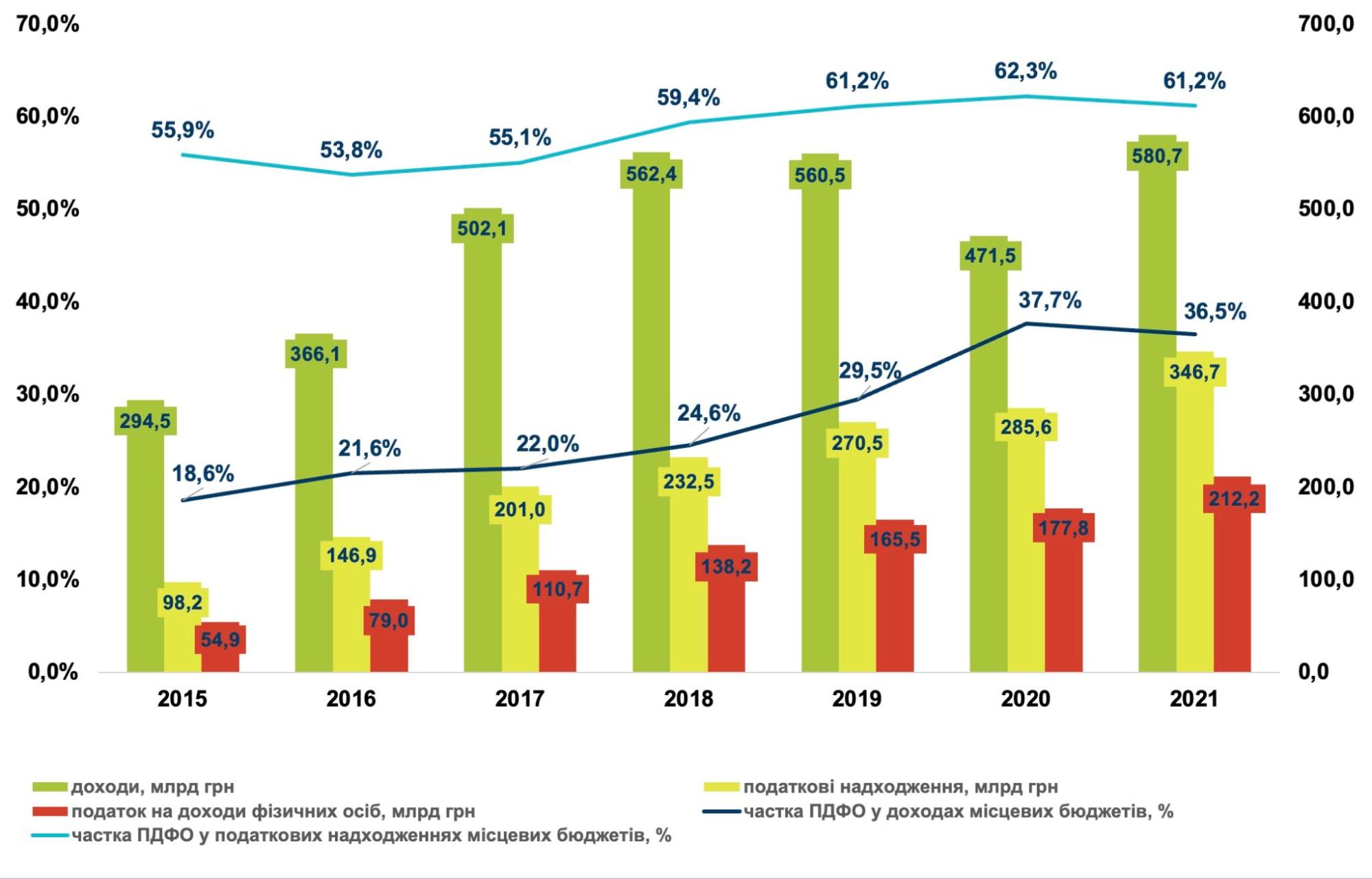

Податок на доходи фізичних осіб (ПДФО) відіграє ключову роль у формуванні доходів місцевих бюджетів (рис. 1). Він становить понад половину податкових надходжень та 20-40% від усіх доходів бюджетів місцевого рівня. Тому увага до фіскальної ролі ПДФО є цілком виправданою. Проте не менш важливою і цікавою є проблема податкової знижки з цього податку — механізму часткової компенсації сплаченого зарплатного ПДФО за понесені його платником витрати, перелік яких визначений статтею 166 Податкового кодексу України (див. врізку). Часто громадяни не знають про цю можливість, яка дає їм право на часткову компенсацію понесених протягом року витрат. У цій статті пояснюємо механізми розрахунку та отримання податкової знижки.

Протягом 2015-2021 років частка ПДФО у податкових надходженнях місцевих бюджетів була не нижче 53%, а у 2020 році взагалі досягла 62,3%. У загальних доходах місцевих бюджетів вага ПДФО не опускалася нижче 18,6%, а у 2020 році сягнула 37,7% від усіх доходів бюджетів місцевого рівня. В абсолютних цифрах цього податку надходило від 54,9 млрд грн до 212,2 млрд грн щороку.

Який обсяг податкової знижки отримали громадяни у 2015-2021? За які витрати вони отримували знижку та скільки загалом осіб скористалися цим правом? А головне — як співвідносяться розмір компенсації та сплачена сума податку на доходи фізичних осіб до місцевих бюджетів? Усі ці питання розглянемо далі.

Рис. 1. Доходи місцевих бюджетів та частка податку на доходи фізичних осіб у них (2015-2021 рр)

Джерело: дані порталу openbudget.gov.ua. Примітка: частки ПДФО у податкових та загальних надходженнях показані на лівій шкалі, податкові та загальні доходи бюджетів – на правій шкалі.

Податкова знижка – це документально підтверджена сума витрат фізичної особи – платника ПДФО, понесена ним у результаті придбання товарів, робіт чи послуг протягом звітного року, на яку дозволяється зменшити загальний річний оподатковуваний дохід, який такий громадянин отримував протягом року у вигляді заробітної плати чи дивідендів.

Право на отримання податкової знижки мають ті платники ПДФО, які отримують заробітну плату чи дивіденди і протягом року понесли такі витрати як:

- сплата процентів за користування іпотечним житловим кредитом;

- будівництво чи придбання доступного житла, у т. ч. на погашення пільгового іпотечного житлового кредиту та процентів за ним;

- плата за оренду житла ВПО, якщо таке орендоване житло є єдиним наявним житлом сім’ї;

- перерахування пожертв чи благодійних внесків неприбутковим організаціям у розмірі не більше 4% загального річного доходу;

- оплата за власне навчання чи навчання найближчих родичів у закладах освіти;

- сплачені на користь закладів охорони здоров’я платником податку послуги за його лікування чи лікування найближчих родичів (у т. ч. витрати на ліки чи інші медичні товари);

- сплата страхових платежів за договорами довгострокового страхування життя;

- оплата репродуктивних послуг чи вартість послуг, пов’язаних з усиновленням дитини;

- оплата за переобладнання автомобіля зі споживання бензинів на споживання біоетанолу, біодизелю,інших видів біопалива, а також стиснутого або скрапленого газу;

- придбання акцій (інших корпоративних прав), емітентом яких є юридична особа – резидент Дія Сіті.

Проте за деяких обставин право на податкову знижку не застосовується чи значно обмежується:

- може бути надана виключно резиденту;

- розмір суми, з якої особа може отримати розрахунок знижки, не може перевищувати розміру річної зарплати громадянина після оподаткування (сплати ПДФО);

- розмір знижки за витрати на придбання акцій резидента Дія Сіті не може перевищувати розміру отриманих дивідендів;

- знижка втрачається, якщо платник не скористався правом на її отримання протягом наступного року за звітним .

Для того, щоб скористатися правом на податкову знижку, потрібно протягом наступного за звітним року звернутися до податкових органів (фізично або онлайн, через електронний кабінет платника податків), подати річну декларацію про отримані доходи, а також документи, що підтверджують витрати (квитанції, чеки, прибуткові касові ордери, копії договорів із зазначенням у них вартості товарів, робіт чи послуг, а також строки оплати за них).

Обсяг компенсації залежить від розміру сплаченого зарплатного ПДФО і суми понесених витрат платником.

Приклад розрахунку податкової знижки:

Місячний дохід у 2022 році (памятаємо, що у 2023 році ми розраховуємо знижку за 2022 рік) становив 12000 грн. Річна сума доходу (зарплати) становитиме:

12000 грн Х 12 місяців = 144 000 грн

Розмір сплаченого ПДФО з цих доходів:

144000 грн Х 18% = 25 920 грн

Дохід (заробітна плата) після оподаткування:

144000 (дохід) – 25920 (ПДФО) = 118 080 грн

Підтверджені витрати (наприклад за навчання заявника чи найближчих його родичів) за 2022 рік – 150 000 грн.

Сума витрат є більшою ніж дохід платника після оподаткування:

150 000 грн > 118080 грн

Саме тому компенсацію сплаченого ПДФО буде виплачено не з усієї суми, а з тієї її частини, що не перевищує річну зарплату після оподаткування ПДФО:

118 080 грн (сума, з якої повернуть ПДФО) Х 18% = 21 254,4 грн

Ця сума – 21 254,4 грн і є сумою компенсації, яку отримає платник податку ПДФО за понесені у 2022 році витрати за навчання, попри те, що з його витрат на навчання загалом було сплачено 27 000 грн ПДФО.

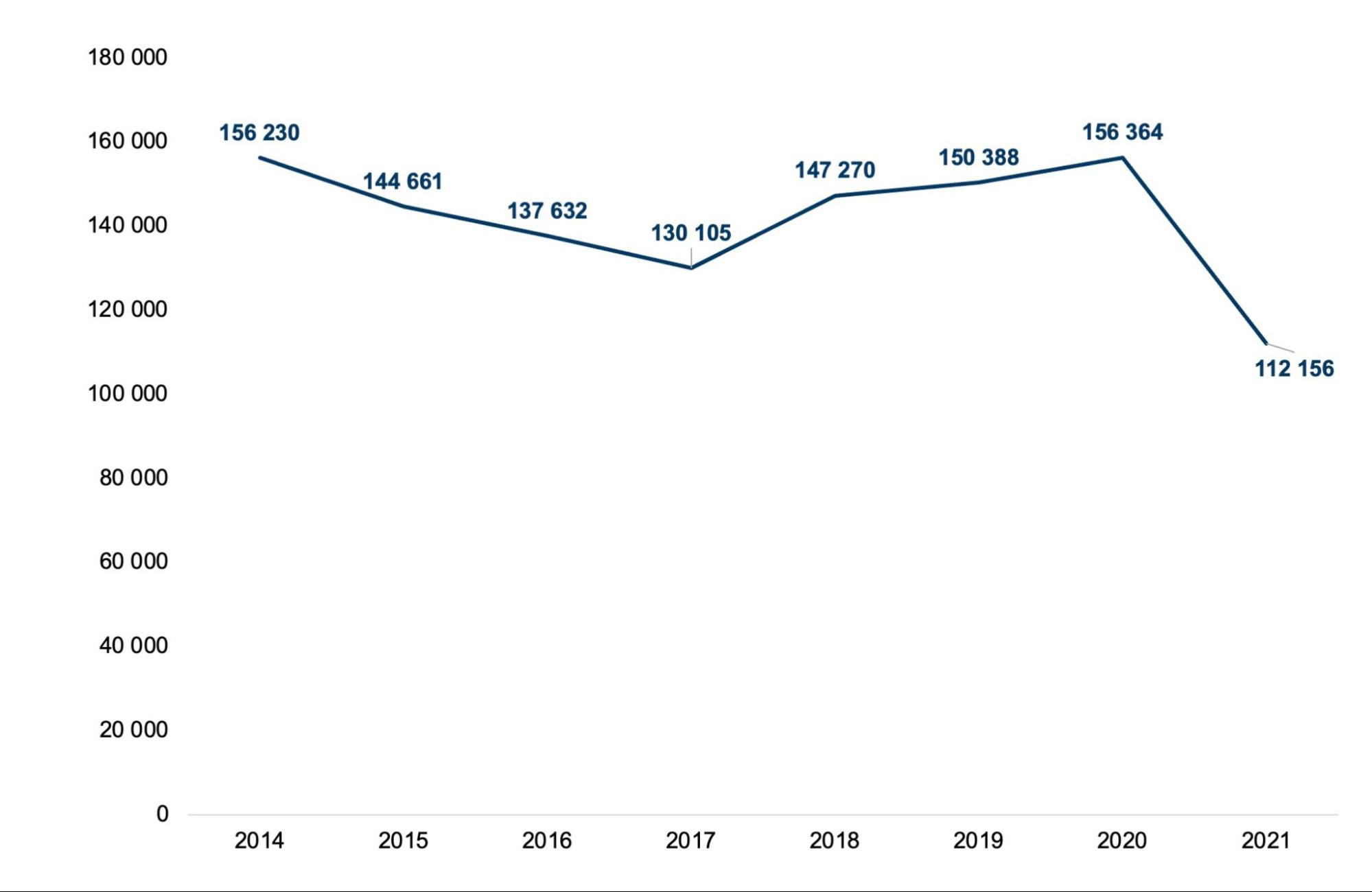

Протягом 2015-2020 років податкову знижку в середньому отримували 130-150 тисяч осіб на рік (рис. 2). Найменше заявників було за 2021 рік — 112 тис. осіб, найбільше за 2020 рік та 2014 роки — 156 тис. осіб, що становить приблизно 1% зайнятого населення в Україні (станом на 2021 рік кількість зайнятого населення в Україні становила 15,7 млн осіб). Дані за 2022 рік наразі відсутні, адже право на звернення за податковою знижкою зберігається протягом всього року, який слідує за звітним. Тому фактична кількість осіб, які звернулися із проханням про податкову знижку, і обсяги такої компенсації за 2022 рік будуть відомими не раніше початку 2024 року. Тоді ж стане відомою й кількість та обсяг знижок, отриманих резидентами Дія Сіті, оскільки ця норма була додана лише з 2022 року.

Різке зменшення кількості осіб, які скористалися податковою знижкою за 2021 рік, може бути пов’язане з повномасштабною війною. Не всі особи через активні бойові дії та окупацію частини території України мали змогу протягом 2022 року подати необхідні документи в податкові органи для отримання відповідної компенсації.

Рис. 2. Кількість осіб, які скористалися податковою знижкою за 2014-2021 роки

Джерело: дані Державної податкової служби України

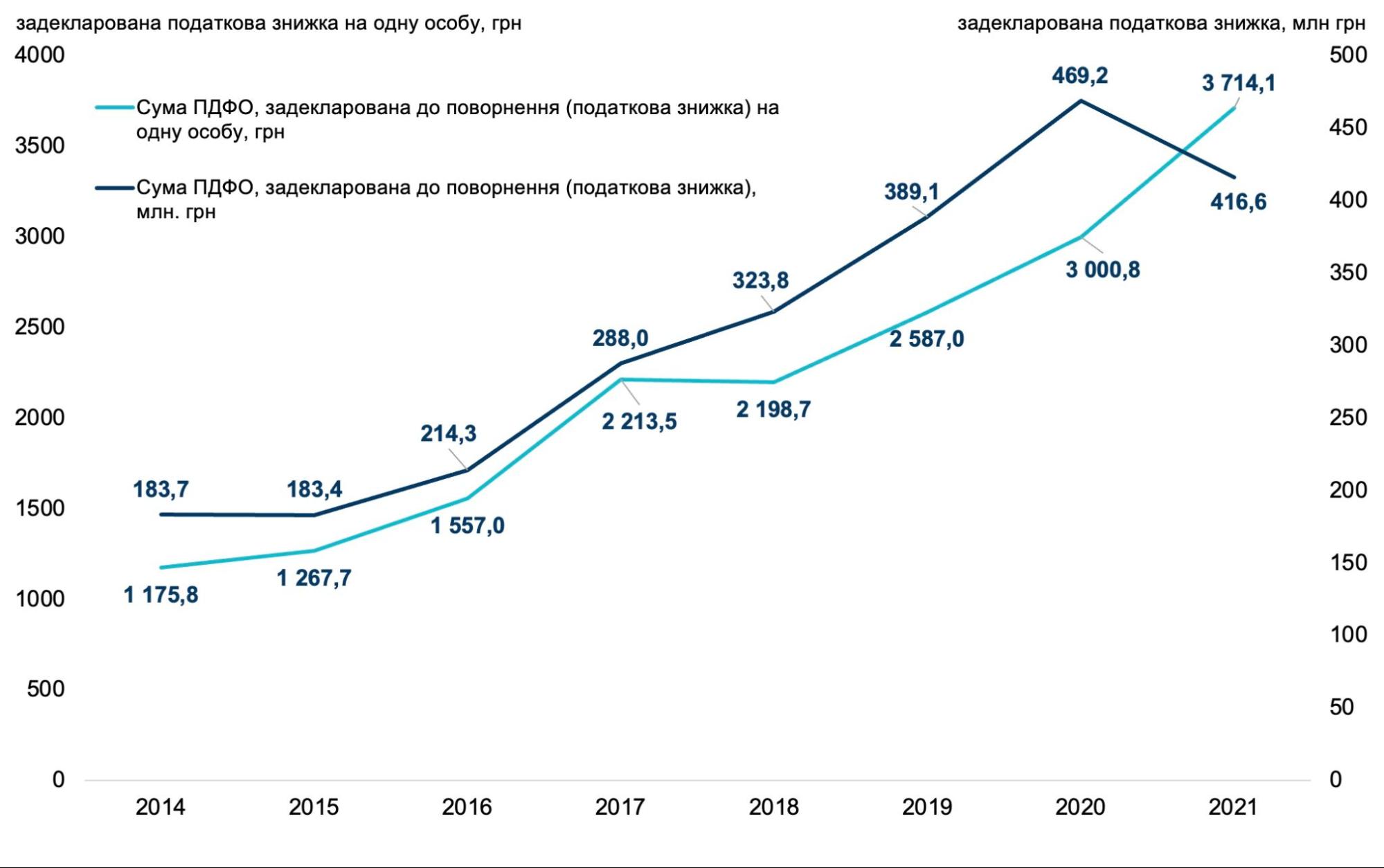

Загалом такі особи за весь проаналізований період (2014-2021) отримали 2,5 млрд грн компенсації. Спостерігається постійне зростання сум як загальної компенсації ПДФО, так і в розрахунку на одну особу (рис. 3). Обсяг компенсації на особу протягом розглянутих восьми років виріс більш ніж утричі. І це зрозуміло, адже розмір компенсації залежить від вартості послуг, які купує платник, і розміру мінімальної та середньої зарплати, які також із року в рік зростали.

Рис. 3. Загальний обсяг компенсованої громадянам податкової знижки з податку на доходи фізичних осіб (млн грн) та в розрахунку на одну особу (грн) за 2014-2021 роки.

Джерело: дані Державної податкової служби України. Примітка: задекларована податкова знижка на особу (грн) показана на лівій шкалі, загальний обсяг податкової знижки (млн грн) – на правій

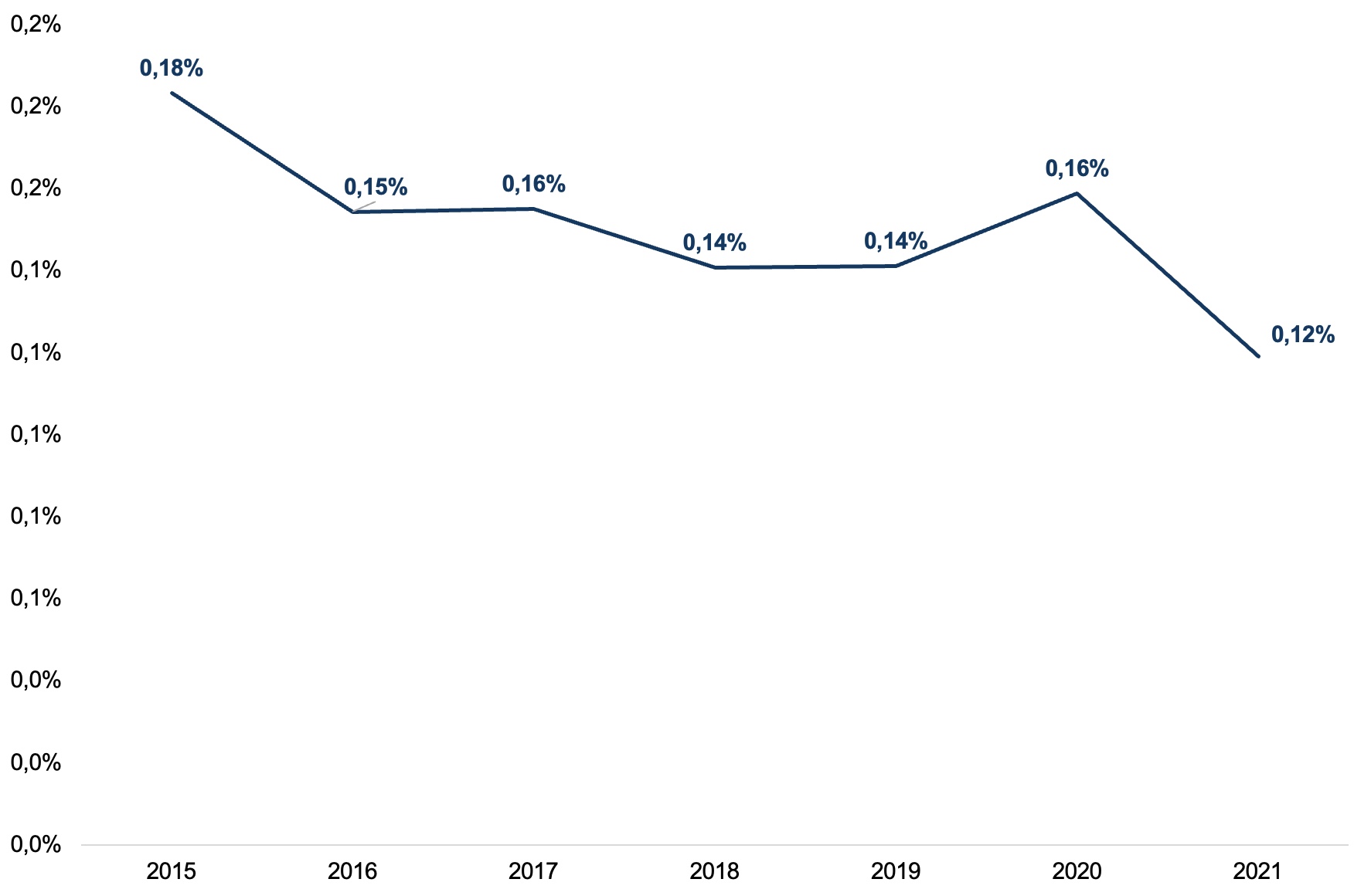

Розмір компенсації у вигляді податкової знижки є мізерним у порівнянні з сумами ПДФО, сплаченими громадянами до бюджетів усіх рівнів. Найбільше відношення виплаченої компенсації до суми сплачених податків було у 2015 році і становило 0,18%, а найменше було задекларовано до повернення у 2021 році — лише 0,12% від сплаченого ПДФО (рис. 4).

Рис. 4. Частка компенсованої платникам податків податкової знижки у загальній сумі сплаченого ПДФО у 2015-2021 роках, %

Джерело: дані Державної податкової служби України

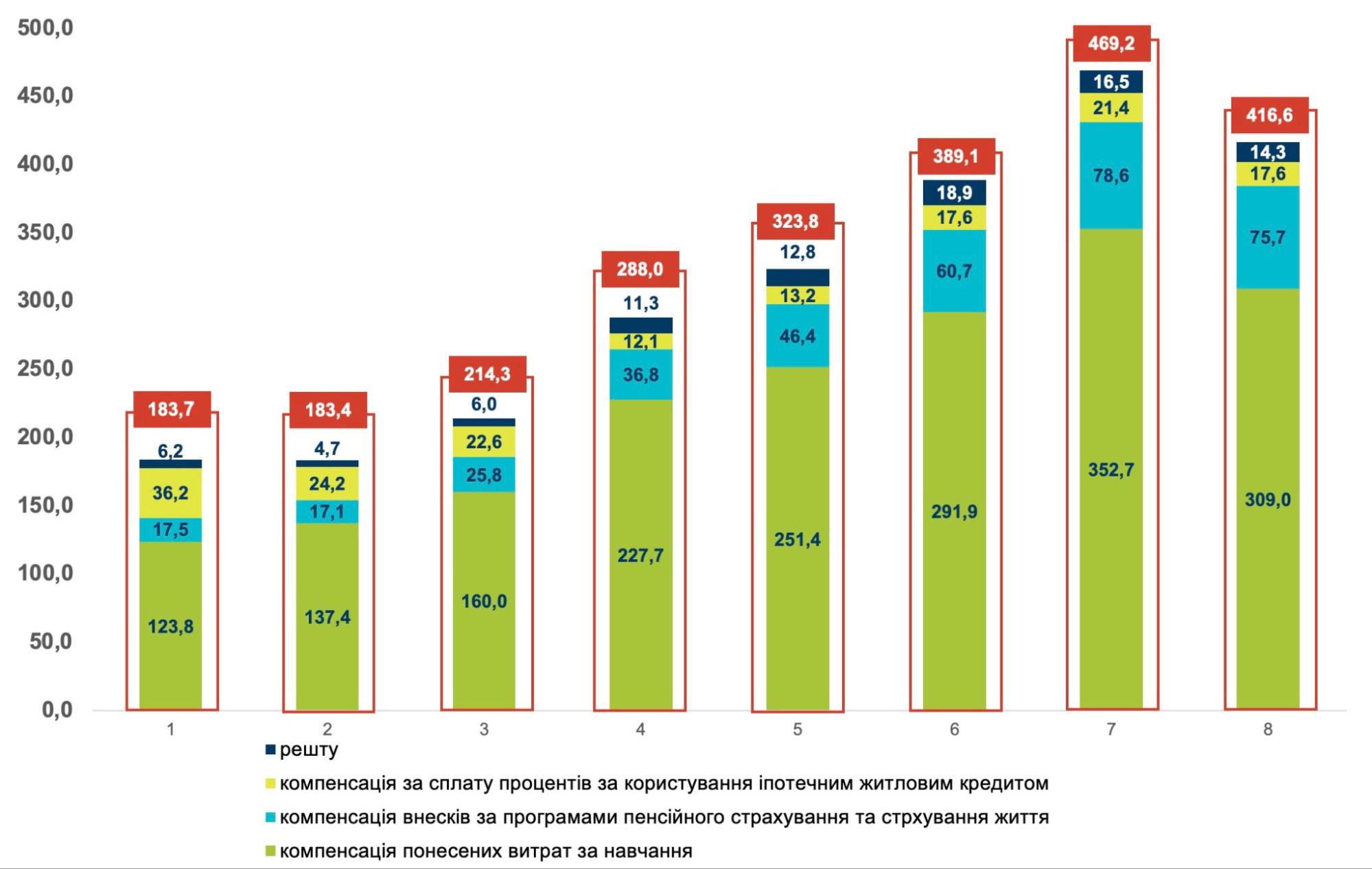

Найбільше держава компенсувала витрати за навчання, пенсійне та медичне недержавне страхування (рис. 5).

Рис. 5. Розміри компенсації податкової знижки всього та за найбільш значущими категоріями, млн грн

Джерело: дані Державної податкової служби України

Детальні дані про отримувачів та суми наведені у Таблиці А1 в додатку.

Така тенденції зберігалася протягом усього аналізованого періоду. За 2020 рік за навчання було компенсовано найбільше коштів — 352,7 млн грн. За 2021 рік трохи менше — 309 млн грн. Учасники недержавних пенсійних та медичних фондів страхування також найбільше отримали компенсації у 2020 році — 78,7 млн грн.

Найменше податковою знижкою користувалися ті особи, які витрачали кошти на оренду житла для ВПО. Наприклад, за 2020 рік її отримали лише 31 особа — всього на 339 тис. грн. Взагалі не було звернень для отримання податкової знижки за витратами на лікування.

Загалом податкова знижка не надто популярна серед громадян України. Вочевидь, велика кількість платників або не знає про неї або не хоче подавати відповідні декларації. Наприклад, кількість студентів на контракті у 2021 році становила більше 655 тис. осіб, а отримати податкову знижку через витрати на навчання виявили бажання лише 12% із них (78 тис. осіб). Тобто фактично лише кожен восьмий скористався правом на отримання податкової знижки.

Тому одним із завдань для податкової і громадянського суспільства має стати просвітницька робота з роз’яснення норм чинного податкового законодавства і зокрема особливостей адміністрування податку на доходи фізичних осіб. Це дозволить багатьом громадянам скористатися податковою знижкою і отримати «приємний бонус» у вигляді компенсації частини сплаченого податку.

Невеликі суми повернення ПДФО за деякими категоріями витрат також можуть свідчити про недостатній розвиток певного виду діяльності. Наприклад, дуже мало громадян мають іпотечні кредити, беруть участь у програмах недержавного пенсійного страхування чи укладають договори страхування життя. Ці напрямки мають потенціал зростання в Україні.

Втім, якщо більше людей почнуть користуватися податковими знижками, можуть виникнути проблеми у місцевих бюджетів. Адже податкова знижка виплачується з місцевого бюджету за місцем реєстрації особи, тоді як частина ПДФО, що спрямовується до місцевих бюджетів, зараховується до місцевих бюджетів за місцем реєстрації податкового агента (роботодавця). Отже, доволі часто трапляється ситуація, коли податок іде до одного бюджету, а виплата компенсації — з іншого. Найвідчутнішою ця проблема може бути для територіальних громад, розміщених навколо великих міст. Адже часто мешканці цих громад працюють у місті (відповідно, їхній ПДФО йде до бюджету міста), а проживають у громаді (а отже, податкову знижку їм виплачуватиме відповідна громада).

Ми бачимо два способи вирішення цієї проблеми. Перший – прив’язати знижки не до місця реєстрації людини, а до місця сплати нею ПДФО. Тоді компенсацію працівник отримуватиме із того самого бюджету через своє підприємство. Але більш логічним способом усунення цієї проблеми є запровадження принципу «податок ходить за платником», тобто сплату ПДФО до бюджетів тієї громади, де зареєстрований платник податку.

Податкова знижка – це інструмент як соціальної підтримки (наприклад, коли вона надається за витрати на навчання чи лікування), так і заохочення бажаної поведінки (наприклад, підтримка доброчинності та пенсійних заощаджень). Проте її потенціал використовується не повністю через відсутність необхідних знань у населення і нерозвиненість певних галузей, де компенсація можлива. Проте необхідно переглянути механізм нарахування ПДФО та знижки, щоб не виникало дисбалансів між бюджетами.

Додаток. Таблиця А1. Кількість осіб, що отримали компенсацію ПДФО, та обсяги податкової знижки за 2015-2021 роки

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | ||||||||

| Одержувачі (осіб) | Розмір знижки

(тис. грн) |

Одержувачі

(осіб) |

Розмір знижки

(тис. грн) |

Одержувачі

(осіб) |

Розмір знижки

(тис. грн) |

Одержувачі

(осіб) |

Розмір знижки

(тис. грн) |

Одержувачі

(осіб) |

Розмір знижки

(тис. грн) |

Одержувачі

(осіб) |

Розмір знижки (тис. грн) | Одержувачі

(осіб) |

Розмір знижки (тис. грн) | |

| Сплата процентів за користування іпотечним житловим кредитом | 6 318 | 24 209 | 6 016 | 22 599 | 3 436 | 12 083 | 3 657 | 13 199 | 2 165 | 17 563 | 2 375 | 21 442 | 1 848 | 17 555 |

| Перерахування пожертв чи благодійних внесків неприбутковим організаціям | 390 | 746 | 202 | 666 | 479 | 2 835 | 571 | 3 221 | 333 | 3 077 | 393 | 5 170 | 251 | 4 912 |

| Витрати на навчання | 119 598 | 137 405 | 109 545 | 159 952 | 102 525 | 227 720 | 113 391 | 251 377 | 112 582 | 291 901 | 114 052 | 352 710 | 78 718 | 309 000 |

| Внески за програмами пенсійного страхування та страхування життя | 17 077 | 17 070 | 20 564 | 25 784 | 21 848 | 36 843 | 27 574 | 46 378 | 33 744 | 60 710 | 38 150 | 78 588 | 30 340 | 75 685 |

| Оплата репродуктивних послуг чи з усиновлення дитини | 530 | 1 660 | 631 | 2 948 | 1 048 | 5 254 | 1 219 | 5 912 | 906 | 7 346 | 870 | 7 861 | 649 | 6 462 |

| Переобладнання автомобілів на альтернативні джерела енергії | 311 | 680 | 265 | 572 | 260 | 661 | 283 | 729 | 175 | 493 | 135 | 465 | 69 | 184 |

| Витрати на будівництво чи придбання доступного житла, у тому числі за пільговим іпотечним кредитуванням | 437 | 1 621 | 409 | 1 767 | 509 | 2 591 | 575 | 2 981 | 472 | 7 888 | 368 | 2 808 | 250 | 2 422 |

| Витрати на оренду житла внутрішньо переміщеною особою | – | – | – | – | – | – | – | – | 11 | 78,0 | 21 | 166,2 | 31 | 339,0 |

Застереження

Автор не є співробітником, не консультує, не володіє акціями та не отримує фінансування від жодної компанії чи організації, яка б мала користь від цієї статті, а також жодним чином з ними не пов’язаний