Декілька тижнів тому на VoxUkraine вийшла стаття «Від 60 і вище: чи доживають українці до пенсії?». Ключова ідея – українці живуть на пенсії досить багато часу і їм треба підтримати підвищення пенсійного віку – інакше не буде пенсій. Мені 31 рік, з яких я працюю і сплачую ЄСВ вже близько 7 років. Але я дивлюсь на це питання інакше: чи варто молоді розраховувати на державну пенсію взагалі? І таке запитання мене змушують ставити чотири причини.

Страховий стаж

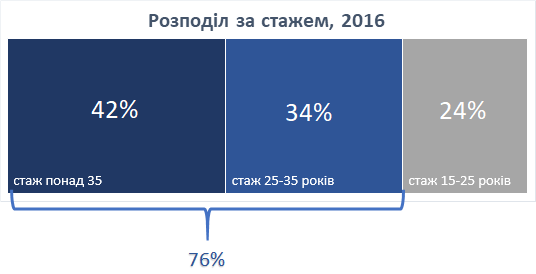

Коли мова заходить про пенсійну реформу, політики воліють говорити про страховий стаж: який він повинен бути, що українці виходять на пенсію зарано і т.д. Цей стаж – цікава історія. До початку пенсійної реформи, ще у 2016 році частка осіб, які отримують пенсію за віком складала 67%, при цьому 76% з них мали стаж більше мінімально необхідного, а 42% від загального числа – мали стаж більше 35 років.

Згідно оцінок заступниці голови Пенсійного фонду України у 2011 році середній страховий стаж понад 13 млн пенсіонерів становив 37,5 років (за виключенням військовослужбовців, частка яких становить близько 5%). Це означає, що навіть до реформування пенсійної системи українці працювали (а значить і відраховували внесків) більше, ніж мінімально необхідно для отримання пенсії: чоловіки – 12,5 років, а жінки – 17,5 років. Водночас, це не створило надлишку коштів у Пенсійному фонді – навпаки, там лишається хронічний значний дефіцит.

Простіше кажучи, більшість пенсіонерів 2011-го заплатили впродовж трудового життя у 1,5-2 рази більше внесків, ніж необхідного для отримання пенсії. Але при при цьому понад 70% всіх пенсіонерів отримували мінімальну пенсію. Виходить, що чимало пенсіонерів 2011 року до свого виходу на пенсію майже половину свого трудового життя додатково і фінансували Пенсійний фонд. У такій ситуації політики начебто навперебій повинні обіцяти зростання пенсій, а не говорити про підвищення пенсійного віку.

У цієї ситуації є мінімум два теоретичні пояснення:

- сучасна мінімальна пенсія завищена з точки зору внесків;

- природа солідарної системи.

Щодо першого, при використанні формули розрахунку пенсії виходить, що за умови стажу 20 та 41 рік при заробітній платі у 4 000 грн – люди отримують однакову пенсію, при 6 000 грн та стажі 20-29 років – результатом є мінімальна пенсія. Відповідно з цієї точки зору про «переплату» в 2011 році вести мову – недоцільно.

Щодо другого пояснення, у нас фактично – солідарна система і попередній стаж є «квитком» на «право» отримання пенсії. Як наслідок, наявна кількість платників внесків до пенсійного фонду впливає на його поточний баланс набагато більше. Звісно, у цьому є частка істини, але звідси випливає інший рівень проблеми.

Велика небезпека та несправедливість солідарної системи – якщо ви пенсіонер, чесно заробивший на пенсію, але поточних платників недостатньо, то, ймовірно, пенсія не буде співрозмірна з очікуваними виплатами. Страховий стаж та пенсійний вік при солідарній системі є лише регулятором співвідношення між тими, хто отримує пенсію та хто платить внески до пенсійного фонду. Звідси виходить, що основний ризик сучасної молоді – майбутніх пенсіонерів – демографія. Чи вистачить у майбутньому українців, щоб через 30 років платити пенсіонерам?

Не так важливо, який у особисто вас обсяг пенсійного стажу і виплат – не менш важливо, скільки людей буде платити внески, коли ви підете на пенсію.

Не так важливо, який у особисто вас обсяг пенсійного стажу і виплат – не менш важливо, скільки людей буде платити внески, коли ви підете на пенсію.

Демографічний чинник. Скільки людей житимуть в Україні і скільки з них будуть пенсіонерами?

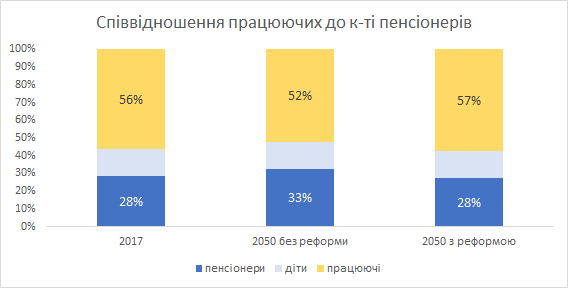

Уряди країн усіляко намагаються регулювати пропорцію між платниками та отримувачами, щоб не виникало проблем із навантаженням на пенсійний фонд. Завдяки пенсійній реформі 2017-го року таке навантаження зменшили, але чи цього достатньо?

Дані демографічного прогнозу Інституту демографії та соціальних досліджень імені М.В.Птухи (2014) кажуть, що молодь може бути «спокійною», працюючих через 30 років вистачить. Зараз при населенні у 42 млн у нас близько 12 млн пенсіонерів, а в 2050 в Україні проживатиме близько 39 млн. Прогнозована кількість пенсіонерів у 2050 році без реформи 2017-го року – 14 млн осіб, а завдяки реформі – 11 млн осіб. Як бачимо, реформа мене й ще 3 млн українців перевела з «пасиву» у «актив», який через 30 років буде сплачувати внески.

З точки зору навантаження на працюючогоситуація не особливо зміниться, оскільки близько третини населення зараз і в майбутньому – пенсіонери.

Питання в тому, наскільки можна довіряти такому довгостроковому прогнозу? Принаймні варто зважати, що прогноз базувався на даних Державного комітету статистики з урахуванням АРК та окупованих територій Луганської та Донецької областей і не враховував сучасних міграційних процесів. Ще один фактор «проти» – активізація міграції трудової сили за кордон порівняно з 2014 роком.

Виникає думка про надто оптимістичне уявлення щодо демографічні тенденції в майбутньому в розрахунках 2014 року.

Примарні два рівні

Пенсійна система передбачає три рівні пенсійного забезпечення – крім солідарного, накопичувальна система загальнообов’язкового державного пенсійного страхування та система недержавного пенсійного забезпечення.

Якщо бути оптимістом і вірити, що всі рівні запрацюють, то проблема нестачі платників у майбутньому може бути нівельована пенсійними накопиченнями. Але наразі фактично працює лише солідарний і невідомо, коли і як запрацюють інші рівні.

І звідси випливає ще одне питання – щодо системи в цілому.

Другий рівень (накопичувальна система загальнообов’язкового державного пенсійного страхування) передбачає наявність індивідуальних пенсійних рахунків, з яких громадяни можуть робити інвестиції у різні фінансові інструменти. Внаслідок чого формується прибуток від інвестиційного доходу, власне з якого відбувається виплата пенсії.

Дуже вдало в статті The Economist описані ризики такого типу пенсійних систем, з яких хотів би виокремити, на мою думку, актуальне для нас – інвестиційний ризик. Особливість інвестиційного ризику в тому, що у випадку, якщо будь-яка організація, в яку інвестувалися кошти із пенсійного рахунку, лусне, то сформований дефіцит покриватиметься за рахунок платників податків або просто згорає. Враховуючи особливості поточного стану розвитку інститутів у нашій державі – цей ризик є суттєвим. Цікава підбірка з іноземного досвіду «організацій-бульбашок» тут.

Особливість інвестиційного ризику в тому, що у випадку, якщо будь-яка організація, в яку інвестувалися кошти із пенсійного рахунку, лусне, то сформований дефіцит покриватиметься за рахунок платників податків або просто згорає.

Чилі почала свою пенсійну реформу у 1981, і з того часу пішов перехід до індивідуальних пенсійних рахунків. При цьому країна має зараз проблеми із пенсійною системою, оскільки середня пенсія на 18% менше ніж мінімальний дохід.

В РФ починаючи із 2014 року накопичувальний рівень був заморожений і зараз продовжено цю заморозку до 2020 року. Це означає, що майбутні пенсіонери втратили шість років своїх накопичень, а враховуючи відсоткову ставку – це досить немалі кошти при використанні складних відсотків. Більше того, Нафтогаз на своїй сторінці заявляє, що завдяки перемозі у Стокгольмському арбітражі – частина коштів з пенсійного фонду РФ йде на фінансування Газпрому. Тому є ризик використання фондів на «актуальні для держави» проблеми.

Наведені вище приклади змушують мене сумніватися у низькій ризикованості другого рівня, особливо в умовах молодої України.

Нерівні правила гри. Коли решетом – воду носять

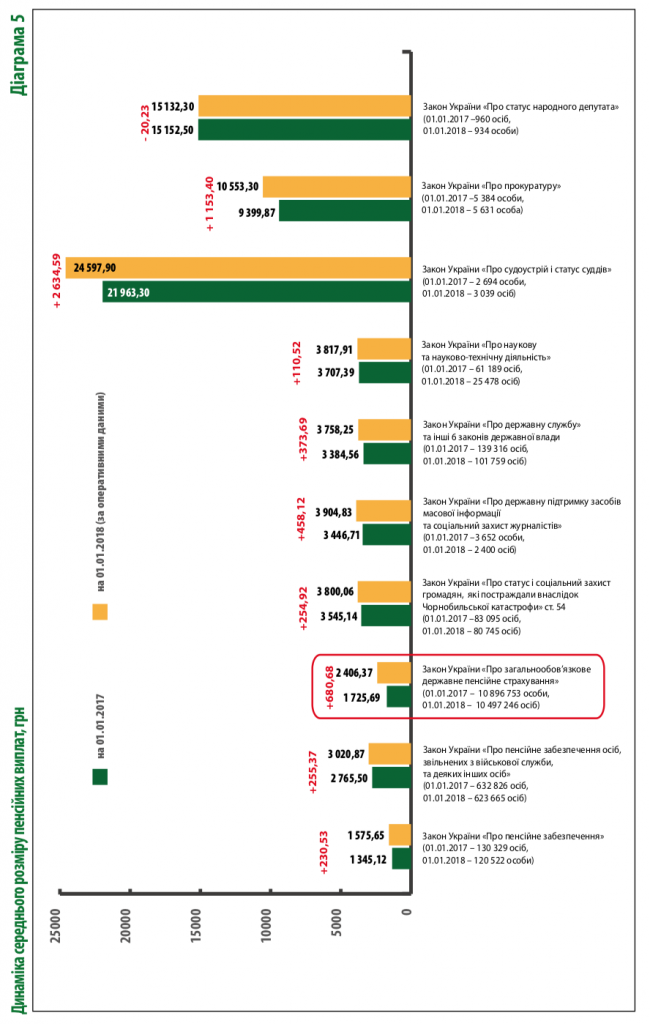

Не всі пенсіонери рівні. В нас є різні категорії громадян, які мають право на отримання пенсій і формули розрахунку обсягу пенсійного забезпечення мають свої особливості.

Станом на січень 2018-го близько 8% пенсіонерів отримують пенсію відмінну від пенсії за віком, при цьому частка бюджетних коштів, яка їм дістається – становить 11%. Виникає ситуація, коли 92% пенсіонерів отримує 89% всього «пенсійного бюджету».

Для спрощеного моделювання використаємо лише категорію працівник і держслужбовець.

Уявімо ситуацію, коли існує лише двоє осіб, які роблять відрахування до Пенсійного фонду. Перший – звичайний працівник, другий – чиновник. Кожен з них зробив відрахування (умовно) на суму 100 грн. за весь свій трудовий стаж (також однаковий). Тобто в сумі маємо 200 грн. Ці всі гроші складають Пенсійний фонд, з якого будуть робитись їм відрахування на пенсію. Гроші потрібно розділити враховуючи формули обрахунку пенсій.

Відповідно до чинного законодавства, при виході на пенсію чиновнику присвоюється черговий ранг, який враховується у формулі обчислення пенсії на день звернення за призначенням. Звідси виходить, що чиновник має право на більшу пенсію, ніж робочий, хоча сума відрахувань – однакова. Звідки взяти ці гроші, яких «не вистачає»?

- Варіант 1 – з держбюджету.

- Варіант 2 – з частки простого працівника.

Звісно, ми знову маємо згадати, що у нас переважно солідарна система і по факту чиновники матимуть право на більшу долю поточного пенсійного фонду.

Як було сказано, дисбаланс на користь «привілейованих» пенсіонерів існує вже зараз.

Яка буде ситуація в 2050-му? Спрогнозувати доволі складно, але є деякі сфери в яких ми можемо спостерігати певні тенденції.

Джерело: звіт ПФУ за 2017 рік

Наприклад, на початок 2018 року у нас близько 5 000 осіб отримують «прокурорську» пенсію. Зараз згідно закону «Про прокуратуру», «загальна чисельність працівників органів прокуратури становить не більше 15000 осіб». Звісно, не всі з сьогоднішніх прокурорів отримуватимуть пенсію у 2050-му і не всі сьогоднішні пенсіонери будуть живі через 30 років. Але висока ймовірність, що прокурорів на пенсії буде більше, ніж зараз (може навіть у рази). Сьогодні відмінність у середніх пенсіях між пенсією за віком та «прокурорською» – 4.4 рази. Виходить, що в майбутньому «прокурорське» навантаження на пенсійний фонд тільки зросте.

А ще є депутати, їхня пенсія у 6,3 рази вища за звичайну. Після 27 років незалежності у нас 960 депутатів на пенсії. Мабуть, через 30 років буде більше. А ще є судді, понад 3000 осіб, які отримують у 10,2 разів більше, військовослужбовці – понад 623 000 осіб, які отримують 1,3 рази більше. Також ми ще не знаємо, як сьогоднішній конфлікт на сході вплине на чисельність пенсіонерів з числа військових та силових відомств. Кількість населення скорочується, частка депутатів, прокурорів та інших службовців серед пенсіонерів зростає і як наслідок – зростає навантаження на пенсійний фонд.

Структура вітчизняної пенсійної системи нагадує решето, в яке скільки не лий, а все одно доливати доведеться.

За однакового рівня зарплат та пенсій, що менше нас, то більша наша доля податків припадає на пенсійні виплати.

Резюме

Українська пенсійна система являє собою незбалансований механізм, з хронічним дефіцитом. На мою думку, зусилля уряду (реформа 2017) зменшить навантаження на солідарну систему у майбутньому, але навряд змінить принципи та підходи призначення пенсій: чиновники і Ко матимуть більші пенсії не зважаючи на обсяг фактичних внесків. Крім цього, сучасна мінімальна пенсія «зависока» з точки зору надходжень до ПФ. Це, в свою чергу, значить, що через 30 років така (як сучасна) молодь буде мати ті ж самі або й більші проблеми. Єдина різниця, що більшість пенсіонерів будуть виходити «на відпочинок» у 60 (жінки) та 65 (чоловіки) років відповідно.

То які у мене шанси (якщо доживу) отримувати пенсію у 2050 році? Безумовно вони є, але сучасна мінімальна пенсія вдвічі менша за фактичний прожитковий мінімум. Враховуючи все вище перераховане, я не хочу на персональному досвіді перевіряти, яку частину прожиткового мінімуму 2050 складатиме мінімальна пенсія. Єдина надія – на стрімке економічне зростання України і/або на розгалуджену мережу людей, які підтримуватимуть мене в старості.