Украина не должна выплачивать пресловутый кредит в $3 млрд, полученный Януковичем. Однако ее сегодняшняя позиция ожидания решения МВФ – это не стратегия. Я считаю, что Украина должна взять инициативу в свои руки и пойти в правовое наступление с учетом крайне благоприятной международной правовой обстановки, используя политический капитал, полученный в качестве жертвы агрессии, не только для выпрашивания финансовых подачек и субсидий, но и для непосредственного противостояния России с использованием «мягкой силы» закона.

Преамбула и аргументация

Основной сценарий реструктуризации текущей внешней задолженности Украины (см. например, статьи в Bloomberg и в Kyiv Post), включая «кредит Януковича» в $3 млрд (также известный как «мина замедленного действия»), подлежащий погашению в декабре 2015 года (и полученный, по сообщениям, из средств российского Фонда национального благосостояния (ФНБ) путем выкупа Россией украинских облигаций, размещенных на Ирландской фондовой бирже), зависит от будущего решения МВФ о «кредитовании должника» (lending into arrears). Этот сценарий следующий: (а) Украина не платит, (b) Россия настаивает на объявлении дефолта, и (c) Совет управляющих МВФ решает, что делать дальше.

Таким образом, будущее решение МВФ становится важнейшим элементом сделки с группой частных кредиторов, возглавляемой фондом Franklin Templeton, которая достигла соглашения с Украиной 27 августа 2015 года и столкнулась с ситуацией, когда ФНБ не соглашается на условия, принятые другими держателями облигаций на общую сумму примерно в $19 млрд (группа кредиторов во главе с Franklin Templeton владеет около $9 млрд украинского долга). Ожидается, что сделка будет завершена в конце октября. Ее условием будут, вероятно, гарантии того, что «облигации Януковича» не будут обслуживаться на приоритетных условиях.

Как премьер-министр Яценюк, так и министр финансов Яресько заявили, что они ожидают реструктуризации «долга Януковича» наряду с другими долговыми обязательствами и на тех же условиях. Министр финансов РФ Силуанов, представляющий Совет директоров ФНБ, не замедлил отреагировать: ФНБ не присоединится к сделке, поскольку ФНБ считает «долг Януковича» официальным государственным кредитом.

Я считаю, что Украина не должна платить. Вместо этого она должна использовать одну или несколько юридических наступательных и оборонительных стратегий для пересмотра долга. Ниже я излагаю такие возможные стратегии, опираясь на недавние предложения Анны Гельперн из Джорджтаунского университета, Миту Гулати из Университета Дьюка и Марка Вейдермайера из Университета Северной Каролины, в надежде, что их публичное обсуждение поможет Украине сделать осознанный выбор.

Облигации с подвохом

«Кредит-ловушка» был частью пакета мер по спасению украинской экономики на сумму в $15 млрд, предложенного Кремлем бывшему президенту Януковичу, который через 2 месяцев после получения первого транша бежал в Россию и сейчас находится под следствием за масштабную коррупцию и массовое убийство демонстрантов во время Евромайдана – революции, вызванной внезапным отказом тогдашнего президента подписать Соглашение об углубленной и всеобъемлющей зоне свободной торговли с ЕС в обмен на спасательный круг, брошенный Москвой, чтобы заманить Украину в Евразийский союз, возглавляемый Россией.

Кредит получил свое название («мины замедленного действия») в силу беспрецедентных в новейшей истории условий, защищающих кредитора и держащих должника на коротком поводке. Помимо крайне необычного для суверенного заемщика положения о том, что его госдолг не должен превышать 60% ВВП, проспект «облигаций Януковича» также содержит замечательное условие, по которому невыплата долга Держателю облигаций или любому юридическому лицу, которое Держатель облигаций контролирует или в котором имеет контрольный пакет, влечет за собой перекрестный дефолт. Это условие ставит в один ряд любую задолженность Украины перед Россией, ФНБ, Газпромом, Сбербанком и другими организациями, контролируемыми Кремлем, которым, по слухам, принадлежат суверенные долговые обязательства Украины на сумму более 2 млрд. долларов, не считая «облигаций Януковича».

Кроме того, россияне оставляют за собой право рассматривать кредит ФНБ одновременно в качестве «коммерческого» долга (каковым он признавался в 2014 году) и требовать его признания в качестве «официального» (уже в этом году) в зависимости от того, что выгоднее Кремлю (см. статьи здесь и здесь). Однако для того, чтобы считаться двусторонним межгосударственным (официальным) кредитом, украинский долг по еврооблигациям должен быть задекларирован как долг в рамках Парижского клуба кредиторов – а поскольку упоминания об этом нет в годовом отчете Парижского клуба за 2013 год, то, соответственно, он таковым не является. Из-за неопределенной структуры облигаций долг и в самом деле может рассматриваться в качестве как коммерческого, так и государственного, однако такая двойственность, по мнению Марка Вейдермайера, в случае судебных разбирательств может легко стать для России скорее отягощением, чем преимуществом.

В суд?

Нынешняя политическая и правовая среда недружественна по отношению к России и дает широкие возможности для использования политического капитала, накопленного Украиной в качестве жертвы агрессии. G7 неоднократно осудила незаконную аннексию Россией Крыма, а ее члены единодушны в вопросе увеличения давления на Россию с помощью санкций в поддержку суверенитета и территориальной целостности Украины.

Изменения правовой среды по отношению к России в течение лишь 2014 года были колоссальны. Например, Европейский суд по правам человека (ЕСПЧ) вынес 129 вердиктов не в пользу России, включая постановление, обязывающее Россию выплатить акционерам ЮКОСа более $2 млрд «в качестве компенсации материального ущерба». Арбитражный суд в Гааге принял решение о выплате бывшим акционерам ЮКОСа рекордной компенсации в размере $50 млрд за принудительное банкротство и передачу активов Роснефти. Австрия, Бельгия и Франция начали замораживание российских активов для принудительного исполнения этого решения (см. статьи здесь и здесь), а Великобритания возобновила судебные слушания по итогам публичного расследования отравления в 2006 году полонием Александра Литвиненко, бывшего офицера КГБ, раскрывшего связи Кремля с международной организованной преступностью.

В свете вышеизложенного, Украине также следует выбрать путь юридического наступления. Ближайшей целью должно быть получение судебного запрета на платежи по «облигациям Януковича» и остановка любого движения средств в связи с ними до восстановления суверенитета Украины. Украине не обязательно победить в суде: достаточно лишь оспорить долг в законном порядке для того, чтобы «облигации Януковича» были признаны «спорным долгом», что позволит избежать вопроса «кредитования должника» (lending into arrears) со стороны МВФ.

Ниже приведены некоторые здравые идеи и недавние предложения:

- Миту Гулати предлагает использовать юридическую теорию «одиозного долга». Он указывает, что здесь имеется много общего с делом «Великобритания против Коста-Рики» 1923 года, когда главный судья Верховного суда Уильям Тафт вынес решение отклонить требования о выплате кредита, полученного диктатором и клептократом, бежавшим из страны (см. статьи здесь и здесь).

Проблема с одиозным долгом заключается в том, что это крайне сложный предмет для судебного спора. Несмотря на то, что президент Порошенко заявил в июне, что кредит являлся по существу взяткой, его часть, даже самая незначительная, могла в самом деле быть использована для приобретения общественных благ, и это является камнем преткновения.

Вскоре после этого заявления президента Порошенко имя Януковича загадочным образом исчезло из списка Интерпола, что может свидетельствовать о том, что доказательства против него были не такими уже железобетонными. Генпрокуратура немедленно начала новое судебное разбирательство, однако ожидать внезапных прорывов здесь не приходится.

- Анна Гельперн поддерживает приведенную выше аргументацию Миту Гулати и предлагает ввести дополнительный пакет санкций, который она называет «долговые санкции» – то есть концепцию одиозного долга, поддержанную с политических позиций для закрытия пробелов в законодательстве. В качестве прецедента д-р Гельперн отсылает к инициативе США в Ираке по списанию долгов эпохи Саддама Хусейна для защиты нефтегазовой отрасли страны от долговых стервятников. В замечательной статье Анны Гельперн, опубликованной в марте 2014 г., говорится о применении долговых санкций в случае Украины:

«Контракты – это стандартная форма [подлежащая юрисдикции английских судов]. Тем не менее, английские суды не обязательно будут на стороне России. Они могут решить, что факт вторжения в страну, доведения ее до банкротства и требования выплаты долга – это само по себе уже слишком, независимо от концепции одиозного долга.

Если английский парламент решит принять закон в этой связи, это станет достаточным прецедентом. . .

Закон об «одиозном долге» можно критиковать как пристрастную демонстрацию силы – однако в этом аспекте он не будет отличаться от традиционных санкций, хотя, возможно, будет более эффективным, чем большинство из них. Сможет ли Россия ответить принятием закона, направленного против американских и европейских кредитов Украине? Это было бы слишком сложно. Ни одна из других стран не подчиняется российскому законодательству, и это лишь подчеркивает тот факт, что даже г-н Путин предпочитает английское право, когда речь идет о долговых контрактах».

- Непосредственное встречное требование о прекращении обязательства зачётом: для этого подойдет любая госкорпорация с историей международных финансовых проверок и оценок со стороны авторитетных аудиторов и консультантов, существовавшая на момент аншлюса Крыма и последующего присвоения Россией крымских активов (например, Черноморнефтегаз). Или, как предлагает д-р Гельперн, можно просто сослаться на аренду базы Черноморского флота России в Севастополе, условия которой Россия нарушает с 2014 года.

Проблема с взаимозачетом состоит в том, что его использование исключается условиями получения кредита, как указывает комментатор газеты «The Financial Times» Джозеф Коттерил (Joseph Cotterill) (еще одно условие, заложенное с прицелом на аннексию?).

- И, наконец, Марк Вейдермейер убедительно доказывает, что концепции неисполнимости и введения в заблуждение относительно намерений могут и должны быть использованы Украиной в отношении «кредита-ловушки»:

«Если говорить о частном инвесторе – держателе облигаций без привязки к ВВП, тогда проще рассматривать конфликт с Россией как лишь один из многих фоновых рисков, которые могут осложнить погашение долга Украиной. Как правило, инвесторы не берут на себя риск материализации таких рисков: предполагается, что их несет заемщик. Кроме того, я сомневаюсь, что суд вынесет решение, которое отбило бы у инвесторов желание предоставлять кредиты странам, где существует риск подобного рода конфликтов. Однако Россия явным образом структурировала свой кредит так, что невыполнение обязательств по нему наступает, если ВВП упадет ниже определенного порога. Мне кажется, это можно интерпретировать двояко. Первая версия: как Россия, так и Украина не предполагали возможности возникновения вооруженного конфликта. Это сценарий неосуществимости. Вторая версия: Россия планировала спровоцировать вооруженный конфликт, если бы это оказалось необходимо для продвижения ее интересов. Это сценарий введения в заблуждение относительно намерений».

Если предположить, что (a) Янукович мог получить от Кремля все $15 млрд; (b) с 2012 года курс гривны был завышен по отношению к доллару, а российские Сбербанк и дочерние банки ВТБ заложили в свой бюджет на 2013/2014 финансовый год девальвацию гривны на уровне 35% (что является показателем намерений); и (c) бывший советник Путина Андрей Илларионов был прав, когда говорил, что подготовка к захвату Крыма велась более десяти лет, то соотношение долга к ВВП в 38% в момент выдачи Кремлем кредита должно было вырасти до 65% после покупки Россией украинских евробондов и наступления девальвации. Падение ВВП в результате аннексии Крыма и проблемы в экономике в результате последующей дестабилизации стали дополнительными бонусами.

В противном случае, ничего не делая и ожидая решения МВФ, Украина рискует в конечном итоге дождаться решения, которое будет не в ее интересах (такого, как выплата в размере $2,5 млрд, о которой шла речь в изначальной презентации Программы расширенного кредитования Украины, утвержденной МВФ в марте 2015 г.).

Вспомним аналогичную сделку, осуществленную в ноябре 2014 года при посредничестве третьих сторон, когда ЕС хотел обеспечить зимние поставки природного газа и настоял на том, чтобы Нафтогаз выплатил России $3,1 млрд, которые Украина якобы задолжала Газпрому. Эта сумма равнялась примерно 0,7 месяца импорта в то время, когда золотовалютные резервы НБУ уже истощились и составляли менее 2,5 месяца импорта. В результате Украина фактически финансировала страну, которая на то время несла ответственность за убийства более 4 000 и тяжелые увечья еще 10 000 граждан Украины, а также за 450 000 перемещенных лиц. Кроме того, такое решение поставило НБУ и экономику в целом на грань краха, и привело к задержкам валютных операций до 5 недель, исчезновению ликвидности в промышленности и множеству банкротств.

Если произойдет худшее, и МВФ будет настаивать на уплате долга в январе 2016 г., как ЕС настоял в ноябре 2014 г. (разница состоит в том, что в августе 2015 г. в Украине насчитывалось уже более 6 800 убитыми и 17 000 тяжелоранеными, а также 1,4 млн перемещенных лиц), то мне кажется, что выборочный дефолт, подобный объявленному Эквадором в 2008 г. (когда Эквадор признал дефолт по своим облигациям с погашением в 2012 и 2030 году, объявив их выпуск « незаконным и аморальным» и продолжил при этом обслуживание других долгов), будет лучшим сценарием, чем выполнение морально неприемлемого, политически непопулярного и экономически пагубного решения, навязанного МВФ.

Однако такой сценарий не является обязательным! У Украины есть достаточно инструментов и аргументов для начала юридического наступления на Россию со значительными шансами на успех с учетом сегодняшней политической и правовой среды. Этому успеху несомненно будут аплодировать как держатели долговых обязательств Украины, так и МВФ.

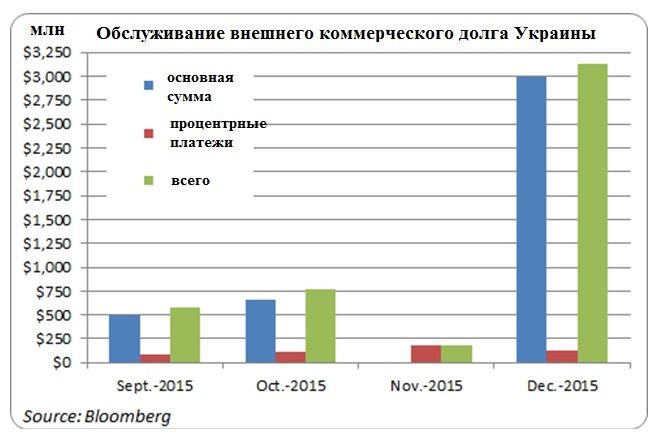

Приложение. Диаграммы 1 и 2, приведенные ниже, показывают «долг Януковича» в контексте долговых платежей Украины. Данные, использованные для построения диаграмм, не принимают в расчет сделку по реструктуризации долга, заключенную 27 августа 2015 г.

Диаграмма 1.

Диаграмма 2.