Национальный банк Украины объявил о переходе в 2016-м на инфляционное таргетирование. Заявленная цель на 2016 год — 12% плюс-минус 3 процентных пункта. Для достижения цели, помимо контроля за объемом денежной массы и стоимостью денег, необходимо управлять инфляционными ожиданиями.

Юрий Городниченко в своей статье «Какой будет инфляция через 10 лет? Теория и прогноз» пишет, что коммуникация играет центральную роль в режиме инфляционного таргетирования, поскольку она предоставляет центральному банку прямой инструмент влияния на инфляционные ожидания и их контроля.

Инструменты маркетинговой коммуникации, позволяющие формировать ожидания от продуктов, могут быть использованы и при формировании инфляционных ожиданий.

Приведенный далее анализ базируется на моем опыте маркетинговых исследований и является, скорее, этапом построения гипотез, которые необходимо протестировать специальным исследованием.

Снижение роли курса доллара в формировании инфляционных ожиданий

Одной из коммуникационных задач НБУ при формировании инфляционных ожиданий должна стать смена ценового якоря у экономических агентов. На текущий момент ценовые ожидания украинцев сильно коррелируют с курсом доллара, что не всегда экономически обоснованно. Уже стала анекдотом история о том, что бабушки в переходе, продающие овощи с собственного огорода, объясняют рост цен на свои товары скачками валютного курса.

Почему украинцы используют доллар как ориентир для формирования инфляционных ожиданий?

Во-первых, это история положительной корреляции курса и динамики реальных цен. Ментальная привязка курса к ценам сформировалась еще в 1990-х годах в условиях гиперинфляции, хотя с тех пор данные индекса потребительских цен далеко не всегда на 100% коррелировали с курсовой динамикой. Например, в 2015-м официальный курс вырос на 52%, а инфляция — только на 43%.

Еще одной причиной внимания к курсу доллара стала значительная долларизация экономики. На протяжении всей истории независимой Украины доллар выполнял, хоть и с ограничениями, три основные функции денег наряду с национальной валютой. Хотя продукты повседневного спроса продаются за гривню, доллары активно используются при крупных покупках: недвижимости и авто, часть зарплат в конверте выплачивается в долларах (способ обмена). Цены на многие товары долгосрочного пользования выставляются в y.e. (мера стоимости). Наличный и безналичный доллар остается лидером предпочтений многих украинцев как средство сбережения (сбережение ценности).

Третьей причиной популярности привязки к доллару является понятность индикатора. К сожалению, далеко не все украинцы понимают, что такое средневзвешенный показатель (например, ИПЦ, индекс потребительских цен), в чем отличие между индексом к аналогичному периоду предыдущего года и предыдущему месяцу. Курс доллара гораздо проще и понятнее — как в миниатюре Жванецкого про раков — «по три и по пять», вот и доллар — был по восемь, стал по двадцать четыре.

Четвертой причиной популярности курса доллара как ценового якоря является его визуальная распространенность. В городах большие курсовые табло обменных пунктов находятся практически на каждом шагу. Финансовые новостные сайты размещают курсы валют на центральной странице. Поэтому текущий курс доллара знают даже бабушки, торгующие в переходе и никогда не державшие в руках валюты.

Для успешного внедрения инфляционного таргетирования НБУ необходимо решать параллельно две коммуникационные задачи: снижение важности курса доллара как ценового ориентира, а также создание новых ценовых якорей для формирования инфляционных ожиданий.

С целью снижения зависимости ценовых ожиданий от курса доллара необходимо работать над каждой из четырех озвученных выше причин его популярности.

Во-первых, необходимо в коммуникации приводить примеры товаров повседневного спроса, цена на которые исторически в меньшей степени коррелирует с курсом валюты.

Во-вторых, необходимо бороться с долларизацией. Это могут быть административные меры, а также снижение важности доллара за счет повышения внимания к курсам других валют (евро, юань) — наших основных торговых партнеров, курс которых может иметь склонность к снижению в 2016 г.

В-третьих, необходимо, чтобы новый ценовой индикатор был простым — например, цена на определенный товар, а не агрегированный индекс.

В-четвертых, необходимо уменьшать количество обменников, чтобы, с одной стороны, уменьшать количество контактов с курсовыми табло на улицах, а с другой — сужать функции применения доллара как внутренней денежной единицы. Это может привести к тенизации валютного оборота. Однако он де-факто уже в тени. А уменьшение количества визуальных контактов с курсовыми табло и дедолларизация помогут вывести на первый план новые ценовые якоря.

Варианты новых ценовых якорей для инфляционного таргетирования

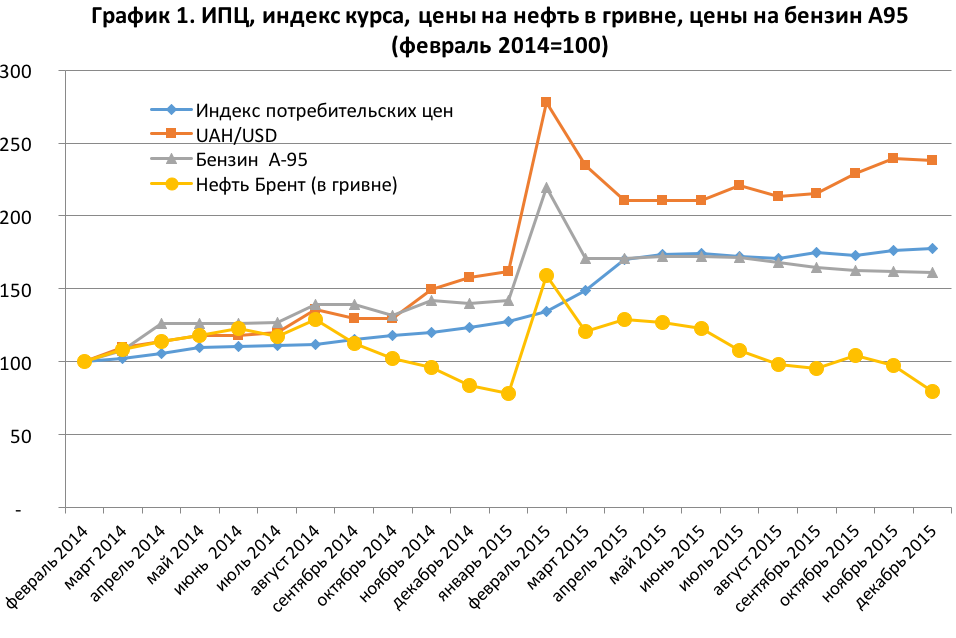

Попробуем проанализировать, цены на какие из товаров было бы эффективно использовать как новые якоря для формирования ценовых ожиданий. Один из вариантов — цена на бензин. Она является одним из лидеров по визуальной распространенности (хотя количество заправок и уступает количеству обменников). Также именно ценой на импортный бензин, закладываемый в себестоимость, некоторые производители объясняли корреляцию между ценами на украинские продукты и курсом доллара. Падение мировых цен на нефть должно было частично нивелировать рост цены на топливо, связанный с ростом курса валюты.

Стоимость нефти в начале 2014-го составляла около 110 долларов за баррель, или 880 грн (курс 8 грн/долл) при цене бензина А95 ниже 11 грн за литр. В конце 2015-го цена на нефть была около 37 долларов, или 888 грн (курс 24 грн/долл.), а вот бензин — 19 грн за литр. Таким образом, цена на бензин могла бы стать одним из номинальных ценовых якорей при условии, что антимонопольный комитет, другие правительственные структуры смогли бы увеличить степень корреляции между мировыми ценами на нефть и ценой украинского бензина.

На графике 1 совмещены индексы официального курса НБУ, индекса потребительских цен (ИПЦ), цен на нефть в гривне и цен на бензин А-95 согласно данным Госкомстата. Несмотря на значительное падение цен на нефть в гривневом эквиваленте, индекс цен на бензин в 2015-м снизился незначительно.

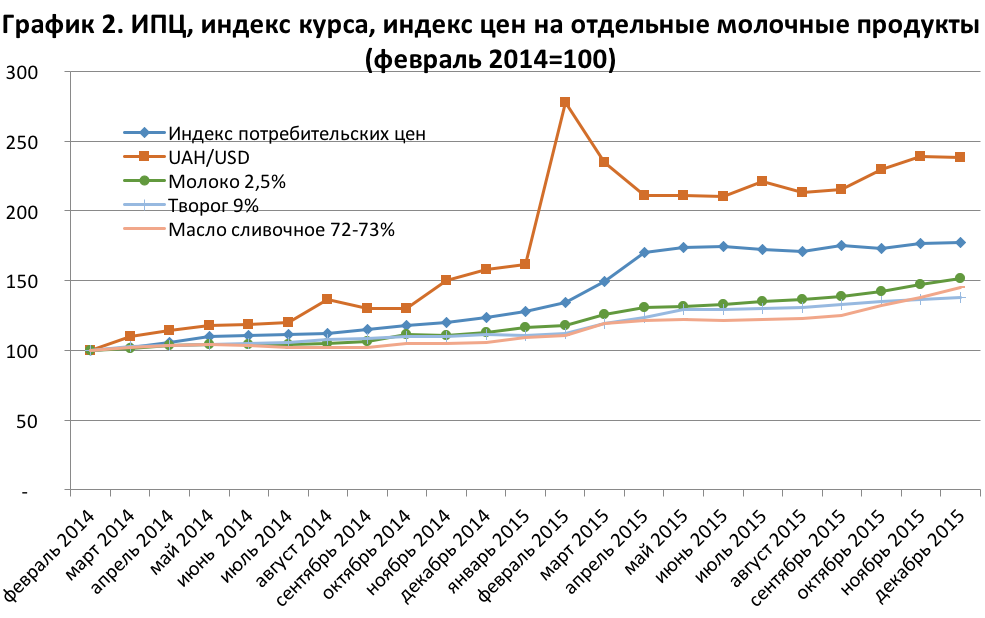

Вторым подходом к выбору ценовых якорей может быть поиск товаров, имеющих высокой вес в потребительской корзине, с максимальной частотой покупки (подразумевает частый мониторинг цен экономическими агентами), без сезонной составляющей.

Лучше всего под два первых критерия подходят продукты питания (50,8% в ИПЦ). Некоторые эксперты уже давно и регулярно публикуют «индекс борща». Его основной недостаток — существенная сезонность, что, например, позволяет спекулировать нa его высоком росте в зимние месяцы и весной (это хорошо видно по ценам на овощи).

Альтернативой могут быть другие продукты питания, цены на которые росли в 2014-2015 годах медленнее ИПЦ. Например, молоко, творог, сливочное масло. Цены на последние росли, в противовес курсу гривни, темпами ниже, чем темпы инфляции (график 2).

Третьим решением может быть выделение «социальных» товаров, цены на которые регулируются государством и, соответственно, меньше зависят от сезонных факторов. Я выступаю против административного установления цен. Но государство для поддержки наиболее незащищенных слоев населения либо через субсидирование производства определенных товаров (хлеб), либо через создание собственных резервов (мука, крупы) может влиять не цену отдельных продуктов. Создание резерва гречки обойдется государству дешевле, чем поддержание стабильного курса валюты за счет сжигания ЗВР на межбанке.

Для успешной смены якоря инфляционных ожиданий важна не только понятность и убедительность коммуникации, но также и ее частота. Необходимо, как говорят рекламисты, пробить клаттер. Информация должна многократно повторяться и дублироваться спикерами НБУ, правительством, экспертным сообществом, подтверждаться банкирами, крупными ритейлерами.

Таким образом, для успешного перехода к инфляционному таргетированию НБУ важно с помощью активной коммуникации:

- работать над снижением роли курса доллара как ценового якоря,

- создать набор новых простых и релевантных ориентиров (например, цена на конкретные товары) для формирования инфляционных ожиданий.

В течение последних двух лет темпы девальвации значительно опережали темпы инфляции. Поэтому в качестве противовеса темпам роста курса целесообразно делать акцент на динамике цен на товары, росших медленнее инфляции. Например, молочная продукция, а также некоторые другие группы продуктов.

Предостережение

The author doesn`t work for, consult to, own shares in or receive funding from any company or organization that would benefit from this article, and have no relevant affiliations